Переоформление квартиры на дочь

Содержание:

- Способы переоформления

- Нюансы и особенности оформления доли на:

- Можно ли избежать уплаты сбора

- Процесс переоформления собственности на родственника

- Завещание: осторожнее с обременениями

- Купля-продажа: муж станет сособственником дочери

- Процесс перерегистрации прав

- Что еще нужно знать перед оформлением

- Документы, необходимые для оформления дарственной и размеры платы за регистрацию

- Фиктивная купля-продажа

Способы переоформления

Неважно, по каким причинам квартира переоформляется на другого родственника, главное – определить правильный вид сделки, при которой ни собственник, ни получатель квартиры не должны будут уплатить подоходный налог. По законодательству такое возможно только в двух случаях: по завещанию или при оформлении договора дарения

Так как и в одном, и в другом случае передача недвижимости происходит независимо от воли получателя, соответственно не преследуется с его стороны получение выгоды или дохода.

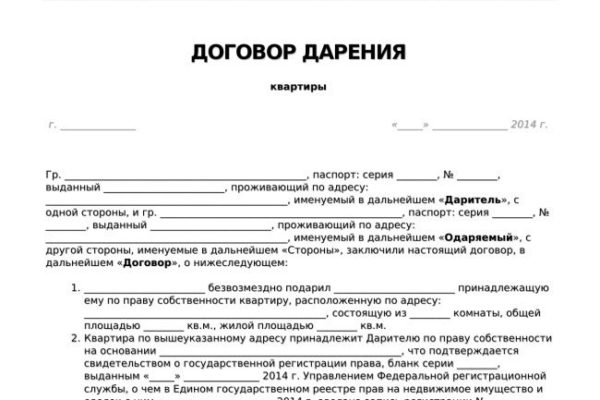

Дарение

Дарственная или договор дарения – это документ, который регулирует передачу имущества от дарителя к одариваемому на безвозмездной основе, то есть в качестве дара. Причем вторая сторона – получатель должен быть не против принять предмет договора в дар. Особенностью дарственной является то, что ее решение не могут оспорить другие родственники (как это может произойти с завещанием). Если обнаружится, что сделка была заключена при возмещении определенной суммы денег, с целью «обойти» налогообложение, то договор может быть признан недействительным.

Подарить недвижимость без уплаты налога можно, только если переоформить квартиру на родственника. Для этого достаточно обратиться в нотариальную контору с паспортом и документами на недвижимость. При вас нотариус составит договор, где произойдет смена собственника. В договоре дарения будут указаны следующие сведения:

- данные участников сделки;

- цель сделки – дарение недвижимости;

- способ владения;

- объект дарения – квартира;

- технические характеристики квартиры;

- кадастровая стоимость недвижимого объекта;

- способы перехода прав собственности;

- другие условия, регулирующие правоотношения сторон;

- дата, подпись.

Главным преимуществом оформить квартиру на родственника без налога по дарственной является ее единоличное владение. То есть, на данный вид имущества не может претендовать супруг после развода, если квартира получена в браке, а также другие наследники дарителя. Согласно Гражданскому Кодексу любой вид имущества, полученный по договору дарения, считается личной собственностью и не подлежит разделу.

Еще одной отличительной особенностью заключения дарственной является то, что даритель может отметить действие перехода прав собственности к одариваемому, если другой совершил преступление против бывшего владельца квартиры или угрожает ему.

Наследование

Договор наследства или завещание – это документ, который составляется при жизни завещателя и вступает в силу после его смерти. Договор для передачи квартиры заключается только дееспособным собственником. Наследниками могут выступать как родственники, так любое другое лицо. Договор составляется у нотариуса, где устанавливается право собственности при наступлении определенных обстоятельств. От завещателя понадобятся следующие документы:

- паспорт;

- правоустанавливающие документы на недвижимость;

- техническая документация квартира;

- бумага из кадастрового отдела;

- выписка из ЖЭКа о прописанных жильцах.

Документ заверяется подписью и печатью нотариуса, а после регистрируется в реестре. Завещание может быть оформлено на несовершеннолетнего ребенка, при этом в отличие от дарственной здесь не требуется разрешение от законного представителя. Передать имущественные права другому человеку можно только после смерти хозяина квартиры. Лицо, указанное в завещании, является единоличным собственником, как и при договоре дарения, а сама квартира также не подлежит разделу.

Что касается налоговых взносов, то близкие родственники освобождаются от уплаты НДФЛ, однако чтобы переоформить квартиру, нужно заплатить госпошлину. По сравнению с договором дарения здесь ее размер будет куда выше. Размер госпошлины зависит от степени родства с завещателем: для первой линии родства нужно будет заплатить 0,3% от оценочной стоимости квартиры, а для всех остальных – 0,6%. Также есть ограничения по максимально допустимой сумме госпошлины, которые зафиксированы в статье 333.24 Налогового Кодекса.

Нюансы и особенности оформления доли на:

Как уже было сказано выше, особых нюансов при оформлении доли на других лиц, вне зависимости от того, кем именно они являются, практически нет. Однако есть все же пара элементов, которые нужно учитывать.

Маму

При передаче доли в квартире маме, папе или другому близкому родственнику не нужно платить налог от суммы сделки за проживание в квартире менее 5 лет.

Несовершеннолетнего ребенка, сына, дочь

Несовершеннолетний ребенок обязательно должен получить свою долю при условии, что часть жилья была приобретена за счет средств материнского капитала. Однако размер этой доли никем не регулируется, потому он может быть абсолютно любым.

Чтобы переписать долю в квартире на родственников, дольщиков или других лиц без особых проблем и возможного оспаривания рекомендуется воспользоваться помощью опытных юристов. На бесплатной консультации они расскажут об основных сложностях и путях их решения, а в дальнейшем могут выступить в качестве представителей клиента, контролируя законность совершения сделки на всех этапах.

Для вас работают БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ! Если вы хотите решить именно вашу проблему, тогда

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните Москва и Московская область

- позвоните Санкт-Петербург и область

(2 оценок, среднее: 5,00 из 5) Автор статьи

Наталья Фомичёва

Эксперт-юрист сайта. Стаж 10 лет. Наследственные дела. Семейные споры. Жилищное и земельное право.

Задать вопрос Рейтинг автора

Написано статей

513

-юристу БЕСПЛАТНО!

Напишите свой вопрос, наш юрист БЕСПЛАТНО подготовит ответ и перезвонит вам через 5 минут.

Отправляя данные Вы соглашаетесь с Согласием на обработку ПДн, Политикой обработки ПДн и Пользовательским соглашением

Полезная информация по теме

9

Выселение из квартиры непрописанного человека, не собственника

Человек проживает в жилом помещении без регистрации, при этом он…

5

Исковое заявление о выселении из квартиры

Поводов для выселения может быть множество. Нерадивый квартирант, который никак…

4

Как выселить незаконно проживающего человека из квартиры

Зачастую посторонний гражданин, временно вселившийся на чужую жилплощадь, после окончания…

1

Какие нужны документы для приватизации квартиры?

Что нужно для приватизации квартиры? Перечень бумаг достаточно обширный, что…

1

Приватизация гаража в гаражном кооперативе: порядок, общая информация

В связи с постоянным ростом численности транспортных средств вопрос о…

Сроки приватизации дачных, земельных участков: до какого года продлена бесплатная приватизация в России

Приватизация земли – длительная и достаточно сложная процедура, которая занимает…

Можно ли избежать уплаты сбора

Есть два способам, как это сделать:

- Оформить дарственную два раза, чтобы сделать подарок через близкого родственника. Например, дядя хочет подарить дом племяннику. Чтобы не платить сбор, сначала жилье можно подарить брату. Племенник получит дом по дарственной от своего отца. Тогда платить налог не придется. Но уплаты государственной пошлины за регистрацию права владения будет не избежать.

- Подписать фиктивное соглашение купли-продажи. Платить сбор не придется, когда жильем гражданин владел более трех лет. И при этом условии можно оформить вычет.

В таком случае расходы будут даже меньше, чем при дарении. Четких инструкций, как избежать уплаты сбора, нет. Поэтому люди используют доступные способы ухода от налогов.

Процесс переоформления собственности на родственника

Виды операций с недвижимостью, которые может совершить дольщик:

- Купля-продажа. Купить долю собственника могут как родственник, так и другой человек. Однако, в соответствии с п. 7 главы 30 ГК РФ, приоритетным правом выкупа обладают другие дольщики квартиры, а не родственники (но не владельцы).

- Обмен. Оформление на родственника либо другого гражданина происходит в одинаковом порядке.

- Дарение. Если жилплощадь отходит родственнику, уплачивать налог не нужно. Другие дольщики не имеют первоочередного права на долю, собственник сам решает, кому сделать подарок. Если же дарственная оформляется на чужого человека, то он должен будет заплатить 13%–ный налог.

Завещание: осторожнее с обременениями

Еще один вариант оформить жилое помещение на родственника – это передать квартиру по завещанию.

Организационные моменты: оформляется завещание у нотариуса, то есть завещание должно быть нотариально удостоверено. (Хотя в некоторых случаях закон приравнивает к нотариально удостоверенным завещаниям последнюю волю наследодателя удостоверенную далеко не нотариусом (например, главный врач дома престарелых, начальник мест лишения свободы и т. д.).

Итак, собственник квартиры должен посетить нотариуса и составить завещание. Больше от него ничего не требуется.

Наследник сможет оформить (зарегистрировать) право собственности на квартиру только после смерти наследодателя. В соответствии с п. 4 ст. 1154 ГК РФ принятое наследство признается принадлежащим наследнику со дня открытия наследства (день смерти наследодателя) независимо от времени, когда оно фактически принято, а также независимо от момента государственной регистрации права наследника.

Для того, чтобы принять наследство необходимо обратиться к нотариусу и подать заявление о выдаче свидетельства о праве на наследство. Наследство может быть принято в течение 6 месяцев со дня открытия. Свидетельство о праве на наследство выдается наследникам в любое время по истечении шести месяцев со дня открытия наследства.

По деньгам. От наследодателя — в соответствии с Налоговым кодексом РФ государственная пошлина за удостоверение завещания составляет 100 рублей. Но, как правило, окончательная сумма за процесс составления завещания может быть гораздо больше. Дело в том, что помимо государственной пошлины в нотариальных конторах берут плату и за так называемую техническую работу: напечатать текст завещания, распечатать документ, прошить необходимые документы и т. д.

От наследника — необходимо будет оплатить государственную пошлину за выдачу свидетельства о праве на наследство:

— детям, в том числе усыновленным, супругу, родителям, полнородным братьям и сестрам наследодателя — 0,3 процента стоимости наследуемого имущества, но не более 100 000 рублей;

— другим наследникам — 0,6 процента стоимости наследуемого имущества, но не более 1 000 000 рублей. Как видите, сумма немаленькая – зато в РФ нет налога на наследство!

После того как наследник получит свидетельство о праве на наследство он может обратиться в регистрационную службу, где ему зарегистрируют право собственности.

Государственная пошлина за регистрацию права собственности с 29 января 2010 года составляет 1000 рублей.

О чем надо помнить:

— Как предупреждает Александр Перепелкин («НОРА»), есть риск столкнуться с интересами других родственников, которые имеют право на обязательную долю в наследстве даже при наличии завещания (это нетрудоспособные и несовершеннолетние дети наследодателя, нетрудоспособные супруги, родители, иждивенцы). В этой связи есть только один выход, это распорядитьтся квартирой при жизни, а значит опять необходимо выбирать между договором дарения или купли-продажи.

— завещатель вправе отменить или изменить составленное им завещание в любое время, не указывая при этом причины его отмены или изменения;

— наследодатель в завещании вправе установить завещательный отказ. То есть в завещании будет указана обязанность наследника выполнить за счет наследства какую-либо обязанность имущественного характера в пользу одного или нескольких лиц (отказополучателей), которые приобретают право требовать исполнения этой обязанности (завещательный отказ).

Так, на наследника, к которому переходит жилой дом, квартира или иное жилое помещение, завещатель может возложить обязанность предоставить другому лицу на период жизни этого лица или на иной срок право пользования этим помещением или его определенной частью.

При этом необходимо знать, что даже дальнейшая продажа квартиры не лишит такого отказополучателя права проживать в данном жилом помещении. То есть это будет своего рода обременение жилого помещения. Отказополучателя можно будет выселить, только если он сам даст на это свое согласие.

— «И еще надо иметь в виду, что работать с квартирами, переданными по наследству, юристы и риэлторы не любят больше всего!» – подчеркивает Ольга Якуничева («Русский дом недвижимости»).

Купля-продажа: муж станет сособственником дочери

Суть этой сделки понятна каждому – по договору купли-продажи продавец передает в собственность покупателя жилое помещение, а покупатель платит за приобретаемую недвижимость деньги. Поскольку сделка заключается между родственниками, то риэлторы-посредники тут особенно не понадобятся, ведь вариантов жилья искать не придется. Можно провернуть сделку самим.

Организационные моменты. Договор купли-продажи должен быть составлен в простой письменной форме. Заверять его у нотариуса необязательно, но по желанию сторон возможно. К договору купли-продажи должен быть составлен акт передачи имущества. Договор и акт можно составить самостоятельно, но лучше все-таки обратиться к специалисту (к адвокату, нотариусу, в юридическую контору, Мосжилрегистрацию и т. д.).

Продавцу и покупателю необходимо посетить регистрационную палату, где процедуру государственной регистрации пройдет сам договор купли-продажи, а также будут зарегистрированы права покупателя.

По деньгам. Расценки по составлению договора и Акта везде разные (цены варьируются от 2500 рублей и выше). Если стороны намерены заверить договор у нотариуса, то к этой сумме прибавляется государственная пошлина, размер которой предусмотрен ст. 333.24 Налогового кодекса.

За государственную регистрацию также взимается государственная пошлина, размер которой составляет: за регистрацию договора 1000 рублей, за регистрацию права собственности покупателя – 1000 рублей.

По срокам. Процедура государственной регистрации (договор и право собственности) занимает по времени 1 месяц. К этому сроку прибавляйте время, затраченное на сбор всех необходимых документов, составление договора, акта и т. д.

О чем надо помнить:1) Продавец должен заплатить налог.

Чего уж скрывать, сделки по купле-продаже квартиры между близкими родственниками чаще всего фиктивные, то есть стороны оформляют все бумаги, а вот денежных расчетов не производят. Но, несмотря на это в договоре всегда должна стоять стоимость приобретаемого имущества. Договор проходит регистрацию и о том, что человек «продал» квартиру становится известно налоговикам (регистрационная служба обязана уведомлять налоговые органы). Так вот если продавец владел квартирой менее трех лет и сделка по стоимости превышает 1 000 000 рублей, то с суммы свыше 1 000 000 продавец обязан заплатить налог 13 % (НДФЛ).

Чтобы не платить налог, многие умышленно занижают стоимость продаваемого жилья. Например, пишут в договоре, что продается жилье за 1 000 000 рублей. Но стоит помнить, что у налоговиков есть право провести соответствующую проверку.

И если сотрудники налоговой придут к выводу, что цена за квартиру отклоняется в сторону повышения или в сторону понижения более чем на 20 процентов от рыночной цены, то они могут вынести мотивированное решение о доначислении налога и пени, рассчитанных таким образом, как если бы результаты этой сделки были оценены исходя из применения рыночных цен на соответствующие товары.

«Фиктивные сделки купли-продажи, без реальной передачи денег, сейчас очень внимательно отслеживаются налоговой инспекцией, — говорит Ольга Якуничева, старший менеджер отдела вторичного жилья ЗАО «Русский дом недвижимости». — Поэтому, с таким методом передачи собственности лучше все-таки не связываться».

2) Покупатель может не получить имущественного налогового вычета

Необходимо помнить, что воспользоваться таким вычетом не получится, если сделка совершается между взаимозависимыми физическими лицами. К ним относятся:

— лица, которые состоят в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого;

— гражданин, который подчиняется другому физическому лицу по должностному положению.

3) По общему правилу, если у покупателя есть супруг, то приобретаемая квартира становится совместной собственностью. Например, мать продает квартиру дочери, которая замужем, а значит, квартира будет общим имуществом супругов.

«От супруга необходимо получить нотариальное согласие на такую сделку. Поэтому скрыть от него факт приобретения квартиры по договору купли-продажи не получится», — комментирует Александр Перепелкин, юрист ООО Фирма «НОРА».

В случае развода муж вправе претендовать на половину жилья. Избежать этого можно только, если между супругами составлен брачный договор, в котором будет определен режим собственности будущей покупки. Также супруги вправе после покупки квартиры составить соглашение о разделе имущества.

Процесс перерегистрации прав

Независимо от особенностей сделки, алгоритм переоформления права собственности на нового владельца выглядит одинаково:

- Готовится договор, соответствующий ситуации.

- Собирают пакет документации, подтверждающей легитимность сделки.

- Договор заверяют у нотариуса, который проверит документы на объект.

- Пакет собранной документации на объект и стороны договора подают в Росреестр, предварительно заплатив госпошлину. Помимо Росреестра можно обращаться в ближайшее отделение МФЦ, а при отсутствии возможности лично присутствовать, готовят доверенность на представление своих интересов другим лицом.

- После проверки бумаг регистрирующий орган вносит изменения в базу и выдает новую выписку ЕГРП с фиксацией перехода права.

Если возникают сложности с составлением договора, обращаются к юристу, специализирующемуся в вопросе недвижимости, либо к нотариусу. Период ожидания проверки и регистрации нового собственника занимает 12 дней, однако в ряде ситуаций этот срок сокращен. Если проверяющий сотрудник выявит ошибки и несоответствия в поданных документах, в регистрации отказывают.

Решение регистрационного органа подлежит судебному оспариванию, если заявитель уверен в своей правоте.

Список бумаг для Росреестра

Каждая ситуация уникальна, и в зависимости от того, что и на каких основаниях переоформляется, могут быть свои нюансы.

- Гражданские документы сторон (прежний и новый собственники готовят паспорта для регистрации купли-продажи, по односторонним сделкам достаточно паспорта заявителя).

- На недвижимость готовят техдокументацию, идентифицирующую конкретный объект собственности с указанием индивидуальных параметров – кадастровый паспорт, документы от БТИ.

- Если есть другие собственники, заявитель предварительно оформляет и подает в Росреестр нотариально заверенное согласие на сделку остальных.

- Регистрационная пошлина для всех видов собственности и обстоятельств переоформления права собственности составляет 2 тысячи рублей. Реквизиты для перечисления берут в отделе МФЦ, Росреестре, либо через сайт Госуслуг.

Что еще нужно знать перед оформлением

Вот на что нужно обратить внимание:

- Если некто хочет подарить кому-то свою долю в квартире или доме, то спрашивать согласия на это у остальных владельцев не надо. Но, так не работает при продаже части.

- Даже если один из совладельцев несовершеннолетний, то и в этом случае спрашивать разрешение органа опеки не надо.

- Не надо учитывать срок собственности – подарить долю можно в любое время, и налог за это платить не надо. Но, это правило не котируется при продаже.

Первый этап: собираем документы

Все нижеперечисленные документы нужно будет предоставить нотариусу, а потом в Росреестре, только в оригиналах.

Этот список документов базовый – они понадобятся в любом случае. Но, в конкретном случае может быть запрошено что-то еще. Проконсультироваться по этому поводу можно у наших юристов или онлайн-консультанта.

Понадобится:

Выписка из ЕГРН или свидетельство о праве собственности для недвижимости, которая была оформлена во владение до 1998 года.

Паспорта дарителя и одаряемого.

Если даритель находится в законном браке, то письменное согласие супруга на сделку. Но, это согласие не понадобится, если доля была получена по наследству или приватизирована до вступления в брак или квартира была куплена в браке, но у каждого приватизирована своя часть.

Если у дарителя была сменена фамилия, то документ это подтверждающий. Например, свидетельство о браке, или свидетельство о смене фамилии.

Если от одной из сторон сделки действует представитель, то доверенность от дарителя

Обратите внимание, что доверенность будет действовать только при наличии паспорта поверенного лица.

Позже нужно будет предоставить квитанцию об уплате пошлины. Реквизиты и сумму скажет нотариус, который будет заниматься оформлением.

Уважаемые читатели! Мы рассказываем о стандартных методах решения юридических проблем, но ваш случай может быть особенным. Мы поможем найти решение именно Вашей проблемы бесплатно

— попросту позвоните к нашему юристконсульту по телефонам:

+7 (495) 128-73-40 (Москва)

+7 (812) 603-71-55 (Санкт-Петербург)

8 (800) 302-33-75 (бесплатный звонок по России)

Это быстро и ! Вы также можете быстро получить ответ через форму консультанта на сайте.

Второй этап: оформление договора дарения

Поскольку идет речь о дарении доли в квартире матери, нотариальное заверение дарственной обязательно – согласно статье 43 Федерального Закона №218.

Составить текст дарственной можно самостоятельно или заказать это у нотариуса. Второй вариант предпочтительнее, поскольку так точно не будет ошибок, которые впоследствии могут привести к аннулированию дарения.

В простой форме договор дарения должен содержать такую информацию:

- Дата и место составления.

- Паспортные данные сторон – дарителя и одаряемого.

- Характеристики объекта, который передается в дарение. Указание какую именно долю передают.

- Права и обязанности сторон.

- При каких условиях договор дарения будет признан недействительным или аннулируется.

- Дата, с которой договор дарения вступает в силу.

- Подписи сторон.

- Подпись нотариуса и печать.

Третий этап: регистрация сделки в Росреестре

С заверенными договорами дарения сторонам нужно обратиться в МФЦ или Росреестр для того, чтобы зарегистрировать переход права собственности.

За регистрацию смены собственника нужно заплатить одаряемому госпошлину 2 000 рублей. Квитанцию обязательно нужно сохранить, потому что при приеме документов ее будет проверять регистратор.

Для регистрации сделки понадобятся такие документы:

- Паспорта сторон.

- Три копии дарственной.

- Правоустанавливающие документы на даримый объект.

Регистратор примет документы, взамен выдаст талон-расписку, в котором будет указано какие документы приняли и когда прийти за результатом.

Документы, необходимые для оформления дарственной и размеры платы за регистрацию

- Договор дарения, подписанный участниками сделки.

- Паспорта всех лиц, принимающих участие в сделке и их копии.

- Выписка из ЕГРН о праве собственности на квартиру

- Основания для возникновения права собственности на недвижимость у дарителя (договор купли-продажи, дарения).

- Нотариальное согласие супруга дарителя — оригинал и копию (если квартира куплена в браке).

- Нотариально заверенную доверенность — оригинал и копию (если сделка проводится лицом, не являющимся одной из сторон договора).

- Согласие всех собственников квартиры, заверенное у нотариуса, в случае если дарственная оформляется на её часть. Однако, если одариваемый уже является собственником некоторой доли в этой же квартиры – согласие остальных необязательно.

- Выписка из домовой книги — справка о зарегистрированных лицах или справка о составе семьи, как доказательство того, что дарители зарегистрированы в этой квартире. Это необходимо в случаях, когда дарители желают оставить прописку после сделки.

- Документ, подтверждения права собственности дарителя на объект дарения (свидетельство, договор, справка о наследовании и т.д.)

- Документы о родстве (свидетельства о рождении и о заключении брака; паспортные записи о заключении брака или наличии детей; решения суда об усыновлении, удочерении или ином признании родственных связей)Если одаряемый является близким родственником, то ему не придется платить налог в 13% от стоимости квартиры

- Кадастровый паспорт квартиры, передаваемой по договору дарения.

- Справка об инвентаризационной стоимости объекта недвижимости – выдается в БТИ.

- Выписка из ЕГРН об основных характеристиках и зарегистрированных правах на объект недвижимости, которая подтверждает, что квартира не имеет обременений и не является спорным объектом.

- Справка из психоневрологического диспансераНотариус может требовать такую справку, если даритель старше 65 лет.

-

Справка из наркологического диспансераНотариус может требовать такую справку, чтобы убедиться, что даритель в адекватном состоянии. Исходя из ситуации комплекты документов могут быть разными. Для уточнения полного перечня документации можно обратиться в справочную МФЦ, осуществляющего процедуру или проконсультироваться с нотариусом до регистрации сделки.

Во-первых, за оформление дарственной и проведение сделки стороны должны заплатить установленную пошлину государству в размере 2 000 рублей. Оплатить можно сразу в МФЦ, получив реквизиты у сотрудника. Пошлину оплачивает одаряемая сторона.

Прибегая к услугам нотариуса, вам также необходимо оплатить пошлину. Если нотариус направляет документы в электронном виде, то вы можете сэкономить 30% и сумма пошлины составит – 1 400 рублей.Во-вторых, в некоторых случаях при оформлении договора дарения требуется уплатить налог за передачу собственности на безвозмездной основе. Это происходит тогда, когда стороны сделки не являются членами семьи – то есть, это не супруги, их родители или дети; и их нельзя отнести к близким родственникам – внуки, бабушки/дедушки, родные братья/сестры. Размер налога составляет 13% от оценочной стоимости квартиры.

Как оформить дарственную на дом и землю читайте в следующей статье.После оформления и регистрации дарственной, новый хозяин сразу вступает в права пользования и может распоряжаться приобретенной квартирой по собственному усмотрению. Полученное свидетельство о регистрации дает ему право сдавать, менять, продавать и дарить собственность без ограничений.

Фиктивная купля-продажа

Сделка купли-продажи является самой распространенной операцией на рынке жилья. Согласно статье 549 Гражданского кодекса РФ определение договора купли-продажи недвижимости звучит следующим образом: по договору продавец обязуется передать в собственность покупателя земельный участок, здание, сооружение, квартиру или другое недвижимое имущество за определенную плату. Естественно, в случае передачи квартиры таким способом между родственниками, речи о деньгах быть не может. Однако в данном случае существует масса нюансов, касающихся налогообложения.

Во-первых, продавец квартиры получает доход в виде стоимости квартиры. Даже если фактически деньги не передавались, стоимость жилья должна быть указана в договоре, соответственно бывшему собственнику квартиры придется заплатить налог на доходы физических лиц (НДФЛ). Если квартира находилась в собственности матери менее трех лет, то налог в размере 13% будет платиться с суммы более 1 млн. руб. Казалось бы, нет ничего проще – указать в договоре купли-продажи меньшую сумму, и никаких налогов платить не нужно. Но обмануть фискальные органы не так-то просто

По словам Владимира Спасского, директора юридического департамента агентства недвижимости МИАН, сделка купли-продажи между родственниками может привлечь внимание налоговых органов, поскольку здесь имеет место заключение договора между взаимозависимыми лицами. На этом основании налоговики имеют право проверить правильность применения цены по сделке

«В случае выявления отклонения цены сделки в сторону повышения или в сторону понижения более чем на 20% от рыночной цены, налоговый орган вправе доначислить соответствующую сумму налога и пени, рассчитанных таким образом, как если бы результаты этой сделки были оценены исходя из применения рыночных цен», — цитирует эксперт пункт 3 статьи 40 Налогового кодекса РФ.

Во-вторых, сделка купли-продажи между родственниками делает невозможным получение имущественного налогового вычета покупателем. Согласно статье 220 НК РФ, покупатель, состоящий на основании Семейного кодекса РФ в отношениях родства с продавцом, не имеет такого права.

Еще один нюанс, который может заставить принять решение не в пользу этого варианта передачи жилья родственникам – это такое понятие как «совместная собственность супругов». Многие родители, которые задумываются над тем, чтобы передать квартиру своему замужнему/женатому ребенку, вряд ли выберут этот вариант, потому что в данном случае квартира будет являться совместно нажитым имуществом, и в случае развода супруг будет иметь право претендовать на половину квартиры. Впрочем, это не единственный вариант, когда проблемы могут возникнуть из-за сложных взаимоотношений внутри семьи. «Условно говоря, мать и дочь владеют квартирой в равных долях, и мать хочет передать свою долю другому ребенку, например, сыну, у которого нет квартиры. Если она не дарит ему эту долю, а продает, то по закону она должна сначала предложить купить эту долю дочери. Причем на тех же условиях, на которых она будет в дальнейшем заключать договор купли-продажи с сыном. И только если в течение месяца дочь не изъявит желания выкупить эту долю, то в этом случае можно смело продавать свою долю другим родственникам», — говорит Ольга Рыкова, директор юридического департамента компании Panorama Estate. Кроме того, могут испортиться отношения и между продавцом и покупателем. К примеру, если мать продает свою квартиру дочери, то она вполне может и дальше жить в ней. Но если дочь захочет продать квартиру, то мать никак не сможет помешать ей в этом. Более того, в соответствии со статьей 292 ГК РФ, переход права собственности на жилой дом или квартиру к другому лицу является основанием для прекращения права пользования жилым помещением членами семьи прежнего собственника. Поэтому если вдруг отношения матери и дочери испортятся, то мать в любой момент может оказаться на улице.