Ипотека для супругов: оформление договора и разделение собственности

Содержание:

- Раздел ипотечной квартиры: судебная практика

- Отвечает ведущий юрисконсульт юридической службы «Инком-Недвижимость» Ольга Кладкова:

- Условия ипотечного кредитования

- Созаемщик без подтверждения дохода

- Разделение собственности

- Раздел собственности, купленной до свадьбы

- Раздел ипотечной квартиры, купленной в браке

- Мнение супруга имеет значение

- Семейные вопросы и купленная до брака недвижимость

- Доводы в пользу заключения брачного контракта по ипотеке

- О чем следует помнить

- Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

- В чем суть

- Особенности покупки недвижимости на двоих

Раздел ипотечной квартиры: судебная практика

Прецеденты свидетельствуют, что рассмотрение споров в отношении приобретенного в ипотеку жилья не вызывает у судей особых трудностей. При вынесении решений они неукоснительно следуют положениям СК РФ.

Вместе с тем возникают ситуации со своими индивидуальными особенностями. С ними судьи разбираются более детально. Задействуются и разъяснения Пленума Верховного Суда РФ.

Ниже приведены нетипичные случаи по ипотечному жилью. Тем интереснее будет ознакомиться с их описанием.

Продажа ипотечной квартиры

Ногинский городской суд Московской области рассматривал иск Федоровой к Ковалеву о разделе совместно нажитого имущества. В предмет спора вошла и квартира, часть стоимости которой уплачена за счет оформленного ипотечного кредита.

В ходе разбирательства установлено, что после развода недвижимость была продана ответчиком на основании доверенности, выданной истицей. Часть вырученных денег направлена на погашение кредита. Кроме того, Ковалев продолжал осуществлять платежи и на момент рассмотрения дела.

Тем не менее, решением от 29.01.2020 г. по делу № 2-259/20 с ответчика взыскано 50% средств, полученных от продажи жилья. Тот факт, что Ковалев продолжает обслуживать ипотеку не является основанием для отказа в удовлетворении требований в части компенсации. Ведь существует право на регрессное требование в определенной части совершенных платежей.

Замена доли денежной компенсацией

Усть-Илимский городской суд Иркутской области разбирался с такой ситуацией. Комарова до вступления в брак с Морозовым приобрела квартиру. Часть ее стоимости оплачена за счет ипотечного кредита.

В период существования семейных отношений у пары родился сын. А также Комарова имела ребенка от предыдущего брака. Поэтому появилась возможность оформить материнский капитал, который полностью направили на погашение долга перед банком. Кроме того, часть ипотеки супруги вносили за счет общих средств.

В решении от 23.07.2019 г. по делу № 2-1328/19 суд определил долю Морозова в квартире в размере 1/5. В то же время было указано на невозможность выделить эту часть в натуре. Поэтому в качестве замены гражданину присуждена соответствующая компенсация на основе текущей рыночной стоимости жилья.

Раздел ипотечной квартиры без оставления доли

Сергеева обратилась в суд к Леонидову с иском о расторжении брака и разделе имущества – двухкомнатной квартиры, приобретенной по ипотеке. По условиям договора с банком супруги выступали созаемщиками.

В заявлении истица указала, что обращалась в банк с просьбой исключить Леонидова из состава созаемщиков, заменив его Филатовой. Ответчик с таким вариантом раздела согласился, будучи неплатежеспособным, и при условии, что кредитор изменит перечень созаемщиков.

Фактически Сергеева попросила оставить квартиру себе, взамен освободив Леонидова от долговых обязательств. Привлеченный в качестве третьего лица банк с таким вариантом раздела имущества не согласился.

Октябрьский районный суд Челябинской области в решении от 30.10.2018 г. по делу № 2-409/2018 указал, что перевод всего долга на одного из супругов не согласуется с законодательством. Ведь имеет место одностороннее изменение условий договора и перевод долга без согласия кредитора.

Нарушаются и принципы солидарного исполнения обязательств. Кроме того, оставление ответчика без доли ущемляет его права. В итоге иск оставлен без удовлетворения.

Отсутствие регистрации права собственности

Объектом спора, который рассматривал Наро-Фоминский городской суд Московской области, стала двухкомнатная квартира, приобретенная по договору долевого участия и с привлечением ипотеки.

Истица настаивала на отступлении равенства долей с учетом соблюдения интересов несовершеннолетних детей. Кроме того, ответчик не исполнил обязанности по регистрации права собственности.

Однако в решении от 22.10.2018 г. по делу № 2-2488/2018 указано, что отсутствие записи в ЕГРН о владельце недвижимости не является препятствием для ее раздела. Поэтому сохраняется общий порядок, предусмотренный ст. 38, 39 СК РФ. Поэтому квартира поделена пополам.

Однако суд не нашел оснований для отступления от равенства долей даже при наличии детей.

Отвечает ведущий юрисконсульт юридической службы «Инком-Недвижимость» Ольга Кладкова:

Если договор участия в долевом строительстве был заключен и оплачен гражданином до вступления в брак, то он и становится единоличным собственником квартиры. Получение ключей от квартиры и, соответственно, оформление права собственности на нее уже после заключения брака само по себе не является основанием для возникновения права общей собственности супругов на данную квартиру.

При этом в судебной практике встречаются случаи, когда при выплате ипотечного кредита в период брака из общих средств супругов за вторым супругом признается право на получение компенсации от супруга-собственника квартиры в размере ½ доли денежных средств, уплаченных в счет погашения кредита.

Условия ипотечного кредитования

Оформляя ипотеку в гражданском браке стоит учесть тот факт, что в Семейном кодексе не сказано абсолютно ничего про появление совместной собственности сожителей.

При этом понятие совместной собственности применяется только к законным супругам. В результате этого применять норму о разделе совместно нажитого имущества будет невозможно по отношению к сожителям.

Да, по закону, сожительство не порождает никаких юридических последствий

Однако следует принять во внимание тот факт, что ведение общего хозяйства, совместные расходы (на ипотеку в том числе), по своей сути, идентичны семейным отношениям

Единственный нюанс: все расходы гражданских супругов должны подтверждаться документально.

К сожалению, во время совместной жизни женщина и мужчина редко письменно фиксируют денежные суммы, которые вносят в оплату обязательств своего сожителя (квартплата, выплаты по договору ипотеки, приобретение автотранспорта и дорогостоящей техники).

В случае, если в результате прекращения гражданских отношений достичь обоюдного согласия о добровольном разделении имущества не удается, необходимо обратиться с иском в суд о признании права на долевую собственность.

При судебном рассмотрении подобного спора бывший сожитель должен доказать, что в период совместного проживания гражданских супругов между ними имелась договоренность о приобретении квартиры в общую долевую собственность.

В противном случае квартира останется собственностью того супруга, на чье имя она оформлена.

Итак, как взять ипотеку на двоих в гражданском браке?

Для этого придется выполнить следующие условия оформления:

- внести первоначальный взнос;

- предоставить документы, подтверждающие платёжеспособность обоих заёмщиков;

- предоставить другие документы по требованию банка.

Несмотря на то, что различий в условиях кредитования для гражданских и официальных семей казалось бы нет, проблемы чаще всего возникают в тот момент, когда незарегистрированные супруги решили «разойтись».

О любых изменениях семейного положения следует в обязательном порядке информировать банк. В противном случае банк имеет право потребовать погашения долга от любого созаемщика.

Поэтому в случае заключения договора ипотечного кредитования отношения бывших супругов перестают быть сугубо их личным делом.

Законодательные нюансы

Исключать возможность возникновения серьезных разногласий в паре, которая проживает в гражданском браке, нельзя.

Согласно статистике, распадается половина всех зарегистрированных браков, то что стоит говорить и про гражданский брак, там процент гораздо больше.

Как себя обезопасить в случае развода? Будущее недвижимости, которую приобретают в гражданском браке по ипотеке, во многом зависит от того, как были зафиксированы права и обязанности обеих супругов.

Именно поэтому необходимо подойти с ответственностью к заключению договора купли-продажи.

Кроме того, во избежание любых непредвиденных ситуаций полезно сохранять все документы, на основании которых суд впоследствии сможет установить соответствующий размер вклада в покупку обеих супругов, к примеру, платежные поручения или приходные кассовые ордера.

Созаемщик без подтверждения дохода

Кредитные менеджеры в банке всегда интересуются возможностью привлечения заемщика без подтверждения дохода. Кто это и каковы подводные камни этого статуса?

Кто может быть созаемщиком без подтверждения дохода ?

Не требуется подтверждение дохода банком, через который выплачивается заработная плата, или справкой по форме 2-НДФЛ только для супруга основного заемщика

Обращаем внимание, что гражданский супруг не может быть созаемщиком без дохода. Если вы доверяете партнеру или намереваетесь покупать квартиру «в складчину» следует озаботиться заключением брака до подписания кредитного договора

В противном случае возможны такие варианты:

- гражданский муж/жена должен будет предоставить справку о доходах. Если постоянного источника дохода и официального трудоустройства у него нет, то в число созаемщиков такое лицо не войдет. И, выплачивая половину суммы за квартиру по факту, юридически никаких прав на нее иметь не будет;

- впоследствии придется долго и трудно доказывать в суде наличие гражданского брака без какой-либо обоснованной надежды на успех. В этом случае потребуется документально подтвердить сумму внесенных по факту платежей или же доказать, что квартира была нажита совместно;

- гражданский супруг будет принят банком в качестве созаемщика.

Следует учитывать, что созаемщик без дохода имеет те же права на приобретаемое жилье, что и вы. Даже если ваш созаемщик не приносит в семейный бюджет ни копейки и находится на полном вашем иждивении в случае развода ипотечная квартира будет считаться совместно нажитым имуществом. Созаемщик несет солидарную, а не индивидуальную ответственность по кредиту. То есть, аннуитетные платежи по ипотеке могут вноситься одним лицом – даже если все они были сделаны из вашей заработной платы и в семье кормильцем являетесь вы, супруг имеет право на ½ купленной квартиры (при отсутствии детей и находящихся на попечении других членов семьи).

Поделить обязательства по выплате кредита между собой основной заемщик и созаемщик без подтверждения дохода могут самостоятельно.

Каковы требования к созаемщику без дохода ?

Созаемщик выступает дополнительным ответственным лицом даже в том случае, если дохода у него нет и никогда не было. В случае нарушения основным плательщиком условий договора (просрочка, невыплата кредита) банк имеет право взыскать причитающуюся ему сумму с созаемщика. Если тот не в состоянии принять на себя такие обязательства, предмет залога изымается кредитно-финансовым учреждением с его последующей реализацией. В ряде случае возможно погашение долга за счет материнского капитала.

Даже при таком положении дел банк может выдвигать дополнительные требования, связанные с личностью созаемщика. Нередки добровольно-принудительные «рекомендации» банков по страхованию жизни и здоровья созаемщика без подтверждения дохода.

Супруг становится созаемщиком по ипотечному договору автоматически, поэтому стоит позаботиться о надежности и платежеспособности других поручителей и заемщиков. Исключение составляют ситуации, когда до принятия ипотечных обязательств был подписан брачный контракт, исключающий переход приобретенной за время брака недвижимости в совместную собственность. Но с момента подписания ипотечного договора заключать контракт уже бессмысленно. Индивидуальная политика некоторых банков также позволяет не включать супруга в договор в роли созаемщика без дохода.

Главное требование банка к созаемщику без дохода – отсутствие негативной кредитной истории. Если у него имеются даже незначительные просрочки по собственным кредитам, рассмотрев в совокупности всю информацию о заемщиках, банк может отказать в выдаче ипотеки.

Как избежать привлечения созаемщика без дохода ?

Когда кредитная история супруга неидеальна, можно обойтись без его участия в качестве созаемщика. Для этого необходимо подписать брачный контракт, в котором отдельно прописывается пункт, что вся приобретенная в браке недвижимость является личной собственностью основного заемщика (либо собственностью того, на чьи деньги она приобреталась). В этом случае необходимо тщательно подойти к выбору банка – не все кредитно-финансовые организации готовы сотрудничать по такой схеме, поскольку заработная плата супругов является их совместно нажитым имуществом. Иногда избежать претензий супруга на ипотечную квартиру в дальнейшем удается только доказав, что средства на ее покупку были получены вследствие дарения, завещания или из других источников, не позволяющих отнести их к совместному имуществу.

Разделение собственности

«По умолчанию» ипотечная недвижимость переходит в общее владение обоих супругов. Даже если один из них не будет производить никаких финансовых вложений, все равно станет собственником. Это основной плюс для созаемщика-супруга и его главное отличие от иных участников сделки. В случае возникновения просрочек банк будет требовать оплаты от супругов «на равных».

Предлагаем ознакомиться: Как делится квартира в ипотеке при разводе если есть маленькие дети

Супруг может отказаться от участия в сделке и от собственности, если будет составлен брачный договор. При его отсутствии ипотечная недвижимость считается имуществом, приобретенным в браке, соответственно, права на нее супруги имеют равные. Однако официальный супруг должен предоставить нотариальное согласие на сделку.

Также при составлении брачного контракта супруги могут оформить приобретенный объект в долевую собственность. Документ четко регламентирует разделение имущества.

Если недвижимость была куплена одним из супругов до заключения официального брака, то доля имущества в сумме выплаченных взносов до оформления отношений, разделу не подлежит. Все, что семья вносит после – совместно нажитое имущество, которое будет находиться в совместной собственности. При этом супруг заемщика фактически в договоре не фигурирует, не учитываются его доходы и кредитная история.

Исключение – если будущий супруг(а) принял участие в сделке как созаемщик, после чего отношения были официально зарегистрированы.

Раздел собственности, купленной до свадьбы

Несложно разделить приобретенное до брака имущество, если личная собственность мужа и жены обрела статус совместно нажитой при значительном увеличении ее стоимости за счет:

- личных средств каждого из супругов;

- общих денежных средств.

Кроме того, раздел ипотеки при разводе возможен при следующих условиях:

- к увеличению стоимости жилья привели трудовые затраты супруга, не являющегося его собственником;

- оспариваемое имущество было оформлено до или во время брака в общую собственность;

- производить раздел имущества, нажитого каждым супругом до создания семьи, позволяют положения брачного контракта.

Раздел ипотечной квартиры, купленной в браке

Если недвижимость приобретена в браке, дело обстоит иначе. При разделе нужно учитывать размер долей каждого из супругов, внесенных при формировании первоначального взноса. По общим правилам имущество признается совместным, и может быть поделено несколькими способами:

- Продажа квартиры и раздел полученной суммы по долям или в соответствии с судебным решением.

- Оставление недвижимости за одним супругом, который выплачивает часть ипотеки, погашенной во время брака, второму супругу.

- Выделение долей в праве собственности. В дальнейшем обе стороны могут жить в квартире, но не для всех это удобно. Обычно люди предпочитают продавать недвижимость и делить деньги.

Есть и другой вариант – оформление брачного договора. Это допускается до расторжения брака, даже если супруги уже точно знают, что будут разводиться. Альтернативой ему служит соглашение о разделе имущества, и с юридической точки зрения под данную ситуацию оно подходит лучше всего.

Заключение брачного договора или соглашения о разделе

Брачный договор и соглашение о разделе имущества – два совершенно разных документа. Контракт заключается только во время брака, а соглашение можно оформить и после развода.

У договора и соглашения есть несколько общих качеств:

- Муж и жена сами определяют, кому, что и в каких долях достанется.

- Можно поделить и долги.

- Оба документа должны быть представлены банк, но раздел производится с учетом его мнения. Если кредитор не одобрит соглашение или контракт, придется искать другие варианты или обращаться в суд.

Как все выглядит пошагово:

- Супруги решают, по какой схеме будет делиться имущество и долги. Если собственник муж, и ипотека оформлена до брака, жена получит только денежную компенсацию. Выделение доли маловероятно.

- Составляется договор или соглашение, документы предоставляются в банк.

- Кредитор дает свое согласие.

В завершение переоформляется ипотечный договор, вносятся изменения в закладную, перерегистрируется право собственности.

Продажа ипотечной квартиры

Это самый простой и распространенный вариант, который обычно устраивает и банки, и разводящихся. Можно выбрать любую из нескольких схем:

- Квартира выставляется на продажу. Находится покупатель, который вносит задаток в размере, равном сумме непогашенной ипотеки. Банк снимает обременение, покупатель перечисляет оставшуюся часть средств.

- Один из супругов берет кредит, погашает ипотеку, чтобы не привлекать к сделке банк. После погашения квартира продается.

Переоформление ипотеки

Этот способ актуален только при согласии банка. Договор переоформляется на одного из супругов, который должен соответствовать всем требованиям кредитора. После этого в Росреестре перерегистрируется право собственности.

Сам процесс состоит из нескольких этапов:

- Стороны обращаются в банк с заявлением о выводе одного из них из состава собственников.

- При положительном решении банка недвижимость переоформляется на одну из сторон.

- Супруг-несобственник выводится из состава заемщиков по ипотечному договору, кредит рефинансируется.

В итоге один из супругов становится полноправным собственником, выплачивая второму часть суммы по ипотеке, погашенной во время совместного проживания.

Как разделить квартиру в ипотеке, если есть дети

Если есть дети, имущество все равно делится только между супругами. Исключение – выделение доли ребенка в квартире: в этом случае она в разделе не участвует. Если стороны договариваются оформить соглашение, они могут поделить общенажитое как угодно, в том числе и оставить недвижимость за одним из супругов, с которым будет ребенок.

Если все делится через суд, судья может отступить от равенства на основании ст. 39 СК РФ, и увеличить долю супруга, с которым остается ребенок. Но вместе с ней повышается и размер долга по ипотеке, если она еще не закрыта.

Мнение супруга имеет значение

При оформлении ипотеки следует исходить из возможного последующего раздела имущества и возникновения долгов. Согласно ст.30, 33 СК РФ, задолженности по кредитам считаются общими, если другие положения не предусмотрены в брачном контракте.

Когда банк выдал средства, но согласие на заключение договора ипотечного кредитования одного из супругов так и не было получено, учреждение не вправе требовать от него уплаты половины займа. Суд может признать заключенную сделку недействительной. Нотариальное оформление разрешения супруги – гарантия для банка, что после развода обе стороны погасят свою часть ипотеки.

Часто банки требуют не только письменное одобрение брачного спутника, но и настаивают на том, чтобы сделать её созаемщиком.

Семейные вопросы и купленная до брака недвижимость

Стоит отметить, что у людей, находящихся в браке, есть возможность как оформить ипотеку на двоих, а собственность только на одного из супругов, так и сделать наоборот — собственность зарегистрировать на двоих, а ипотеку — на одного. При этом в случае развода все обязательства будут ложиться на обоих супругов.

Собственником квартиры при ипотеке является только оформивший ее до брака человек, и он же им останется после расторжения брака.

Ситуация в корне меняется, если во время брака второй супруг тоже вносил часть денег из получаемого им дохода в счет погашения кредитных обязательств.

Судебная практика показывает, что при разводе необходимо собрать как можно больше документов, только так получится не отдавать неработающему (или к примеру пьянствующему человеку) часть доли в купленной квартире.

Если к тому же у пары за время брака родился ребенок, который на момент развода несовершеннолетний, то большую долю в ипотечной квартире суд выделит тому родителю, с которым малыш и останется.

Все для того, чтобы не нарушать права маленького гражданина.

Нередко случается, что покупатели квартиры в новостройке вынуждены обращаться в суд для оформления права собственности на недвижимость. Это может произойти в следующих случаях:

- застройщик отказывается выдать необходимую документацию;

- застройщик медлит с предоставлением документов.

Этих проблем в большинстве случаев можно избежать, если выбирать ответственного застройщика с положительной репутацией.

Если сделка уже заключена, а застройщик не предоставил нужных документов, не стоит сидеть, сложа руки. Перед тем как обратиться в суд, покупатель должен направить в адрес застройщика соответствующую претензию. Сделать это можно от собственного имени или от целой группы. Рекомендуется отправлять этот документ заказным письмом. Если ответ на претензию будет отрицательным или вовсе не поступит в течение месяца, покупатель вправе обратиться в суд.

https://youtube.com/watch?v=qggQoJs2xqg

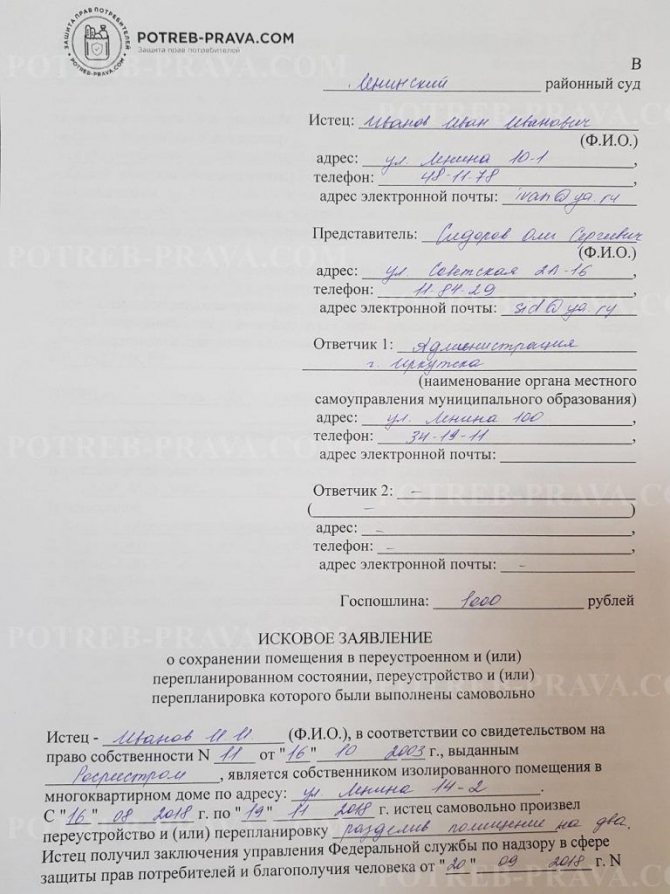

Далее составляется исковое заявление. В нем нужно указать причины невозможности оформления собственности на недвижимость по вине строительной компании. Затем представляется вся требуемая судом документация, оплачивается госпошлина.

Доводы в пользу заключения брачного контракта по ипотеке

У каждой пары свои жизненные обстоятельства, и как в дальнейшем могут развиваться события, никто точно сказать не сможет, поэтому приводим основания, при которых брачный договор будет просто необходим.

- Неравные финансовые и социальные возможности. Это характерно для тех семей, в которых финансовым обеспечением занимается кто-то один из супругов. Он зарабатывает средства не только в счет погашения долговых обязательств, но и обеспечивает средствами второго для удовлетворения его потребностей. А вторая половина занимается домашним хозяйством или воспитанием детей, поэтому нет возможности заработать деньги. Вот здесь соглашение поможет разобраться, кто и в какой доле будет делать погашения, и какими правами на жилье будет обладать второй супруг.

- Если одному банк отказал выдать ипотечный кредит. Это может произойти из-за неблагонадежности кого-то из семейной пары, или из-за плохой кредитной истории, и в этом случае банк может отказать в выдаче ипотеки на правах созаемщика. А договором будет определены все права и обязанности по уплате задолженностей, что конечно может отразиться на решении кредитора.

- Вторая половина отказывается от получения кредитных средств. Даже будучи в браке, у второго члена семьи есть право на оформление кредитного договора только на себя, со всеми вытекающими из договора последствиями. А в соглашении просто прописывается, что права требования обязательной доли в случае разрыва отношений у него не будет.

- Невозможность подтвердить свои доходы. Ну что здесь скрывать, не все получают приличную «белую» зарплату, хотя существует нормальный доход из других источников, но получить справки по доходности не представляется возможным. Поэтому в этой ситуации договор поможет внести ясность, и распределить все права и обязанности честно и справедливо. СК РФ предусматривает раздел имущества пополам, а если есть договорные отношения, то все будет поделено так, как прописано в договоре.

- Если ипотечный заем был оформлен до заключения брачный отношений. Напомним, что брачный договор может быть заключен либо на стадии сватовства, либо уже во время брака. Поэтому если кредит был взят задолго до этих событий, то исходя из договоренности, можно выделить долю, которую будет частично оплачивать второй супруг. Или определить, кому в итоге будет принадлежать жилплощадь, если второй отказывается участвовать в погашении кредитных долгов.

- Если для ипотеки привлечены средства родителей. Многие родители молодоженов дарят уже оформленную по ипотеке квартиру молодоженам, но с условиями дальнейших погашений платежей. Но может сложиться и так, что родители кого-то одного из пары оформили квартиру по ипотеке. По брачным договоренностям можно сразу же внести ясность, – кто и какую конкретную сумму пожертвовал, и, исходя из уплаченных сумм, определить долю в будущем жилье, установить обязанности по внесению остальной задолженности. Все это будет справедливым поводом для раздела, если супруги перестанут быть семейной парой.

- Как будут делиться долговые обязательства. Если Законом устанавливается равная ответственность супругов по погашению долгов, то брачный договор при ипотеке может перераспределить эти обязанности по-другому. Часто складывается так, что вторая половина ни копейки не внесла в счет погашения задолженности, но послу перехода права собственности требует раздела имущества по закону, то есть пополам. И в этом случае все может изменить грамотно составленные договор, и определить, что кому достанется, в случае отказа от уплаты оставшихся долгов по ипотеке.

Здесь следует обращать внимание на пункт дальнейшего определения долей в праве собственности, если кому-то будет принадлежать только треть квартиры, то оплачивать он будет только третью часть долгов

О чем следует помнить

Важно помнить о следующих факторах:

- Созаемщик – это не поручитель, разделяющий обязанность уплаты долга в случае нарушения условий договора основным заемщиком. Созаемщик же имеет право на купленную недвижимость, поэтому разграничить любые имущественные вопросы и права следует заранее.

- Если уплата задолженности производится одновременно двумя ответственными лицами, то лучше закрепить этот факт документально (например, в допсоглашении к кредитному договору).

- Наличие солидарного должника по ипотеке не освободит заемщика от погашения оформленного кредита. В случае отказа последнего исполнять свои обязательства, испорчена будет именно его кредитная история, а не созаемщика.

- Не стоит с закрытыми глазами доверять незнакомым лицам, даже согласившимся на оформление ипотечного займа в роли созаемщика. Рекомендуется любые свои действия, права и обязанности оформлять на бумаге, чтобы в случае необходимости иметь на руках веские доказательства своей правоты.

- Ипотека на двоих без брака оформляется только при распределении долей на приобретаемое имущество. Не стоит допускать договоренностей «на словах».

Если ипотека на двоих не подходит или кредитор выносит предварительно отрицательное решение, важно уточнить у банка:

- сколько раз можно брать ипотеку одному человеку (если она оформлялась ранее);

- можно ли взять ипотеку одному человеку с текущим уровнем дохода без привлечения поручителей и созаемщиков;

- дадут ли ипотеку одному человеку на пониженных условиях (меньшая сумма, короткий срок возврата).

Сможет ли один человек в таком случае полноценно обслуживать немаленький долг или все же потребуется второй солидарный должник? Определиться со своими финансовыми возможностями следует заблаговременно с помощью ипотечного калькулятора.

Условия ипотеки и скидки по ипотеке на текущий год вы можете узнать из специального поста.

Статья написана по материалам сайтов: creditkin.guru, moezhile.ru, ipotekaved.ru.

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

При разводе и разделе имущества в судебной практике встречаются следующие подходы:

- супруг сможет претендовать на часть имущества, соразмерную выплаченной ипотеке;

- супруг может претендовать на компенсацию денежного эквивалента, соразмерного выплаченной ипотеке;

- в случае, если в суде будут предоставлены доказательства того, что между будущими супругами была достигнута договоренность о приобретении недвижимости, то в последующем можно рассчитывать на признание имущества общей совместной собственностью. Признать имущество совместным можно и в том случае, если в квартире был сделан ремонт.

Может ли муж подарить жене свою долю ипотечной квартиры?

Как оформить на себя квартиру, чтобы не делить ее при разводе?

В чем суть

Гражданским браком принято называть отношения между людьми, проживающими вместе, которые не зарегистрированы в установленном государственными актами порядке. То есть фактически мужчина и женщина живут как семья, но их отношения не зарегистрированы в загсе.

Раньше банки отказывали в кредитовании подобных семей. Однако со временем подходы к оценке рисков изменились — намного безопаснее, когда за кредит отвечают два человека, а не один. Поэтому сейчас ответ на вопрос, можно ли ипотеку оформить на двоих, утвердительный.

Как такового понятия «гражданский брак» в российском законодательстве не существует. Но этот факт особо не влияет на оформление кредита и его обслуживание. Вопросы начинают возникать, когда сожители расходятся и приступают к разделу имущества. Тогда появляется проблема, как распорядиться ипотечным жильем.

Что требуется для оформления

Документы, которые потребует кредитор для рассмотрения заявки на ипотеку от пары в гражданском браке, ничем не отличаются от стандартного пакета, который включает:

- гражданский паспорт;

- справку о доходах за последние полгода;

- копию трудовой книжки с отметками кадровой службы работодателя.

Кроме этого, обязательно представляются документы на недвижимость, которую планируется приобрести в кредит.

Как это сделать

В соответствии с ФЗ № 102 «Об ипотеке» пары, проживающие в гражданском браке, могут выбрать оптимальный для себя вариант:

- Право собственности оформляется на одного супруга. При этом один из сожителей будет основным заемщиком, а другой – поручителем или созаемщиком.

- Право собственности оформляется на обоих сожителей. В этом случае каждый супруг станет владельцем доли недвижимости.

В какие банки обращаться

Ипотека на двоих супругов оформляется всеми банками, которые выдают кредиты на покупку жилья. Ее можно получить, например, в «Открытие», Альфа-банк Сбербанке, ВТБ 24, ТКБ, Россельхозбанке, Газпромбанке, ВТБ Банк Москвы и многих других финансовых учреждений.

Условия кредитования для семей в гражданском браке такие же, как и для остальных клиентов:

- первоначальный взнос – его размер зависит от типа недвижимости и от того, на каком рынке она покупается — первичном или вторичном. В среднем аванс устанавливается на отметке 10-15%. Если заемщик не предоставляет информацию о доходах – тогда не менее 50% от стоимости жилья;

- срок кредитования – до 30 лет;

- процентная ставка – зависит от многих факторов, таких как категория клиента, срок кредитования, наличие не/полного пакета документов, типа недвижимости и т.д. При покупке жилья на первичке плата по кредиту обычно на несколько процентных пунктов ниже. В среднем кредиты на жилье можно получить под 8-10% годовых и выше.

Как происходит раздел имущества

При незарегистрированном браке имущество, нажитое общими усилиями, не считается совместным, а значит, и делить нечего. Просто каждый должен забрать свое. С личными вещами все ясно, но что делать с жильем, купленным в ипотеку. Тут возможны варианты:

- Продать недвижимость, расплатиться с долгами, а остаток средств разделить между собой.

- Один из экс-сожителей выкупает у второго его долю и становится владельцем недвижимости.

- Все остается как есть, но каждый из бывших супругов выплачивает свою часть кредита пропорционально той части недвижимости, которой владеет. Не самый лучший вариант, так как одна из сторон ипотечной сделки со временем может отказаться выполнять свои долговые обязательства. Тогда они лягут на плечи второго супруга с перспективой вернуть свои деньги через суд, или же банк в принудительном порядке продаст жилье.

На что обратить внимание

Если оформлена ипотека на двоих не в браке, супругам стоит воспользоваться одной из рекомендаций:

- во всех квитанциях об оплате займа должны быть указаны Ф.И.О. плательщика;

- перед оформлением ипотеки следует заключить договор займа, в котором должно быть прописано, кто и сколько будет платить по кредиту на жилье.

Преимущества и недостатки

Если говорить о положительных моментах покупки жилья в ипотеку при незарегистрированном браке, то он один – паре не придется ютиться по съемным квартирам. При достаточном уровне платежеспособности клиентов банк оформит ипотеку — и уже сразу, а не через несколько лет можно будет вселиться в квартиру.

Однако при разрыве отношений придется делить имущество, при этом доказывая друг другу или в суде (если придется), кто и сколько вложил своих денег в жилье. Кроме того, ипотека в гражданском браке вряд ли будет оформлена по льготным условиям. Поэтому, если отношения еще не достигли такого уровня доверия, чтобы закрепить их официально, лучше с кредитом повременить.

Особенности покупки недвижимости на двоих

Оформление ипотеки на двух людей, которые официально не женаты, не редкость. В этом случае кредит получает основной заемщик, привлекая к сделке созаемщика. Банк учитывает совокупный доход и увеличивает максимальную сумму к выдаче.

Важно! Вероятно, банк поинтересуется, в каких взаимоотношениях состоит основной заемщик с солидарным, возможно, учтет совместное проживание. Но с юридической точки зрения нет разницы, будет это гражданский муж/жена, родственник, друг или коллега по работе.. Если официальный супруг(а) не обязан соответствовать требованиям банковского учреждения, то к неофициальным, выступающим в качестве созаемщика, выдвигаются те же критерии, что и к основному заемщику

Как правило, условия касаются возраста, трудовой занятости и доходов

Если официальный супруг(а) не обязан соответствовать требованиям банковского учреждения, то к неофициальным, выступающим в качестве созаемщика, выдвигаются те же критерии, что и к основному заемщику. Как правило, условия касаются возраста, трудовой занятости и доходов.

Главным вопросом такого способа покупки станет разделение имущества. Выделение долей на каждого участника ипотечной сделки должно быть прописано в договоре. Если созаемщик не подходит по возрасту, не имеет требуемого гражданства или работы, привлечь его к сделке нельзя, соответственно, прав на недвижимость у него не будет.