Финансовая пирамида: как ее распознать

Содержание:

- Принцип пирамиды

- Как распознать финансовую пирамиду

- Что такое схема Понци

- Многоуровневые пирамиды

- Как отличить “финансовую пирамиду” от “инвестиций”

- Что такое финансовая пирамида?

- Финансовая пирамида Чарльза Понци

- Что такое финансовая пирамида

- Еще кое-какие признаки финансовой пирамиды

- Вопросы и ответы

- Типы финансовых пирамид — как выявить мошенников

- История финансовых организаций такого типа

- Что такое финансовая пирамида простыми словами

- Российские примеры

Принцип пирамиды

Тут следует провести анализ. Пирамиды создаются с основной целью – получение доходов от привлечения инвестиций. Пирамида подразумевает определенный принцип планирования поступления и распределения средств. Вся прибыль делится между организаторами и первыми (крупными) вкладчиками. Новые участники проекта по привлечению средств могут привлекаться до самого последнего момента существования пирамиды. Крах возникает, как правило, быстро и спрогнозировать его не всегда удается. В один «прекрасный» день, часть инвесторов остается без ничего из-за прекращения выплат.

Какими методами пользуются организаторы при создании финансовых пирамид?В основном привлекается несколько схем.

- Каждому поступающему вкладчику обещается высокий процент при инвестировании

- Для того чтобы стать участникам процесса, достаточно следовать самым простым правилам вступления.

- Организаторы очередной пирамиды не скупятся только на одно – активную рекламу.

В целом, владельцы пирамид помимо финансовых знаний, имеют и психологические. А если взять за основу пример роста благосостояния граждан, то таких пирамид при брешах в законодательстве может возникнуть не один десяток.

Для различения и выявления откровенного мошенничества следует разбираться в классификации современных видов финансовых пирамид. Вот основные их них.

— Это может быть финансовая структура, созданная по пенсионной схеме. Выплата «пенсий»/дивидендов обеспечивается за счет новых отчислений. В данном случае – инвестиций.

— Немало пирамид создано по принципу сетевого маркетинга. Эта многоуровневая система привлечения клиентов и их средств хорошо известна. Вознаграждение здесь осуществляется не только за реализацию товара или услуги, но, главное, за привлечение новых лиц.

— Неудачный финансовый проект может обернуться новой пирамидой, для того чтобы «отбить» потерянные средства.

Поскольку мир не стоит на месте и появились новые возможности для развития финансовой сферы, то многие схемы по инвестированию перекочевали в Интернет. Наглядным примером служит привлечение участников, которым предлагается создать новый электронный кошелек, «работа» ведется через рассылку.

В качестве наиболее современных способов «отъема» денег у населения стали разновидности Хайпов. Сетевые проекты под этим названием регистрируются в сети под видом инвестиционных фондов. В Хайпе привлекает возможность быстрого обогащения, как в лотерее.

Однако чисто мошеннический механизм привлечения вкладчиков для развития бизнеса в сети делает эти виды заработка высокорисковыми.

О том, стоит ли принимать участие, а по сути, рисковать, вовлекаясь в схему пирамид, каждый должен решать сам. В итоге риски касаются личных финансовых сбережений. А низкий «порог входа» еще не указывает на эффективность рабочих механизмов в инвестициях.

Посмотрите видео

Не факт что вы не будете обмануты

Бесполезно

Занятно

1

Помогло

Как распознать финансовую пирамиду

Как и любое явление, финансовая пирамида имеет определенные особенности, по которым ее можно заметить и вовремя обойти стороной. Поскольку схема работы понятна и довольно примитивна, вычленить ее из рекламной мишуры можно

Но для этого необходимо обращать внимание на детали

Основные признаки

Важно вовремя заметить основные проявления финансовой пирамиды. Распознать финансовую пирамиду можно по следующим признакам:

- Отсутствие товара для продажи как такового – не нужно якобы делать ничего, чтобы получать деньги.

- Неизвестно, кто руководитель – организатор скрывает свое имя или использует подставное, чтобы в случае необходимости остаться неизвестным.

- Непонятная схема работы – организатор скрывает или вуалирует, как и когда получать выплаты, что делать для их увеличения и так далее.

- Необходимость инвестировать в проект довольно большую сумму денег – собственно, это и есть те деньги, на которые «живет» пирамида.

- Обещание большой доходности вплоть до возврата вложений за несколько недель – стоит помнить, что высокие проценты по вкладам бывают только у мошенников.

- Гарантированность инвестиционного дохода – это невозможно просто потому, что рынок изменчив, и даже при низкой доходности можно проиграть часть средств.

- Подразумевается привлечение новых и новых участников в пирамиду как самими участниками, так и посредством рекламы.

- Проект рекламируется как супер-инновационный, идеальный и вообще такой, который обеспечит волшебную доходность.

- При этом реклама может быть не очень качественной, агрессивной и навязчивой. А вложения в имидж будут минимальными – офиса, например, не будет вообще или он будет дешевым.

Кроме того, пирамида может подразумевать перевложение средств или новые взносы. А ещё она может иметь какой-то товар, за счет чего маскироваться под сетевой маркетинг. Но такой товар не будет пользоваться спросом или станет реализоваться по завышенной цене.

Как не попасть в финансовую пирамиду

Каждая инвестиция требует внимательности, чтобы быть успешной. В частности, стоит аккуратно относиться к компании, в которую планируется вложиться. Чтобы быть хотя бы частично уверенным, что объект вложений – не финансовая пирамида, стоит внимательно его рассмотреть. Опираясь на выше изложенные особенности, можно сделать вывод – честная фирма или не очень. В целом надо ответить на несколько вопросов:

- Достаточно ли прозрачна деятельность компании? Понятно ли, за счет чего получается прибыль?

- Реальны ли инвестиционные проекты, в которые вкладывается фирма? Существуют ли они?

- Как давно существует компания? Сколько у нее довольных вкладчиков? Есть ли обманутые?

- Насколько реальны обещания фирмы? Гарантирует ли она доходность? Обязуется ли выплатить взнос, если что-то пойдет не так до его растраты?

- За что платят вкладчикам? За привлечение людей или за что-то ещё?

- Насколько много нужно заплатить, чтобы стать инвестором? Высок ли минимальный взнос?

Естественно, это далеко не полный перечень вопросов. Но его достаточно, чтобы составить изначальное представление о фирме.

После тщательного анализа стоит также почитать все, что известно о компании, исключая рекламные материалы и отзывы людей (как правило, вкладчики искренне верят в успех фирмы – это защитная реакция). И только если вообще ничего не вызывает сомнений – вкладываться.

Что делать, если уже вложил деньги в схему

Главное – не паниковать. Сделанное уже сделано, и тут ничего не изменишь

Важно сразу же узнать о том, можно ли забрать средства до того, как пирамида рухнет. Но стоит помнить – возможно, будут учинены различные препятствия, из-за которых получить кровные получится не сразу

Важно, чтобы вы имели на руках хоть какие-то документы, подтверждающие передачу денег потенциальным мошенникам. Если они есть – это хорошо

Опираясь на них, можно потребовать деньги обратно.

В случае, если финансы возвращать отказываются – необходимо обращаться в правоохранительные органы. Но сначала уведомить об этом мошенников – возможно, они испугаются и сразу же вернут вклад. Финансовые пирамиды боятся разоблачения, за счет чего быстро выплачивают деньги тем, кто готов сдать их властям.

Помните, что важно очень внимательно отнестись к анализу того, куда вкладывать деньги. На поверку многие интересные проекты могут оказаться обычной финансовой пирамидой, которая сулит только убытки

Лучше не гнаться за огромной доходностью, которая часто оказывается обычной приманкой для тех, кто хочет заработать побольше. А обратиться к более устойчивым и честным способам инвестирования. Например, к ПИФам или чему-то подобному.

Что такое схема Понци

Схема Понци — это древняя схема, изначально не имевшая злого умысла. Она была создана, чтобы выполнять обязательства перед инвесторами. Но попав в руки мошенников, стала инструментом для наживы.

Схема Понци существует уже много столетий, но современники связывают ее с мошеннической деятельностью Чарльза Понци — итальянского иммигранта, успешно перекочевавшего в США. В 1903 году Чарльз разработал схему на арбитражных сделках с купонами.

Он нашел инвесторов, собрал с них деньги, пообещав бешеные проценты, и с поступлением новых инвестиций отдавал им часть прибыли, а другую тратил на себя. Вот так и родилась современная финансовая пирамида Понци, которую сегодня считают её классическим вариантом. Но это не совсем правильное утверждение.

А разница между классической и пирамидой Понци очевидна. Хоть суть ее не меняется, в классическом варианте нет центрального лица, которое получает львиную долю прибыли. А в случае с пирамидой Понци есть. И это ее организатор.

Плюс ко всему в пирамиде Понци новые инвесторы — это не панацея. Ведь в ней предполагается реинвестирование уже заработанных средств более старыми партнерами. За счет чего, собственно, «жизнь» пирамиды увеличивается.

Многоуровневые пирамиды

Классификация таких финансовых организаций предполагает деление на два вида: многоуровневые и по принципу Понци. В настоящее время именно многоуровневые схемы получили наибольшую популярность. Они не скрывают своей деятельности и пользуются спросом.

Эти пирамиды работают по простой схеме. Сначала человек, который вступает, вносит денежную сумму, а она делится между вышестоящими членами, его пригласившими. Если новый вкладчик приведёт людей, то их инвестиции распределяются между членами пирамиды и им самим.

Основной проблемой работы таких схем является нехватка новых людей. Чтобы этот бизнес процветал, необходимо ежедневно задействовать других участников. Найти новых людей очень непросто. Распространена ситуация, когда участники, которые только вошли в состав организации, вообще не находят клиентов, и тем самым не зарабатывают денег. По статистике, таких людей в пирамидах около 90%.

Как отличить “финансовую пирамиду” от “инвестиций”

Вся проблема с финансовыми пирамидами и пузырями в том, что их легко спутать с обычными инвестиционными проектами.

Пример #1 – Американский доллар

Например, сегодня часто можно услышать, что главная современная финансовая пирамида – это американский доллар. Дескать, он ничем не обеспечен, внешний долг США уже не умещается на огромный экран в центре Нью-Йорка, и вообще «скоро всей вашей Америке кирдык».

Но на самом деле, рост стоимости доллара очень даже обеспечен реальным положением дел.

- Сильная армия, которая готова защищать ваши инвестиции

- Стабильный рост в течение 350 лет

- Привлечение к себе в страну лучших специалистов во всех областях науки, производства и всего прочего

- Инновационные продукты медицины и информационных технологий

- Независимость судебной системы

- Регулярная сменяемость власти без смены направления движения страны

- Сильные торговые связи с основными игроками международного рынка

- И так далее…

Все это позволяет рассчитывать на то, что ваши инвестиции в американский доллар и американские акции – это действительно инвестиции, а не попытка сорвать куш, «пока никто не догадался».

Пример #2 – Сетевые компании

Вообще, главное отличие пирамид и пузырей от настоящего бизнеса – это отсутствие продукта. Либо продукта вообще нет, либо он настолько «уникальный, виртуальный и инновационный», что никто не может толком его понять или как-то использовать.

Именно этим же отличаются нормальные МЛМ компании от финансовых пирамид. Нормальные сетевые компании создают реальные продукты, которыми люди пользуются, потому что он им нравится (например, Amway). Так что, не надо все МЛМ компании на автомате записывать в финансовые пирамиды.

Желаю вам не терять головы, и держаться подальше от любых обещаний халявы и сверхвысоких доходов.

Важно!Если хотите научиться зарабатывать в интернете без обмана – обязательно скачайте мою бесплатную книгу “Автостопом к миллиону” (откроется в новой вкладке). До скорого!Ваш Дмитрий Новосёлов

До скорого!Ваш Дмитрий Новосёлов

Что такое финансовая пирамида?

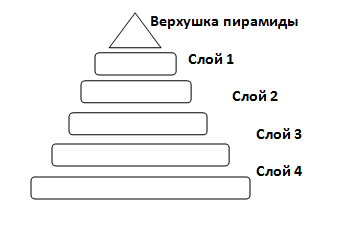

Финансовая пирамида — это такая модель получения дохода, где происходит перераспределение денежных средств от нижестоящих участников пирамиды к вышестоящим. То есть верхушка пирамиды всегда получает больше, чем нижние звенья.

Часто финансовые пирамиды маскируются под инвестиционные фонды и различные коммерческие проекты, которые якобы вкладывают ваши денежные средства в высокодоходные финансовые инструменты или «сверхприбыльные проекты».

В нашей стране у людей ярко выражено желание быстрого обогащения, так как русский фольклор преподносит богатство, как что-то внезапное, что не нужно зарабатывать своим трудом, при этом тратя значительное время.

Вспомните, у нас есть сказка про Емелю («По щучьему велению»), который лежал на печи и благодаря щуке стал богатым. Сказка «О рыбаке и рыбке» и так далее.

Как ученые-культурологи не пытались найти идею богатства в наших сказках, так и не нашли. Если герой произведения и отправляется в путь или что-то затевает, то вовсе не для того, чтобы стать богатым, а в большинстве случаев, чтобы найти себя.

Естественно, конечно, что все стремятся получать удовольствия уже сегодня. Но так, чтобы поменьше поработать.

Нам нравится одно очень мудрое высказывание:

Это значит, что если подойти к человеку на улице и предложить ему миллион рублей просто так – никто не откажется. А вот если спросить у большинства людей, готовы ли они пройти путь с большими трудностями и зачастую лишениями на пути к богатству, мы уверены, что многие откажутся от него, даже понимая, что в конце их ждет большая награда.

А вам уже поступали предложения вложить свои деньги в сомнительный проект? Уверены, вы не дадите нам соврать, что так и хочется быстро и много заработать!

Итак, мы выяснили, что финансовая пирамида эксплуатирует один из главных человеческих пороков – жадность.

Любопытно, что жертвами мошенников чаще всего в таких случаях становятся именно бедные люди, которым «ну так не хватает денег», что они готовы даже взять в долг, лишь бы скорее получить большой процент от своих «инвестиций».

Не для кого не секрет, что одной из самых известных финансовых пирамид является МММ. Сейчас, спустя много лет после своего первого старта, она перекочевала в Интернет.

А успех МММ того времени во многом был обусловлен агрессивной рекламой, героями которой были простые граждане нашей страны:

Друзья, мы уверены, что все слышали об этой пирамиде, возможно даже кто-то вложил туда свои средства. Мы категорически против подобных проектов, так как простой математический расчет говорит нам о том, что большинство людей останутся без денег, если пирамида рухнет. А рухнет она в любом случае, так как количество людей на земле ограничено. Это даже учитывая то, что в нее вступят все жители нашей планеты.

Здесь можно возразить, что есть люди, которые заработали в МММ и других подобных проектах. Но! Мы этого и не отрицаем. Один наш товарищ вложил в МММ-2011 неплохую сумму денег и заработал на этом.

Поэтому мы не хотим спорить с фактами заработка, приведем простой пример.

Так происходит и в финансовой пирамиде. В любом случае здесь заработают организаторы, а рядовой участник скорее всего останется в проигрыше.

Идем дальше… Вам предложили поучаствовать в проекте, но у вас возникли сомнения на этот счет.

Финансовая пирамида Чарльза Понци

Честь учреждения первой американской финансовой пирамиды принадлежат итальянскому перебежчику Чарльзу Понци (в разных источниках – Понти, Понзи).

Отправной точкой создания нового бизнеса стало получение им в 1919 г. по почте из Испании письма с международным ответным купоном (IRC, от англ. International Reply Coupon), использовавшимся для оплаты почтовых марок.

Из-за резкой разницы обменных курсов европейских валют по отношению к американскому доллару продажа таких купонов на территории США могла оказаться весьма прибыльным занятием.

Имея в кармане всего 150 долларов, Понци активно взялся за создание компании The Securities and Exchange Company (SXC). Природный предпринимательский дар позволил ему быстро заручиться поддержкой влиятельных инвесторов.

Фото 3. Чарльз Понци после задержания и ареста

Схема, сулившая баснословную прибыль, сводилась к приобретению простого векселя, гарантировавшего прибыль от вложений в размере 50 % в течение полутора месяцев и 100 % — в течение трех месяцев.

Никакие другие ценные бумаги того периода обеспечивать столь высокую доходность не могли. Алчность и продуманная рекламная кампания сделали свое дело: спустя всего полгода ежедневная выручка от продажи векселей достигла четверти миллионов долларов.

Эта схема маскировалась под вполне легальную деятельность по приобретению международных ответных купонов в странах Европы и их перепродаже на территории США по более выгодной цене.

На самом деле продать такие купоны в США было просто невозможно. Их можно было только обменять на энное количество почтовых марок. Это обстоятельство никак не афишировалось, хотя любой вкладчик при желании мог легко выяснить его в ближайшем почтовом отделении…

Публичные заявления руководства созданной Понци структуры о ее финансовом положении привлекли внимание финансовых аналитиков. Расследование авторитетного издания Post Magazine привело к неутешительным выводам: для обеспечения обязательств компании SXC требовалось свыше 160 млн купонов, тогда как в действительности их было выпущено в 6 тысяч раз меньше…

Расследование авторитетного издания Post Magazine привело к неутешительным выводам: для обеспечения обязательств компании SXC требовалось свыше 160 млн купонов, тогда как в действительности их было выпущено в 6 тысяч раз меньше…

В августе 1920 г. деятельность SXC была пресечена ФБР, установившим полное отсутствие инвестиционной деятельности компании.

Анализ финансовой отчетности позволил разоблачить мошенническую схему финансирования новых выпусков ценных бумаг исключительно за счет денежных средств, вырученных от продажи старых.

Что такое финансовая пирамида

Определение «финансовая пирамида» очень простое. Это схема получения денег с помощью привлечения других денег. То есть «новички» обеспечивают «старичков», а иногда и одного организатора. Что это? Мошенничество? Какое слово точно характеризует такой заработок?

Не спешите делать выводы. Почему? Как показывает практика, даже классическая модель ведения бизнеса может стать той же финансовой пирамидой. Это происходит, когда предприятие становится убыточным, а долги и кредиты возвращать нужно. Чтобы хоть как-то продержаться, владельцы бизнеса берут кредиты и покрывают ими старые долги.

Мошенники научились использовать эту лазейку и зарабатывать деньги на якобы бизнесе. А что? Все легально и при этом никакой ответственности. Прибыль от бизнеса небольшая, зато стабильная, но основной доход — это новые вкладчики. Сегодня их называют крутым словом «инвесторы». Вот и запущена новая волна финансовых пирамид.

История появления

Впервые термин финансовая пирамида появился в Великобритании в семидесятых годах прошлого столетия, но сама схема подобной деятельности и понимание, что такое пирамида в бизнесе, зародились гораздо раньше. Первой финансовой пирамидой принято считать акционерную компанию «Организация Иний», созданную предпринимателем по имени Джон Ло. Цель организации – сбор средств на освоение реки Миссисипи.

Компания, структурно напоминающая существующие в наше время одноуровневые финансовые пирамиды, датируется 1919 годом. Ее создателем был американский гражданин, Чарльз Понци, чьим именем сегодня называют подобные модели финансовой деятельности. Суть его схемы заключалась в обмане на купонах: люди могли их купить, но продать – нет. Все, что с ними можно было сделать – обменять. Таким образом, доход получили только первые участники схемы, которые привели новых инвесторов.

Сейчас создание и деятельность финансовых пирамид запрещена во многих странах. ОАЭ и Китай могут наказать подобную деятельность смертной казнью, а в Российской Федерации организаторам грозит уголовная ответственность.

Семь причин создания

Как известно, на пустом месте ничего не появляется: чтобы зародилась и развилась такая модель деятельности, как финансовая пирамида, нужна плодотворная почва, а именно – соответствующая экономическая и политическая ситуации.

Перечислим наиболее значимые условия, способствующие зарождению подобных мошеннических схем, которые дают представление о том, что такое пирамида:

- пониженная инфляция;

- активность принципов рыночной экономики в государстве;

- наличие свободного оборота ценных бумаг;

- отсутствие регулирующих норм и актов со стороны законодательства, которые запрещали бы создание подобных организаций;

- уровень дохода большей части населения растет, за счет чего у людей появляются свободные финансы для вложений в различные структуры, фонды и компании;

- описанный выше пункт сочетается с общим низким уровнем финансовой грамотности населения;

- недостаточная информативная поддержка, в том числе со стороны государства.

Все эти условия создают благоприятную почву для особо предприимчивых людей, которые и выстраивают мошеннические схемы, именуемые финансовыми пирамидами.

Еще кое-какие признаки финансовой пирамиды

Подобные проекты нередко замаскированы под сетевой маркетинг с обещаниями небывалых прибылей и бонусов. Распознать финансовые пирамиды можно. Для получения прибыли необходимо приложить значительные усилия и труд. Просто так ничего не получится.

Быстрые результаты без применения личных усилий со своей стороны, только за счет выполнения неких финансовых обязательств ведут к большим проблемам, особенно если человек зависим от чьей-то методики и технологии.

Если чувствуется какое-то давление извне, необоснованное или незаконное, лучше обойти проект стороной.

Прежде чем вляпываться в «заварушку», нелишне навести справки в Интернете.

Отзывы о деятельности сайта или организации с каждым разом отыскать все проще. Это хорошая привычка, способная уберечь от необдуманных и истеричных телодвижений.

В ряде случаев деятельность финансовых пирамид попадает в поле зрения правоохранительных органов.

Постоянно обманывать людей без риска быть привлеченным за это к ответственности достаточно сложно, даже в отличающихся высокими моральными принципами областях и странах.

Вопросы и ответы

Какая ответственность установлена для организаторов финансовой пирамиды?

КоАП и УК устанавливают следующие наказания для участников финансовой пирамиды:

|

Правонарушение |

Мера наказания |

|

Организация финансовой пирамиды |

Штраф от 1 000 000 рублей Принудительные работы на срок до 4 лет Лишение свободы на срок до 4 лет с ограничением свободы на 1 год или без него |

|

Организация пирамиды без признаков уголовно наказуемого деяния |

Штраф: для граждан – до 50 000 рублей для должностных лиц – до 100 000 рублей для юридических лиц – до 1 000 000 рублей |

|

Организация пирамиды с привлечением средств в особо крупном размере |

Штраф от 1 500 000 рублей Принудительные работы на срок до 5 лет Лишение свободы на срок до 6 лет с ограничением свободы на 2 года или без него |

|

Реклама финансовой пирамиды, привлечение новых участников |

Штраф: для граждан – до 50 000 рублей для должностных лиц – до 100 000 рублей для юридических лиц – до 1 000 000 рублей |

Что делать, если мой родственник или друг стал жертвой пирамиды?

Здесь главное – доказать человеку, что компания, с которой он связался, действительно является пирамидой. Многие пирамиды используют различные методы убеждения и психологического воздействия на участников, чтобы убедить их в своей честности. Сильнее всего такому влиянию подвержены пожилые люди и молодежь.

Вместо того, чтобы давить на человека, старайтесь поддерживать его, чаще общаться с ним, проявлять сочувствие. Предоставьте ему сведения, которые могут доказать мошенническую сущность организации.

Слышал о компаниях, которые якобы помогают жертвам пирамид и полностью выплачивают суммы компенсаций. Стоит ли им доверять?

Советуем относиться к таким компаниям с осторожностью – они также могут маскироваться под финансовые пирамиды. Такие организации обещают полное возмещение всех вложений с процентами и требуют уплаты различных взносов

При этом никаких компенсаций вы не дождетесь – компания будет только изображать свою деятельность. Старайтесь обращаться в первую очередь в государственные организации и фонды — например, Центробанк или Фонд по защите прав акционеров и вкладчиков.

Можно ли заработать на участии в финансовых пирамидах?

Некоторые люди рассматривают вложения в пирамиды как источник дополнительного дохода. Они тщательно изучают подобные организации, оценивают их надежность и рассчитывают примерное время существования. После этого они вкладывают небольшие суммы в несколько отобранных организаций. Чтобы снизить риск, они стараются вложить деньги и вывести их в самом начале существования пирамиды.

#ВсеЗаймыОнлайн предупреждает: подобные вложения всегда связаны с очень высоким риском. Даже надежная с виду пирамида может сразу же после привлечения определенного числа вкладчиков исчезнуть вместе с деньгами. Если же вы решите вложиться в подобные организации, то используйте для этого свободные деньги, которые не жалко потерять. Ни в коем случае не оформляйте кредиты для этой цели.

Типы финансовых пирамид — как выявить мошенников

2.1. Одноуровневые пирамиды

Одноуровневые финансовые пирамиды еще называют «схемой Понци» (впервые именно он реализовал этот подход давным-давно). Главная идея здесь в том, что вы кладете деньги под высокие проценты. Откуда берутся деньги? Чаще всего в качестве деятельности могут называть инвестиционные проекты или торговля на Форексе. При этом реально как-то проверить их деятельность и реальные результаты нельзя. Можно получить лишь их мнимые отчеты.

Хотя на Форексе и вправду можно заработать всего за день 10%. Возможно, даже за следующий день так же получится быть в плюсе. Однако стабильно получать подобную прибыль невозможно.

В таких организациях первоначальные выплаты идут либо за счёт организаторов, либо за счёт новых вкладчиков. Таким образом, пирамида быстро разрастается, приобретая положительные отзывы. Ведь выплаты действительно есть. Откуда доход? Так вот красивый отчет о работе компании.

С выплатами у такой компании могут возникнуть и вовсе благоприятные времена. Ведь многие вкладчики реинвестируют свой доход и не выводят прибыль. Даже проценты многие не снимают. Так было с fx-trend и mmcis, которые просуществовали не один год. Конец наступает в том момент, когда приток новых инвесторов заканчивается, а старые начинают требовать свои деньги назад.

Самым главным признаком, что это пирамида является высокий стабильный процент прибыльности. Невозможно зарабатывать каждый месяц так много денег стабильно. Однако, нам пытаются внушить обратное и неопытные люди ведутся.

Срок жизни одноуровневых пирамид может составлять до 2 лет. В редких случаях бывает больше.

Примерами одноуровневых пирамид являются МММ и Хопер-инвест.

Самой крупной финансовой пирамидой считается афера Мэдоффа из США. Организация называлась «Madoff Investment Securities» (LLC). Более 10 лет привлекал деньги вкладчиков и выплачивал проценты до 15% годовых. Во время кризиса 2008 г. пузырь лопнул. Новых вкладчиков не было и вся афера раскрылась. Общая сумма ущерба составила 17 млрд долларов.

Примечание

Зачастую такие организации называют «хайпами» (hayp).

2.2. Многоуровневые пирамиды

Доход идёт от привлечения новых участников. За вступление в какую-то сомнительную организацию берут взнос. Как правило, небольшой, чтобы привлечь как можно больше слоев населения. Аргументов сделать взнос может быть множество. Например, вы становитесь уникальным владельцем какой-то продукции, информации и прочее, которую можно продать.

Чтобы получать прибыль необходимо либо продавать товар, либо же просто привлекать новых участников и с их взноса вам будет «капать» вознаграждение.

Срок жизни таких пирамид меньше и редко превышает 6 месяцев.

История финансовых организаций такого типа

Стоит отметить, что финансовая пирамида появилась задолго до того, как о ней узнало большинство людей в России. Если говорить о первой такой организации, то можно вспомнить «Миссисипскую компанию», которая была основана в Англии в XVIII веке. Придумал и основал это общество Джон Ло. Его идея заключалась в том, чтобы вместо золотых и серебряных монет печатались банкноты. В своё время это чуть не разорило такое крупное государство, как Франция.

Затем был долгий период, когда об этих организациях забыли. Созданием финансовой пирамиды, похожей на современную, занялся в 1911 году Чарльз Понци. Его идея заключалась в обращении и обмене международных почтовых купонов. Кстати, эти купоны до сих пор используются на почте. Прибыль обещала быть просто нереальной – около 400%.

Люди инвестировали все свои средства на небольшой срок: от 45 до 90 дней. Понци обещал получить быстрый доход, но в итоге пирамида развалилась, и вкладчики остались ни с чем. Золотое время этих финансовых организаций пришлось на конец ХХ века. Здесь вперёд вышли такие страны, как США, Китай и Россия.

Что такое финансовая пирамида простыми словами

«Пирамидами» такие проекты называются именно потому, что строятся они в виде пирамиды.

На верхушке пирамиды находятся организаторы. По их задумке, все деньги со всех нижних слоев пирамиды должны стекаться к ним в карманы.

«Слои» пирамиды нужны для того, чтобы каждый нижний слой обеспечивал деньгами верхний слой. Например – мы берем деньги у людей из второго слоя, а возвращаем им деньгами, которые взяли у людей из третьего слоя. Соответственно, людям из третьего слоя мы возвращаем деньги, которые берем у четвертого слоя. И так далее.

По такой нехитрой схеме пирамида может существовать вполне стабильно, пока есть люди, готовые вступать на более нижние слои. Другими словами, пирамида может существовать только пока растет сверху вниз.

Российские примеры

Советский популяризатор науки Я. И. Перельман в «Живой математике» описывает вариант «пирамиды» как организацию акции, имевшую место в дореволюционной России, по покупке велосипедов путём «веерного» сбора денег по переписке.

Примеры из новейшей истории:

- В 1992 году начал свою деятельность АОЗТ «Русский дом Селенга», который в последней своей стадии превратился в финансовую пирамиду. До 1997 года контракты заключило около 2,5 млн человек на сумму почти 3 триллиона неденоминированных рублей.

- В 1993 году АООТ «МММ» зарегистрировало свой первый проспект эмиссии акций, которые начали активно продавать в феврале 1994 года. Деятельность «МММ» впоследствии была охарактеризована как финансовая пирамида, от которой пострадало по разным оценкам 10-15 миллионов вкладчиков.

- В 1993 году появилась ТОО «Инвестиционная компания „Хопёр-Инвест“», которая просуществовала до 1997 года и задолжала 8 млрд неденоминированных рублей.

- В 1993—1994 годах компания «Властилина» в Московской области обманула вкладчиков на сумму 550 млрд руб.

- Также одновременно с «МММ» действовала компания Негосударственный региональный пенсионный фонд «Север», финансовая пирамида в виде пенсионного фонда.

- В 1993—1998 большую популярность получили Государственные краткосрочные облигации (ГКО). Государство вынуждено было занимать деньги с целью финансировать выплаты и проценты по ранее сделанным долгам (внешнему и внутреннему, частью из которого являлись сами ГКО). Для привлечения новых средств государство было вынуждено непрерывно наращивать ставку заимствований. Дефолт 1998 года был связан с тем, что новые выпуски ГКО не покупали даже с доходностью в 300 % годовых, выплаты по старым долгам стали невозможными.

- В 1996 году банк «Чара» превратился в финансовую пирамиду.

- В 2005—2010 годах корпорация «Интвей» (Intway World Corporation) имела филиалы практически во всех крупных городах России, а также на Украине и в Казахстане. Организаторами оказались российские граждане. Компания позиционировала себя как «МЛМ-структура» в финансовой сфере. «Товаром» выступали «бизнес-пакеты», ценные бумаги, фиктивные биржи в Интернете и продукты, якобы защищающие от болезней и вредных излучений. По оценкам экспертов, жертвами мошенников стали десятки тысяч граждан в России, на Украине и в Казахстане.

В настоящее время примерами финансовых пирамид в России являются:

- «Бинар» (MyBinar), его наследник «программа NewPRO» и её клон «программа SuperProgik».

- МММ-2011 — новый проект основателя АО «МММ» Сергея Мавроди, запущенный им в январе 2011 года и закрытый в июне 2012.

- МММ-2012 — финансовая пирамида, основанная Сергеем Мавроди 31 мая 2012 года.

- Give1 Get4 — финансовая пирамида, маскированная под социальный проект и передачи подарков.

- SETinBOX — финансовая пирамида, замаскированная под платную социальную сеть, предоставляющую скидки пользователям, является последовательницей Talk Fusion.

- Goldenbirds — сетевая финансовая пирамида в форме браузерной игры.

- Кэшбери — признана финансовой пирамидой в сентябре 2018 года — реальных экономических действий компания не вела, но обещала доходности до 600 %, что привлекло несколько десятков тысяч человек.

Только 16 февраля 2016 года Государственная Дума приняла во втором чтении законопроект об ответственности за организацию финансовых пирамид.

9 марта 2016 года изменения в Кодекс Российской Федерации об административных правонарушениях ввели ответственность за деятельность по привлечению денежных средств при отсутствии инвестиционной или предпринимательской деятельности