Бухгалтерский и налоговый учет в тсж для начинающих

Содержание:

- Бухгалтерские проводки

- Как проводятся финансовые поступления?

- Учет целевых поступлений

- Как создать ТСЖ

- Особенности при УСН

- Как работает бухгалтерия

- Нужно ли менять бухгалтерский учет?

- Операции, которые соответствуют

- С чего начать вести бухгалтерию тсн

- Особенности работы

- Налоговый учет товарищества собственников жилья

Бухгалтерские проводки

ТСЖ используются особые проводки для обозначения хозяйственных операций.

| Дебет | Кредит | Операции |

| 76 | 86 | Задолженность члены товарищества по взносам. |

| 26 | 68 | Начисление единого налога на упрощёнке. |

| 86 | 20 20.6 | Распределение затрат между членами ТСЖ и собственников помещений. |

| 090 | 20 | Списание расходов на содержание имущества. |

| 90 | 51 | Банковские расходы. |

| 84 | 86 | Пополнения средств целевого финансирования. |

| 86 | 96 | Создание ремонтного фонда. |

| 26 | 60 | Затраты на содержание помещений товарищество. |

Отражение операций

Ознакомьтесь с подробным примером, с участием 96 счета, 021 и других.

Товарищество собственников жилья за год принесло прибыль в размере 3 000 руб. В соответствии с решением на собрании ТСЖ израсходовали данную сумму на благоустройство площадки, которая находится во дворе многоквартирного дома. Это означает, что в бухгалтерском учете будут отражены такие записи.

| Дебет | Кредит | Содержание операции |

| 80.6 | 84 | 3.000 руб прибыль от деятельности в качестве средства целевого финансирования. |

| 60 | 51 | 3.000 руб. были перечислены подрядчику за работы по по благоустройству. |

| 86 | 26.3 | 1.000 руб списание средств использованных по назначению. |

| 021 | 96 | 3.000 сооружение площадки и установка её на учёт. |

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 76 | 86 | Задолженность члена товарищества по взносам |

| 62 | 90 | Задолженность владельца имущества, не вступившего в товарищество |

| 26 | 70, 69,02, 10 | Расходы на содержание имущества ТСЖ |

| 26 | 68 | Начисление единого налога при УСН |

| 26 | 60 | Затраты на содержание помещений товарищества (услуги сторонних поставщиков) |

| 86, 20 | 26 | Распределены затраты между членами ТСЖ и собственниками помещений, не вступившими в товарищество |

| 90 | 20 | Списаны расходы на содержание имущества, не принадлежащего членам ТСЖ |

| 90 | 51 | Банковские расходы |

| 99 | 84 | Реформация баланса (в случае, когда финансовый результат – прибыль) |

| 84 | 86 | Пополнение средств целевого финансирования за счет нераспределенной прибыли |

| 76, 62 | 84 | Предъявлен убыток к покрытию |

| 86,20 | 96 | Создание ремонтного фонда |

| Корреспонденция счетов | Сумма | Содержание операции | |

| Дебет | Кредит | ||

| 84 | 86 | 3000 | Прибыль от коммерческой деятельности включена в средства целевого финансирования |

| 26 | 60 | 3000 | Затраты на благоустройство площадки (выполняется силами подрядчика) |

| 60 | 51 | 3000 | Перечислено подрядчику за работы по благоустройству площадки |

| 86 | 26 | 3000 | Списание средств целевого финансирования, использованных по назначению |

| 012 | 3000 | Сооруженная площадка поставлена на учет |

Как проводятся финансовые поступления?

Начисление платежей:

- Приход счёта 76 «Расчёты с разными кредиторами и дебиторами» подраздел «Расчеты с жильцами» кредит счета 86 «Целевое финансирование» – оплата жильцами по членским взносам (она же квартплата).

- Приход номинального счета 76 подраздел «Расчеты с жильцами» кредит счета 76 субсчет «Расчеты по коммунальным платежам» – начисление оплаты по коммунальным платежам.

Приток средств:

Приход счёта 51 «Расчетные счета» кредит номинального счета 76 подпункт «Расчеты с жильцами» – зачисленные средства на счёт;

Для того чтобы рассчитаться с поставщиками коммунальных услуг, деньги проводят следующим образом:

Приход счета 86 долг счета 60 «Расчеты с поставщиками услуг и подрядными организациями»;

Если возникает необходимость оплатить предоставленные услуги других организаций, то запись делают так:

Приход номинального счета 60 долг счета 51;

Не следует забывать о том, что поступления идут также на оплату хозяйственных потребностей:

- Заработная плата электрику, слесарю и другим работникам;

- Покупка хозяйственных материалов;

Тогда проводка должна иметь такой вид:

- Поступление счета 86 кредит счета 70 «Расчеты с персоналом по оплате труда» – зарплата сотрудникам.

- Приход счета 50 «Касса» долг счета 51 – поступление денег из банка.

- Приход номинального счета 10 «Материалы» кредит счета 50 – покупка хозяйственных средств за наличные.

Учет целевых поступлений

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 51 | 86 | На величину целевых поступлений из бюджета |

| 20 | 10, 60 | Списание материалов на выполненный ремонт, услуг сторонних организаций по выполнению ремонтных работ |

| 86 | 20 | Списание расходов на ремонт |

В отношении учета доходов и расходов на проведение капитального ремонта при условии самостоятельного формирования специального фонда на эти цели за счет средств собственников жилья у управляющей компании могут возникать некоторые вопросы. С одной стороны может казаться, что поступающие на капремонт взносы необходимо учитывать в составе доходов.

Но следует учитывать, что при формировании фонда на эти цели управляющая компания ничего не реализует и даже не получает дохода по агентскому договору. Из этого следует, что взносы на капремонт не соответствуют критериям выручки. Значит, такие поступления необходимо учитывать аналогично целевому финансированию из бюджета.

Учет целевых поступлений ведется на отдельных субсчетах счетов 86 и 51. Средства, собранные на капитальный ремонт, можно использовать только по назначению. В случае возникновения необходимости частичного расходования средств на иные цели, кроме капитального ремонта, эти суммы попадают под определение дохода со всеми вытекающими налоговыми последствиями.

Бухгалтерская отчетность организации ЖКХ

В обязанности юридического лица, работающего в сфере ЖКХ, вменяется ведение бухгалтерского учета и предоставление отчетности. Эта обязанность касается любой компании вне зависимости от того, какая система налогообложения применяется. Комплект отчетности за год включает:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- пояснение к балансу и отчету о финансовых результатах;

- отчет об изменениях капитала;

- отчет о движении денежных средств.

Промежуточная отчетность включает лишь первые две формы. В случае принадлежности организации к малому предпринимательству отчетность также включает только баланс и отчет о финансовых результатах. При применении УСН отчетность предоставляется в упрощенной форме и включает баланс, отчет о финансовых результатах и отчет о целевом использовании средств.

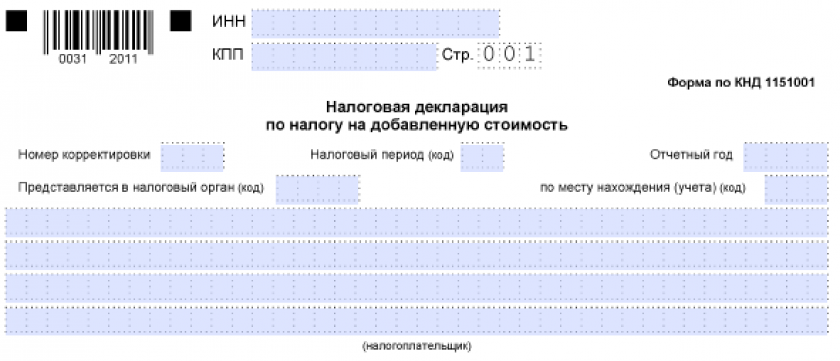

Кроме того, организации ЖКХ предоставляют регулярно сведения о численности персонала, данные по подоходному налогу 2-НДФЛ. Если предприятие применяет ОСНО, то необходимо сдавать налоговую декларацию по налогу на прибыль и по НДС. Организации, применяющие «упрощенку», сдают декларацию по единому налогу даже в том случае, когда в отчетном периоде отсутствуют доходы и расходы.

Налоговый учет на предприятиях ЖКХ

Организации, функционирующие в системе ЖКХ, могут применять как общий, так и специальные режимы налогообложения. ОСНО – наиболее простая в применении. Но следует учитывать, что применение такой системы обуславливает достаточно высокое налоговое беремя. Организация является плательщиком налога на прибыль и НДС.

Для большинства компаний, работающих в сфере ЖКХ, предпочтительнее УСН. Такой вариант приемлем, когда:

- численность работников компании не достигает 100 человек;

- доходы в отчетном периоде не превышают 60000000 рублей;

- стоимость основных фондов, состоящих на балансе организации, не достигла 100000000 рублей.

Избрав «упрощенку», компания получает освобождение от обязательства уплаты налога на прибыль по ставке 20% и НДС. Эти платежи заменяются налогом, предусмотренным УСН, по ставке 15%, если обложение проводится по системе «доходы – расходы», либо по ставке 6% при обложении доходов.

Как создать ТСЖ

Решение о расторжении договора с управляющей компанией и создании ТСЖ принимает общее собрание собственников помещений в многоквартирном доме. Если товарищество планирует управлять только одним домом, то поддержать эту идею должны минимум 50% собственников. Если управление будет несколькими домами, то нужны две трети голосов. Инициировать собрание может любой жилец.

Если вы решили провести встречу жильцов, для того чтобы предложить им создать ТСЖ, нужно подготовить для этого пакет документов: протокол общего собрания, реестр уведомлений, бюллетени для голосований. Подробная инструкция здесь — «Как подготовиться к общему собранию собственников».

Для создания ТСЖ собрание должно утвердить так называемый «Устав ТСЖ» — его нужно подготовить заранее. Это документ, который нужен для регистрации товарищества как юридическое лицо — он будет регламентировать всю работу объединения. В нем нужно указать место деятельности организации, порядок его создания и прекращения работы, состав, порядок принятия решения и еще массу нюансов, указанных в разных законах. Например, в документе нужно обязательно упомянуть, что ТСЖ является одной из форм ТСН (товарищества собственников недвижимости), иначе в регистрации товарищества могут отказать. Для создания Устава лучше обращаться к юристам, работающим в сфере ЖКХ, в зависимости от региона это обойдется в 3–10 тыс. руб. За основу можно взять шаблон.

В повестку собрания нужно внести несколько обязательных пунктов. Если этого не сделать, решение смогут признать недействительным через суд — например, владелец управляющей компании или недовольные соседи. Вот что нужно предусмотреть.

Выбор способа управления дома

— с помощью созданного ТСЖ.

Утверждение Устава ТСЖ

. Устав вы можете разослать жильцам перед собранием, чтобы они могли заранее с ним ознакомиться. Или зачитывать на встрече.

Выбор правления ТСЖ.

Это инициативные жильцы, которые будут руководить работой ТСЖ и принимать решения по управлению домом. Например, правление может определиться с наймом подрядчика или решить, что конкретно благоустроить на выделенные под эту статью расходов деньги. Все права и ограничения правления перечислены в ст. 147 ЖК РФ.

Выбор председателя правления ТСЖ.

Этот человек выполняет решения правления и общего собрания товарищества. Например, принимают все жильцы решение установить шлагбаум. Именно председатель будет общаться с подрядчиками, заключать договор и перечислять деньги, а затем контролировать их и принимать работу. Председатель как директор управляющей компании, он работает в штате ТСЖ и получает зарплату. Сумма — как договоритесь. Председателю подчиняются все сотрудники ТСЖ — уборщица, сантехники и другие.

Выбор ревизионной комиссии.

Это один или несколько человек, которые должны следить за работой ТСЖ. Задача ревизоров — проверить, на те ли нужды тратит ТСЖ средства. Например, изучить финансовую отчетность и выяснить, что собранные с жильцов на благоустройство председатель потратил на оплату подрядчиков, а не на новый автомобиль. Если ревизор выявит нарушение, он сообщает об этом жильцам на собрании или обращается в жилинспекцию и прокуратуру.

Выбор уполномоченного представителя по регистрации ТСЖ.

Собрание должно решить, кто имеет право обращаться с вопросом создания юрлица в налоговую и другие госорганы. Чаще всего полномочиями наделяют председателя ТСЖ.

Расторжение договора с управляющей компанией.

Жильцы должны проголосовать за отказ от услуг УК, которая сейчас занимается домом.

Читайте подробнее: «Как грамотно провести общее собрание собственников дома».

Особенности при УСН

Любой вид деятельности в товариществе должен быть соответствующим образом сопровожден отчетностью от бухгалтера. Этого требует закон.

Ответственность за ведение учетной политики данного управляющего органа несут два лица. Первое – это председатель, осуществляющий свою деятельность в рамках ТСЖ и призван регулировать все важнейшие вопросы.

Именно он должен всегда напоминать о том, чтобы отчеты были готовы, а все бумаги по тратам заполнены. Второе лицо, которое несет ответственность – это бухгалтер.

Но если в случае с председателем он ответственен за сроки, то бухгалтер несет ответственность за грамотное и правильное оформление отчетности.

Бухгалтер обязан составлять план, а позже — предоставлять его на общее согласование правлению и председателю. Происходит это не позже чем через три календарных месяца после официальной регистрации организации.

После этого если отчётность будет принята, то дальнейшая деятельность бухгалтера должна соответствовать заданной политике.

Изменить или как выражаются профессиональным языком, скорректировать учетную политику можно, но только в случае, если будут внесены изменения либо в устав, либо в какие то другие важные документы, на которых основывается деятельность товарищества собственников жилья.

Однако вносить всяческие поправки и изменения можно не в любой желаемый вами день, а только в момент начала финансового года.

Если же говорить про учетную политику при упрощенной системе налогообложения, то здесь имеется ряд своих несвойственных для обычной ситуации особенностей. Ознакомимся с основными принципами ее осуществления в рамках товарищества:

- Обязательная оценка всех имеющихся активов, а также обязательств и возможность их оценки.

- Планы расчётов.

- Работы по инвентаризации имущества.

- Работы по составлению регистров и документов для формирования внутренней отчётности этого органа управления, которые можно будет предоставлять для ознакомления собственникам на собраниях.

- Соблюдение правил обращения всех отчетных документов.

- Использование всех способов обработки информации.

- Осуществление контроля за осуществлением и ведением хозяйственной деятельности.

Согласно статье 148 Жилищного кодекса ведение бухучета в ТСЖ – обязательное действие.

Узнайте на нашем сайте о порядке проведения заочного голосования товарищества.

Доходы

Для того чтобы организовать упрощенную систему налогообложения в товариществе собственников жилья, согласно статье 251 налогового кодекса необходимо соблюсти следующие условия:

- Объект упрощенной системы налогообложения – это доходы.

- Только когда деньги поступили на счет, они могут быть признаны как доход.

- Если были внесены членские и иные взносы, то они не могут быть расценены как доход.

- Если управляющий орган формирует фонд капитального ремонта, то поступления в него это не доход.

- Если председатель решил, что эта организация будет выполнять представительские функции, то средства, которые поступили на счет не будут учитываться при определении общего размера налога организации.

О том, как и куда можно пожаловаться на ТСЖ, и можно ли выйти из него, читайте на нашем сайте. Образцы заявлений о протечках, затоплениях и требованиях ремонта можно .

Как работает бухгалтерия

Взаимные расчеты подразумевают осуществление распределение ресурсов между УК, собственниками, поставщиками. Поскольку различные способы реализации средств, поэтому учет будет отличным. Расчет за поставку является расходом, а прибыль – поступления от собственников. Проводка бухгалтерского учета в ЖКХ будет следующей:

- Поступления коммунальных услуг.

- Выделения входных НДС.

- НДС к вычету;

- Начисления НДС и платежей;

- Издержки;

- Средства от собственников;

- Услуги, их оплата.

При необходимости модернизации поступают целевые денежные средства, тогда расчеты записываются как целевое финансирование. Проводками этого жилищно-коммунального хозяйства будут Дт 50, Кт 86, Дт 20, Кт 10, Дт 86, Кт 20. Если требуется капитальное обустройство, то этот момент стоит рассмотреть особо внимательно, ибо присутствуют особенные налоговые нюансы. Положения о бухгалтерском учете в управляющих компаниях необходимо изучить для составления учетной политики. Нужно составлять подобный документ для ведения налогов.

- рабочий план счетов является основой бухгалтерии, составляется на основании Минфина, включает пункты, использующиеся компанией;

- утверждение первичной документации осуществляется либо унифицированными формами, либо собственными, вне зависимости от этого подлежат регистрации;

- ведение бухгалтерии, принцип такой как коммерческих структурах непрерывность, отражение полноты фактов, оформляется первичной документацией, фиксируется регистрами;

- отчетность отражает баланс, финансовые результаты, что указано, утверждено законом.

Работа бухгалтера в жилищно-коммунальном хозяйстве

Бухгалтер в сфере ЖКХ – отдельная специализация бухгалтера

Сотруднику важно знать свои права, обязанности и полномочия. Управлением организации утверждается должностная инструкция

Локальный нормативный акт оформляют, опираясь на законодательство, принимая во внимание особенности работы бухгалтера в этой организации

Какую бух. отчетность сдает компания?

Компании, которые осуществляют управление многоквартирным домом, согласно действующему договору должны представлять бухгалтерскую отчетность, которая ничем не отличается от отчетности любой другой коммерческой организации. При упрощенном ведении учета компания должна сдавать отчет в упрощенном порядке. К нему относится только отчет о финансовых результатах, бухгалтерский баланс и отчет о целевом использовании средств.

Нужно ли менять бухгалтерский учет?

Считаем, что исключение на основании норм гл. 26.2 НК РФ доходов от оказания коммунальных услуг и соответствующих им расходов из состава налогооблагаемых доходов и расходов соответственно не меняет порядок организации бухгалтерского учета у УК, применяющей УСНО и выступающей согласно условиям договора управления МКД в качестве исполнителя услуг. Поэтому доходы от оказания коммунальных услуг признаются доходами от обычных видов деятельности (то есть в выручку включается реализация по предоставлению коммунальных услуг), что отражается в учете путем использования счета 90 «Продажи», субсчет 90-1 «Выручка».

УК, находящаяся на УСНО с объектом налогообложения «доходы минус расходы», выступающая в качестве исполнителя коммунальных услуг и оказывающая их путем заключения договоров ресурсоснабжения с РСО, не должна с 01.01.2018 учитывать при определении объекта налогообложения:

-

доходы, полученные от собственников помещений в МКД в качестве платы за коммунальные услуги;

-

расходы на приобретение коммунальных ресурсов у РСО для оказания указанных услуг.

Это следует из норм Налогового кодекса (уточненных с 01.01.2020), поэтому указанный порядок учета подлежит применению вне зависимости от того, что закреплено в учетной политике для целей налогообложения. Вместе с тем, если в учетной политике прописан иной порядок организации учета, его следует привести в соответствие с положениями НК РФ.

Считаем, что в бухгалтерском учете доходы от оказания коммунальных услуг управляющая организация, выступающая в качестве исполнителя, должна признавать в качестве доходов от обычных видов деятельности (Дебет 62 Кредит 90-1). Факт исключения этих доходов из налогооблагаемых доходов не влияет на порядок организации бухгалтерского учета.

Нужно ли подавать уточненные декларации?

В рассматриваемой ситуации УК в 2018 и 2019 годах при определении объекта налогообложения учитывала в составе доходов полученную от собственников помещений в МКД плату за коммунальные услуги, а в составе расходов – оплаченные коммунальные ресурсы, приобретенные у РСО для оказания указанных услуг. Нужно ли в связи с этим подавать уточненные декларации по «упрощенному» налогу?

На основании п. 1 ст. 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде налоговая база и сумма налога пересчитываются за период, в котором были совершены указанные ошибки (искажения).

В случае невозможности определения периода совершения ошибок (искажений) перерасчет производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе пересчитать налоговую базу и сумму налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым периодам, также в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

Изложенным нормам корреспондируют положения п. 1 ст. 81 НК РФ.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном ст. 81 НК РФ.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в декларацию и представить в налоговый орган уточненную декларацию. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Таким образом, если допущенные УК ошибки (искажения) не привели к занижению подлежащей уплате в бюджет суммы «упрощенного» налога за 2018 и 2019 годы, уточненные декларации в налоговый орган можно не представлять.

Операции, которые соответствуют

Учету коммунальных платежей

Учет средств при начислении квартплаты – это основная проблема при ведении бухгалтерского учета жилищного товарищества на УСН.

Если в деятельности ТСЖ отдельной статьей прописана услуга по обеспечению членов товарищества ресурсами ЖКХ и от имени организации заключены договоры с поставщиками ресурсов ЖКХ, то коммунальные платежи в доходах не учитываются, а лишь сумму за посреднические услуги ТСЖ.

Все выплаты от владельцев квартир, которые не являются членами ТСЖ, облагаются налогом в полной мере, если с ними не был заключен специальный договор. При схеме учета «доходы минус расходы» организация может учесть суммы предоставленных коммунальных услуг в статье Расходы.

Если снабжение коммунальными ресурсами не указано в деятельности товарищества, то следует заключить с владельцами жилья агентские договоры. А с фирмами, снабжающими ТСЖ ресурсами, заключают в обязательном порядке договоры на оказание услуг.

Важно! Сначала заключается договор с жильцами, а затем с поставщиками услуг!

Пример:

Если коммунальные услуги не включены в устав организации, то учет начисления оплаты за коммунальные услуги будет происходить по счетам №62 Расчеты с покупателями и заказчиками, №76 Расчеты с дебиторами и кредиторами и №90 Продажи. А поступление оплаты от жильцов пройдет по счетам №50 Касса, №51 Расчетные счета, №62 Расчет с покупателями и заказчиками, и №76.

Если услуги проходят по агентским договорам, то начисления оплаты за услуги пройдут по счетам №76 и №60. Доход организации в виде агентского вознаграждения учитывается по счетам №76 и №90, а плата от жильцов и агентское вознаграждение по счетам №50, №51 и №76.

Осуществлению ремонта

Взносы членов товарищества на капитальный ремонт не будут считаться доходом, в то время как оплата от владельцев жилья, не входящих в ТСЖ – эт доход.

Хозяйственные операции по созданию ремонтного фонда проводятся по счетам №86, №20, и №96. Взносы от членов жилого товарищества на проведение капитального ремонта учитываются счетами №55 и №76.

Пример:

Сантехник, находящийся в ТСЖ на сдельной оплате, выполнил ряд работ для одного из жильцов. Заказчик оплатил только работу мастера. В бухгалтерских проводках это должно выглядеть соответственно:

- Получение оплаты от заказчика №50 №62.

- Средства, полученные от жильца, признаются доходом №62 №90-1.

- Начисление НДС №90-3 №68.

- Начисление оплаты труда мастеру №20-2 №70.

- Начисление страховки на сумму оплаты туда №20-2 №69.

- Списание себестоимости работ №90-2 №20-2.

- Отражение прибыли №90-9 №99.

Благоустройству придомовой территории

Учет средств, направленных на благоустройство территории проходит по счетам №26, №51, №60, №84, №86. Пример: ТСЖ получило прибыль от коммерческой деятельности в размере 5000 рублей, и ее было решено направить на обустройство фонтана во дворе, в этом случае проводки будут выглядеть так:

- Прибыль включается в целевое финансирование, счета №84 и №86.

- Затраты на благоустройство с помощью подряда №26 и №60.

- Оплата подрядчику №60 и №51.

- Списание средств целевого финансирования по назначению №86 и №26.

- Сооружение поставлено на учет №012.

Сдаче в аренду нежилого помещения

Аренда помещений проходит по счетам №76 и №91. Доход от аренды помещений определяется на момент начисления, расходы по объекту покрываются арендной платой и не взимаются с заказчика. Начисление НДС с арендной платы происходит по счетам №91 и №68.

Расходами по аренде помещения считаются только те затраты, которые не прописаны в уставе и возникли в связи со сдачей в аренду.

Пример:

ТСЖ сдает в аренду офисное помещение.

- Арендатору выставлен счет: №62 №90.01.

- Поступила арендная плата от арендатора: №51 №62.

Ознакомьтесь с другими полезными материалами о средствах ТСЖ и их учёте. Узнайте о том, как правильно составить смету, и о нюансах работы бухгалтером в ТСЖ.

С чего начать вести бухгалтерию тсн

- Консультация юрста

- Статьи

ТСЖ — это некоммерческая организация, форма объединения собственников для совместного управления и обеспечения содержания комплекса недвижимого имущества — многоквартирного жилого дома. Главной особенностью некоммерческой организации является то, что основным источником финансирования уставной деятельности служат целевые поступления.

В ТСЖ целевые поступления — это, главным образом, денежные целевые взносы членов ТСЖ и других собственников жилых и нежилых помещений, представляющие собой обязательные платежи. C 1 сентября 2014 года новые товарищества собственников жилья (ТСЖ) создаются в форме товарищества собственников недвижимости (ТСН).

Перерегистрация существующих ТСЖ не требуется. Подробнее…См.

Внимание

Ремонт жилищного фонда:

- 1) текущий и капитальный ремонт строительных конструкций здания;

- 2) текущий и капитальный ремонт инженерного оборудования;

- 3) отчисления в резерв на ремонт жилищного фонда.

2.3. Прочие расходы:

- 1) премии персоналу;

- 2) материальная помощь;

- 3) прочие расходы.

5.

При формировании учетной политики предполагается Особенности учета основных средств В соответствии с п. 5 ПБУ 1/2008 «Учетная политика организации» (приказ Минфина России от 06.11.2008 N 106н) и пунктом 10 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29 июля 1998 г. № 34н, нормы бухгалтерского учета основываются на предположении (допущении) имущественной обособленности организации.

Бухгалтерский, налоговый учет и отчетность в тсж

Важно

При этом в КУДиР ТСЖ на упрощенке не отражает доходы и расходы, которые не учитываются при расчете налога при УСН. Коммунальные платежи ТСЖ: учет и налогообложение Основная проблема ТСЖ при упрощенке – порядок учета сумм, поступивших товариществу в качестве оплаты жилищно-коммунальных услуг.

Если в уставе ТСЖ отдельно выделена его обязанность обеспечивать жилищно-коммунальными услугами членов ТСЖ и от их имени и за их счет заключить договоры с поставщиками коммунальных услуг, то в доходах будут учтены не коммунальные платежи, поступившие упрощенцу, а лишь сумма вознаграждения ТСЖ за свои посреднические услуги (пп. 9 п. 1 ст. 251 НК РФ, письмо ФНС РФ от 22.04.2011 № КЕ-4-3/). Платежи собственников жилья, которые не являются участниками ТСЖ, в этом случае будут облагаться налогом при УСН в полной сумме, если ТСЖ не заключило с ними индивидуальные агентские договоры.

Основные правила ведения бухучета в тсж (нюансы)

При этом заключительной записью декабря сумма чистой прибыли (убытка) отчетного года со счета 99 списывается в кредит (дебет) счета 84. Бухгалтерская отчетность ТСЖ ТСЖ представляет бухгалтерскую отчетность в упрощенном составе:

- 1) бухгалтерский баланс;

- 2) отчет о финансовых результатах;

- 3) отчет о целевом использовании средств.

Особенности составления и представления бухгалтерской отчетности некоммерческими организациями заключаются в следующем.

Они могут не представлять в составе бухгалтерской отчетности отчет об изменениях капитала, отчет о движении денежных средств, приложение к бухгалтерскому балансу при отсутствии соответствующих данных. При этом некоммерческим организациям рекомендуется включать в состав бухгалтерской отчетности отчет о целевом использовании средств.

Ведение бухгалтерского учета в тсн

Владельцы жилья в многоквартирных домах, объединяясь для управления им, организовывают ТСЖ (товарищества собственников жилья). Деятельность такой некоммерческой организации требует обязательного бухгалтерского учета и контроля за соблюдением закона.

По каким правилам осуществляется учет имущества и обязательств ТСЖ? Что является объектом налогообложения? В статье расскажем про бухучет в ТСЖ (ТСН), рассмотрим порядок учета и налогообложения при общей и упрощенной системах.

Цель создания товарищества собственников жилья ТСЖ образуется для эффективного управления недвижимостью, принадлежащей участникам этого объединения.

В товарищества чаще всего объединяются собственники жилья в многоквартирных домах, но не возбраняется это для владельцев частных домов, расположенных на соседних участках.

Как вести бухгалтерский учет в тсж на усн? пошаговая инструкция и проводки

Статистическая отчетность На некоммерческие организации возложена обязанность по составлению статистической отчетности.

, ТСЖ отчитываются в органы статистики, перечень форм статистического наблюдения уточняется в отделениях Росстата.

Раскрытие информации ТСЖ (ТСН) обязано раскрывать информацию об основных показателях своей финансово-хозяйственной деятельности. (п.10 ст. 161 7.23.1 КоАП РФ).

Особенности работы

С точки зрения бухгалтерии такими особенностями являются:

- средства организации — вклады жильцов;

- обычно специальный режим налогообложения — УСН;

- часть жильцов может отказаться от участия в ТСЖ, тогда с ними формируются обособленные договоры, а их взносы учитываются иначе;

Для соблюдения всех этих нюансов нужен опытный и квалифицированный работник.

Бухгалтер в ТСЖ нужен так же, как и рабочий персонал. Это должен быть универсальный работник, разбирающихся во всех законодательных сферах деятельности товарищества, честно ведущий предприятие и заботящийся о его стабильности.

Налоговый учет товарищества собственников жилья

Особенности учета при режиме УСН

В большинстве случаев ТСЖ предпочитает упрощенную систему. Основное преимущество упрощенки для ТСЖ – понижение страховых взносов (ставка 20%) Бухгалтер ТСЖ должен различать поступления, которые относятся к доходам, и суммы, не попадающие под это определение и, соответственно, под налогообложение.

Не относятся к доходам товарищества при УСН следующие поступления:

- взносы;

- от собственников на содержание имущества;

- из бюджета на ремонт недвижимости, в том числе капитальный.

Поэтому все денежные средства, полученные товариществом на такие цели, не относятся к доходам организации. Необходимо учесть, что денежные средства, поступающие на указанные цели, от членов ТСЖ к доходам не относятся. Но средства, полученные на эти же цели от лиц, не являющихся членами товарищества, к доходам относятся и подлежат налогообложению.

Денежные поступления, подлежащие и не подлежащие налогообложению, необходимо учитывать раздельно

Также важно обеспечить раздельный учет расходов средств, полученных в качестве целевых поступлений. Поэтому к приоритетным направлениям работы бухгалтера ТСЖ относится составление сметы расходов и распределения затрат, организация аналитического учета издержек организации

Уплата налогов при использовании режима ОСНО

ТСЖ, применяющие ОСНО, являются плательщиками налога на прибыль и НДС.

- Налог на прибыль. От начисления и уплаты этого налога освобождаются средства, относящиеся к целевому финансированию. Это суммы, поступившие от владельцев жилья в товариществе на ремонт и подержание помещений ТСЖ в должном состоянии. Все доходы и расходы ТСЖ должны учитывать обособленно. Если такое условие не соблюдается, то суммы целевого финансирования подлежат налогообложению в общеустановленном порядке. Под налогообложение не попадают вступительные, членские, паевые взносы, пожертвования, средства в резерве на ремонт. Налоговый учет сумм в ТСЖ, поступивших в качестве дохода, не имеет отличий от учета в иных организациях, осуществляющих коммерческую деятельность.

- НДС. ТСЖ, не применяющие специальные налоговые режимы, относятся к плательщикам НДС. Этим налогом не облагаются целевые средства, поступление которых не определено коммерческой деятельностью организации. Для товариществ по НДС установлены льготы. Продажа услуг ТСЖ по содержанию, ремонту помещений НДС не облагается.