Имущество при банкротстве

Содержание:

- Продажа квартиры с материнским капиталом при банкротстве: как спасти имущество?

- Заявление о признании залоговым кредитором

- Могут ли забрать единственное жилье при банкротстве

- Требования к долгу

- Подача документов в СРО на стажировку

- Кто осуществляет опись имущества?

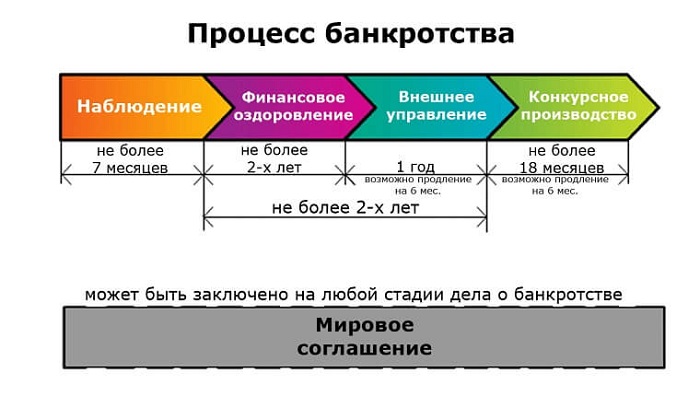

- Этап IV. Процедуры, применяемые в деле о банкротстве

- Права залоговых кредиторов на собрании кредиторов

- Как снять запрет

- Кто может рассчитывать на упрощенное банкротство

- Почему юристы советуют самостоятельно обращаться за банкротством?

- Как сохранить ипотечную квартиру при банкротстве

- Последствия для должника: в чем они проявляются?

- Требования залогового кредитора

Продажа квартиры с материнским капиталом при банкротстве: как спасти имущество?

В банкротстве физлиц применяются 2 процедуры, и в каждой можно спасти ипотечную квартиру.

Реструктуризация долгов. Претензий к имуществу не предъявляется, если банк не вступит в банкротство — например, есть созаемщик. Суть процедуры в следующем: составляется план по погашению задолженности на максимальный 3-летний срок, затем финансовый управляющий контролирует, как должник справляется с удовлетворением требований кредиторов.

Реализация имущества. Существуют следующие варианты по спасению материнского капитала и ипотеки:

-

до банкротства вывести имущество из-под залога. Некоторые должники поступают следующим образом: берется потребительский кредит, далее средства вносятся на ипотечный счет. Ипотека закрывается, квартира больше не в залоге.

Следует знать о следующих нюансах:

- после погашения ипотеки нужно какое-то время платить потребительский кредит, иначе высок риск, что такие действия посчитают недобросовестными в Арбитражном суде. Причина: кредит был взят без намерения его отдавать;

- способ подойдет тем, у кого по ипотеке осталось недолго платить, и сумма сравнительно небольшая. Ее реально перекрыть потребительским займом;

-

в рамках банкротства родственнику/супруге участвовать в электронных торгах.

Лучше подобные манипуляции проводить с . Суть следующая: родственник или другое лицо становится потенциальным покупателем (нужно регистрироваться на площадке электронного аукциона и активно принимать участие в торгах). Далее он предлагает лучшую цену и выкупает ипотечное жилье.

О чем следует знать?

- нужны деньги для выкупа. Учитывая, что банкротство с торгами длится около 1-2 лет, можно насобирать приличную сумму;

- нужно ориентироваться в процедуре: знать, где и как будут проводиться торги. Существует 3 этапа, на каждом из которых цена снижается. Необходимо ловить выгодный момент. Опять же, в этом деле помогут юристы.

Ищите финансового управляющего?

Заявление о признании залоговым кредитором

В процессе подачи требований о присвоении статуса залогового кредитора могут сложиться следующие ситуации:

- Залогодержатель предъявляет требования как «обычный» истец, не заключивший договора о гарантийных отношениях. В таком случае лицо заявляет о своем особом положении позже, уже в ходе производства. При этом существует риск пропуска указанного в Законе о банкротстве срока. Если срок будет пропущен, то заявитель не получит преимуществ и будет участвовать в деле на общих основаниях.

- Изначально предъявляющий свои требования залогодержатель не имеет доказательств наличия у должника заложенного имущества. Суд отказывает залогодателю в признании его статуса, но оставляет для него возможность повторного обращения при обнаружении доказательств наличия данного имущества. Дело подлежит пересмотру по открывшимся обстоятельствам, и все сроки соблюдаются, так как датой предъявления требований считается дата первого обращения.

Могут ли забрать единственное жилье при банкротстве

Ситуации, при которых у должника могут забрать единственное жилье, встречаются в настоящее время довольно часто.

Для изъятия единственного жилья, конечно же, должны быть веские основания. Зачастую изъятие происходит либо по причинам непонимания законов, либо по причине недобросовестного поведения.

Единственное жилье в залоге

Даже не стоит пытаться манипулировать жильем, которое находится в залоге. Ваши действия немедленно будут признаны мошенничеством. Мало того, что такое жилье будет изъято, но по факту могут открыть уголовное дело по признакам мошенничества.

Есть еще важный момент. Допустим ваши дела движутся в сторону банкротства. У вас есть квартира, которая нигде не заложена. Ваш кредитор (в большинстве случаев это банк) знает об этой квартире. Вас вызывает сотрудник банка и предлагает, поставив квартиру в залог получить кредит для погашения уже имеющейся задолженности.

Есть еще один вариант фактического залога — ипотека. Ипотечное жилье принадлежит банку, выдавшему ипотечный кредит, до полного погашения займа. Все действия с ипотечным жильем в ситуации банкротства отслеживают юристы банка.

То есть единственное жилье, приобретенное с помощью ипотеки, которая не погашена на момент процедуры банкротства, включается в конкурсную массу и подлежит реализации независимо от того, кто там проживает.

При этом в случае реализации квартиры остальным членам его семьи будут выплачены денежные средства за их доли в квартире.

Роскошное жилье

Эта ситуация связана с тем, что существуют объекты недвижимости, указанные как единственное жилье, но по своим характеристикам они явно превышает уровень, достаточный для обеспечения разумной потребности гражданина-должника и членов его семьи в жилище.

В случае, если суд найдет признаки роскоши у единственного жилья, то его теоретически могут отобрать и реализовать. Однако, Верховный Суд не так давно запретил предоставлять иное жилое помещение взамен шикарного. Эту коллизию суд первой инстанции должен решать по факту.

Вот пример. Вы сомневаетесь в том, что у вас единственное жилье — роскошная квартира. Пришедший вместе с представителем кредитора пристав не сомневается. И начинает описывать паркетную доску на полу, межкомнатные двери.

По этому вопросу есть судебная практика. Но вы ее не знаете. Адвокат, как правило, знает. Пристав сгущая краски пытается вас уговорить договориться с кредитором. А вот адвокат легко решает вопрос убедив пристава в его неправомерных действиях.

В результате вам удается устранить промежуточную проблему путем перечисления, например, 20 тысяч рублей за паркетную доску и межкомнатные двери. Выигранное время играет в пользу должника.

Это в случае добросовестного заемщика, который попал в безвыходную ситуацию.

Недобросовестный заемщик

При рассмотрении дела негативными факторами для суда будут являться факты, свидетельствующие, что должник искусственно придает квартире статус единственного жилья: например, никогда не проживал ранее в квартире, а регистрируется в ней уже в рамках процедуры банкротства; либо добровольно отказывается от права пользования жилым помещением, а впоследствии пытается доказать, что она является его единственным жильем.

Также однозначно суд не оставит должнику единственную квартиру, но приобретенную за счет денежных средств, полученных преступным путем, что установлено соответствующим приговором суда.

Требования к долгу

В судебном и внесудебном порядке можно списать долги по кредитам, займам, другим обязательствам. Максимальный и минимальный размер списанной задолженности законом не указан. Условия по сумме долга действуют только при подаче заявления в суд или МФЦ.

Банкротство через суд

Закон о банкротстве разграничивает ситуации, когда должник вправе или обязан подать заявление в арбитраж. Обязанность подать на банкротство возникает при следующих обстоятельствах:

- если совокупный размер обязательств превышает 500 тыс. руб.;

- если расчет по обязательствам перед одним или несколькими кредиторами повлечет невозможность выплат по другим обязательным платежам.

При подаче заявления на банкротство при сумме долга до 500 тыс. руб. заявитель должен доказать, что есть объективные признаки невозможности исполнения обязательств, неплатежеспособности и недостаточности имущества.

Неплатежеспособность подтверждается, если:

- гражданин перестал платить по обязательствам, для которых наступил срок исполнения (например, не внесен очередной платеж по кредитному графику);

- по 10% от всех обязательств (кредитов, займов, налоговых платежей и т.д.) есть просрочка более одного месяца;

- сумма долгов превышает стоимость имущества гражданина;

- вынесено постановление пристава об окончании производства, где подтверждено отсутствие имущества для реализации.

Не обязательно подтверждать все из перечисленных условий. Даже один их этих признаков означает неплатежеспособность должника. Подтверждать условия наступления банкротства нужно документами, а проверять их будет арбитраж, управляющий. Также свои доводы и возражения будут подавать кредиторы, которые намерены добиться возврата своих денег.

Внесудебное банкротство

Поправки в закон о банкротстве 2020 года упростили процедуру, сделали ее доступной для основной массы должников. Требования к долгу и должнику указаны в ст. 223.2 Закона № 127-ФЗ:

- наличие долгов на сумму от 50 тыс. руб. до 500 тыс. руб. по любым видам обязательств, кроме финансовых и штрафных санкций за просрочку;

- окончание исполнительного производства у приставов по п.4 ч.1 ст. 46 Закона № 229-ФЗ (отсутствие имущества для реализации и расчета с взыскателями).

При подаче заявления должник подтверждает соответствие этим условиям. Проверку будут проводить специалисты МФЦ. У кредиторов есть возможность подать возражения, требовать передачи дела в суд. Например, основанием для возражений может быть выявление у должника имущества, ранее не найденного приставами. Для этого кредиторам дано специальное право запрашивать Росреестр и МВД о правах на недвижимость, транспорт.

Какие долги можно списать через банкротство?

В судебном и внесудебном порядке можно списать задолженности:

- по кредитам перед банками и МФО;

- по налогам и сборам, пеням, штрафам перед бюджетом;

- по административным штрафам;

- по долгам от предпринимательской деятельности;

- перед кредиторами-физическими лицами;

- по договорам с юридическими лицами;

- по договорам поручительства;

- по жилищно-коммунальным услугам.

Нельзя списать следующие виды обязательств:

- по алиментам;

- о возмещении вреда здоровью и жизни;

- о возмещении морального вреда;

- о выплате задолженности по зарплате, выходного пособия (это актуально для предпринимателей);

- о возмещении вреда (ущерба) после преступления;

- иные виды обязательств, связанных с личностью кредитора.

При расчете суммы долгов на внесудебное банкротство можно учесть все обязательства, даже если они не будут впоследствии списаны. Например, выплаты по алиментам можно включить в список таких обязательств, но с банкрота их не спишут.

Подача документов в СРО на стажировку

Стажировка – следующий шаг после получения заветного документа об удачно сданном экзамене. Чтобы её получить, предварительно нужно собрать полную папку документов, которые запрашивают в СРО. В этот список включены следующие бумаги:

- Заявление на получение стажировки (в утверждённой форме). Оно рассматривается на протяжении двух недель.

- Документ, удостоверяющий личность (как правило, используется паспорт).

- СНИЛС.

- ИНН.

- Если брак повлиял на фамилию соискателя стажировки, потребуется свидетельство о регистрации брака.

- Документы об образовании (диплом о профильном образовании, документ, подтверждающий успешное окончание курсов на управляющего).

- Трудовая книжка, которая подтверждает работу человека на должности руководителя (он должен занимать эту должность не менее года).

- Справки с места прописки об отсутствии судимостей и административных наказаний (можно взять в МВД и ФНС).

- Квитанция по оплате вступительных и членских взносов. Также должна быть квитанция о внесении средств в Компенсационный фонд.

- Одобрение действующего управляющего (в письменной форме).

Также важно получить справку о том, что человек не является дисквалифицированным специалистом. Получить этот документ можно в налоговой инспекции.

Кто осуществляет опись имущества?

Процедура представляет собой составление списка имущества должника, что входит в компетенцию финансового управляющего. Должник еще в заявлении о признании несостоятельности обязан перечислить свою собственность, но управляющий проводит проверку, после чего составляет свой список. Это и есть процесс описи. В перечень подпадает любое имущество, которое находится в собственности человека.

Важно! Есть существенные различия в порядке описи:

- если за банкротством обратились кредиторы, то опись полностью проводится арбитражным управляющим;

- если за несостоятельностью обратился сам должник, он обязан сам составить опись своего имущества. Список проверяется управляющим, объекты включаются в конкурсную массу.

Вся собственность должника включается в конкурсную массу, при этом:

- часть имущества исключается на основании положений ст. 446 ГПК РФ;

- остальное имущество подлежит реализации, даже если должник выступает только долевым собственником.

Подробнее о составе конкурсной массы, читайте далее.

Этап IV. Процедуры, применяемые в деле о банкротстве

(1) Реструктуризация долгов гражданина

Для того чтобы в отношении физического лица стало возможным применить процедуру реструктуризации долгов, оно должно соответствовать следующим требованиям:

- получать стабильный доход, чтобы кроме погашения долгов иметь возможность удовлетворять свои базовые потребности,

- не быть судимым за экономические преступления,

- не привлекаться за административные правонарушения, связанные с хищением или уничтожением имущества, преднамеренным банкротством,

- не иметь принятые решения о банкротстве в течение последних 5 лет,

- не иметь плана реструктуризации задолженности за последние 8 лет.

План реструктуризации долгов составляет основу реализации процедуры. Его может предложить как сам должник, так и кредитор или уполномоченный орган. Проект плана направляется финансовому управляющему в течение 10 дней после составления реестра требований кредиторов. Если проект никто не предложит, тогда на собрании кредиторов будет решаться вопрос о признании гражданина банкротом и реализации его имущества.

Утверждение плана реструктуризации долгов приводит к тому, что:

- кредиторы не могут предъявлять требования вне условий плана и требовать возмещения убытков, связанных с его утверждением,

- задолженность нельзя погашать путем зачета встречного требования,

- проценты, неустойки и штрафы по заявленным в плане требованиям начисляться не будут,

- должник обязан уведомить кредиторов в случае, если его имущественное положение существенно изменится,

- во время исполнения плана и в течение 5 лет после его завершения гражданин не должен скрывать факт применения к нему процедуры реструктуризации.

Когда план реструктуризации долгов не был представлен, не одобрен собранием кредиторов или отменен судом, тогда в отношении должника принимается решение о признании его банкротом и введении процедуры реализации имущества.

(2) Реализация имущества гражданина (конкурсной массы)

После вынесения судом решения о применении к должнику указанной процедуры финансовый управляющий в течение 15 дней уведомляет об этом кредиторов и предлагает заявить свои требования.

В конкурсную массу включается все имущество, на которое может быть наложено взыскание, заработная плата и другие источники дохода. Если должник владеет имуществом совместно с другими лицами (например, супругом), изъятию подлежит только его доля.

Опись и оценку имущества проводит финансовый управляющий, который потом предоставляет положение о порядке, условиях и сроках проведения процедуры в суд. В нем также отражается начальная цена продажи имущества.

От взыскания освобождаются:

- жилое помещение, если оно является единственным жильем,

- земельный участок, где расположено единственное жилье,

- предметы быта, за исключением драгоценностей и предметов роскоши,

- алименты на несовершеннолетних детей,

- пенсия и пособия,

- деньги в размере прожиточного минимума и др.

Реализация конкурсной массы осуществляется посредством торгов. На их проведение отводится 2 месяца. После чего происходит погашение задолженности.

Очередность удовлетворения требований кредиторов установлена статьей 213.27 Федерального закона № 127-ФЗ.

К первой очереди относятся текущие платежи, в том числе связанные с ведением дела о банкротстве. Сюда входят 7 процентов, которые получает финансовый управляющий в качестве вознаграждения помимо фиксированного платежа в 25 тысяч рублей (цена банкротства физического лица зависит от размера удовлетворенных требований кредиторов.

Если вырученных денег не хватает, банкрот освобождается от своих обязательств по покрытию долгов перед кредиторами. Но в законе также указаны случаи, когда списание долгов физических лиц (по кредитам, займам, налогам и т.д.) недопустимо:

- Гражданин привлечен к ответственности за неправомерные действия при банкротстве, в том числе фиктивное банкротство.

- Уклонился от предоставления необходимых сведений или предоставил недостоверные сведения.

- При исполнении обязательств были совершены незаконные действия, например, мошенничество или умышленное уничтожение имущества.

(3) Заключение мирового соглашения

Мировое соглашение распространяется на требования кредиторов, включенные в реестр. При возникновении разногласий между участниками процесса условия исполнения соглашения рассматриваются судом.

Если условия мирового соглашения нарушаются, то производство по делу о банкротстве возобновляется, и в отношении должника вводится процедура реализации имущества.

Права залоговых кредиторов на собрании кредиторов

К преимуществам статуса залогового кредитора относится возможность определения условий продажи имущества, а также первоочередное удовлетворение имущественных требований из вырученных после торгов средств. Взамен залогодержатель теряет право голоса на кредиторских собраниях. В любом случае привилегированный заимодавец, даже не имея права голоса, может принимать участие в обсуждениях и выступать на собраниях кредиторов.

Залоговый кредитор может голосовать на собрании в случае утраты статуса, произошедшей в том числе и вследствие продажи гарантирующего возврат долга имущества. Также он имеет право голоса при решении определенных законом вопросов, например, когда речь идет о мировом соглашении или замещении активов.

Как снять запрет

Запрет на регистрацию или внесение сведений в запись о регистрации может наложить собственник или судебный орган. Основанием для ограничения могут быть разные ситуации, например, вероятность перевода права собственности на другое лицо без ведома владельца имущества. Чтобы избежать этого, собственник обращается в Росреестр и просит внести запись о запрете в отношении его квартиры, участка, дома, нежилого здания. Никто, кроме самого владельца, не сможет совершить продажу, дарение, обмен, оформить под залог. Для совершения любых действий потребуется его согласие. Чтобы оформить запрет, необходимо написать заявление и подать его в Росреестр.

Кто может рассчитывать на упрощенное банкротство

На дату подачи гражданином заявления о признании его несостоятельным должны соблюдаться одновременно следующие условия.

А. Гражданин является неплатежеспособным, то есть неспособен удовлетворить в полном объеме требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей (в частности, налогов);

Б. Общий размер денежных обязательств (без учета финансовых санкций – неустоек, штрафов и пр), в том числе обязательств, срок исполнения которых не наступил, обязательств по уплате алиментов и обязательств по договору поручительства независимо от просрочки основного должника, составляет не менее 200 000 рублей и не более 500 000 рублей.

Примечание. При соблюдении определенных условий (в частности, пребывание в исключительно трудной жизненной ситуации) указанный нижний порог составляет 50 000 рублей. Порядок и критерии применения такого порога подлежат утверждению Правительством Российской Федерации по согласованию с Центральным банком РФ.

При этом в течение предшествующих 6 месяцев у гражданина возникло не более четверти суммы обязательств и обязанностей.

Пример. Вы получили в качестве кредита 1 июня 2019 года 150 000 рублей. 1 февраля 2020 года вы взяли в долг у друга 50 000 рублей. Таким образом, к 1 апреля 2020 года ваш долг составляет 200 000 рублей. ¼ (25%) из него образовалась в последние 6 месяцев.

В. Гражданин не имеет недвижимого имущества, за исключением единственного пригодного для постоянного проживания жилого помещения, а также земельного участка, на котором расположено такое жилое помещение

Г. Гражданин не имеет движимого имущества, за исключением имущества, на которое не может быть обращено взыскание, например, предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и другие), за исключением драгоценностей и других предметов роскоши (ст. 446 ГПК РФ), и при этом выполняется одно из следующих условий:

- гражданин зарегистрирован в качестве безработного гражданина, который не имеет заработка, в органах службы занятости в целях поиска подходящей работы;

- доход на каждого члена семьи гражданина составляет менее установленной в соответствии с законом величины прожиточного минимума на душу населения в соответствующем субъекте РФ по месту жительства гражданина и указанное обстоятельство возникло не менее чем за 3 месяца до подачи заявления о признании гражданина банкротом во внесудебном порядке;

- исполнительное производство в отношении гражданина окончено в связи с возвращением исполнительных документов взыскателю по причине отсутствия у гражданина должника имущества, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными (пункт 4 части 1 статьи 46 Федерального закона «Об исполнительном производстве»);

- гражданин относится к категории лиц, определенной нормативным правовым актом, утвержденным Правительством Российской Федерации совместно с Центральным банком Российской Федерации (данные категории, критерии отнесения лиц к указанным категориям к настоящему времени не разработаны).

Д. При наличии у гражданина обязательств по кредитному договору (договору займа) такой договор исполнялся не менее 12 месяцев, причем количество осуществленных гражданином платежей по такому договору не должно быть меньше 9 или меньше 3 в случае приостановления исполнения обязательств гражданина.

Примечание. В исключительных случаях (при чрезвычайных ситуациях природного и техногенного характера, существенном изменении курса рубля и подобных обстоятельствах) Правительство РФ по согласованию с Центральным банком РФ вправе установить иные условия в отношении обязательств гражданина по кредитному договору (договору займа).

Е. В отношении гражданина не возбуждено производство по делу о банкротстве в арбитражном суде

Ж. Гражданин не зарегистрирован в качестве индивидуального предпринимателя

З. Прошло не менее 10 лет с даты завершения процедуры внесудебного банкротства гражданина и не менее 5 лет с даты завершения процедуры реализации имущества гражданина в рамках дела о банкротстве, которое было рассмотрено арбитражным судом.

И. В случае, если долг гражданина вытекает из договора о потребительском кредите (в том числе с залогом недвижимого имущества) то перед подачей заявления о банкротстве гражданин должен исчерпать возможности по уменьшению долговой нагрузки путем обращения к кредитору с требованием о реструктуризации долга, приостановлении исполнения обязательств.

Почему юристы советуют самостоятельно обращаться за банкротством?

Инициировать признание несостоятельности лучше самому. Почему? Причина простая: финансовый управляющий.

Здесь как в жизни: кто платит, тот заказывает музыку. В процедуре банкротства обязательно должен принимать участие финуправляющий. Он проверяет финансовое состояние должника, взаимодействует с кредиторами, проводит торги и кредитные расчеты, отчитывается перед судом.

По закону, процедура назначения финуправляющего проходит следующим образом:

- Должник или его кредитор подает заявление в арбитражный суд. В заявлении указывается СРО (саморегулируемая организация) арбитражных управляющих, из членов которой будет выбран тот, кто возьмет на себя процедуру.

- Суд в процессе рассмотрения заявления направляет в указанную саморегулируемую организацию запрос на предоставление управляющего для процедуры.

- Далее уполномоченный орган СРО дает ответ, в котором предоставляет ФИО свободного управляющего.

Как это работает на практике?

Должнику целесообразно начинать дело не с подготовки заявления, а с поиска финансового управляющего для процедуры.

- Человек находит специалиста, договаривается с ним о ведении дела и уже потом готовит заявление. Или же эту работу берет на себя юридическая компания.

- Далее составляется заявление, куда вносятся данные СРО, в которой числится выбранный финуправляющий.

- Суд направляет запрос и получает ответ об утверждении управляющего.

Помощь в выборе финансового управляющего

Что будет, если человек заранее не договорится с финансовым управляющим? Например, должник указывает СРО наугад. Исходя из практики, наступит следующий исход:

- арбитражный суд направляет запрос в СРО, но получает в ответ, что все арбитражные управляющие заняты;

- человеку предлагают найти другую СРО и предоставляют 2 месяца для этой процедуры;

- если финансовый управляющий не будет найден, процедура не вводится, а заявление возвращается должнику.

Если вы изначально не обсудите с управляющим этот вопрос, будьте уверены, что все СРО откажут со ссылкой на занятость собственных членов. Нужно списать долги побыстрее? Извольте заранее договориться.

От управляющего в деле зависит все. Он проводит всевозможные проверки, в частности, ищет:

- спрятанное имущество;

- подозрительные сделки;

- скрытые доходы;

- признаки фиктивности, преднамеренности или недобросовестности банкротства.

Если процедуру признания физического лица банкротом начнут кредиторы, они будут выбирать финуправляющего сами. Это плохо, потому что у должника начнутся серьезные проблемы:

- его действия будут опротестовывать;

- финуправляющий устроит жесткие проверки;

- практически все сделки банкрота за последние три года окажутся под угрозой оспаривания.

То есть повышаются риски затягивания дела, осложнений и различных неприятных последствий.

Как сохранить ипотечную квартиру при банкротстве

Защита залогового объекта

Важным нюансом ипотеки является защита залогового имущества от продажи в счет уплаты задолженности перед другими кредиторами. Согласно ст.50 ФЗ об ипотеке, жилье не может быть изъято у заемщика, выполняющего требования ипотечного кредитора. Даже если такая недвижимость реализуется, средства пойдут исключительно на погашение ипотеки.

Наличие хорошей истории погашения ипотеки и просроченные долги суммой более полумиллиона рублей не дают оснований для отказа в проведении банкротства. Больше того, заемщик вправе освободиться от долговой ямы, сохранив действующими условия по ипотечному договору, если по нему нет финансовых претензий.

Альтернатива принудительной продажи имущества

В рамках процедуры банкротства предусмотрена возможность принудительного распоряжения суда реструктуризовать долг, без согласования с кредитором ипотеки.

Обстоятельства для получения права пересмотра условий кредитования:

- должник ранее не привлекался по уголовно-наказуемым статьям по экономическим преступлениям;

- имеется некоторый доход, который может быть использован для оплаты долга перед банком с сохранением приемлемого уровня жизни;

- неиспользование ранее реструктуризации в течение последних 8 лет;

- отсутствие в предыдущий 5-летний период статуса банкрота.

Важно! Реструктурировать долг можно только при условии полного погашения задолженности за последующие три года.

Не стоит недооценивать преимущества реструктуризации. Помимо сохранения прав на жилье, есть ряд положительных моментов:

- пени и штрафы приостанавливаются;

- вопросы банка переадресуют финансовому управляющему, больше звонков напрямую должнику не последует;

- могут примениться ипотечные каникулы с отсрочкой по оплате долга сроком до 4 месяцев;

- исполнение принудительного взыскания останавливается, кроме случаев погашения алиментной задолженности.

Заключение мирового соглашения

Банк, столкнувшись с неплатежеспособностью клиента, более заинтересован в продолжении оплаты, пусть и меньшими суммами. Не исключено, что в процессе судебного разбирательства стороны кредитных отношений смогут договориться о пересмотре договора с целью смягчения условий погашения. Преимуществом этого варианта является увеличение срока погашения от 3 лет.

Поскольку банку выгоднее пересмотреть условия кредитования с учетом изменившегося финансового положения человека, подписание мирового соглашения часто соответствует и интересам заемщика. Согласовав более низкую переплату, увеличив срок возврата, должник сохранит квартиру в собственности и не испортит свою репутацию статусом банкрота.

2021 zakon-dostupno.ru

Последствия для должника: в чем они проявляются?

Что значит объявить себя банкротом? Главное последствие банкротства физ. лица заключается в том, что с момента завершения процедуры банки и иные кредиторы больше не могут предъявлять претензии к должнику. Вне зависимости от размера долга и желаний кредиторов — долги списываются.

Чем плохо банкротство? Судебная процедура идет слишком долго, а должнику придется нести значительные расходы. Также есть риск привлечения к ответственности, аннулирования сделок, отказа в списании задолженностей. Все подводные камни и минусы можно предусмотреть и избежать, если обратиться к юристу и заранее оценить перспективы дела.

Среди негативных последствий и ограничений при банкротстве физических лиц следует выделить:

-

невозможность какое-то время повторно признать банкротство;

Должник не сможет повторно подать на несостоятельность в течение 5-ти лет после завершения предыдущего банкротного дела.

-

нельзя скрывать факт банкротства;

При попытках взять новый кредит физлицо должно будет предоставлять банкам информацию о факте своего банкротства в течение 5 лет после такового.

-

лишение права занимать руководящую должность;

В течение 3-х лет (иногда и дольше) после признания гражданина банкротом ему запрещено быть руководителем юр. лица или государственной компании, входить в состав совета директоров. Если должник проходил банкротство как ИП, то статус индивидуального предпринимателя он не сможет оформить в течение 5-ти лет.

-

сведения о банкротстве отразятся в кредитной истории.

После завершения процедуры банкротства физического лица в БКИ (бюро кредитных историй) фиксируются сведения о факте банкротства гражданина.

Статья 213.30. Последствия признания гражданина банкротом

- В течение пяти лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры он не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства.

- В течение пяти лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры дело о его банкротстве не может быть возбуждено по заявлению этого гражданина.

- В течение трех лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры он не вправе занимать должности в органах управления юридического лица, иным образом участвовать в управлении юридическим лицом, если иное не установлено настоящим Федеральным законом.

Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 30.12.2020) «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 02.01.2021)

Читать полностью

Требования залогового кредитора

Чтобы залоговый кредитор смог реализовать привилегии своего статуса, нужно позаботиться об их включении в реестр. Для этого предусмотрен определенный срок. Если термин пропущен, права на возмещение не утрачиваются, но переходят в обычный статус. Единственное преимущество у залогового кредитора тогда будет в том, что среди других «опоздавших» он будет в приоритете.

Прежде чем включить имущество в реестр как залоговое, суд должен убедиться, что оно наличествует в натуре. Обязательство доказывать наличие залогового имущества лежит на залогодержателе. Но иногда суд может предложить доказать наличие или отсутствие залога арбитражному управляющему или другим кредиторам, протестующим против включения данного требования в реестр.