Что такое накопительная часть пенсии? разница страховой и накопительной части пенсии

Содержание:

- Что такое страховая и накопительная пенсия

- Порядок и условия получения накопительной пенсии единовременно в 2021 году

- Что будет в случае ранней смерти застрахованного лица

- Круг лиц, имеющих право на получение двух пенсий одновременно

- Как правильно рассчитывается накопительная часть пенсии

- Сравниваем

- Что такое страховая часть пенсионного госпособия?

- Кому положена накопительная пенсия

- Что такое страховая и накопительная пенсия

- Структура страховой

Что такое страховая и накопительная пенсия

Что такое пенсия знают все. Это ежемесячная выплата, которую получают граждане заслужившие данное право своим многолетним трудом и регулярными отчислениями со своей заработной платы. Этот вид социального обеспечения гарантирован государством, но проводится не за счет абстрактных денег, а путем ежемесячных удержаний с доходов рабочих и служащих. А вот в том, что такое страховая и накопительная пенсия разбираются далеко не все. Это разные по размерам и порядку получения пособия, которые так или иначе являются собственностью гражданина при условии выполнения им своей части обязательств в плане налогообложения.

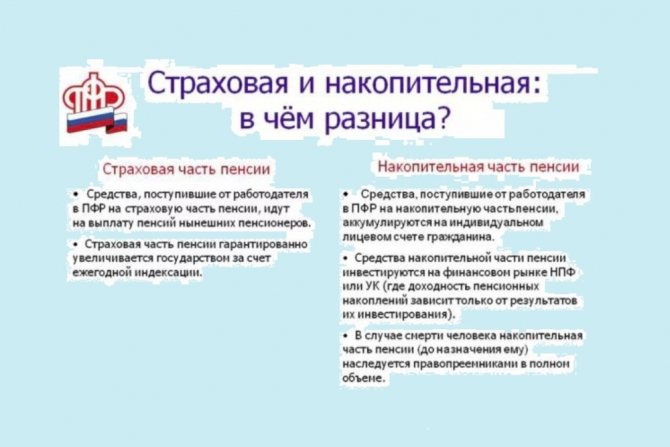

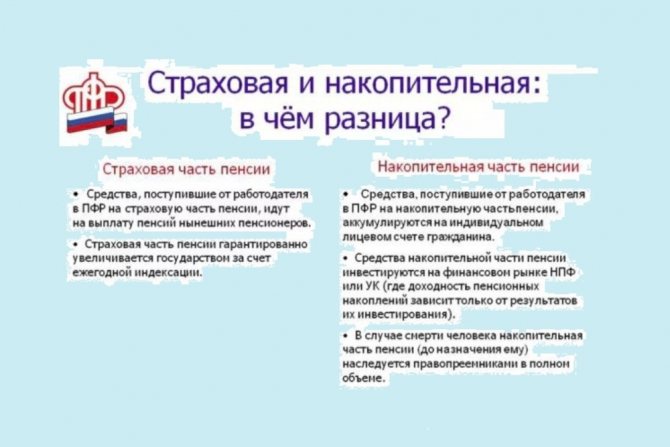

В России пенсия делится на страховую и накопительную часть , размер которых составляет 16% и 6% от месячного дохода людей, работающих по трудовому договору.

Страховая доля поступает в фонд, который идет на выплаты действующим пенсионерам. Они в свое время таким самым образом обеспечивали старость своим предшественникам. Тут работает принцип солидарности поколений. То есть поступающие в ПФР средства не задерживаются, а сразу идут в дело. Когда возникает его дефицит, разница возмещается за счет госбюджета.

Статья по теме: Какой вид пенсии назначается инвалиду если у него отсутствует страховой стаж

Накопительная часть пенсии формируется из накоплений, которые образуются путем перечислений уже в негосударственные фонды. Деньги идут на персональный счет, но не лежат на нем мертвым грузам, а инвестируются в проекты, которые по расчетам руководителей данных структур являются перспективными. Со временем, в зависимости от длительности перечислений, набегает довольно значительная сумма. Ею можно воспользоваться только после выхода на пенсию, а как — уже решает сам фактический владелец.

В чем их разница

Рассматривая вопрос, чем отличается страховая пенсия от накопительной, нужно изначально понимать, что повлиять на их размер люди изначально не могут. Государством четко прописано их соотношение, выверенное годами аналитики.

Основное отличие страховой пенсии от накопительной заключается в том, что поступающие в ФСС средства находятся в исключительном государственном управлении. Из собранных денег начисляются различные пособия, которые носят разовый и периодический характер. Размер выплат зависит от зарплаты и стажа человека, и далеко не всегда соответствует среднему арифметическому от общего объема перечислений. Но, здесь гражданин уверен, а это подтверждено законодательством, в том что при условии уплаты налогов он в старости будет материально обеспечен.

Что касается сотрудничества с негосударственными компаниями, выглядит оно привлекательно, но не совсем надежно. Инвестиции могут не сработать, а фонд понесет убыток. В результате человек не получит прибыли, а еще будет вынужден ждать, пока государство не покроет расходы на банкротство НПФ.

Как формируется накопительная пенсия

Накопительная часть пенсии в Пенсионном Фонде является личной собственностью гражданина. Она передается в управление распорядителей компании и до момента выдачи используется для осуществления вложений с целью получения прибыли. Сами негосударственные фонды связаны с государством только обязательством выполнять установленные в нем законы. С одной стороны это более мобильные структуры, где принимаются более смелые и быстрые решения. С другой — всегда присутствует риск потери своих накоплений. В перспективе, когда стабилизируется экономика страны, ПФ РФ снова возобновит программу перечисления 6% зарплаты в накопительный фонд. А это — существенная прибавка и подспорье в старости.

Статья по теме: Особенности назначения страховой пенсии

Порядок и условия получения накопительной пенсии единовременно в 2021 году

Для оформления накопительных сбережений необходимо соблюдать определенные условия, главным из которых является достижение пенсионной возрастной границы (на 2021 год: для женской части населения 55,5 лет; для мужской – 60,5 лет).

Как только будет оформлена и назначена накопительная пенсия необходимо будет определиться с видом выплаты: срочная или пожизненная. В случае если гражданин претендует на единовременную выплату потребуется убедиться в соответствии критериям.

К таким категориям населения могут быть отнесены лица, у которых:

- достижение возрастной границы соответствующей пенсионному возрасту при отсутствии должного числа пенсионных баллов и стажа;

- выплаты пособия по случаю потери кормильца при недостатке до требуемого стажа;

- сформированные накопления в размере меньшем 5% от страховой пенсии.

Что говориться в законе

Перечень лиц, обладающих правом, условия, сроки и порядок выплаты, и многое другое, связанное с накопительной пенсией устанавливается нормативными актами: ФЗ № 167-ФЗ, ФЗ № 424-ФЗ, постановления № 1047 и № 1048 (от 21 декабря 2009 г.). В связи с многочисленными изменениями ознакомиться с актуальными редакциями можно на правовых системах.

Кому положена

Согласно закону создать накопительные сбережения имеет право любой гражданин РФ, а также иностранные граждане. Однако для назначения накопительной пенсии должны соблюдаться определенные условия, которые выражаются для определенных категорий граждан:

- осуществлявших рабочую деятельность с 1967 года, с учетом, что накопительные сбережения начали формироваться за счёт работодателя (6% от оплаты труда работника) до 2015 года.

- производивших отчисления в размере 2% от заработной платы в период с 2002 по 2004 г. Годами рождения являются: для мужчин — 1953-1966 гг., для женщин – 1957-1966 гг.

- являющимся членами Программы софинансирования (отчисление средств государства и гражданина в соотношении 1 к 1).

- направившим семейный капитал на создание сбережений.

Необходимые документы

Как в государственные, так и не в государственные страховые организации для оформления пенсии необходимо иметь при себе копии и оригиналы следующих документов:

- заявление о назначении (второй экземпляр для отметки о получении с целью отслеживания процесса рассмотрения);

- удостоверение гражданина РФ;

- страховое свидетельство;

- документы, подтверждающие периоды трудовой деятельности (трудовая или договора).

В случае возникновения вопросов у сотрудников компании, возможно, потребуются дополнительные официальные сведения и документы.

Куда обращаться?

Согласно законодательству, каждый пенсионер вправе самостоятельно выбирать, в какой организации создавать накопительные сбережения. Это может быть как государственный Пенсионный фонд, так и иные компании, не являющиеся таковыми.

В случае НПФ, получаемые средства задействованы для создания новых доходных для организации проектов, которые приносят прибыль, на основании её, впоследствии формируется сумма выплаты для граждан. Соответственно размер накопительной пенсии выше в сравнении с ПФР.

Если денежные средства хранятся в Пенсионном фонде, то для назначения следует посетить отделение организации по месту пребывания со пакетом всех требуемых документов, а также допускается направление почтовым отправлением с заказным уведомлением.

В последнее время наибольшей популярностью обладает Многофункциональный центр, который также является пунктом приёма заявок на назначение выплат.

Сроки получения единовременной накопительной части пенсии

Поданное заявление (соответствующей формы) на оформление накопительной части рассматривается сотрудниками в течение 10 дней с момента принятия с пакетом всех требуемых документов. В случае отсутствия хотя бы одного – выделяется временной период (3 месяца) для предоставления недостающих документов.

По положительным итогам рассмотрения ходатайства денежные выплаты будут перечислены в период 2-х месяцев.

Что будет в случае ранней смерти застрахованного лица

Если гражданин проводил отчисления в накопительную часть пенсионного обеспечения по старости, но не дожил до этого возраста, то у его родственников или наследников есть право на их получение

Но есть важное условие: при его жизни получать пенсию он не должен был

Сумма накоплений выплачивается полностью, но получить их можно при соблюдении нескольких условий:

- В случае наличия завещания на получение накопленной части пенсионного обеспечения по старости, то этим правом обладают его наследники.

- Если завещание не оставлено, то средства могут быть распределены между ближайшими родственниками, но дети имеют первостепенное право. Если их нет, то правом обладает супруга умершего, родители, затем очередность передается внукам, бабушкам и дедушкам и сестрам и братьям.

Для получения средств из накопительной части, следует написать заявление в отделение пенсионного фонда по месту проживания умершего, если средства находят там, то заявление примут, если нет, подскажут адрес, по которому подается заявление

Обратите внимание, средства могут получить лишь те граждане, кто об этом подал заявление, без подачи этого документа средства не выделят

К заявлению приложите удостоверение личности и подтверждение степень родства: свидетельство о рождении детей, брачное свидетельство, наличие одних и тех же родителей у братьев и сестер. Если понадобятся другие подтверждения, об этом скажет инспектор пенсионного фонда.

Круг лиц, имеющих право на получение двух пенсий одновременно

Право на одновременное получение двух пенсий предоставляется:

- гражданам, ставшим инвалидами вследствие военной травмы:

- пенсия по инвалидности;

- страховая пенсия по старости;

- участникам Великой Отечественной войны:

- пенсия по инвалидности;

- страховая пенсия по старости;

- родителям военнослужащих, проходивших военную службу по призыву, погибших (умерших) в период прохождения военной службы или умерших вследствие военной травмы после увольнения с военной службы (за исключением случаев, когда смерть военнослужащих наступила в результате их противоправных действий):

- пенсия по случаю потери кормильца и страховая пенсия по старости (инвалидности);

- пенсия по случаю потери кормильца и социальная пенсия (за исключением социальной пенсии по случаю потери кормильца);

- пенсия по случаю потери кормильца и пенсия за выслугу лет (по инвалидности), предусмотренная Законом РФ от 12 февраля 1993 года N 4468-I «О пенсионном обеспечении лиц, проходивших военную службу…»);

- вдовам военнослужащих, погибших в период прохождения военной службы по призыву вследствие военной травмы, не вступившим в новый брак:

- пенсия по случаю потери кормильца и страховая пенсия по старости (инвалидности);

- пенсия по случаю потери кормильца и социальная пенсия (за исключением социальной пенсии по случаю потери кормильца);

- пенсия по случаю потери кормильца и пенсия за выслугу лет (по инвалидности), предусмотренная Законом РФ от 12 февраля 1993 года N 4468-I «О пенсионном обеспечении лиц, проходивших военную службу…»);

- нетрудоспособным членам семей граждан, получивших или перенесших лучевую болезнь и другие заболевания, связанные с радиационным воздействием вследствие катастрофы на Чернобыльской АЭС или работами по ликвидации последствий указанной катастрофы; ставших инвалидами вследствие катастрофы на Чернобыльской АЭС; принимавших участие в ликвидации последствий катастрофы на Чернобыльской АЭС в зоне отчуждения:

- пенсия по случаю потери кормильца и страховая пенсия по старости (инвалидности);

- пенсия по случаю потери кормильца и социальная пенсия (за исключением социальной пенсии по случаю потери кормильца);

- гражданам, награжденным знаком «Жителю блокадного Ленинграда»:

- пенсия по инвалидности и страховая пенсия по старости;

- членам семей погибших (умерших) граждан из числа космонавтов, предусмотренных ст. 7.1 Федерального закона:

- пенсия по случаю потери кормильца, предусмотренная статьей 17.1 настоящего Федерального закона, и любая другая пенсия (за исключением пенсии по случаю потери кормильца или социальной пенсии по случаю потери кормильца).

- федеральным государственным гражданским служащим:

- одновременное получение пенсии за выслугу лет и доли страховой пенсии по старости, устанавливаемой к указанной пенсии за выслугу лет в соответствии с Федеральным законом «О страховых пенсиях».

- военнослужащим (за исключением граждан, проходивших военную службу по призыву в качестве солдат, матросов, сержантов и старшин) при наличии условий для назначения им страховой пенсии по старости, предусмотренных Федеральным законом «О страховых пенсиях»:

- одновременное получение пенсии за выслугу лет или пенсии по инвалидности, предусмотренных Законом РФ от 12 февраля 1993 года N 4468-I «О пенсионном обеспечении лиц, проходивших военную службу…», и страховой пенсии по старости (за исключением фиксированной выплаты к страховой пенсии), устанавливаемой на условиях и в порядке, которые предусмотрены Федеральным законом «О страховых пенсиях».

- гражданам из числа космонавтов при наличии условий для назначения им страховой пенсии по старости, предусмотренных Федеральным законом «О страховых пенсиях»:

- одновременное получение пенсии за выслугу лет или пенсии по инвалидности, предусмотренных настоящим Федеральным законом, и страховой пенсии по старости (за исключением фиксированной выплаты к страховой пенсии), устанавливаемой на условиях и в порядке, которые предусмотрены Федеральным законом «О страховых пенсиях».

- гражданам из числа работников летно-испытательного состава имеют право на одновременное получение пенсии за выслугу лет, предусмотренной настоящим Федеральным законом, и доли страховой пенсии по старости, устанавливаемой к указанной пенсии за выслугу лет в соответствии с Федеральным законом «О страховых пенсиях».

Пенсии, предусмотренные настоящим Федеральным законом, устанавливаются и выплачиваются независимо от получения накопительной пенсии в соответствии с Федеральным законом от 28 декабря 2013 года N 424-ФЗ «О накопительной пенсии».

Как правильно рассчитывается накопительная часть пенсии

Чтобы рассчитать примерную сумму положенной накопительной части, есть простая формула: накопления в общем объеме делятся на количество месяцев предполагаемого периода предстоящих выплат. Последний, согласно ФЗ № 424, составляет 258 месяцев.

СПРАВКА!

Когда накопительная часть не более 5% от суммы страховой части положенной пенсии, то можно получить ее единовременно.

Если обратиться за назначением пенсии не сразу, то накопительный компонент может увеличиться. Причина: ежегодно ожидаемый период меньше на 12 месяцев, значит, по формуле будет выходить большая сумма. Если гражданин отправляется на заслуженную пенсию не в 60, а в 63 года, то сумма накоплений разделится не на 258 месяцев, а на 222.

Сравниваем

Подытожим, чем отличается страховая пенсия от накопительной в таблице.

| Страховая | Накопительная | |

| Способ формирования | Баллы | Денежное выражение |

| Источник | Страховые взносы работодателя | Средства, размещенные на индивидуальном счете |

| Суть выплат | Обязательство государства по распределению | Компенсация получаемого ранее дохода за счет накопленных на персональном счете средств |

| Индексация | Размер уточняется ежегодно Правительством | Размещается в фондах, государственных или частных, которые используют ее в предпринимательской деятельности, доходность — ее основа |

| Размер | Зависит от баллов, которые каждый год меняются за счет накопленного стажа, выплат, размера зарплаты. Уточняется надбавка к основной сумме, установленной государством, и расчетного количества месяцев, когда она выплачивается | Зависит от размера поступлений и количества месяцев, в течение которых она выплачивается |

| Наследование | Никогда не наследуется | Может наследоваться до момента ее назначения |

| Условия назначения | Достижение возраста и наличие определенного стажа | Получение права на пенсию по старости и наличие средств на счете |

Что такое страховая часть пенсионного госпособия?

Лица, интересующиеся вопросами, связанными с начислением и предоставлением трудового пособия по старости, знают о том, что с 2015 года порядок расчетов несколько изменился. До этого момента стала применяться специальная формула, которая учитывает количество накопленных пенсионных баллов

Важно, что до этого момента пособие было разделено на две части: накопительную и страховую

В итоге реформирования трудовая пенсия стала называться страховой, а порядок ее определения претерпел существенные изменения. В частности, теперь для каждого гражданина предусмотрен специальный коэффициент, а также введены требования к определению общего объема страхового стажа.

Чтобы ответить на вопрос, что такое страховая пенсия, необходимо четко представлять, из каких средств она формируется и за счет каких денег в дальнейшем выплачивается пособие. В этом случае стоит указать, что каждый работодатель обязан вносить за каждого работника взнос в размере 22% от общей заработной платы.

Кому положена накопительная пенсия

Начиная с 01.01.2015, накопительная и страховая части российской пенсии разделены. Накопительная не тратится на текущие выплаты, а собирается на личном счете плательщика. Накопления положены следующим категориям:

- Работающим гражданам, родившимся в 1967 г. и позже, из уплаченных работодателем взносов в ПФР с 2002 по 2014 г.

- Мужчинам и женщинам, родившимся с 1953 по 1966 г. и с 1957 по 1966 г. соответственно. Речь о суммах, которые работодатели отчисляли на накопительную пенсию.

- Тем, кто принял участие в Программе софинансирования пенсий.

- Тем, кто использовал материнский капитал для формирования своей пенсии.

Что такое страховая и накопительная пенсия

Что такое пенсия знают все. Это ежемесячная выплата, которую получают граждане заслужившие данное право своим многолетним трудом и регулярными отчислениями со своей заработной платы. Этот вид социального обеспечения гарантирован государством, но проводится не за счет абстрактных денег, а путем ежемесячных удержаний с доходов рабочих и служащих. А вот в том, что такое страховая и накопительная пенсия разбираются далеко не все. Это разные по размерам и порядку получения пособия, которые так или иначе являются собственностью гражданина при условии выполнения им своей части обязательств в плане налогообложения.

В России пенсия делится на страховую и накопительную часть , размер которых составляет 16% и 6% от месячного дохода людей, работающих по трудовому договору.

Страховая доля поступает в фонд, который идет на выплаты действующим пенсионерам. Они в свое время таким самым образом обеспечивали старость своим предшественникам. Тут работает принцип солидарности поколений. То есть поступающие в ПФР средства не задерживаются, а сразу идут в дело. Когда возникает его дефицит, разница возмещается за счет госбюджета.

Статья по теме: Что делать, если отказали в страховой пенсии

Накопительная часть пенсии формируется из накоплений, которые образуются путем перечислений уже в негосударственные фонды. Деньги идут на персональный счет, но не лежат на нем мертвым грузам, а инвестируются в проекты, которые по расчетам руководителей данных структур являются перспективными. Со временем, в зависимости от длительности перечислений, набегает довольно значительная сумма. Ею можно воспользоваться только после выхода на пенсию, а как — уже решает сам фактический владелец.

В чем их разница

Рассматривая вопрос, чем отличается страховая пенсия от накопительной, нужно изначально понимать, что повлиять на их размер люди изначально не могут. Государством четко прописано их соотношение, выверенное годами аналитики.

Основное отличие страховой пенсии от накопительной заключается в том, что поступающие в ФСС средства находятся в исключительном государственном управлении. Из собранных денег начисляются различные пособия, которые носят разовый и периодический характер. Размер выплат зависит от зарплаты и стажа человека, и далеко не всегда соответствует среднему арифметическому от общего объема перечислений. Но, здесь гражданин уверен, а это подтверждено законодательством, в том что при условии уплаты налогов он в старости будет материально обеспечен.

Что касается сотрудничества с негосударственными компаниями, выглядит оно привлекательно, но не совсем надежно. Инвестиции могут не сработать, а фонд понесет убыток. В результате человек не получит прибыли, а еще будет вынужден ждать, пока государство не покроет расходы на банкротство НПФ.

Как формируется накопительная пенсия

Накопительная часть пенсии в Пенсионном Фонде является личной собственностью гражданина. Она передается в управление распорядителей компании и до момента выдачи используется для осуществления вложений с целью получения прибыли. Сами негосударственные фонды связаны с государством только обязательством выполнять установленные в нем законы. С одной стороны это более мобильные структуры, где принимаются более смелые и быстрые решения. С другой — всегда присутствует риск потери своих накоплений. В перспективе, когда стабилизируется экономика страны, ПФ РФ снова возобновит программу перечисления 6% зарплаты в накопительный фонд. А это — существенная прибавка и подспорье в старости.

Статья по теме: Особенности назначения страховой пенсии

Структура страховой

Страховая пенсия — это гарантия получения дохода взамен возможности, которая была утрачена. В случае смерти застрахованного лица такую компенсацию получают близкие родственники. Источник выплат – отчисления работодателя на каждого сотрудника в размере 22% от дохода. 16% из них идут именно на страховую пенсию.

Выплата идёт каждый месяц с участием банка, либо почтовых отделений. Можно оформить доверенность на третье лицо, если гражданин не в состоянии получать компенсацию самостоятельно. Родителям или опекунам деньги перечисляются, если получатель – ребёнок, не достигший 14-летнего возраста.

В объём стажа входят следующие временные промежутки:

- Пребывание на учёте в службе занятости. Или время, на протяжении которого выплачивались социальные пособия. Участие в общественной, политической жизни государства попадает под действие тех же правил.

- Пребывание в местах заключения.

- Отпуск по родам и уходу за ребёнком.

- Служба в войсках любого рода.

- Период обучения в различных заведениях.

При потере кормильца пенсия оформляется на ближайших родственников, которые признаны нетрудоспособными.

При выплатах в адрес инвалидов не важно, по какой при чине назначена та или иная группа. Справка! Обязательным условием в любом случае остаётся страховой стаж у человека, не важно, о какой деятельности идёт речь

Главное – чтобы она была официальной. Надо предоставлять выписки из актов освидетельствования. Для этого обращаются к органам медико-социальной экспертизы.

Справка! Обязательным условием в любом случае остаётся страховой стаж у человека, не важно, о какой деятельности идёт речь. Главное – чтобы она была официальной

Надо предоставлять выписки из актов освидетельствования. Для этого обращаются к органам медико-социальной экспертизы.

Гражданин не обязан выходить на пенсию сразу после того, как достигает соответствующего возраста. Раньше у работающих пенсионеров было гораздо больше льгот по сравнению с теми, кто принимал решение оставить рабочее место. В настоящее время значительная часть льгот отменена.

Работающие пенсионеры сейчас могут рассчитывать на несколько видов выплат:

- Страховые пенсии. Выплачивается при наличии страховых отчислений со стороны прежнего руководителя.

- Пенсия, источником обеспечения для которой выступает государство. Речь о социальных пособиях и выплатах, предназначенных для государственных, военнослужащих.

Для расчёта итоговой величины пособий работающему пенсионеру предусмотрены специальные формулы. Это перемножение между индивидуальным пенсионным коэффициентом и законодательно установленной суммой баллов.

Каждый год идёт пересчёт суммы в зависимости от добавленных страховых взносов со стороны работодателя.

Недавно приостановили индексацию выплат для тех граждан, которые продолжают работать, хотя достигли указанного возраста. Это связано с государственными бюджетами и средствами в них.