Можно ли продать квартиру, если ипотеку еще не выплатил?

Содержание:

- Риски продавца

- Как регистрируется сделка купли-продажи

- Плюсы и минусы купли-продажи квартиры по ипотеке

- Почему происходит завышение стоимости недвижимости

- Порядок продажи квартиры по ипотеке

- Шаг первый. Предпродажные хлопоты

- Пошаговая инструкция для продавца

- Недвижимость, подходящая под ипотечный кредит — что это значит?

- Приобретение недвижимости с непогашенной ипотекой

- Варианты расчета при продаже квартир в ипотеку

- Можно ли продать без ипотеки?

- Военная ипотека: чем рискует продавец

- Необходимые документы

Риски продавца

Итак, продажа своей квартиры в ипотеку имеет риски для продавца, о которых ему следует знать. На первом этапе риск заключается в том, что банк может отказать в предоставлении покупателю денежных средств. И если продавец уже получил залог, то его придется вернуть и искать другого кандидата на роль покупателя.

Что касается передачи денежных средств, то здесь риски вообще минимальны. Вся процедура контролируется банком, средства также выдает он. При наличном расчете купюры не могут быть фальшивыми, что гарантирует безопасность сделки. Если собственник жилья все же боится быть обманутым, банк и вовсе может исключить покупателя из этой цепочки.

На этом риски продавца при продаже собственной квартиры по ипотеке не заканчиваются. Сложности могут возникнуть, если стоимость жилья была завышена. Тогда при срыве сделки продавцу придется возвращать гораздо больший задаток, чем был получен.

Как регистрируется сделка купли-продажи

Если договор купли-продажи составлен в простой форме, участники сами подают документы на регистрацию сделки. Если договор удостоверен нотариально, тогда этим .

С 2017 года во многих городах Регистрационные палаты принимают договора только через посредника в виде МФЦ («Мои документы»). Поэтому, если в вашем населенном пункте есть МФЦ, обращайтесь туда. Подача документов в этих двух организациях не отличается, поэтому в инструкции я указала именно про МФЦ.

-

Стороны приходят в МФЦ, оплачивают госпошлину и подают необходимый пакет документов.

Участников до 14 лет присутствие не потребуется, за них должен присутствовать родитель (опекун, попечитель). Если участнику от 14 до 18 лет, вместе с ним также должен присутствовать один из родителей (опекун, попечитель).

Госпошлина на регистрацию — 2000 рублей (пп. 22 п. 1 ст. 333.33 НК РФ). Ее оплачивают покупатели, деля поровну между собой. Реквизиты дадут там же. Касса по оплате обычно находится в самом здании МФЦ, комиссия около 50 рублей.

После оплаты госпошлины, в порядке очереди сотруднику нужно предоставить документы в оригиналах и копиях. Список документов зависит от каждой ситуации.

-

Сотрудник составит заявления о регистрации права, которое покупателям и продавцам необходимо проверить и подписать. У каждой из сторон свое заявление.

Дополнительно: если квартира находится все еще в залоге у банка, к документам нужно приложить справку об отсутствии задолженности. Тогда сотрудник еще даст продавцам на подписание заявление о снятии обременения.

- Потом сотрудник заберёт поданные документы (кроме паспортов и свидетельств о рождении), выдаст каждой стороне опись/расписку об их получении.

- Из МФЦ документы передают регистратору. Если все верно, будет зарегистрирован переход права собственности от продавцов к покупателям. Об этом будет внесена запись в ЕГРН.

Максимальный срок регистрации сделки — 9 рабочих дней ст. 16 Федерального закона от 13.07.2015 N 218-ФЗ. На практике бывают задержки из-за загруженности Росреестра. Узнать о завершении регистрации можно по телефону, который указан в описи/расписке. Там же указан номер дела.

- В назначенный день участники сделки забирают свои документы. Каждому выдадут договора купли-продажи. Покупателям также дадут выписку из ЕГРН на квартиру. В этой выписке будет указано, что они теперь является новыми собственниками. При себе нужно иметь паспорта и ранее выданные сотрудником описи/расписки. Забрать документы каждый может в разное время, необязательно всем получать их одновременно.

Если договор купли-продажи удостоверялся у нотариуса

Если договор будет в нотариальной форме, нотариус обязан САМ, БЕСПЛАТНО И В ЭТОТ ЖЕ ДЕНЬ подать документы на регистрацию — ст. 1 Федерального закона от 03.08.2018 N 338-ФЗ и п. 2 ст. 22.1 Основ о нотариате.

Обычно нотариусы подают документы в электронном виде. В этом случае документы он должен подать в день подписания договора купли-продажи и сделку должны зарегистрировать в течение рабочего дня. Если документы «по старинке» собираются отнести в отделение Росреестра, то нотариус обязан это сделать в течение 2 рабочих дней, а срок регистрации будет уже 3 рабочих дня. Все это указано в п. 9 ст. 16 Федерального закона о регистрации недвижимости от 13.07.2015 N 218-ФЗ.

На практике дела со сроками подачи и регистрации обстоят хуже, чем это написано в законе. Например, в Санкт-Петербурге нотариальная электронная регистрация проходит совсем плохо (на момент написания статьи). Она растягивается аж на целый месяц. Поэтому все подают документы самостоятельно — инструкция выше. Знакомый риэлтор из Самары говорит, что у них нотариальная регистрация без проблем. Поэтому в этом деле многое зависит от города.

Нотариусу нужно дать 2000 рублей, которая пойдет на оплату госпошлину за регистрацию (пп. 22 п. 1 ст. 333.33 НК РФ). Если нотариус подаст документы электронно, то Росреестр установил скидку в 30% — нужно оплатить уже только 1400 рублей. По закону госпошлину оплачивают покупатели, т.к. они выгодоприобретатели в сделке, но нотариусу без разницы кто даст деньги.

После того как сделку зарегистрируют, документы нужно забрать у нотариуса. Некоторые нотариусы оповещают об этом по телефону, некоторым придется звонить самому. Заранее уточните этот момент.

Плюсы и минусы купли-продажи квартиры по ипотеке

Тот факт, что покупатель не сразу оплачивает сумму в момент сделки, заставляет отказываться от заемщиков самых осторожных продавцов. На самом деле у такого способа продажи есть свои преимущества и недостатки. Чтобы оценить выгоду или опасности приобретения или продажи имущества с использованием кредитных средств, стоит взвесить все «за» и «против».

К недостаткам оформления сделки через ипотеку относят следующие параметры:

- Длительный процесс подготовки. Если для продавца сделка начинается с момента появления покупателя, то последнему предстоит договариваться с банком и получать одобрение кредитной линии.

- Банк может затребовать дополнительные бумаги, чтобы быть уверенным в безопасности сделки. Часто при покупке квартир в ипотеку на вторичном рынке у пожилых граждан в «Сбербанке» просят представить справку о дееспособности. Сбор основной документации на объект продажи ничуть не сложнее, чем при переоформлении жилья без привлечения заемных средств.

- Серьезное ограничение возможностей продажи для вторички. Если дом старый, с высокой степенью износа, относится к категории ветхих и аварийных строений, продать в ипотеку не получится. Кредитора интересует только ликвидность объекта залога, т. е. возможность быстро продать, если заемщик перестанет справляться с платежами. Перспективы ипотечной сделки подойдут для собственников относительно новой недвижимости.

- Жесткая привязка к оценочной стоимости. Стороны могут договариваться о любой цене, но в конечном итоге выдача средств банком будет основана на заключении оценщика. Часто его выводы о стоимости делаются по минимальной планке среднерыночных цен. Даже если стороны будут согласны на более высокую стоимость, банк сделку не пропустит.

- Риск срыва ипотечной сделки из-за внезапных проблем на завершающем этапе. Поскольку процесс согласования кредита длительный, за время поиска жилья финансовое положение заемщика может измениться (потеря работы, сокращение, болезнь). В результате банк отклоняет сделку по причине несоответствия заемщика необходимым критериям.

- Деньги получают не сразу, а только после проведения сделки и выдачи выписки, а это занимает некоторое время.

Несмотря на обширный список недостатков по ипотечной продаже, они могут быть компенсированы преимуществами, которые извлекает продавец:

- В том, что в сделке участвуют кредитные средства, есть свои плюсы. Такие сделки Росреестр регистрирует в первую очередь, поскольку расчеты с продавцом напрямую зависят от скорости получения новой выписки. В результате обычный покупатель будет ждать завершения сделки выпиской из ЕГРП в течение месяца, тогда как сделки с обременением регистрируют за 5 рабочих ней.

- Отсутствуют проблемы с пересчетом и проверкой наличных средств, переданных из рук покупателя. Поскольку сделку финансирует банк, он же выступает гарантом подлинности купюр и правильности расчетов.

- Лучшая цена и выше скорость продажи. Найти покупателя, готового выложить крупную сумму наличными, встретить непросто. Такие покупатели будут отстаивать в цене каждую копейку, не соглашаясь на большую стоимость. Работать с ипотечниками проще, поскольку их просто больше. Потребность в прохождении этапа оценки недвижимости избавляет от сомнений относительно реальной стоимости объекта, поэтому риски продать дешевле, чем рыночная стоимость, минимальны.

Пройдя хотя бы раз через ипотечную сделку без риелтора, продавец поймет все особенности процесса и в следующий раз вряд ли станет отказываться от такого варианта расчетов. Ненамного увеличив срок согласования сделки и ожидания средств, продавец выигрывает в вопросах цены, безопасности расчетов, юридической защите. Поскольку людей, способных купить за наличные, становится все меньше, в 2020 году ожидается, что доля ипотек только увеличится.

Почему происходит завышение стоимости недвижимости

Данный вид займов отличается особой продолжительностью, в среднем плательщику придется погашать задолженность в срок до 25-30 лет. И на всем протяжении этого времени жилье не будет находиться у него в собственности. Поэтому прежде, чем оформлять такой кредит, стоит все тщательно взвесить, тем более, если дело начнет касаться искусственного завышения оценки жилища. Стоит учитывать, что и продавец также становится участником такой схемы.

Ошибочные причины

Порой предпосылки, которые появляются для искусственного повышения цены, бывают и ошибочными. Происходит это по следующим причинам:

Когда предварительно оценивается недвижимость, во внимание берется оценка аналогичных объектов жилья в данном районе. Но иногда такая стоимость в разы превосходит имеющуюся рыночную, что не учитывается оценочной комиссией

Итогом становится непреднамеренное искусственное завышение.

Такая ситуация может происходить из-за некогда допущенных ошибок в бумагах, оформляемых на недвижимость. Например, изменена площадь жилья или же ошибка кроется в годе постройки дома.

Использование устаревшими итогами работы оценочной комиссии. Ведь положение на рынке недвижимости может стремительно меняться, и отчеты, сделанные несколько лет назад, теряют актуальность.

Чем угрожает покупателю данная ситуация

Такая ситуация, как искусственное завышение стоимости недвижимости, может стать угрожающей и для самого приобретателя. Риски для него могут быть следующими:

- Трудности в предоставлении отчета по оценке приобретаемого жилья, который в обязательном порядке требует кредитор. Если вдруг предоставленная отчетность вызовет подозрения, он будет отправлен на перепроверку и, при выявлении завышения, банк откажет в кредитовании.

- Могут произойти и неприятности из-за недобросовестности продавца. Ведь на протяжении всего ипотечного кредитования у него на руках будет иметься долговая расписка. И ничто не помешает обратиться непорядочному человеку в суд вместо того, чтобы порвать расписку после окончания сделки. Такое происходит, если продавец решит вымогать лишние деньги, ведь повышение будет расцениваться, как мошенничество.

Что полезно знать при торге

Чем рискует продавец

Но не только покупатель недвижимости может столкнуться с различными неприятностями из-за искусственного повышения стоимости. Такая схема становится рискованной и для самого продавца. Ведь еще никто не отменял уголовную ответственность, которая маячит перед обоими участниками такой сделки по факту «мошенничество».

Порядок продажи квартиры по ипотеке

Юридически неподкованные продавцы зачастую не хотят сами разбираться с тонкостями реализации квартиры по ипотечной схеме. Да и риелторы стремятся представить процедуру продажи жилья по этой схеме сложной, чтобы дополнительно заработать на посреднических услугах. Фактически при продаже квартиры через ипотеку риски продавца минимизированы хорошей законодательной базой и банковским посредничеством.

Собственники квартиры могут продавать недвижимость лично, без доверительных лиц, отсутствие риелтора никак не скажется на вероятность отказа банка в выдаче ипотечного кредита.

Шаг первый. Предпродажные хлопоты

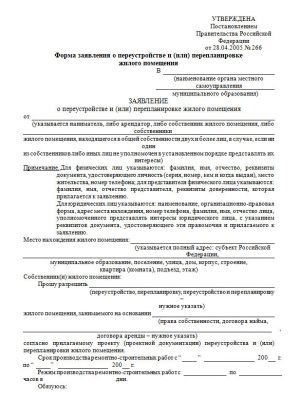

Этот этап подразумевает поиск покупателя, проверку наличия и актуальности всех необходимых документов, а также заключение договора с риелторской компанией (при необходимости). Если покупатель найден, то нужно определиться с тем, какие документы нужны для продажи квартиры в ипотеку. Потребуются:

- Паспорта собственников жилья.

- Кадастровый паспорт. Этот документ обязательный и должен быть актуальным: быть оформленным на текущего владельца, содержать информация о перепланировках, если такие были и т.д. Если необходимо, его лучше повторно заказать заранее.

- Технический паспорт на квартиру.

- Выписка с ЕГРН. Берётся в Росреестре или МФЦ и подтверждает отсутствие обременений по недвижимости.

- Имеющиеся правоустанавливающие документы на жильё (договора купли-продажи, мены, дарения, завещание, ордер, свидетельство о праве собственности или другие бумаги).

- Оценка стоимости квартиры. Оценщик обязательно согласовывается с банком. Как правило, оценку оплачивает и все согласовывает покупатель.

- Документ о прописанных на продаваемой жилплощади лицах (форма №9). В идеале, квартира не должна иметь прописанных в ней людей. А при проживании в жилом помещении несовершеннолетних детей банк может даже отказать в кредите.

Этот перечень документации не является исчерпывающим. Могут понадобиться и другие документы, если в собственниках значатся несовершеннолетние дети, пропавшие без вести, недееспособные лица, а также в других законодательно урегулированных ситуациях.

Если покупатель найдет самостоятельно, и все документы есть в наличии, то продавец может не платить риелторской фирме за сопровождение сделки, а при необходимости — ограничиться консультацией у юриста либо в банке-кредиторе по нюансам сделки.

Пошаговая инструкция для продавца

В случае продажи жилой недвижимости продавцу рекомендуется учесть, что большое количество подобных сделок проходят с использованием ипотечного кредита. Не следует отказываться от выгодной сделки, узнав, что покупатель квартиры планирует использовать для оплаты ипотеку

Важно предварительно изучить условия продажи квартиры с ипотекой, чтобы оформить все документы согласно действующему законодательству

Продавец должен знать все этапы оформления ипотеки, четко понимать, на что он соглашается.

Купля-продажа недвижимости в случае использования покупателем ипотечных средств регламентируется Федеральным Законом №102. В нем четко прописаны все права и обязанности участников сделки.

Такая сделка состоит из нескольких этапов:

- Продавец готовит все необходимые документы для продажи квартиры.

- На встрече с покупателем детально обсуждаются все условия. Лицо, планирующее купить квартиру с использованием ипотечных средств, должно сразу известить об этом продавца.

- В случае, когда стороны пришли к согласию по всем вопросам оформления сделки, они составляют предварительный договор. В нем требуется указание общей стоимости объекта недвижимости, а также сроков исполнения обязательств. Этот документ является подтверждением серьезности намерений клиента для банковской организации.

- Квартиру осмотрит специалист. Помимо этого, покупатель должен найти компанию для проведения оценки объекта недвижимости по его рыночной стоимости. Итоги оценки напрямую влияют на размер ипотечного кредита. Следует знать, что на этом этапе продавец обязан застраховать свою недвижимость.

- После выполнения всех необходимых мероприятий стороны заключают договор купли-продажи. С ним покупатель идет в банк для получения ипотечных средств. После оформления ипотечного договора и получения денег покупатель перечисляет оплату продавцу.

Данная схема проведения сделки по реализации объекта жилой недвижимости с использованием ипотечного кредита является стандартной для всех кредитных учреждений.

Недвижимость, подходящая под ипотечный кредит — что это значит?

Для собственника ответ на вопрос – подходит ли квартира под ипотеку, содержится в перечне банковский условий, соответствие которым обеспечивает положительный результат сделки:

Расположение квартиры

Большинство банковских организаций предоставляют ипотеку на покупку квартиры или под ее залог преимущественно в регионе расположения недвижимости.

Возраст жилья

Кредитная организация имеет право не выдавать ипотечный займ на покупку или под залог квартиры, расположенной в панельных «хрущёвках»

Возраст жилья имеет большое значения для пригодного использования помещений, жильё под ипотеку можно приобретать/закладывать в домах, которые построены не раньше 1970 года.

Особое внимание уделяется условию степени износа, его значение не должно превышать 50-70%. Если дом управляющей компанией признается изношенным или требует капитального ремонта, то получить ипотеку на приобретение в нем жилья будет невозможно.

Материал постройки

Квартира должна располагаться в здании, которое построено из камня, кирпича, железобетона.

Расположение помещений приветствуется не менее, чем на 3 этаже, банки часто отказывают владельцам квартир первого этажа из-за большего риска ремонтных работ.

Комнаты не должны иметь деревянных перекрытий.

Собственный материал стен не должен быть выполнен из дерева, иначе при оформлении могут возникнуть трудности по пожарной безопасности.

Также не допускается покупка квартир, которые располагаются на цокольных этажах.

Внутренняя отделка

Обязательно наличие подключений к электричеству, водопроводу и газу/системе отопления.

Помещения должны быть оснащены сантехникой в рабочем состоянии.

Наличие счетчиков.

Наличие газовой или электрической плиты.

Полное соответствие документальному описанию напольных, потолочных и настенных покрытий.

Планировка помещений

Планировка помещений должна сохраняться соответствовать данным в техническом паспорте.

Любые изменения должны фиксироваться и отображаться в плане и паспорте помещений.

в договоре необходимо прописывать условие восстановления первоначального состояния жилья

Практикой рекомендованы к рассмотрению квартиры в домах, которые были построены после 1990 года. Данный временной промежуток составляет не более 70% от нормативного срока службы зданий и их износа.

Приобретение недвижимости с непогашенной ипотекой

Важно понимать, что с момента покупки квартиры в кредит вплоть до погашения займа недвижимость остаётся в залоге банка. Это обязательное условие программ ипотечного кредитования

Если человек не может дальше исполнять долговые обязательства по ипотеке, квартира выставляется на продажу. Стоимость такой недвижимости обычно ниже, но предполагаемая выгода грозит покупателю крупными финансовыми рисками.

Сделка с предварительным снятием залога

Выполняются такие операции в 3 этапа:

- Покупатель выплачивает остаток кредита.

- Продавец снимает обременение.

- Передаётся оставшаяся часть денег и переоформляется право собственности.

Процедура занимает время и предполагает следующие риски для покупателя:

- Независящие обстоятельства. После погашения задолженности перед банком продавец может скоропостижно умереть или скрыться, не сняв обременения с квартиры. Перечисленные средства банк не вернёт, сделка приостановится.

- Отказ от сделки. Схема напоминает предыдущий вариант: покупатель выплачивает часть долга, продавец отказывается от продажи. Разумеется, юридический владелец жилья обязан вернуть средства, даже в двойном размере. Однако, если он признан неплатёжеспособным, ждать возмещения убытков придётся бесконечно долго.

Продажа с обременением

Такие сделки проводятся только с согласия банка, и риски покупателя многократно возрастают. В частности, снимать обременение придётся покупателю. Здесь возникают такие трудности:

- дополнительный залог – испытывая финансовые затруднения, владелец может перезаложить квартиру третьим лицам;

- административный арест – если банк подал в отношении заёмщика судебный иск, юридические действия по объекту залога невозможны;

- неточность расчётов – стараясь возместить убытки, банк закладывает в стоимость квартиры штрафы за просроченную задолженность.

В любом случае покупатель несёт финансовые убытки. Кроме этого, владелец недвижимости всегда может оспорить сделку или отказаться от продажи.

Покупка залоговой квартиры в кредит

Оформить кредит на приобретение такой квартиры можно только в банке, который является залогодержателем. Риски продавца заключаются в том, что, получив заем и погасив задолженность владельца, продавец отказывается от завершения сделки. В таких ситуациях человек не только теряет деньги, но и вынужден погашать полученный кредит.

Минимизировать перечисленные риски помогает оформление специального счёта аккредитации или депозитной ячейки. Здесь деньги хранятся вплоть до переоформления права собственности, которое происходит одновременно со снятием обременения.

Варианты расчета при продаже квартир в ипотеку

Порядок продажи говорит о том, что ипотечнику требуется лично договариваться с владельцем приобретаемого имущества, конкретно в каком виде будут предоставлены средства.

Безналичный перевод с посредником.

При продаже квартиры в ипотеку посредником выступает банковское учреждение, оформляющее документы.

Чтобы передача денег прошла правильно, продавцу потребуется иметь расчетный счёт в банке, который предоставляет свои услуги ипотечного кредитования.

Путем использования ячейки в банке.

В таком случае, покупателям квартир в ипотеку обналичивают полученные в займ средства, и он кладет их в банковскую ячейку.

Передача денег продавцу происходит по факту предъявления выписки из государственного реестра, которая содержит информацию о том, что жилплощадью владеет покупатель.

Также, потребуется предоставить договор купли-продажи, как подтверждение заключенной сделки.

На данном этапе покупатель не может отказаться от оплаты, так как деньги переводятся уже не им, а банковским учреждением.

Можно ли продать без ипотеки?

«Ипотека стала стандартным инструментом приобретения недвижимости», – говорит руководитель дирекции розничного бизнеса банка «Санкт-Петербург» Марина Гориловская. Так что, по ее мнению, отличий между продажей квартиры за счет собственных или заемных средств для продавца обычно не возникает.

«Схема проведения сделок на рынке недвижимости между частными лицами с использованием заемных средств в настоящее время качественно отработана в большинстве банков и понятна для продавцов», – вторит заместитель управляющего филиалом Абсолют Банка в Санкт-Петербурге Андрей Рублев.

«Продавцы жилья заинтересованы в быстром получении денег», – уточняет первый заместитель председателя правления Энергомашбанка Ольга Щербакова. Таким образом, большинству продавцов невыгодно ждать, когда наконец объектом заинтересуется покупатель с «живыми» деньгами.

«Конечно, лучше продать квартиру за “реальные” деньги, но когда у вас дорогой объект, на который нет других предложений, вариантов не остается», – делится своими соображениями начальник отдела ипотечного кредитования «Александр Недвижимость» Владимир Черепанов.

Проще говоря, в доброй половине случаев у продавца нет выбора: сегодня на рынке предложение превышает спрос.

Но продажа квартиры за «ипотечные» деньги имеет свои особенности. И это несет продавцу определенные риски.

Военная ипотека: чем рискует продавец

Военная ипотека – программа кредитования, разработанная в соответствии с Федеральным законом №117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих» специально для обеспечения жильём военнослужащих по контракту: солдат, сержантов, офицеров и прапорщиков. Суть сводится к тому, что для каждого из участников программы заводится лицевой счёт, где постепенно накапливаются средства. Через 3 года военнослужащий подаёт рапорт на получение ипотеки и покупку жилья. Накопленные средства выступают в качестве первоначального взноса, обязательные платежи погашаются из средств Федерального бюджета.

Такой вид кредитования имеет ряд преимуществ для продавца:

- в программе участвуют только банки с господдержкой;

- чистота сделки тщательно проверяется;

- процедура отработана и не вызывает сложностей в оформлении.

Рассмотрим, какие опасности для продавца скрывает этот вид кредитования.

Проверка объекта недвижимости

Акт оценки жилья заказывается и предоставляется собственником квартиры. Выбор эксперта остаётся за владельцем. Однако сделка согласовывается и одобряется Росвоенипотекой. Если после передачи права собственности в квартире выявляются технические недостатки, например проржавевшие трубы, сделка оспаривается и признаётся недействительной.

Пакет бумаг

Ввиду тщательной проверки продавцу приходится собирать внушительный пакет документов, что влечёт дополнительные расходы и доставляет неудобства.

Взаиморасчёт

Это интересный нюанс сделки. Согласно правилам «Военной ипотеки», покупатель вначале обретает право собственности на квартиру, а продавец получает деньги спустя 5-7 дней после регистрации.

Необходимые документы

- правоустанавливающая документация на жилье;

- копии персональных документов от всех собственников жилья;

- вся документация технического плана на квартиру;

- копия домовой книги или ее выписка;

- копия финансового лицевого счета.

В случае нахождения жилья в частичной или полной собственности у несовершеннолетнего лица, обязательно наличие разрешения органов опеки и попечительства.

Проверка квартиры в юридическом поле, предполагает получение выписки из ЕГРП, которая отображает:

- текущий состав всех собственников жилья;

- текущее состояние обременений.

Возможно банк затребует вместо стандартной выписки ее расширенную версию, которая будет содержать информацию о всем, что происходило с вашим жильем, начиная с 1998 года (сделки).

Зачастую, такое банковское требование возникает при условии:

- последний собственник жилья владеет им очень короткий срок,

- необходимость сознательного занижения цены в договоре купли-продажи до 1 000000 рублей.

Расширенные выписки предоставляет региональное Управление Федеральной регистрационной службы по заявлению собственника в течение пяти рабочих дней с обязательной уплатой государственной пошлины в размере 200 рублей.

Что еще могут потребовать помимо вышеперечисленного стандартного набора документов у продавца:

- копия водительского удостоверения;

- военный билет (при отсутствии водительского удостоверения);

- справка из тубдиспансера (при отсутствии первых двух пунктов, и обязательно при продаже квартиры пожилыми собственниками).

Этап по оценке квартиры имеет сложность для продавца только в ожидании его окончания и своевременного запуска оценщика в жилье. Все остальное головная боль покупателя, как организация процесса, так и его оплата. Длительность данного этапа около семи дней.

И главное, всегда продавец желает получить свои деньги за жилье в момент подписания сделки, но это невозможно без окончания этапа перерегистрации прав собственности и залога. Но и тут есть выход, оплата ускоренной перерегистрации, которую зачастую осуществляет покупатель жилья. И не пройдет недели, как деньги продавца будут или в его банковской ячейке или на карточном счету, это уже на его выбор.