Ндс при возврате товара от покупателя

Содержание:

- Учет налога продавцом при возврате от плательщика НДС

- Принципы учета НДС при возврате некачественных товаров

- Когда возврат будет обратной реализацией

- Правовые основы для возврата товара

- Возврат товара в 1С 8.3 от покупателя

- Возврат НДС: что это такое и в чем его особенности

- Документальное оформление процедуры возврата продукции, не удовлетворяющей требованиям по качеству

- 1. Покупатель является плательщиком НДС

- Сроки оформления и хранения

- Перечень проводок, позволяющих внести в учет НДС

- Учет НДС операций при возврате товара от покупателя

Учет налога продавцом при возврате от плательщика НДС

Реализуя товар, сумму налога поставщик отражает книге продаж и уплачивает НДС. При процедуре возврата ему необходимо на основе нового документа принять налог к вычету, зарегистрировав изменения в книге покупок. Необходимо помнить, что налог, уплаченный при отгрузке, принимают к вычету только после проведения операции по возврату товара, т. е. при получении оформленного покупателем счета-фактуры, если тот возвращает оприходованный товар.

Возможность принять к вычету НДС предоставляется продавцу на протяжении года с момента проведения операции по возврату. Корректировочный счет составляется на основе претензии и акта, выступающими в качестве первичных документов. Подобная ситуация предполагает такой порядок учета налога для предприятий-налогоплательщиков НДС, выступающих с обеих сторон договора. Теперь рассмотрим ситуацию, если необходимо осуществить возврат товара от покупателя — неплательщика НДС.

От неплательщика НДС

При возникновении мотивированного отказа от поставки товара покупателем, не работающим с НДС, договор и сделка по нему также считаются недействительной. Поскольку покупатель не является плательщиком НДС, то возвращая товар, не оформляет счет, так как ему придется уплатить налог, показанный в нем, а продавец-плательщик НДС по этому документу не вправе оформить вычет.

Продавец выставляет счет-корректировку, руководствуясь законодательными актами, регистрирует операцию в книге покупок и делает исправления в учетных документах. Счет выписывается в пятидневный срок с момента оформления возврата.

От организаций на УСН

В своем большинстве работают без НДС в силу специфики применяемых налоговых спецрежимов. Поэтому алгоритм проведения процедуры возврата у них такой же, как и с неплательщиками налога.

На основе этих документов поставщиком выставляется счет-корректировка, заверяется покупателем и обосновывает регистрацию счета в книге покупки для последующего восстановления НДС.

Юридическое лицо или ИП: особенности возврата

Статус предприятия не столь важен. Имеет значение только правильное оформление операции возврата и следование четкому алгоритму. Последовательное оформление документов поможет избежать проблем в учете НДС.

Необходимо помнить, что без счета-фактуры продавцу невозможно сделать исправления в книге покупок, а его неправильное оформление сведет на нет все усилия по принятию налога к вычету.

Наиболее уязвимой стороной является продавец, поэтому ему необходимо серьезно контролировать процесс возврата товара.

Плохое качество покупки — повод её вернуть. Читайте, как вернуть бракованный товар в магазин. Открыть фотостудию с нуля не сложно. Смотрите примерную инструкцию.

Как посчитать подоходный налог с зарплаты? Расскажет эта статья.

Физлицо

Возврат купленного товара физлицом – нередкая операция в предприятиях торговли. Основанием для ее осуществления так же, как и при расчетах между предприятиями, служит составленная покупателем претензия, обоснованная и мотивированная.

На выплату денег за возвращенный покупателю товар, оформляется расходный кассовый ордер. Суммы, выплаченные по РКО покупателям, отмечаются в графе № 16 книги кассира-операциониста, уменьшая показатели выручки за день.

Возврат товара физлицом обязательно фиксируется в книге покупок торговой компании. Продавец заносит реквизиты и дату РКО, подписанного покупателем и подтверждающим выдачу денег за возвращенный товар. На основе этих записей в декларацию по НДС впоследствии заносятся все изменения.

Принципы учета НДС при возврате некачественных товаров

Как правило, возможность возврата изделия, которое не соответствует каким-либо требованиям по качеству, предусматривается в контрактах. Документальное оформление и порядок действий при этом будут определяться фактом постановки или непостановки на учет.

Оприходование на баланс не производилось

Минимум последствий для покупателя будет иметь возврат товара при обнаружении недостатков до постановки на учет. В этом случае некачественные изделия регистрируются на забалансовом сч. 002 «Товарно-материальные ценности, принятые на ответственное хранение» записью Дт 002.

После обратной отгрузки покупателю нужно сделать запись по кредиту этого счета, уменьшив сумму, которая на нем отображалась: Кт 002. В подобном случае формировать счет-фактуру на возврат с НДС товара ему не нужно и производить его регистрацию в книге продаж тоже от него не требуется. Связано это с тем, что товар им на баланс принят не был, а соответственно, входящий НДС учтен также не был. Одновременно с этим первоначальному продавцу придется оформить корректировочный счет-фактуру на основании п. 3 ст. 168 НК РФ, писем Минфина РФ от 10.02.2012 № 03-07-09/05, от 20.02.2012 № 03-07-09/08.

Товар был поставлен на учет

Обнаружение недостатков изделия после постановки на учет дает покупателю право расторгнуть первоначальный договор и отказаться от партии товара на основании п. 2. ст. 475 ГК РФ, данное юридическое действие подразумевает фактический отказ от принятия товара в собственность. При этом не нужно забывать, что факт обнаружения брака или некомплекта необходимо зафиксировать в документах, так же как и свое намерение вернуть товар продавцу. Чаще всего в качестве обоснования своего решения фирмы применяют акты об обнаружении брака и претензию, сформированную по утвержденному в фирме алгоритму.

На порядок оформления подобной процедуры существуют два отличающихся друг от друга мнения. Первое сформировано некоторыми судебными решениями и предполагает, что перехода права собственности на актив при подобном течении событий не происходит. Следовательно, формировать счет-фактуру на возврат товара с НДС покупателю нет необходимости. В поддержку изложенного подхода можно привести постановление ФАС Поволжского округа от 12.02.2013 по делу № А65-14995/2012, постановление ФАС Московского округа от 07.12.2012 по делу № А40-54535/12-116-118.

В то же время назвать подобную точку бесспорной довольно сложно, поскольку представители финансового ведомства не разделяют ее. По их мнению, если товар попал в регистры учета, право собственности на него перешло, и передача его обратно поставщику становится операцией продажи. При этом обстоятельства, в результате которых было принято решение произвести возврат товара поставщику с НДС, не играют никакой роли. То есть выписка счета-фактуры покупателем в адрес поставщика должна производиться, как при обычной продаже. На это указывают письма Минфина РФ от 29.11.2013 № 03-07-11/51923, от 10.08.2012 № 03-07-11/280, от 07.08.2012 № 03-07-09/109, от 31.07.2012 № 03-07-09/100, а также письмо ФНС РФ от 05.07.2012 № АС-4-3/11044@. То есть, по мнению представителей ведомства, осуществляется обычная реализация с начислением налога на ее сумму.

***

Отправка качественной партии изделий назад поставщику, или возврат товара поставщику с НДС по общему правилу, признается реализацией, в связи с чем обязательно составляется счет-фактура с регистрацией ее в книге продаж.

При поступлении бракованного или некомплектного, имеющего повреждения товара порядок оформления его возврата зависит от факта постановки на баланс.

Если оприходования не произошло, счет-фактуру при отправке товара назад покупатель не оформляет.

Если постановка на учет произошла, необходимо выписать счет-фактуру и зарегистрировать его в книге продаж. Это наименее рискованный с точки зрения конфликтов с налоговиками вариант. Если не отразить обратную реализацию, существует вероятность судебных разбирательств.

Когда возврат будет обратной реализацией

Как правило, при возврате товаров отдельный договор купли-продажи, в котором покупатель становится продавцом, а продавец — покупателем, никто не заключает. Поэтому так сразу представить себе ситуацию, о которой говорит Минфин, непросто.

Но даже если такого договора нет, обратная реализация может возникнуть. Посмотрите внимательно исходный договор. Нет ли в нем условия об обратном выкупе товаров продавцом? Например, если покупателю не удалось продать их до определенного времени. Это и есть обратная реализация, при которой покупатель должен составить счет-фактуру.

Здесь важен следующий момент. Чтобы не было претензий к вычету, в договоре стоит четко обозначить, что возврат товара производится обратной поставкой, в которой покупатель является продавцом, а продавец — покупателем. Тогда никаких оснований придраться к счету-фактуре (он будет не корректировочным, а обычным) у проверяющих не будет. Если такой конкретики в договоре нет, претензии возможны к любому оформлению сделки:

- Вы сделали корректировочный счет-фактуру, а налоговая говорит: «У вас обратный выкуп, нужен счет-фактура от покупателя» — и снимает вычет.

- Или наоборот, оформили обратную поставку, а контролеры вам: «У вас не написано об обратной поставке, сказано о возврате» — и вы также лишаетесь вычета и вынуждены идти в суд.

Так что сделайте ревизию своих договоров и при необходимости внесите в них изменения.

Кстати, обратный выкуп возможен не только в отношении нераспроданных качественных товаров, но и бракованных (письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Правовые основы для возврата товара

Передача покупки между сторонами сделки регулируется договором поставки (ст. 506 ГК РФ). Допускается передача по месту приобретения той продукции, которая поставлена контрагенту фактически. Согласно ГК РФ в числе причин могут указываться следующие:

- приобретенное не соответствует заявленному качеству (ст. 475);

- поставленный ассортимент не соответствует документам (ст. 468);

- количество (объем) поставленного объекта оказалось меньше указанного в документах значения (ст. 466);

- контрагенту не переданы необходимые документы по поставленному объекту (ст. 464);

- упаковка продукции выполнена не по установленным требованиям или отсутствует необходимая тара (ст. 482).

Получатель, обнаруживший неисполнение (исполнение ненадлежащего качества или объема) поставщиком условий соглашения в части сроков поставки, комплектности, качественных характеристик поставляемой продукции, вправе отказаться от выполнения договорных требований в отношении изделий, по которым соответствующие требования нарушены. Подобный отказ может явиться основанием для возврата продукции.

Облагается ли НДС возврат товара продавцу — неплательщику НДС?

Тот факт, что продукция не соответствует условиям соглашения, может выявляться в ходе ее приемки или позже в результате обнаружения скрытых дефектов. Поэтому в учете потребителя товары могут быть как оприходованы, так и нет. Реализатору направляется документ о расхождениях (акт) с приложением претензии на возврат полученного.

В числе условий для возвращения может быть оговоренное в договоре право контрагента вернуть приобретенное, не реализованное им в течение оговоренного срока после поставки, или право на обратную передачу по взаимной договоренности участников сделки.

В таких ситуациях по соглашению о поставке применяется обратная реализация полученного, но теперь поставщик выступает в роли покупателя, а предыдущий покупатель – поставщика.

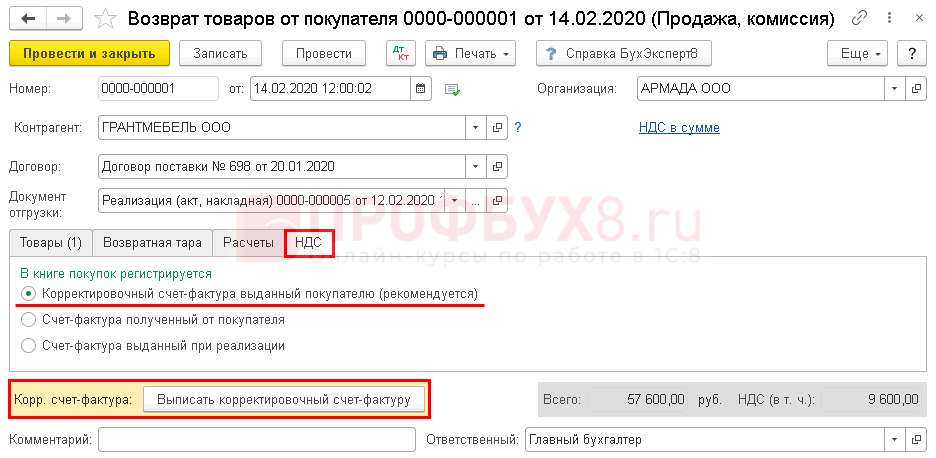

Возврат товара в 1С 8.3 от покупателя

Посмотрим, как сделать возврат в 1С на примере, и проанализируем каждый из вариантов.

Поскольку спроса на реализованный ранее товар у покупателя не было, стороны договорились на возврат части партии (3 шт.). Возврат оформляется в рамках прошлого договора.

14 февраля оприходованы возвращенные ТМЦ, покупателю передан корректировочный счет-фактура на них.

Возврат товаров от покупателя

Оприходуйте возвращенные ТМЦ документом Возврат товаров от покупателя. Заполните его всей необходимой информацией на основании реализации товаров. Для ручного заполнения сформируйте его в разделе Продажи – Возвраты от покупателей.

При возврате неполной партии, уточните количество ТМЦ возвращенных на склад.

При выставлении КСФ оставьте рекомендованное значение на вкладке НДС и выпишите его.

При обратной реализации товаров переключатель поставьте на Счет-фактура полученный от покупателя. Тогда появится поля для заполнения данных СФ и регистрации его в базе.

Проводки

При необходимости отражения взаиморасчетов на другом счете установите новый счет на вкладке Расчеты.

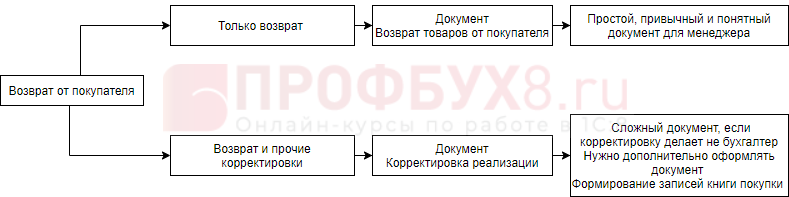

Корректировка реализации

Оформим этот же пример, используя другой вариант.

На основании реализации заполните документ Корректировка реализации или перейдите в раздел Продажи – Корректировка реализации для его ручного заполнения.

Поправьте графу Количество (после изменения), отразив фактически реализованное количество ТМЦ покупателю после отражения возврата.

Проводки

Так как начисленный НДС по возвращенным товарам автоматически не принимается к вычету, оформите эту операцию самостоятельно. Для этого перейдите в раздел Операции — Регламентные операции НДС и выберите Создать — Формирование записей книги покупок.

Для автоматического заполнения НДС на вкладке Уменьшение стоимости реализации воспользуйтесь кнопкой Заполнить, проверьте размер принимаемого НДС к вычету.

Разница в способах оформления возврата

Большой разницы в оформлении для бухгалтера нет. Но если возврат оформляют менеджеры, удобнее использовать документ Возврат товаров от покупателя.

Возврат других ТМЦ не имеет особых отличий и осуществляется такими же способами.

Возврат НДС: что это такое и в чем его особенности

Вопрос о возврате НДС возникает в том случае, если по итогам налогового периода сумма вычетов по НДС оказывается больше, чем сумма налога, исчисленного к уплате в бюджет с осуществленной за этот период реализации и иных операций, требующих начисления налога. Отражается эта картина в декларации. Причем возврат НДС для юридических лиц и возврат НДС для ИП базируются на одних и тех же правилах.

В самой сути ситуации возникновения возврата заложены 2 основных момента, требующих одновременного наличия у лица, формирующего декларацию:

- статуса плательщика НДС;

- права на применение вычетов по налогу.

Подробнее о плательщиках и неплательщиках НДС, а также о том, кто может воспользоваться правом на вычет, читайте в статье «Кто является плательщиком НДС?».

Статус плательщика НДС — это удел тех, кто работает на ОСНО. Они обязаны начислять НДС с реализации и иных операций, подлежащих обложению этим налогом, оформлять счета-фактуры, вести книги покупок-продаж, сдавать НДС-декларации. И они вправе применять вычеты в объеме налога, предъявляемого поставщиками и возникающего при некоторых иных операциях (например, по капвложениям, осуществленным собственными силами).

У неплательщиков НДС в определенных случаях возникает обязанность по начислению НДС к уплате и сдаче декларации в отношении начисленного налога, однако право на вычет у них не появляется никогда.

О том, когда у неплательщика НДС возникает обязанность начислить этот налог, читайте в этом материале.

Возврат НДС подразумевает последовательное осуществление ряда определенных действий, по завершении цепочки которых налогоплательщик получает на свой расчетный счет сумму налога из бюджета.

Документальное оформление процедуры возврата продукции, не удовлетворяющей требованиям по качеству

В Методическихрекомендацияхпоучетуиоформлениюоперацийприема, хранения и отпуска товаров… от 10.07.1996 № 1-794/32-5 в пункте 2.1.9. говорится о том, что возврат изделия продавцу при обнаружении изъянов в процессе реализации осуществляется через оформление расходной накладной. Сюда же относятся ситуации, когда товар не согласован по качеству и комплектности.

Это оформление происходит по унифицированной форме, утвержденной постановлением Госкомстата России от 25 декабря 1998 года (ТОРГ-12). Обычно присутствует указание в виде текста, что это накладная на возврат товара некачественного или некомплектного.

Важно! Ссылка на реквизиты акта о том, что изделие признано не совсем качественным тоже должно присутствовать в накладной. Акт ТОРГ-2 предназначается для отечественных товаров, а актТОРГ-3 — для импортных товаров

Эти акты составляются при первичном приеме продукции потребителем. Они же – юридическое основание при потребности предъявить претензии продавцу.

Прием товара от розничного покупателя составляется товарной накладной по форме № ТОРГ-12 в двух экземплярах. Один из них прикрепляется к товарному отчету, другой отдается покупателю. Такая накладная – основание для обмена изделия или получения уплаченных за него денег.

Этот момент зафиксирован в пункте 10.3 Методических рекомендаций по учетам и оформлениям операций по приему, хранениюи отпуску товаров в торговых организациях, которые утверждены письмом Роскомторга РФ от 10.07.1996 № 1-794/32-5.

От чего зависит оформление возврата денег: основные моменты

От того, когда совершен возврат товара, в день покупки до закрытия смены, когда на ККМ снимается Z-отчет, или позднее. Если возврат происходит в день покупки, то деньги покупателю возвращаются из той же операционной кассы. Во втором же случае – уже из основной кассы.

Раздел IV Типовых правил эксплуатации ККМ при проведении финансовых расчетов с людьми, говорит, что возврат денег должен производиться из операционной кассы в магазине по чеку, который был выдан в этой же кассе. Подпись руководителя или его зама на таком чеке обязательна.

Акт по форме КМ-3 составляется на сумму возвращаемых денежных средств. Он оформляется единичным экземпляром. В оформлении участвует комиссия, в составе которой обязательно есть заведующий товарной секцией (отделом), старший кассир и кассир–операционист. Форма акта КМ-3 утверждена пост.Госкомстата РФ от 25 декабря 1998 года №132.

Чеки от покупателя, которые приняты и погашены, приклеиваются на лист бумаги и совместно с вышеописанным актом отдаются в бухгалтерский отдел.

Важно! Деньги, которые выплачены по возвращенному покупателю кассовому чеку, должны быть отражены в 16 графе Книги кассира-операциониста. На итог именно этой графы становится меньше сумма выручка, которую получил магазин в этот день

Если у покупателя несколько наименований изделий в кассовом чеке, то магазин может выдать ему взамен заверенную администрацией организации, копию чека. Именно такой порядок оформления документов установлен для приема налоговыми органами. Об этом четко прописано в письме УФНС по Москве от 08 июня 2006 года № 22-12/49655.

Удобнее и логичнее отображать возврат финансов покупателю по отдельной секции. Таким образом можно организовать аналитический учет с помощью ККМ так, чтобы Книга продаж всегда была заполнена правильно.

Если возврат денег происходит не в день приобретения, а в другой день, то к руководству принимаются другие нормы и правила. В частности речь идет о Порядке ведения кассовых операций в России, который был утвержден решением Совета директоров ЦБ России от 22 сентября 1993 года № 40. Этот же Порядок актуален и в случае, когда чек покупателем утерян.

В таких ситуациях деньги могут быть возвращены лишь из главной кассы согласно расходному кассовому ордеру по форме КО-2. Основание для такого возврата — письменное заявление от покупателя с предъявлением паспорта или иного документа, удостоверяющего личность. Этот же порядок предусмотрен в методических рекомендациях.

Заявление о возврате может быть составлено в свободной форме. Если имеет место обмен товара, то продавец совершает 2 операции:операция по приему старого товара и операция по реализации нового товара.

Если покупатель не требует возврата денег, а имеет желание обменять свою покупку на более качественное изделие, или более ему подходящее, то оформление происходит немного иначе. Далее рассмотрим, как именно.

1. Покупатель является плательщиком НДС

1.1. Товары приняты на учет покупателем

В соответствии с НК РФ суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, подлежат вычету в случае возврата этих товаров продавцу (в том числе в течение действия гарантийного срока) или отказа от них.

Согласно НК РФ указанные вычеты сумм НДС производятся на основании счетов-фактур.

В соответствии с п. 3 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги продаж), утвержденных Постановлением Правительства РФ от 26.12.2011 г. N 1137 (в ред. от 29.11.2014 г.) (далее – Постановление N 1137), регистрации в книге продаж подлежат составленные и (или) выставленные счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с НК РФ, в том числе при возврате принятых на учет товаров.

Таким образом, по возвращенным товарам, ранее принятым на учет покупателем, соответствующийсчет-фактуру продавцу этих товаров выставляет покупатель, являющийся налогоплательщиком НДС. Покупатель регистрирует этот счет- фактуру в своей книге продаж. Такой счет-фактура является документом, служащим основанием для принятия к вычету НДС у продавца в порядке, установленном ст. 172 НК РФ.

Полученный счет-фактуру продавец регистрирует в книге покупок (п. 2 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость (далее – Правила ведения книги покупок), утвержденных Постановлением N 1137).

В соответствии с НК РФ вычеты сумм налога, указанных в НК РФ, производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров, ноне позднее одного года с момента возврата.

1.2. Товары не приняты на учет покупателем

При возврате товаров, не принятых покупателем на учет, выставление счетов-фактур покупателями Правилами ведения книги продаж не предусмотрено.

В соответствии с п. 3 ст. 168 и НК РФ при изменении стоимости отгруженных товаров, в том числе в случае уточнения их количества, при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на такое изменение, продавец выставляет покупателю корректировочный счет-фактуру. Корректировочный счет-фактура выставляется не позднее пяти календарных дней, считая со дня составления документов.

Учитывая изложенное, при возврате части товаров, не принятых покупателем на учет, продавцу следует выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

На основании НК РФ при изменении стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения количества (объема) отгруженных товаров, вычетам у продавца этих товаров подлежит разница между суммами налога, исчисленными исходя из стоимости отгруженных товаров до и после такого уменьшения.

Основанием для принятия к вычету НДС у продавца является выставленный им корректировочный счет-фактура (абз. 3 НК РФ).

Данная позиция подтверждается Письмом Минфина РФ от 30.03.2015 г. N 03-07-09/17466.

Несмотря на то, что по общему правилу вычеты по корректировочным счетам-фактурам можно применить в течение трех лет с момента составления корректировочного счета-фактуры, в случае возврата товаров — принять к вычету перечисленный в бюджет налог продавец сможет только в течение одного года с момента возврата, после отражения в учете соответствующих операций по корректировке ( НК РФ).

Для применения вычета корректировочный счет-фактуру продавец регистрирует в своей книге покупок при возникновении права на вычет НДС по такому счету-фактуре (п. 12 Правил ведения книги покупок).

Если покупатель возвращает товар не в периоде отгрузки, а позже, вычет продавец может применить не ранее периода возврата товара после составления корректировочного счета-фактуры. При этом уточненную декларацию по НДС за период, в котором произведена отгрузка, представлять не нужно.

Сроки оформления и хранения

ООО «Поставка товара» поставило мячи 02.08.2019 в количестве 100 штук. Бухгалтер сделал соответствующие записи:

- Дебет 0 105 00 340 Кредит 0 302 34 730 — спортивные мячи приняты к учету на сумму 60 000 рублей;

- Дебет 0 302 34 830 Кредит 0 201 11 000 — денежные средства в сумме 60 000 руб. были перечислены с расчетного счета.

07.08.2019 выяснилось, что продавец поставил 30 футбольных мячей и 70 баскетбольных.

Бухгалтер составил проводки на возврат товара поставщику: Дебет 0 302 34 830 Кредит 0 105 00 440 — составлен акт возврата на сумму 18 000 рублей (стоимость одного мяча, умноженная на количество = 600 руб. × 30 шт.).

Параллельно бухгалтер подготовил:

- Претензионное письмо в произвольном виде с подробным описанием сути претензии.

- Возвратную накладную по форме ТОРГ-12, утвержденную Постановлением Госкомстата России от 25.12.1998 № 132 (ОКУД 0310001).

- Акт на возврат товара поставщику.

Гражданский кодекс предусматривает конкретные сроки оформления процедуры (ст. 477 ГК РФ):

- для продукции без срока годности — не позднее двух лет с момента поставки;

- для товаров с указанным сроком годности — не позднее истечения установленного срока.

Хранить документы, подтверждающие, что продукцию вернули, придется не менее 5 лет. На основании Федерального закона № 402 от 06.12.2011, в организации должен быть утвержден порядок хранения бухгалтерских документов. Ознакомьте ответственное лицо с утвержденным порядком под подпись.

Однако не всегда брак или несоответствие товара могут быть обнаружены при осмотре.

Возможен ли возврат, если право собственности уже перешло? Какие документы оформлять на возврат товара поставщику? Какие проводки на возврат товара должен сделать бухгалтер? Ответы на эти вопросы можно найти в статье.

Оформление возврата товара зависит от его причины и времени передачи права собственности. Если продавец может заменить порчу, доукомплектовать, переупаковать поставку, возвращать товар не потребуется.

Но отказ покупателя принять поставку означает, что договор купли-продажи расторгнут, что должно найти отражение в учете сторон.

Рассмотрим, как отражаются в учете операции по возврату ТМЦ по наиболее частым основаниям.

Первый контроль товара должен быть выполнен сотрудниками компании в момент его принятия на склад. Если обнаружены какие-либо отклонения от заказа, то сразу составляется акт по форме ТОРГ-2 (ТОРГ -3 для импортных предметов).

- Накладная на возврат товара поставщику имеет свой уникальный номер и дату составления.

- В верхней части документа указываются реквизиты организации грузоотправителя, осуществляющей возврат товара. Обязательными реквизитами являются ИНН/КПП, юридический адрес, банковские реквизиты организации (БИК, корреспондентский и расчетный счет).

- В графе «Грузополучатель» необходимо указать реквизиты организации — поставщика товара.

- В графе «Адрес доставки» указывается пункт разгрузки на территории поставщика, данный адрес может отличаться от юридического адреса организации.

- Графа «Поставщик» заполняется по аналогии с графой «Грузополучатель» с указанием всех необходимых реквизитов. Поставщиком в данном случае будет выступать организация, осуществляющая возврат товара.

- Графа «Плательщик» часто совпадает со строкой «Грузополучатель». В строке также отражаются реквизиты и наименование организации.

- Графа «Основание» служит для отражения причины возврата товарно-материальных ценностей. Например, это может быть договор поставки или дополнительное соглашение. При заполнении данной графы необходимо указать дату и номер документа-основания.

- В табличной части накладной на возврат товара поставщику следует указать описание товара, который подлежит возврату. Обязательными реквизитами для заполнения являются:

- Наименование, характеристика, сорт товара;

- Единица измерения;

- Вид упаковки;

- Количество;

- Цена.

В последнем столбце графы подбивается общая сумма по количеству и цене.

В конце табличной части указываются общее количество и сумма возвращаемого товара.

- Накладная на возврат товара поставщику заверяется подписями уполномоченных лиц организаций грузоотправителя и грузополучателя.

Бланк по форме ТОРГ-12 допускает прием товарно-материальных ценностей по доверенности с указанием реквизитов организации-доверителя, а также ФИО и должности лица, получившего доверенность.

- На готовом бланке по форме ТОРГ-12 проставляются печать организации и дата составления накладной на возврат товара поставщику.

Перечень проводок, позволяющих внести в учет НДС

Итак, теперь что касается используемых продавцами и покупателями проводок при отдаче продукта. Рассмотрим подробно каждый из случаев:

- Покупатель. В случае брака, когда используется НДС, переданного продавцу: дебет 19, кредит 60. Если он сторнирует принятый до возврата НДС, который также относится к браку: дебет 68, кредит 19.

- Продавец. При оформлении одного и того же налогового периода — покупка и возврат — используется сторнирующая НДС запись: дебет 90, кредит 68. В иных случаях, когда брак поступает в последующих налоговых периодах: дебет 91, кредит 68.

Теперь что касается непосредственных примеров, позволяющих продемонстрировать практическое применение проводок.

Учет НДС операций при возврате товара от покупателя

Порядок отображения возврата товара на счетах бухгалтерского учета напрямую зависит от периода получения претензии от покупателя:

- продажа и возврат товара произведен в течение одного отчетного периода;

- по завершению года реализации, но до периода подачи отчетности за этот год;

- после сдачи годовой отчетности за год, в котором был реализован сам товар.

Возврат товара от покупателя с НДС — проводки у поставщика

Счет Дт

Счет Кт

Сумма проводки, руб.

Описание проводки

Документ-основание

Получение претензии до окончания текущего года (сторнирование осуществляется по первоначальной реализации)62

90-Продажи

118 000

Начислена выручка от реализации товара (октябрь)

Счет и расходная накладная

62

51

11 800

Покупателю вернули деньги за бракованный товар (октябрь)

Платежное поручение, банковская выписка, претензия от покупателя

90

68-НДС

18 000

Начислен НДС (октябрь)

Счет

90

41

100 000

Списана себестоимость проданного товара (октябрь) 118000 – 18000 = 100000руб.

Бухгалтерская справка

62

90-Продажи

11 800

Сторнирование выручки по бракованным товарам (10 шт.) (ноябрь) 118 000руб. : 100шт. × 10шт. = 118 00руб.

Бухгалтерская справка

90

68-НДС

1 800

По бракованным товарам произведено сторнирование НДС (10 шт.) (ноябрь) 18 000руб. : 100шт. × 10шт. = 1800руб.

Бухгалтерская справка

90

41

10 000

Себестоимость бракованного товара сторнирована (10шт.) (ноябрь) 100 000руб. : 100шт. × 10шт

= 10 000руб.

Бухгалтерская справка

Получение претензии по завершению года реализации, но до подачи отчетности за этот период (сторнирование также осуществляется по первоначальной реализации, но только на 31 декабря предыдущего года) – перечень проводок идентичен вышеизложенному примеруПолучение претензии после утверждения годовой отчетности

Обратите внимание, бухгалтерские записи прошлого года не корректируются62

90-Продажи

70 800

Начислена выручка от реализации товара (декабрь 2016)

Счет и расходная накладная

90

68-НДС

10 800

Начислен НДС (декабрь 2016)

Счет

90

41

60 000

Списана себестоимость проданного товара (декабрь 2016) 70800 – 10800 = 60 000руб.

Бухгалтерская справка

91

62

8 850

Отражен убыток 2020 года в сумме, которую необходимо вернуть покупателю (15шт.) (март 2017) 70 800руб. : 120шт

× 15шт. = 8 850руб.

Бухгалтерская справка

41

91

7 500

Начислен прочий доход в размере фактической себестоимости возвращенного товара (15шт.) (март 2017) 60 000руб. : 120шт. × 15шт. = 7 500руб.

Бухгалтерская справка

68

91

1 350

Принятие НДС к вычету (15шт.) (март 2017) 10 800руб. : 12 шт. × 15шт. = 1 350руб.

Бухгалтерская справка

Проводки при договоренности сторон (отсутствие претензии)Если возврат товара осуществляется по условиям договора поставки (например, отсутствие спроса на товар)62

90-Продажи

354 000

Начислена выручка от реализации товаров покупателю (ноябрь)

Счет и расходная накладная

90

68-НДС

54 000

Начислен НДС (ноябрь)

Счет

90

41

300 000

Отражена себестоимость реализованного товара 354000 – 54000 = 300 000руб.

Бухгалтерская справка

41

60

24 000

По новой стоимости отображен возвращенный товар (30шт.) (декабрь) 300 000руб. : 300шт. × 0,8 × 30шт. = 24 000руб.

Бухгалтерская справка

19

60

4 320

По возвращенному товару отражен НДС (30шт.) (декабрь) 54 000руб. : 300шт. × 0,8 × 30шт. = 4 320руб.

Бухгалтерская справка

68

19

4 320

По возвращенному товару начислен НДС к вычету

Бухгалтерская справка

60

62

28 320

Произведен взаимозачет требований 24 000 + 4320 = 28 320руб.

Бухгалтерская справка

51

62

325 680

Покупатель оплатил невозвращенную часть товара 354 000 – 28 320 = 325 680руб.

Банковская выписка