Я перевел знакомому деньги на карту: придется ли мне платить налог?

Содержание:

- В каких случаях НДФЛ платить не нужно

- Переводы на карту облагаются налогом, последние новости: банковские карты давно стали частью жизни россиян

- Кто обязан по закону заплатить налог, если получил платеж на карту

- Штраф за неуплаченный НДФЛ

- Какие еще изменения будут в Налоговом кодексе РФ

- Россияне вернутся к наличным расчетам?

- Какие переводы облагаются налогом

- Перечисления от организаций

- Частые вопросы о новом налоге на перевод с 1 января 2019 года

- Кто обязан по закону заплатить налог, если получил платеж на карту

- На что обратить внимание гражданам

- Переводы на банковскую карту от родственников

- Типичные ошибки

- Что делать, если налоговая вызывает гражданина свидетелем по статье 90 НК РФ

- Еще ситуации

В каких случаях НДФЛ платить не нужно

В НК РФ указан перечень доходов, которые не облагаются налогом, даже если они поступили на банковский счет:

- пособия и стипендии;

- суточные в рамках лимита;

- алиментные платежи;

- благотворительность;

- доходы от продажи урожая со своего огорода;

- денежные средства и недвижимость, полученная в порядке наследования;

- судебные расходы, которые были возмещены;

- государственная поддержка лиц, оформивших ипотеку;

- денежное вознаграждение за репетиторство, работу по хозяйству и уход за лежачими больными.

Не облагаются налогами переводы на банковский счет, не связанные с получением дохода. Например, денежные средства для покупки подарка юбиляру или подарок на день рождения.

Подарки от работодателей подлежат уплате налогов с них только в том случае, если их сумма превышает 50 000 рублей, а от предпринимателей или сторонних организаций — 4 000 рублей.

Переводы на карту облагаются налогом, последние новости: банковские карты давно стали частью жизни россиян

Практически все люди в наше время знают, как нужно работать с картами банков, но не все в курсе, что денежные переводы облагаются налогом. Так, по закону, налогооблагаемым доходом считается выгода человека, что приобретенная в денежной или натуральной форме.

Сейчас нам интересен налог на перевод денежных средств. Мы можем перечислять или получать средства родственникам, посторонним людям при оплате какой-то услуги или покупки, организациям.

НДФЛ зависит от того, кто и за что переводит средства. Кроме того, налог платит тот, которому отправили деньги, а не отправитель. Агентами по НДФЛ могут являться лишь организации и ИП. Если таковы переводят средства физическому лицу, они должны сами удержать налог и уплатить его.

Если вам на карту перечислили деньги ваши папа или мама, в данном случае налог не уплачивается. Можно также же переживать за отправку средств братьям, сестрам или мужем и женой. Однако и тут есть некоторые исключения. Налог взымается в том случае, если деньги перечислены между родственниками являются результатом какой-то трудовой деятельности.

Например, сын открывает свое собственное предприятие и приглашает на работу свою маму экономистом, передает портал Therussiantimes. В данном случае сын выступает в роли начальника, а мама является его подчиненной, поэтому руководитель должен заплатить налог за своего сотрудника. Оплата за такие услуги составляет ставку в тринадцать процентов.

А вот презенты от родственников, даже такие, как квартира или автомобиль, НДФЛ не облагаются. Если вдруг тетя решила добавить единственному племяннику на машину, скажем, сто или двести тысяч, и перекинула на его карту, не нужно платить тринадцать процентов налога. Хотя эти деньги нужно вписать в декларацию с объяснениями.

Кто обязан по закону заплатить налог, если получил платеж на карту

По закону заплатить налог, если получил платеж на карту, обязан:

●Фрилансер или самозанятый гражданин, который взымает плату за свои услуги, перепродает товары. Сюда входят интернет магазины, которые предлагают перевод как метод оплаты.

●Арендодатель. Если вы сдаете квартиру и платежи принимаете на карту, то они должны стать частью вашей налоговой отчетности. Уклониться от уплаты налогов могут помешать соседи, которые недовольны арендаторами. Они могут написать заявление об уклонение от налогов на прибыль и это заявление обязательно будет рассмотрено.

●Любой человек, продающий что-либо через авито или любым другим способом.

Исключение составляет продажа овощей и фруктов, выращенных на собственном огороде.

●Получатель подарка, победитель лотереи. Это совершенно отдельный аспект, но он стоит упоминания, так как если подарок делает организация, то сумма строго ограниченна и об этом необходимо отчитаться.

Штраф за неуплаченный НДФЛ

Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации.

Неуплата НДФЛ, отягощенная неподачей декларации 3-НДФЛ, приводит к взысканию штрафа в размере 20% от суммы неуплаченного налога (п. 1 ст. 122 НК РФ).

Если же представители налоговой докажут, что вы умышленный неплательщик, то штраф станет двойным — до 40 % от суммы недоимки. Причем одним штрафом вы не ограничитесь, выставят также пени, опираясь на статью 75 НК РФ.

Стоит знать, что существует простой и прозрачный путь избавить себя (или почти избавить) от налогов за доходы, поступающие на карту. Мы говорим о том, чтобы зарегистрироваться в качестве самозанятого гражданина. И пока в ходу налоговые каникулы, обещают, что они продлятся до конца 2020 года, вы свободны от налогов. Правда в ряде регионов сейчас введен налог на самозанятых, но, его размер всего 4%, что, согласитесь, гораздо комфортнее, чем 13% НДФЛ.

Как налоговая узнает, что вы уходите от налогов

Встает вполне резонный вопрос: как налоговой удается узнать, что мы что-то получаем и не платим при этом налогов? – Очень просто – от банков, которые по запросу налоговой сообщают той — открыли мы или закрыли счета или вклады, изменились ли их реквизиты…

Соответственно, если сотрудник налоговой обратит внимание, что в прошлом году вы приобрели машину, но не задекларировали никаких доходов, у него возникнет подозрение и он запросит у вашего банка выписку по счету. Проблемы могут возникнуть совершенно неожиданно

Представьте ситуацию – вы продали на «Авито» домашний кинотеатр, ваш покупатель попользовался им какое то время и также его продал. Но после продажи он задекларировал доход от продажи и приложил квитанцию о переводе на вашу 70 тысяч рублей, чтобы получить имущественный вычет. Таким образом в налоговую поступила информация о том, что в прошлом году в результате продажи кинотеатра вы получили 70 тысяч рублей, а налог не заплатили

Проблемы могут возникнуть совершенно неожиданно. Представьте ситуацию – вы продали на «Авито» домашний кинотеатр, ваш покупатель попользовался им какое то время и также его продал. Но после продажи он задекларировал доход от продажи и приложил квитанцию о переводе на вашу 70 тысяч рублей, чтобы получить имущественный вычет. Таким образом в налоговую поступила информация о том, что в прошлом году в результате продажи кинотеатра вы получили 70 тысяч рублей, а налог не заплатили.

В случае если вы сдаете квартиру и не платите налоги, велика вероятность, что «добрые» соседи могут сообщить налоговикам о ваших тщательно скрываемых доходах.

Соседи могу заявить на вас в налоговую. Например, вы сдавали квартиру шумным арендаторам и поругались с соседями. А они сообщили в налоговую, что вы скрываете доходы и не платите налоги.

Одним словом, вариантов много, и чтобы не попадать в неприятные истории, лучше честно соблюдать закон.

А вот если вы получаете на карту переводы, которые не являются доходами, делать вам ничего не нужно. Доказывать, что закон нарушен должна налоговая, а не вы оправдываться, что не нарушали его.

Знайте, налоговая не вправе просто так получить выписку из вашего банка и, заметив какое-либо денежное поступление, начислить вам налог. Сперва ей нужно доказать, что данное поступление является для вас доходом.

В случаях, когда вы не уверены – должны ли вы подавать декларацию и уплачивать НДФЛ, направьте свои сомнения в виде запроса в свою инспекцию.

Какие еще изменения будут в Налоговом кодексе РФ

Нововведения произойдут по причине вступления в силу новых нормативных актов, изменяющих действующую юридическую базу. Например, последние изменения в Федеральный закон № 16-ФЗ «О банках и банковской деятельности» от 03.02.1996 были внесены в декабре 2019 г.

Правила операций с металлическими счетами

В соответствии с законом:

- На подобных депозитах могут лежать как сами металлы, так и их денежные эквиваленты.

- Вне зависимости от того, в каком виде хранятся эти средства, владелец может снять с такого счета как наличные деньги, так и активы в натуральной форме.

- Эти депозиты не оформлены в Агентстве страхования вкладов, то есть, получить по ним возмещение в случае банкротства финансовой организации будет невозможно.

- Фискальные структуры могут приостанавливать деятельность по таким счетам, списывать с них долги при необходимости. Сначала взимают финансы с рублевых, валютных счетов владельца.

Комиссия за перечисление денег в Системе быстрых платежей

В 2021 г. за банковские экспресс-переводы на номер мобильного телефона будут взимать специальную комиссию. Вне зависимости от суммы перечисления она составит 3 рубля, но платить ее должен будет как отправитель, так и получатель. При этом все транзакции в государственный бюджет останутся бесплатными.

Контроль за интернет-переводами

Новое требование Центробанка касается перечислений через интернет. Финансовая организация должна технически разделить операции подтверждения платежа. Например, при вводе пароля в компьютер разовый смс-код должен поступать на номер сотового телефона.

Полностью это требование реализовано пока только применительно к онлайн-банкингу. Как временная мера для мобильных приложений введен лимит на величину транзакции – перевести сразу большую сумму в ограниченное время будет нельзя.

- Как выгодно купить билеты на самолет — раннее бронирование, покупка у лоукостеров и на агрегаторах

- Как выбрать спелую дыню

- Комната для девочки-подростка

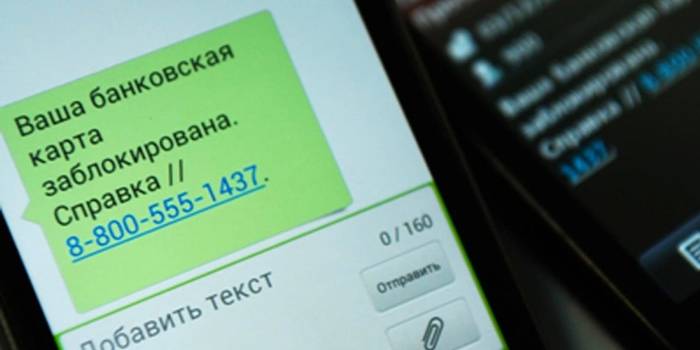

Информирование клиента о блокировании карты

В соответствии с законом банки должны немедленно сообщать клиенту о приостановке операций по его пластиковому носителю. Это делается телефонным звонком или смс-сообщением. При этом кредитная организация должна обязательно назвать причину, по которой она решила заблокировать карту.

При новых условиях гражданам нужно быть очень бдительными, ведь мошенники часто используют такую схему, пытаясь выведать пароли доступа к онлайн-банкингу и пр. Держателям карточек нужно знать, что при блокировке сотрудники банка никогда не пытаются выяснить верификационные данные по телефону. Восстановление доступа производится лишь в офисе кредитной организации после подачи заявления.

Выплата пенсий на карты только платежной системы МИР

В России вводятся ограничения на перевод социальных пособий – пенсий, дотаций, компенсаций и пр. С 30 января 2021 г. они могут перечисляться только на карты МИР. Это условие введено как мера поддержки национальной платежной системы. Пенсионерам нужно заранее позаботиться, чтобы их карта соответствовала установленному стандарту.

Альтернативные варианты получения денег:

- В почтовом отделении.

- Наличными в кассе банка.

- Через службу доставки социальных выплат.

Запрет комиссий на переводы внутри одного банка

На основании Федерального закона № 434-ФЗ от 16.12.2020 c 14 июня 2021 г. запрещено взимать плату за транзакцию, если счета отправителя денег и получателя открыты в одной кредитной организации. В настоящее время у многих российских банков бесплатны переводы средств с карты на карту только внутри одного территориального отделения. За межрегиональные транзакции положена комиссия (например, у Сбербанка она составляет 1% от перечисляемой суммы).

Россияне вернутся к наличным расчетам?

Сегодня рассчитаться банковской картой в магазине или перевести через онлайн-сервисы банков деньги на счета — так же просто и привычно, как сделать чашку чая.

По данным ЦБ, объем безналичных расчетов в России стабильно растет. Если в 2021 году виртуальные деньги составляли около 32%, то в 2021 году — уже 39,6%, а по итогам 2021 года объем таких расчетов может достигнуть 47,4–50%.

Но перспектива тотального контроля может заставить людей вернуться к наличным расчетам, уверены эксперты. За проданные диваны и торты начнут брать только наличными. А это значит, что вместо выхода из тени экономика страны, наоборот, уйдет в серую плоскость.

Сергеева Елена

банк мнение мнение эксперта Налоги Полезное ФНС экономика

Какие переводы облагаются налогом

Непосредственно за перевод с карты на карту Сбербанк брать налог не будет. Он не является фискальной службой и не имеет соответствующих полномочий. Однако если поступившие деньги – это доход налогоплательщика, то надо заплатить налоги.

Перечислять налоговые платежи требуется не с каждого зачисления на счет в Сбербанке (другом банке). Налогоплательщику надо позаботиться об уплате налогов, если ему поступил перевод по следующим основаниям:

- за проданные товары или предоставленные услуги;

- за аренду недвижимости, автомобиля или другого имущества;

- вознаграждение за работу (в определенных случаях);

- денежный приз.

Написано или нет в комментарии к переводу внутри Сбербанка или иных банков соответствующее основание, особенной роли не играет. Важен именно факт, за что человек получил деньги.

Оплата товаров и услуг

Многие люди продают различные товары по объявлениям или оказывают услуги. При единичном зачислении небольшой суммы, например, за проданный старый шкаф, обычно отчитываться и платить налоги не придется. На приобретение этой вещи человек тратил деньги и у него, скорее всего, никакого дохода не возникло.

Иная ситуация с регулярным оказанием услуг, продажей товаров. В этом случае человек зарабатывает и должен платить налоги. Стандартная ставка НДФЛ составляет 13%.

Если переводы за товары, услуги поступают регулярно, то часто выгоднее зарегистрировать ИП и воспользоваться одним из специальных налоговых режимов.

Одним из популярных способов получения дополнительного дохода у россиян является сдача в аренду недвижимости. В этом случае также надо платить НДФЛ по ставке 13%. При проживании в ряде регионов также можно воспользоваться возможностью перейти на уплату НПД.

Финансовая помощь от близких и подарки

Переводы с карты на карту Сбербанка часто используются для оказания финансовой поддержки родственникам. В этом случае обязанности платить налоги не возникает. Аналогично ситуация обстоит и с подарками, полученными от близких людей. Независимо от полученной суммы от родственника налоговые отчисления с нее делать не надо.

Если подарок получен от третьего лица (например, работодателя), то платить НДФЛ не надо при условии, что сумма всех таких подарков за год не превышает 4000 р. В остальных случаях налоговые резиденты РФ платят НДФЛ по ставке 13% с подаренной суммы за вычетом 4000 р.

Возврат долгов и компенсации

Если друг или знакомый рассчитался за оплаченный обед или вернул долг, который был предоставлен без процентов, то никакого дохода у налогоплательщика не возникает. Ему не надо отчитываться о таком переводе или осуществлять с него налоговые платежи.

При выдаче денег (имущества) в долг под проценты уже появляется доход. В этом случае надо отчитаться и заплатить НДФЛ по ставке 13%.

Зарплата, пенсия, стипендия

Зарплата – основной вид доходов российских жителей, ее могут также зачислять на карту Сбербанка или другого банка. С нее подлежит уплате НДФЛ по ставке 13%, налог удерживает работодатель. Пенсии, стипендии хоть и являются доходом, но не облагаются НДФЛ. Не надо вносить налоговые платежи и при получении различных пособий, других социальных выплат от государства.

Перечисления от организаций

При перечислении дохода от организаций, в том числе ИП, важна природа этих доходов. Деньги, полученные от юрлица, это:

- зарплата;

- оплата работ или услуг по гражданско-правовому договору;

- оплата работ или услуг без договора.

Если полученные деньги — это зарплата, то до того, как поступить на счет, с нее уже исчислены положенные сборы. Получатель ничего платить государству не должен. Все начисления отправлены в бюджет работодателем. Но это только в том случае, если гражданин трудоустроен официально. Если работа неофициальная, то поступления считаются облагаемыми налогом. Получатель обязан уплатить в таком случае налог на перевод денег с карты на карту в 2021 году.

Оплата услуг в случае договора ГПХ перечисляется работнику с вычетом обязательного сбора в бюджет. Если получатель денег ИП или самозанятый, то оплата услуг происходит без вычетов и при получении перечисления человек заплатит налоговый сбор.

Любая работа, даже произведенная без договора, облагается обязательными сборами. Даже если деньги получены онлайн на счет, то 13% с них уплатить обязательно, так как это доход гражданина.

Частые вопросы о новом налоге на перевод с 1 января 2019 года

Теперь, когда мы разобрались с основными аспектами нового налога на переводы (а если быть точнее, то налога для самозанятых, умудрившегося перепугать всю общественность), давайте перейдем к развенчиванию мифов и снижению уровня паники.

Может ли налоговая следить за счетами?

Нет, налоговая не занимается слежкой за счетами конкретных людей. Физических лиц в стране слишком много, и у ФНС просто не хватает сил и средств, чтобы прикрепить к каждому «физику» по наблюдателю.

Налоговики могут проверить счета конкретного человека. И то при условии, что на него кто-то дал наводку – например, оскорбленный конкурент решил подпортить жизнь. Но массово этим никто не занимается. Впрочем, иногда ФНС проводит «рейды» по счетам, регистрируя неправомерные доходы и наказывая в соответствии с увиденным.

Банк сам будет списывать налоги?

Банк – это не ФНС. Он не может самостоятельно списать деньги со счета физического лица. Чтобы он получил возможность снять 4% или больше, нужно как минимум решение суда и исполнительный лист, который постановляет взыскать деньги.

Банк может лишь сообщить в ФНС, что какой-то человек ведет подозрительную финансовую деятельность и налоги не платит. Но, как правило, даже этим никто не занимается – всем лень.

Придется уплачивать со всех переводов и поступлений?

Нет. Как мы уже писали, деньги придется отдавать только в случае, если вы получаете оплату за профессиональную деятельность – например, за репетиторство или поливку лужаек у соседей. Касается новый налог только самозанятых.

Кроме того, самозанятые будут платить налоги только с тех денег, которые они сами задекларируют через приложение (то есть сами сделают чек и сами его отправят заказчику для оплаты). То есть при должной наглости можно не декларировать какую-то часть доходов. До первой налоговой проверки.

Что делать, если банк заблокировал карточку для разбирательств?

Банк имеет право блокировать карту только в том случае, если он подозревает, что вы получили «криминальные» деньги. Но он не может заставить вас обосновать, откуда именно пришли деньги и за что они поступили, если сумма – менее 600 тысяч рублей.

При этом блокировка карты не может длиться более двух суток. Если вы хотите попытаться ускорить процесс – необходимо созвониться с оператором и либо добровольно объяснить, откуда у вас деньги (будьте готовы к тому, что вас заставят предоставить документы), либо напомнить, что вы не обязаны этого делать и можете пожаловаться в Центральный Банк РФ на неправомерные действия финансового учреждения. Более подробно про то, как законно избежать блокировку перевода с карты на карту между физическими лицами мы описали в этой статье.

Кто обязан по закону заплатить налог, если получил платеж на карту

По закону заплатить налог, если получил платеж на карту, обязан:

●Фрилансер или самозанятый гражданин, который взымает плату за свои услуги, перепродает товары. Сюда входят интернет магазины, которые предлагают перевод как метод оплаты.

●Арендодатель. Если вы сдаете квартиру и платежи принимаете на карту, то они должны стать частью вашей налоговой отчетности. Уклониться от уплаты налогов могут помешать соседи, которые недовольны арендаторами. Они могут написать заявление об уклонение от налогов на прибыль и это заявление обязательно будет рассмотрено.

●Любой человек, продающий что-либо через авито или любым другим способом.

Исключение составляет продажа овощей и фруктов, выращенных на собственном огороде.

●Получатель подарка, победитель лотереи. Это совершенно отдельный аспект, но он стоит упоминания, так как если подарок делает организация, то сумма строго ограниченна и об этом необходимо отчитаться.

На что обратить внимание гражданам

Взаимодействие банка с налоговой с 1 июля не изменится, заявили «Газете.Ru» в Сбербанке. Как пояснили в банке «Открытие», на банки давно возложена обязанность представлять налоговым органам на основании мотивированного запроса справки о наличии счетов физических лиц в банке, остатках денежных средств на таких счетах, а также предоставлять выписки об операциях на таких счетах.

Эта необходимость существует уже несколько лет и никаких концептуальных изменений Налоговый кодекс с тех пор не претерпевал, добавили в кредитной организации.

По словам Елены Веревочкиной, управляющего Санкт-Петербургским филиалом Росгосстрах Банка, «налоговая служба вправе запрашивать данные о состоянии счетов, вкладов и электронных кошельков граждан». Однако только при проведении налоговой проверки и «разрешения руководителя налоговой (федерального уровня или уровня субъектов)». Такие проверки инициируются налоговой при «существенных расхождений расходов и задекларированных доходов физического лица», говорит банкир.

Шумиха, скорее всего, связана с тем, что на статью 86 НК после внесения изменений «россияне обратили внимание», полагает Анатолий Нагиев, руководитель практики налогового права компании «Амулекс». Впрочем, несмотря на то, что с 1 июля по сути ничего не изменится, эксперты не исключают, что в ближайшее время налоговые органы будут активнее следить за переводами россиян

Впрочем, несмотря на то, что с 1 июля по сути ничего не изменится, эксперты не исключают, что в ближайшее время налоговые органы будут активнее следить за переводами россиян.

Управляющий партнер экспертной группы Veta Илья Жарский считает, если через банковские переводы граждане регулярно получают денежные средства в счет оплаты тех или иных услуг, то отследить частоту этих переводов и периодичность банкам и ФНС не составит особых усилий.

«В таком случае гражданам необходимо будет либо признать свой статус самозанятого и войти в число честных налогоплательщиков. Тем более, что скоро государство внедрит пилотный проект по функционированию специального приложения на телефон для отчисления от 3% до 6% от заработка в пользу налоговиков, либо прекратить подозрительные операции или перевести их в статус хаотичных. Иными словами, делать все, чтобы это не выглядело как регулярные переводы на одну и ту же сумму», — говорит эксперт.

Распространяемая в Сети информация о том, что с 1 июля автоматически будет взиматься налог при переводе денег с одной банковской карты на другую, не соответствуют действительности, заявила первый зампред комитета ГД по бюджету и налогам Ирина Гусева.

Парламентарий пояснила, что обязанность банков уведомлять налоговые органы об открытии счетов и вкладов граждан действует с 2014 года, причем она возникает только при условии наличия мотивированного запроса со стороны налогового органа. В ноябре прошлого года в Налоговый кодекс были внесены поправки, обязывающие банки с 1 июня 2018 года по запросам налоговых органов предоставлять справки по счетам в драгоценных металлах.

О том, что никакого налога нового не вводилось, ранее заявляли и представители самой фискальной службы. Если же вы не доверяете официальным данным и считаете, что дыма без огня не бывает — перестрахуйтесь. В случае, если отправитель средств укажет назначение платежа, например “подарок” или “возврат займа”, то налоговая точно не будет иметь оснований на предъявления вам претензий.

Источник – therussiantimes.com

Переводы на банковскую карту от родственников

При проведении сделки имущественного или неимущественного характера между лицами, которые являются близкими родственниками или членами одной семьи, они освобождаются от уплаты налога.

Денежные средства, переведенные на карту родителями ребенку, не облагаются налогом, как и переводы братьям, сестрам и супругам

Обратите внимание, что денежные средства, переводимые в счет исполнения алиментных обязательств, также не подлежат налогообложению

Но даже денежные средства, полученные от родственников, могут облагаться налогом, если это заработная плата, полученная в результате осуществления трудовой функции.

Важно! Это происходит, когда родитель зарегистрировался в качестве индивидуального предпринимателя и устроил к себе ребенка. Тогда с заработной платы ребенка необходимо оплачивать налог с дохода физического лица

То же самое происходит в случае, когда брат осуществляет ремонт своей сестре по договоренности. Помните, что налог в этом случае составляет 13% от суммы.

А вот подарки в виде денежных средств от родственников не облагаются налогом вне зависимости от суммы подарка. Хотя даже если эти суммы не облагаются налогом, стоит помнить о том, что они должны быть внесены в декларацию, причем с пояснениями.

Типичные ошибки

Ошибка: Гражданин был вызван в налоговую службу в качестве свидетеля. Он не явился без всяких на то оснований, просто проигнорировав уведомление.

Комментарий: Неявка в налоговую службу гражданина, получившего письменное уведомление о необходимости дачи свидетельских показаний, грозит ему наложением штрафа в размере 1000 рублей.

Ошибка: Гражданин, вызванный для дачи разъяснений относительно крупных сумм поступлений на его дебетовую карту, предоставил сотруднику ФНС ложные сведения об источники денежных средств.

Комментарий: За дачу ложных показаний налоговая служба вправе оштрафовать гражданина на 3000 рублей.

Что делать, если налоговая вызывает гражданина свидетелем по статье 90 НК РФ

Согласно положениям ст. 90 НК РФ, налоговые органы имеют право на вызов в ФНС любого гражданина (россиянина, иностранца, лицо без гражданства) в качестве свидетеля, если посчитают, что его показания помогут в осуществлении налогового контроля и предотвращения или пресечения налоговых преступлений.

Согласно п. 2 ст. 90 НК РФ, Постановление ВАС от 30.07.2013 № 57, ст. 51 Конституции РФ, при определенных обстоятельствах не могут быть вызваны в качестве свидетеля:

— Лица, располагающие сведениями, которые могли бы помочь в осуществлении налогового контроля, но которые были получены в ходе осуществления профессиональной деятельности, предполагающей сохранение профессиональной тайны (аудиторской, адвокатской и т.д.).

— Граждане малолетнего возраста (до 14 лет), нездоровые физически/психологически люди (инвалиды, недееспособные), в связи с чем не имеющие возможности в должной степени осознавать и оценивать обстоятельства, о которых их планировалось расспросить.

— Отказавшиеся от дачи показаний сотрудники компании-налогоплательщика при приостановлении выездной проверки.

— Граждане, отказавшиеся свидетельствовать против себя и близких людей.

Допрос проводится в отделении ФНС или, в случае наличия у свидетеля физических недостатков, не позволяющих ему явиться в налоговую – по месту жительства гражданина. Свидетельские показания вносятся в протокол по форме, утвержденной приказом ФНС от 08.05.2015.

Еще ситуации

Под подозрение могут попасть граждане, которые вследствие своего рода деятельности самостоятельно уплачивают отчисления, заполняют декларацию.

Есть мнение, что ФНС получает сведения от иммиграционной службы регистрации граждан ближнего зарубежья. Это теория, официального подтверждения она не нашла. Так вот, якобы на основании полученной информации могут осуществляться проверки о сдаче недвижимости (неофициальной) и уклонении от налогов с дохода, полученного от сдачи квартиры.

В принципе, в такую теорию верится слабо, поскольку много «слабых» мест. Но случаи все равно бывают: соседи могут пожаловаться в полицию, и та придет с проверкой.

Когда еще налоговая служба может инициировать проверку:

- Когда фрилансер заключает договор с клиентом, необходимо внимательно читать все пункты договора. Часто в гражданско-правовых договорах и др. контрактах указано, кто отчитывается перед ФНС, каким способом.

- Правительство РФ запустило пробный проект по налоговым каникулам и регистрации самозанятых людей в определенных регионах РФ. Не надо платить налоги, если человек добровольно зарегистрировался в Налоговой инспекции. Что до остальных, то проверки будут, наверное, лет так через 5.