Перечень кодов доходов в справке 2-ндфл в 2021 году

Содержание:

- Код дохода 2000 в справке 2-НДФЛ – что это в 2021 году

- За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

- Оплата кредиторам и акционерам

- Код дохода в справке 2-НДФЛ: с 1200 по 1240

- Поля для кодов видов доходов в 3-НДФЛ

- Учет в 1С

- Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

- Значение кода 2300 в справке о доходах по форме 2-НДФЛ

- Что представляет собой код дохода в справке 2-НДФЛ

- Налогообложение суточных в служебной командировке

Код дохода 2000 в справке 2-НДФЛ – что это в 2021 году

В Российской Федерации для всех жителей страны, включая резидентов, предусмотрен обязательный налог.

Физическое лицо является резидентом тогда, когда количество дней, проведенных на территории России, превышает 183 дня.

Таким образом, обязательный налог взымается со всех доходов, полученными от источника, который официально базируется в России.

Налог оплачивает наниматель в размере 13 процентов.

База налогов включает в себя всю выручку, которую получают в финансовом или в натуральном виде, за исключением средств, соответствующих налоговому кодексу Российской Федерации.

Исключения представляют из себя:

- Пособия по «декретному» отпуску, гарантированное только женщинам;

- Выплаты страхового возмещение и накопительные пенсионные выплаты;

- Федеральные социальные выплаты неработающим пенсионерам;

- Узаконенные выплаты, денежных средств за нанесенный ущерб жизни здоровью или имуществу;

- Оплата за донорство;

- Средства, выплачиваемые на содержание несовершеннолетнего ребенка, выплачиваемые одним из родителей;

- Единовременные выплаты, которые не превышают 50 тыс. рублей от работодателя при усыновлении ребенка из детдома или рождении;

- А также другие налоги, перечисленные в НК РФ ст. 217.

В России существует сумма, закрепленная на законодательном уровне, данная сумма не подлежит налогообложению, и вычитается при расчете из НДФЛ.

Что Такое НДФЛ?

НДФЛ — общеобязательный безвозмездный платеж, взымаемый принудительно различными органами власти, распространяющийся на все доходы физических лиц. Справка 2-НДФЛ — акт, который выдается нанимателем за определенный период и содержит в себе сведенья об источнике прибыли, заработной плате и налогах, удерживаемых государством.

НДФЛ начисляется на такие виды прибыли:

- Заработная плата труда по официальному месту и работы в качестве совмещения с основной;

- Выплата по временному освобождению от работы включает в себя отпуск основной и дополнительный;

- Оплата больничных листов;

- Победы в конкурсах или подарки;

- Оплата за авторское право;

- Выплаты от страховой службы;

- Выплаты основанные на Гражданско-Правовому Договору;

- Дополнительная прибыль от реализации своей собственности;

- Доходы полученные за счет сдачи аренды помещения;

- И многие другие доходы налогоплательщиков.

Данную справку получают в бухгалтерском отделе компании. Выдача осуществляется в течении 3-ех суток, срок выдачи при этом регламентирован.

Что включает в себя справка 2-НДФЛ

Справка формата 2-НДФЛ включает в себе:

- Данные о нанимателе;

- Информация о работнике;

- Ежемесячная выплата 13% резидентов и граждан страны;

- Вычеты имущественные и социальные с их кодами;

- Общий итог дохода.

Справка 2-НДФЛ решает многие вопросы, которые связанны с физическими лицами, по данному документу можно узнать вычет по всем доходам. Чаще всего требуется для подтверждения того, что физическое лицо способно возвратить в банк ссуду с процентами.

Данная справка не дает гарантии того, что заемщик не будет уволен с работы период оплаты кредита. Для принятия решения о выдаче кредитов, этот фактор является весомым аргументом.

Также без данного документа не обойтись при расчете пенсионных начислений, для оформления детей на попечительство, для расчета суммы алиментов.

Для самостоятельного разбора вопросов, связанными с кодами, обозначенными в документе, нужно знать разновидность кодов и краткую расшифровку. Таким образом сразу можно выделить коды, начинающиеся на цифру 2 — обозначают тот или иной вид дохода.

Вид кодов дохода

- Код 2000 — награда за реализацию должностных обязательств. Исключение – выплата, указанная в п.29 ст. 217 НКРФ.

- Код 2001 — обозначает принятие награды директором или руководящим персоналом.

- Код 2002 — обозначает зачисление надбавки, назначаемых за высокие показатели в деятельности.

- код 2003 — бонусы или компенсации, осуществляемые за счет особых целей.

- Код 2010 Выплаты по гражданско- правовому договору.

- Код 2201 — Поощрение за авторство и свои идеи.

Коды доходов 2021 года

- Код 2013 – оплата за неиспользуемый отпуск.

- Код 2014 – оплаты выходных пособий, в объеме среднего ежемесячного оклад, руководителям.

- Код 2301 – оплата компанией взысканий, за нарушение порядка требований клиентов.

- Код 2611 – долг списанный с организации.

- Код 3021 — результат общей прибыли в качестве процента по облигациям, которые обращаются в государственные компании и предприятия, номинированные рублями.

Таким образом каждому жителю Российской Федерации необходимы минимальные знания кодов НДФЛ.

Для того чтобы точно быть уверенным в сумме своего дохода, и знать, что справка вида 2-НДФЛ может потребоваться в самых разных ситуациях.

За какие доходы нужно отчитаться? Примеры расчетов и кодов в налоговой

Ниже подробнее остановлюсь на каждом из типов доходов. Это пока не подробная инструкция, а лишь общие этапы, с которыми столкнется каждый.

Дивиденды

Для этой категории код 1010. Этот налог на доход, полученный за рубежом в идеале не превышает 13% для стран, с которыми у РФ есть соглашение об отсутствии двойной уплаты налогов. Но и здесь есть нюансы:

- Если подписывалась форма W-8BEN, то в США, например, с вас спишут лишь 10%. Останется подтвердить факт уплаты налога в Америке, и доплатить остаток в 3% в России.

- Если эту форму не подписывали, налог составит уже 30%. Если подтвердите факт его уплаты, то в РФ доплачивать не нужно ничего.

W-8BEN – не универсальный документ, подходит только для США. Если покупаете акции, эмитированные в другой стране, то и налогообложение зависит от государства, в котором они зарегистрированы. Если у РФ нет соглашения о двойном налогообложении, то и платить НДФЛ придется дважды. Сложность в том, чтобы подтвердить факт уплаты налога в США. Брокер выдает 2 документа:

- Отчет, в котором указывается удержанная с вашего дохода сумма.

- Форму 1042-S. В ней фигурирует тот же налог, что и в предыдущем пункте.

Тонкость в том, что нет гарантии, что в ИФНС примут эти документы как доказательство того, что указанный налог реально уплачен в США. Соответствующее подтверждение выдает только IRS (американский аналог нашего ФНС) и вам эту бумагу не выдадут.

Решение зависит от конкретного работника ИФНС. При подаче отчета удержанный налог указывайте как уплаченный и надейтесь на то, что все решится в вашу пользу. Но морально рекомендую подготовиться к тому, что придется платить полноценные 13% вместо 3.

Оплата кредиторам и акционерам

Здесь законом предусмотрено 4 кода:

- При получении дивидендов различного рода, получаемые физическим лицом доходы нужно относить к коду 1010. Когда речь идёт о дивидендах, то наиболее распространённый их вид — это получение соответствующего вознаграждения держателями акций. Для того, чтобы лучше понять, что представляют из себя другие три кода доходов этой группы, дадим некоторые пояснения. Здесь мы говорим об облигациях с ипотечным покрытием. Что представляют из себя эти ценные бумаги? Как известно, облигации являются одним из видов ценных бумаг, наряду, например, с акциями. Главной их особенностью является обязательность их залогового обеспечения. То есть гарантией уплаты денег по облигациям всегда является конкретное материальное обязательство. Разновидностей их может быть несколько. В нашем случае речь идёт об одной из них. В рассматриваемом случае залогом является имущество, полученное в ипотеку. Речь здесь идёт об облигациях с ипотечным покрытием. Перейдём к дальнейшему описанию кодов дохода.

- Код 1110 употребляется в том случае, когда держателю облигации были выплачены проценты по облигациям, которые выпущены с ипотечным покрытием до начала 2007 года.

- 1011 полностью аналогичен предыдущему, за исключением того, что речь здесь идёт о тех облигациях, выпущенных с ипотечным покрытием после начала 2007 года.

- 1120 применяется для уплаты денег тем, кто является учредителем доверительных компаний, работающих с ипотечными покрытиями. Речь здесь идёт о тех суммах, которые были выданы ими ранее 2007 г.

Код дохода в справке 2-НДФЛ: с 1200 по 1240

| Код дохода | Расшифровка |

| 1200 | Доходы, которые получены в виде других страховых выплат по договорам страхования |

| 1201 | Доходы, которые получены в виде страховых выплат по договорам страхования в случае оплаты стоимости санаторно-курортных путевок |

| 1202 | Доходы, которые получены в виде страховых выплат по договорам добровольного страхования жизни (исключение: договоры добровольного пенсионного страхования) в случае выплат, которые связаны с дожитием застрахованного лица до определенного возраста или срока, или же в случае наступления другого события (исключение: досрочное расторжение договора), в части превышения сумм страховых взносов, внесенных налогоплательщиком и увеличенным на сумму, рассчитанную путем последовательного суммирования произведений сумм страховых взносов, внесенных со дня заключения страхового договора ко дню окончания каждого года действия такого договора добровольного страхования жизни (включительно), и действовавшей в соответствующий год среднегодовой ставки рефинансирования ЦБ РФ |

| 1203 | Доходы, которые получены в виде страховых выплат по договорам добровольного имущественного страхования (включая страхование гражданской ответственности за причинение вреда имуществу третьих лиц и/или страхования гражданской ответственности владельцев транспортных средств) в части превышения рыночной стоимости застрахованного имущества, либо расходов, необходимых для проведения ремонта/восстановления этого имущества (в случае, если ремонт не проводился), или стоимости ремонта/восстановления этого имущества (в случае осуществления ремонта), увеличенных на сумму уплаченных по страхованию этого имущества страховых взносов |

| 1211 | Доходы, которые получены в виде сумм страховых взносов по договорам страхования, если указанные суммы вносят работодатели за физических лиц из средств работодателя или средств организации/предприятия или ИП, которые не являются работодателями в отношении тех лиц, за которых вносят страховые взносы |

| 1212 | Доходы, которые получены в виде выкупных/денежных сумм, выплачиваемых по договорам добровольного страхования жизни, подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров добровольного страхования жизни |

| 1213 | Доходы, полученные в виде денежных/выкупных сумм, которые выплачивают по договорам добровольного пенсионного страхования, и подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров добровольного пенсионного страхования |

| 1215 | Доходы, которые получены в виде выкупных/денежных сумм, выплачиваемых по договорам негосударственного пенсионного обеспечения и подлежащих в соответствии с правилами страхования и условиями договоров выплате при досрочном расторжении договоров негосударственного пенсионного обеспечения |

| 1219 | Суммы страховых взносов, в отношении которых налогоплательщику был предоставлен социальный налоговый вычет, предусмотренный подп.4 п. 1 ст. 219 НК РФ, учитываемый в случае расторжения договора добровольного пенсионного страхования |

| 1220 | Суммы страховых взносов, в отношении которых налогоплательщику был предоставлен социальный налоговый вычет, предусмотренный подп.4 п. 1 ст. 219 НК РФ, учитываемый в случае расторжения договора негосударственного пенсионного обеспечения |

| 1240 | Суммы пенсий, которые выплачивают по договорам негосударственного пенсионного обеспечения, заключенным организациями или другими работодателя с российскими негосударственными пенсионными фондами, а также суммы пенсий, которые выплачивают по договорам негосударственного пенсионного обеспечения, заключенным физическими лицами с российскими негосударственными фондами в пользу других лиц |

Это коды выплат в справке 2-НДФЛ. В зависимости от типа выплаты указывают определенную кодировку.

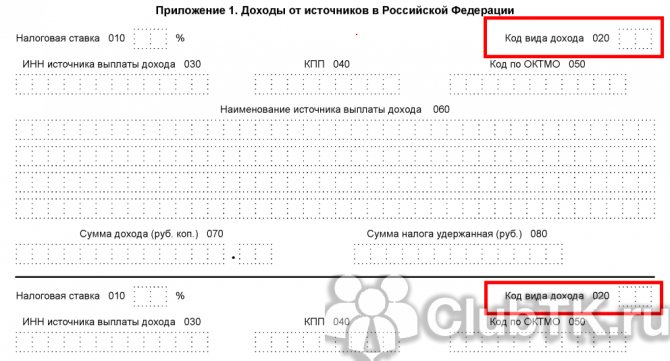

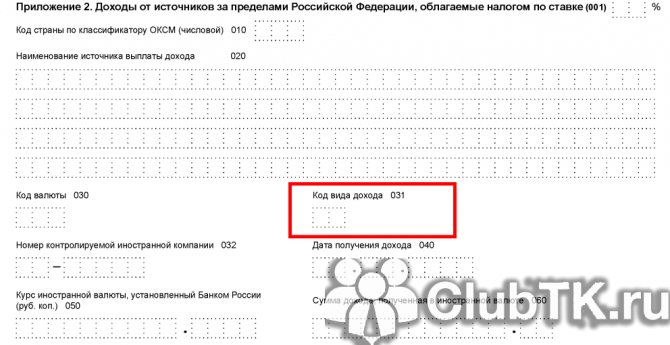

Поля для кодов видов доходов в 3-НДФЛ

Поля для кодов состоят из определенного количества ячеек и расположены в схожих по структуре Приложениях №1 и №2 ко второму разделу отчета.

В первом приложении отражаются:

- данные об источнике дохода: его название, ИНН, КПП и ОКТМО;

- информация о выплатах и облагаемых суммах;

- величина исчисленного и удержанного подоходного налога.

Информация, содержащаяся во втором приложении, включает:

- сведения об иностранном источнике выплаты;

- даты совершения операций и курсы валют по ним;

- информация, требующаяся для определения величины налога, который уплачен с выручки от зарубежных источников.

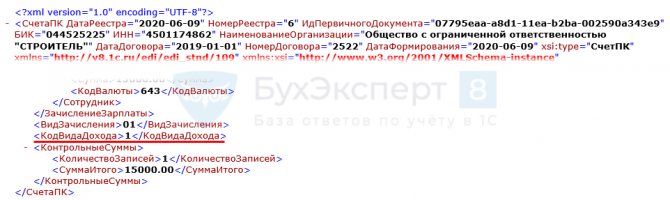

Учет в 1С

Платежное поручение

В 1С коды дохода указываются в платежном поручении (с релиза 3.0.77.78).

Если в документе Платежное поручение (Банк и касса — Платежные поручения), созданном начиная с 01.06.2020:

- указан Вид операции: Прочее списание;

- Перечисление заработной платы работнику;

- Перечисление сотруднику по договору подряда;

- Перечисление депонированной заработной платы,

и установлен переключатель Получатель — Сотрудник,

то появляется поле Удержание по исполнительному листу, где доступны варианты:

- 1 — разрешено, с ограничением по сумме;

- 2 — запрещено (без оговорок);

- 3 — запрещено (с оговорками для алиментов).

Выберите в поле одно из этих значений, в результате платежное поручение заполнится в соответствии с требованиями законодательства. PDF

Если сумма к выплате состоит из нескольких доходов с разными кодами, например, 1 и 2, то надо оформить два платежных поручения на каждый код.

Ведомость в банк

Коды видов доходов можно добавить в платежные ведомости (с релиза 3.0.77.106).

Шаг 1. Проверьте формат обмена с банком — версия 3.6 (Зарплата и кадры — Зарплатные проекты).

Шаг 2. В документе Ведомость в банк доступна для выбора аналитика Вид дохода (Зарплата и кадры — Ведомости в банк).

Укажите Вид дохода из перечня:

Графа Взыскано заполняется автоматически, если было удержание по исполнительным листам в документе Начисление зарплаты.

В результате заполнения этих данных код дохода и сумма удержания указывается:

- в файле выгрузки в банк;

- в платежном поручении, сформированном на основании этой ведомости.

На выплаты с разными кодами доходов сформируйте отдельные ведомости.

При формировании Ведомости в банк на аванс, нет возможности выбрать код вида дохода.

В файле передачи в банк автоматически указывается код вида дохода 1.

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2020 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2020 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2016 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

| Код | Описание 2020 | Описание 2021 |

|---|---|---|

| 2611 | Сумма списанного в установленном порядке безнадежного долга с баланса организации | Суммы прекращенных обязательств по уплате задолженности в связи с признанием такой задолженности безнадежной к взысканию, за исключением случаев, перечисленных в п. 62.1 ст. 217 НК РФ |

| 3010 | Доходы в виде выигрышей, полученных в букмекерской конторе и тотализаторе | Доходы в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе |

| 2790 | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны |

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Значение кода 2300 в справке о доходах по форме 2-НДФЛ

Для начала разберемся, что такое данная справка. НДФЛ расшифровывается как Налог на Доходы Физического Лица.

Справка 2 НДФЛ – это особый вид документа, выдаваемый в бухгалтерии по месту работы. В соответствии с Налоговым кодексом Российской Федерации работодатель обязан выдавать данную справку по требованию работника.

Справка заполняется по официальной форме разработанной Федеральной налоговой службой.

В справке указывается фамилия имя, отчество сотрудника, реквизиты работодателя.

А в главном поле указываются статьи и суммы дохода за каждый месяц за последний отчетный год. В нижней части справки указывается количество налоговых и иных отчислений, а также налоговых вычетов.

Особые требования к справке

- Справка выдается строго по утвержденной Налоговой Службой форме;

- Данные указанные в получаемой справке не должны отличаться от паспортных;

- Все виды какого-либо дохода гражданина должны иметь кодовые значения;

- Все числовые коды каких-либо доходов гражданина должны быть обновлены в последней редакции.

Так как справка несет в себе самую полную и достоверную информацию об источниках и сумме доходов, а также сумме налоговых отчислений, справка по форме 2 НДФЛ является документом подтверждающим доход гражданина.

Справка по данной форме может понадобится в нескольких жизненных ситуациях. К примеру:

- При получении кредита;

- При получении ипотеки;

- При оформлении пособий и материальной помощи от государства;

- При расчете выплаты выходного дня;

- При расчете больничного пособия;

- При расчете отпускного пособия;

- При расчете иных пособий;

- При расчете пенсионных отчислений и прочего.

Чаще всего среднестатистическому гражданину данная справка необходима для оформления ипотечного кредитования. Банковые и кредитные организации, как правило, требуют от клиента подтверждение его доходов. И требуют предоставить справку 2 НДФЛ. В большинстве кредитных организаций предоставление данной справки обязательно.

Справку 2 НДФЛ необходимо предоставлять в управление социальной защиты для получения разного рода пособий и материальной помощи малоимущим.

В детский сад справка предоставляется в случае низкого дохода семьи, для получения льгот, таких как бесплатное питание.

По структуре своей в справку включены все статьи дохода гражданина которые в свою очередь обозначены числовыми кодами.

Код дохода 2300 в данной справке указывает на то что данный вид дохода был получен гражданином в качестве пособия. В данном случае код 2300 подтверждает выплату сотруднику пособия в виде денежной компенсации по временной нетрудоспособности.

И в данной справке у вас появится новый числовой код статьи дохода гражданина по номеру – 2300.

В Российской Федерации большая часть видов статей дохода граждан подлежат обязательному налоговому вычету. Такие отчисления направляются в Фонд обязательного Пенсионного Страхования граждан и фонд Соц. защиты граждан.

Все отчисления работодатель осуществляет на основании предоставленных бухгалтерией отчетных документов подтверждающие статьи доходы сотрудников.

Подробную инструкцию по правильному и грамотному составлению требуемой справки можно найти в общедоступном ресурсе, на официальном сайте Федеральной Налоговой Службы и ознакомиться с ней бесплатно.

Что заключает в себе код No 2300 в справке доходов гражданина – физического лица?

Как и указывали ранее, код 2300 будет являться обозначением данных по выплатам сотрудникам работающей организации, которые были насчитаны им в качестве пособия по временной или полной нетрудоспособности.

Кодексом Российской Федерации (налоговым) в указанной ситуации утверждено, что данный вид пособия будет являться доходом и разумеется должен подлежать обязательному налоговому вычету.

Сумма заработанного – «чистого» дохода отображается в справке с уже вычтенным налогом на доходы гражданина как – физического лица.

В заключении хотелось бы отметить еще раз – при заполнении справки, если работнику начислялось пособие по временной (или полной) нетрудоспособности, то данный вид дохода должен, в соответствии с кодексом, быть обозначен числовым кодом 2300.

Рекомендуем также:

Что представляет собой код дохода в справке 2-НДФЛ

Она содержит в себе следующую информацию:

- Краткие сведения о работодателе. В частности сюда входит наименование фирмы, её коды.

- Указываются основные данные сотрудника.

- Доход, который облагается НДФЛ по базовой ставке. Данные в этой графе указываются помесячно.

- Различные налоговые вычеты, которые были предоставлены сотруднику.

- Указываются общие суммы всех выплаченных доходов, удержанных налогов и имеющихся вычетов.

Как получить такую справку? Обычно её берут в бухгалтерии своего предприятия. При обращении за ней, нужно знать, что фирма обязана выдать в срок, который не превышает трёх дней. Эта норма зафиксирована в 62 статье Трудового Кодекса. На выданном документе должна быть подпись руководителя и печать организации.

Случаи необходимости в справке:

- Наиболее известный случай — это обращение за кредитом. Например, если вы хотите получить ипотечный кредит, то предоставление этой справки обязательно. Ведь банк, выдавая кредит, обязан объективно оценить ваши финансовые возможности. При обращении за автокредитом в большинстве случаев такая справка необходима.

- Другая распространённая ситуация возникает тогда, когда вы приходите на новое место работы. Обычно, при увольнении со старого места работы такую справку предоставляют автоматически.

- Другая важная ситуация состоит в том, что при предоставлении некоторых предусмотренных законом вычетом такая справка обязана предоставляться. Это происходит тогда, когда их выдача сопровождается условиями, относящимися к суммам, полученным физическим лицом или его родственниками.

- При расчёте пенсии такая справка также может понадобиться.

- Другая ситуация, когда такая справка важна — это усыновление ребёнка. При этом важную роль играет установление уровня финансовой обеспеченности предполагаемых родителей усыновляемого.

- В некоторых случаях при оформлении визы может быть нужна справка 2-НДФЛ. Но иногда достаточно просто предоставить обычную справку с места работы.

- При расчёте алиментов такая справка также необходима.

Налогообложение суточных в служебной командировке

Чаще всего код 4800 применяется для отражения дохода работника в виде суточных, выплачиваемых за время нахождения в служебной командировке. Размер командировочных расходов определяется в «Положении о командировках», которое является приложением к коллективному договору. Это необязательный документ, можно все необходимые моменты прописать в «Правилах внутреннего распорядка», или приказе руководителя. Но многие организации принимают Положение, его можно создавать в программах по управлению персоналом при автоматизированном учете. Размер суточных устанавливается по решению руководства и не ограничен верхним пределом. Нужно помнить, что в статье 217 названы предельные размеры суточных, не подлежащих обложению подоходным налогом:

- В командировках в границах России – 700 рублей.

- В заграничных командировках – 2500 рублей.

Суточные, превышающие этот предел, облагаются 2-НДФЛ. Например, если для внутренней командировки в организации определен размер суточных 1000 руб., работник выезжал на пять дней, ему начислено 5000 руб. Из них 700 х 5 = 3500 руб. не облагаются НДФЛ. Сумма 1500 руб. должна быть включена в справку 2-НДФЛ в том месяце, когда были начислены и выданы суточные, с кодом дохода 4800.

Аналогичная ситуация с размерами командировочных расходов по проживанию. Организация вправе предусмотреть в своем Положении полное возмещение затрат на проживание на основании предоставленных документов. В случае отсутствия документов работнику может быть определено возмещение в твердой сумме. В статье 217 предельные размеры необлагаемого возмещения за проживание без подтверждающих документов:

- В командировках в границах России – 700 рублей.

- В заграничных командировках – 2500 рублей.

Суммы сверх указанных в статье 217 облагаются подоходным налогом и отображаются с кодом дохода 4800. Расшифровка всех сумм, которые относятся к этому коду, должна вестись в бухгалтерии с тем, чтобы избежать недоразумений при налоговых проверках.