Как рассчитываются отпускные при увольнении

Содержание:

Расчет компенсации

Денежная компенсация за неиспользованный отпуск или его части, при увольнении рассчитывается так же, как и отпускные выплаты при предоставлении очередного отпуска. Для выплаты отпускной компенсации за год, достаточно наличия 11 отработанных месяцев (п. 11 Правил об очередных и дополнительных отпусках за № 169 в редакции от 20.04.2010 года).

Исходные данные для расчета

При расчете денежной компенсации исходными данными являются следующие параметры:

- количество дней неиспользованного отпуска;

- средний заработок за 1 рабочий день расчетного периода.

Расчет количества дней неиспользованного отпуска при увольнении производится, исходя из продолжительности отпуска, утвержденного ТК РФ и внутренними нормативными актами организации. Нормативная длительность отпуска при заключении бессрочного трудового договора составляет 28 календарных дней за 1 календарный год, это 2.33 дня за месяц (ст. 115 ТК РФ). При заключенном срочном договоре, этот показатель равен 2 дням за месяц. Следует учитывать нюансы, которые влекут за собой увеличение продолжительности отпуска. Они прописаны в 115 – 119 статьях ТК РФ.

Календарный год для каждого конкретного работника считается с момента его трудоустройства. При этом этот годичный период может не совпадать с общепринятым календарным годом в 365 дней. Это связано с тем, что в работе у сотрудника могут быть некоторые периоды, которые, по ст. 121 ТК РФ, не входят в стаж для начисления отпуска (прогулы, административный отпуск и пр.).

О компенсации за неиспользованный отпуск при увольнении — смотрите видео ниже:

https://youtube.com/watch?v=bnEeSQqug68

Алгоритм расчета

Расчет периода неиспользованного отпуска производится посредством следующей простой формулы:Х – У = Z, где:

- Х – это количество отпускных дней, полагающееся конкретному работнику по ТК и внутренним локальным актам организации;

- У – это количество отпускных дней, которые работник уже использовал;

- Z – это искомое значение, отпускные дни, подлежащие компенсированию.

Среднедневной заработок исчисляется посредством нахождения среднего арифметического из зарплаты сотрудника за 12 месяцев, предшествующих наступлению отпуска.

Формула расчета:A : 12 : 29.3 = B, где:

- A – это сумма заработка за 12 месяцев;

- 12 – количество месяцев в году;

- 29.3 – среднее количество дней в месяце;

- B – искомая величина среднедневного заработка.

Данная формула применима, если сотрудник перед отпуском отработал все 12 месяцев без наличия периодов, за которые не рассчитывается стаж для расчета отпускных, т. е. отпуска по уходу за ребенком, прогулов, выполнения государственных обязанностей и т. д.

При наличии этих периодов в трудовой деятельности работника, расчет среднедневного заработка производится по другой формуле:А1 : (D х 29.3 + E) = B1, где:

- А1 – это общая сумма заработка сотрудника за время, входящее в стаж для начисления отпускных, в течение 12 месяцев, предшествующих отпуску;

- D – количество полных отработанных месяцев в расчетном году;

- 29.3 – среднее количество дней в месяце;

- E – количество отработанных дней в месяцах расчетного года, в которые вошли периоды, не входящие в стаж для начисления отпуска;

- B1 – это искомая величина среднедневного заработка при наличии периодов, не входящих в стаж для начисления отпуска.

Следует учитывать, что в сумму заработка сотрудника за год, т. е. в показатели А и А1 не включаются следующие возможные выплаты:

- компенсации и дотации различного рода;

- оплата больничного листа и отпуска;

- полученные при исполнении государственных обязанностей;

- иные материальные выплаты.

Примр расчета отпускных можно найти в этой статье https://otdelkadrov.online/6122-pravila-poryadok-nachisleniya-otpusknyh-v-year-godu-primer-rascheta

Формула расчета денежной компенсации за неиспользованный отпуск при увольнении будет выглядеть так:F = Z х B или F = Z х B1, где:

- F – это денежная компенсация за неиспользованный отпуск;

- Z – количество отпускных дней, подлежащих компенсации;

- B – среднедневной заработок при условии отсутствия в расчетном периоде промежутков времени, не входящих в стаж для начисления отпускных выплат;

- B1 – среднедневной заработок при условии существования периодов времени, не входящих в стаж для расчета отпуска.

Что-то непонятно? Задайте вопрос и получите комментарий специалиста

Какие операции производятся при расчете

Работники могут увольняться по разным причинам: от собственного желания до сокращения штата. Однако выплата зарплаты при увольнении осуществляется независимо от того, по какой статье ТК РФ произошло расторжение трудового договора.

Ответственность за расчет сумм лежит на бухгалтере, однако проверить, все ли сделано верно, может каждый работник. Чтобы произвести эту операцию, необходимо в день увольнения истребовать расчетный листок и внимательно изучить отраженные в нем начисления. После того как вы получите документ на руки, можно переходить к детальному анализу выплат.

В окончательный расчет при увольнении обычно включают:

- зарплату за последний месяц работы;

- ежемесячную премию (если она предусмотрена трудовым договором);

- оплату дополнительного времени работы (сверхурочные, ночные, праздничные и прочее);

- компенсацию за неотгуленный отпуск.

На некоторых предприятиях действует коллективный договор, по которому увольняющемуся сотруднику могут полагаться различные компенсационные выплаты, особенно если расторжение контракта происходит по инициативе администрации. Это может быть разовое выходное пособие в фиксированной сумме либо процент от оклада работника.

Статьей 140 ТК РФ определено, что работодатель обязан решить все финансовые вопросы с сотрудником в его последний рабочий день. Если человек не работал в день увольнения, то вопрос, когда должны дать расчет при увольнении, решается по обоюдному согласию сторон. При этом после того, как уволенный работник предъявит требование выплатить все причитающиеся ему суммы, руководство организации должно обеспечить перечисление средств не позднее следующего дня после этого.

Если о размере причитающейся суммы существует спор, то работодатель все равно должен выплатить деньги в сумме, которую признает. По поводу оставшейся части сотруднику следует обратиться в суд или государственную инспекцию труда.

Некоторые ситуации требуют особого подхода. Например, когда должны выплатить расчет при увольнении, если его дата приходится на выходной день человека? Ответ прост: в ближайший рабочий день. Это следует из норм статьи 14 ТК РФ, в которой сказано, что если дата, указанная в заявлении, как день окончания срока предупреждения, оказалась нерабочей, последним рабочим днем является первый после этого будний день.

https://www.youtube.com/watch?v=upload

Переносить выплаты на ближайший будний день в этом случае руководство не имеет права, это следует из норм статьи 84.1 ТК РФ. Роструд вообще считает (письмо от 18.06.2012 № 863-6-1), что необходимо в таком случае вызвать на работу бухгалтера и кадровика, чтобы они оформили все необходимые документы и выдали деньги именно в последний рабочий день.

«Рабочий» год – с отпуском или без

Год, в течение которого человек имеет право на 28 дней отпуска, для каждого сотрудника начинается с разной даты. В расчет берется не общепринятый год, начинающийся с 1 января, а 365 дней, отсчитанных с даты поступления на работу.

НАПОМНИМ: уйти в первый отпуск сотрудник обычно имеет право, проработав на одном месте не менее 6 месяцев.

«Рабочий» год условно состоит из 11 рабочих месяцев и 1 отпускного. Поэтому, если сотрудник проработал 11 месяцев без отдыха, расчет отпускных компенсаций будет вестись за полный год. Месяцы, не доработанные до конца, округляются: трудился 15 дней и больше – месяц считается «закрытым», две недели и меньше – округление идет в «минус».

ВНИМАНИЕ! Граница, по которой проходит округление – не 15е число каждого месяца, а фактически отработанные 15 дней. Для вычисления положенных дней отпуска неполного «рабочего» года каждый месяц труда на благо компании «оценивается» в 2,33 дня заслуженного отдыха

Для вычисления положенных дней отпуска неполного «рабочего» года каждый месяц труда на благо компании «оценивается» в 2,33 дня заслуженного отдыха.

ПРИМЕР 1. Сотрудница Василькова Р.И. зачислена в штат 10.02.2015 г., а 15.02.2016 г. Она уволилась по собственному желанию. В июле 2015 года она 28 дней была в отпуске по графику. Ее стаж составил 1 рабочий год, 5 переработанных дней в расчет не берутся. Отпускная компенсация не положена.

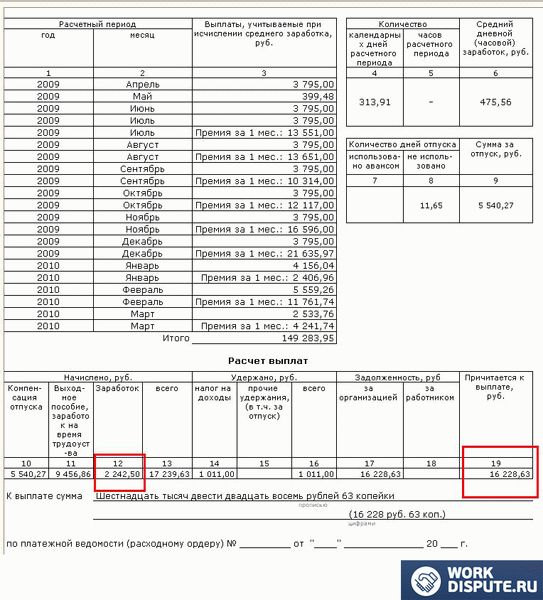

ПРИМЕР 2. Работница швейной фабрики Ромашкина П.В. принята 01.05.2014 г., уволена 17.10.2015 г., в отпуске не была. Ей положена компенсация за целый 28дневный отпуск, который она не использовала в течение первого рабочего года, и за отпускные дни, соответствующие 5 отработанным месяцам в следующем рабочем году (16 дней октября приравниваются к целому месяцу). Вичисляем: 5Х2,33=11,65, округляется до 12 дней. Итого выплачены будут деньги за 28+12=40 отпускных дней.

Проверка взаиморасчетов

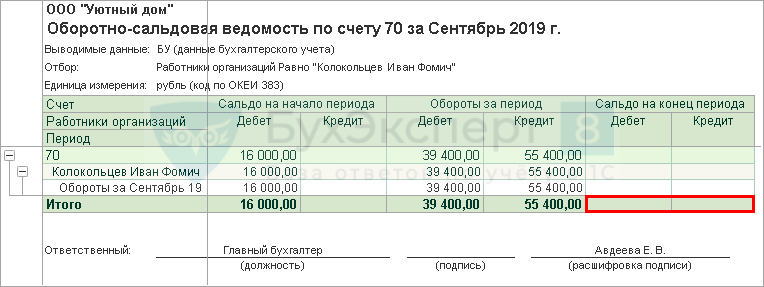

Взаиморасчеты с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету.

Отчет логично сформировать на дату увольнения: в нашем примере это 19 сентября. Однако проводки в БУ по начислению компенсации и зарплаты при увольнении по счету «Расчеты с персоналом по оплате труда» сформированы только 30 сентября. Следовательно, отчет необходимо сформировать на эту дату.

Из отчета видно, что задолженность перед уволенным сотрудником на конец месяца отсутствует.

Взаиморасчеты с бюджетом по НДФЛ

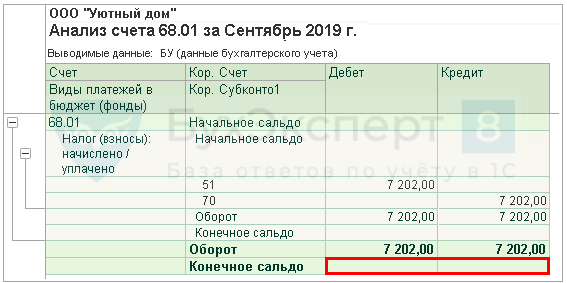

Для проверки расчетов с бюджетом по НДФЛ можно сформировать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента» в разделе Отчеты — Стандартные отчеты — Анализ счета.

В нашем примере выплата компенсации и зарплаты осуществлялась 19 сентября, срок перечисления НДФЛ — 20 сентября, т. е. день, следующий за днем выплаты. Но в БУ по кредиту счета 68.01 «НДФЛ при исполнении обязанностей налогового агента» НДФЛ, как и зарплата, был начислен 30 сентября.

Отсутствие конечного сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

К данному отчету бухгалтер привык, но он не дает актуальной картины по взаиморасчетам с бюджетом по НДФЛ, поскольку данные по удержанному и перечисленному НДФЛ накапливаются в регистрах НДФЛ, а не на счетах бухгалтерского учета. Поэтому рекомендуем вам использовать в работе отчет Контроль сроков уплаты НДФЛ. На наш взгляд, он информативнее.

Контроль сроков уплаты НДФЛ

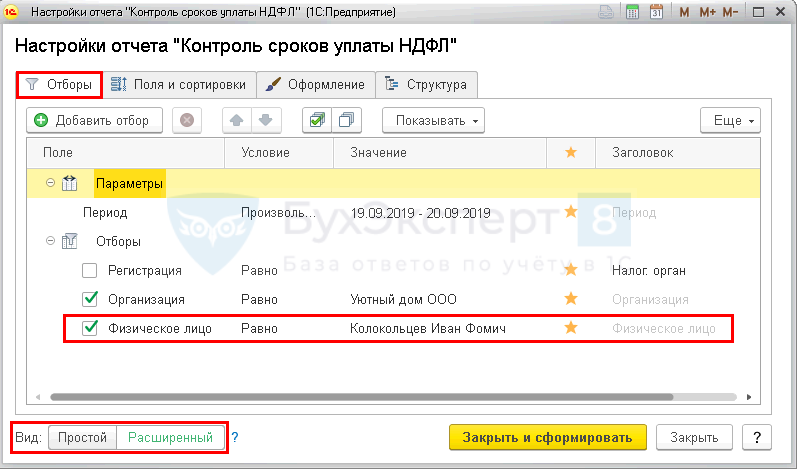

Для проверки расчетов с бюджетом по НДФЛ, а также сроков уплаты можно сформировать отчет Контроль сроков уплаты НДФЛ в разделе Зарплата и кадры — Зарплата — Отчеты по зарплате — Контроль сроков уплаты НДФЛ.

В нашем примере выплата компенсации и зарплаты осуществлялась 19 сентября, срок перечисления НДФЛ — 20 сентября, т. е. день, следующий за днем выплаты. Сформируем отчет за период 19-20 сентября по Колокольцеву И.Ф. Для формирования нужных данных по кнопке Настройки установите:

Вид — Расширенный.

Вкладка Отборы по кнопке Добавить отбор:

- Поле — Физическое лицо;

- Условие — Равно;

- Значение — Колокольцев Иван Фомич;

- — В шапке отчета.

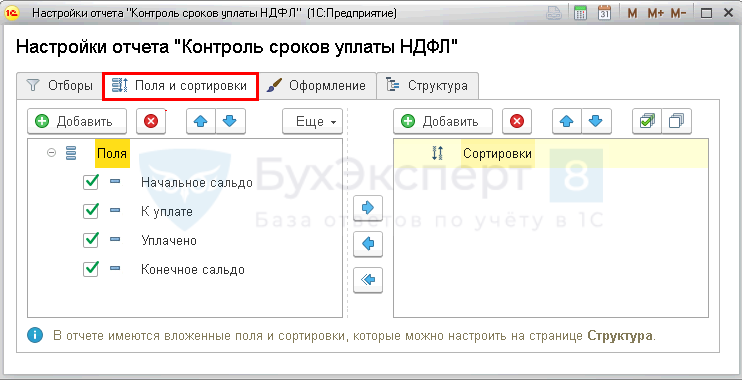

Вкладка Поля и сортировки — не менять установленных настроек.

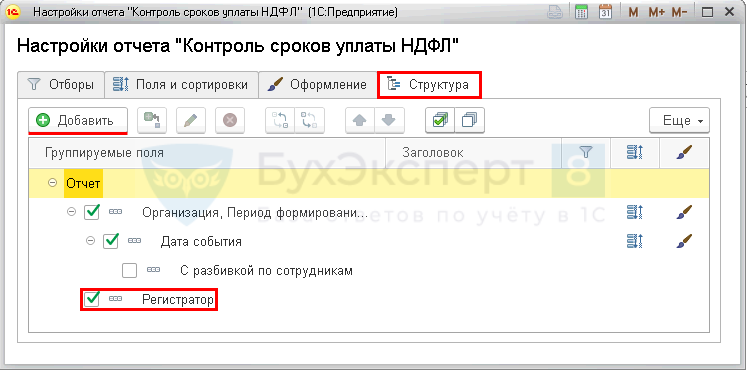

Вкладка Структура по кнопке Добавить:

Группируемые поля — Регистратор, установить флажок.

После завершения настройки отчета Контроль срока уплаты НДФЛ, необходимо нажать кнопку Закрыть и сформировать. Программа сформирует отчет.

- Списание с расчетного счета от 19.09.2019 N 5 — документ выплаты работнику сумм при увольнении, установил срок по уплате задолженности в бюджет — 20.09.2019.

- Списание с расчетного счета от 19.09.2019 N 6 — документ уплаты НДФЛ, погасил задолженность по уплате налога в бюджет.

Отсутствие конечного сальдо на дату срока уплаты НДФЛ говорит о том, что НДФЛ уплачен в бюджет вовремя.

Похожие публикации

- Как настроить расчет компенсации за неиспользованный отгул при увольнении по правилам расчета компенсации отпуска? …

- Расчет компенсации за неиспользованный отпуск при увольнении при отсутствии заработка в расчетном периоде Добрый день. Зарплата и управление персоналом, редакция 3.1 (3.1.6.54) Сотрудница…

- Почему при расчете среднего заработка для компенсации за неиспользованный отпуск при увольнении может учитываться неверное количество дней? …

- Повышение зарплаты при расчете компенсации за неиспользованный отпуск при увольнении У сотрудника в ноябре была премия. С января всем сотрудникам…

Методика расчета авансовых отпускных

Если работодатель не склонен проявлять щедрость и прощать работнику неотработанные суммы, бухгалтерии придется потрудиться. Алгоритм их расчета включает следующие этапы:

- определение числа неотработанных дней отпуска;

- уточнение сведений о среднем дневном заработке;

- расчет суммы авансовых отпускных.

Определяем количество дней неотработанного отпуска. Для расчета применим формулу:

КДно = КДио – [КДо / 12 мес. × КМ],

где:

КДно и КДио — количество дней отпуска, неотработанных и использованных соответственно;

КДо — продолжительность очередного отпуска;

КМ — количество месяцев работы на данном предприятии.

Например, за время работы сотрудник фирмы часть отпусков использовал не в полном объеме, а в рабочем году перед увольнением его отдых прошел в полном соответствии с графиком отпусков. В результате на момент увольнения у него образовались «двусторонние» отпускные: не отгулянные за прошлый период (15 дней) и авансовые за недоработанный текущий год (10 дней). При таком раскладе работодатель вместо удержания за неотработанные дни отпуска обязан выдать работнику компенсацию за неиспользованные дни.

Если бы работник не имел в предыдущих периодах не полностью использованных отпусков, то по результатам этого расчетного этапа число неотработанных отпускных дней составило бы 10, и для расчета авансовых отпускных бухгалтеру пришлось бы перейти к следующему шагу расчетного алгоритма.

Уточняем сведения о заработке и рассчитываем неотработанные отпускные.

Этот этап связан не только с вычислениями, но и с уточнением имеющейся информации. Бухгалтеру придется поднять сведения о среднедневном заработке, исходя из которого работнику оплатили отпускные дни. Расчет этого показателя уже был произведен ранее (перед уходом работника в отпуск).

Сумма отпускных за неотработанный период отпуска (∑Онд) рассчитывается исходя из количества дней неотработанного отпуска (КДно) и среднедневного заработка (СЗ) по формуле:

∑Онд = КДно× СЗ.

Дополнительные корректировки понадобятся в том случае, если в период отдыха работника всем сотрудникам фирмы повысили зарплаты. Особое значение имеет дата этого мероприятия — от нее отсчитывается период отпуска, оплату за который придется корректировать на повышающий коэффициент.

Последовательность действий в этой ситуации следующая: от даты окончания отпуска отсчитываются неотработанные дни, и определяется, сколько дней попадает на временной отрезок после повышения зарплаты (а сколько до этого события). Среднедневной заработок для этих периодов будет разным из-за применения корректирующего коэффициента.

Сумма неотработанных отпускных будет рассчитываться по усложненной формуле:

∑Онд = КД× СЗ + КД1× СЗ1,

где:

КДи КД1 — неотработанные дни отпуска до и после повышения зарплаты;

СЗи СЗ1 — средний дневной заработок, рассчитанный для оплаты отпускных и увеличенный на коэффициент соответственно.

Пример самостоятельного расчета

Для того чтобы физические лица могли довольно легко самостоятельным образом вычислить размер компенсации, предлагаем рассмотреть наглядный пример подобного расчета, который состоит из трех основных этапов:

- Подсчет числа тех дней, которые были отведены сотруднику для отпуска, но не были при этом использованы.

Предположим, некий работник – Иванов Иван Иванович, проработал на предприятии 5 лет и на протяжении последнего года не использовал свое право на отпуск. В таком случае ему было положено по закону 28 дней для отдыха.

За 30 календарных дней, приходящихся на расчетный период, он отсутствовал на работе в период Пасхи, на Международный женский день и Троицу (то есть в течение 3 дней, предназначенных для праздников), а также брал 7 выходных дней по уважительной причине.

Таким образом, 3+7 =10 – это общее число дней, использованных на отдых по причине официальных праздников и выходных.

Также за последний год Иванов отсутствовал на работе без уважительной причины два дня. Значит, количество фактических рабочих дней составляет – 366 (общее число календарных дней) – 10 (7 выходных дней просуммированных с тремя праздничными днями) – 2 (период необоснованного отсутствия) = 354.

Теперь 28 разделив на число 30, предварительно умноженное на 10, получаем коэффициент 0,09. Умножив это число на 354, выходит число 33. Это и есть окончательный результат, отображающий число дней для отдыха, которые не использовал сотрудник.

Определение средней заработной платы за один рабочий день.

Иванов Иван Иванович трудился на предприятии с января по май и получал в течение этих пяти месяцев заработную плату в размере 20 000 рублей.

Затем работодатель принял решение повысить оклад и сделал его сумму равной 25 000 рублей. Разделив размер оклада в увеличенном размере (25 000) на прежнюю заработную плату (20 000), получаем параметр равный цифре 1,25 (коэффициент повышения).

Теперь учтем все выплаты, которые получил Иванов с января по май с учетом этого коэффициента. За январь, февраль и март работник получал по 20 000 рублей, умножив эту цифру на 1,25, получаем по 25 000 рублей за каждый месяц.

За апрель и май Иванов получил нормированную заработную плату и дополнительно премии в размере 5 000 рублей. Таким образом, производим следующую операцию – (20 000 + 5 000)*1,25 = 31 250 рублей. За период с июня по декабрь (включительно) Иванов получал зарплату в фиксированном объеме – 25 000 рублей.

Теперь суммируем полученные доходы за все 12 месяцев. Сумма доходов, полученных сотрудником за год, составляет 312 500 рублей. После чего делим эту цифру на количество календарных дней (366), исключая при этом праздничные и взятые по уважительной причине (10).

И таким образом, видим, что 312 500/356 = 877 рублей. Это и есть размер среднедневной заработной платы Иванова Ивана Ивановича.

И наконец-то в качестве заключительного этапа, подсчитываем размер положенной по закону Иванову Ивану Ивановичу денежной компенсации за не потраченный отпуск.

Число дней, полученное в первом пункте, просто умножаем на средний заработок за день, (33*877) и приходим к выводу, что работодатель должен возместить сотруднику материальные средства в размере, составляющем 28 941 рубль.

Как рассчитать дни неиспользованного отпуска — заполнение полей

В онлайн калькуляторе имеется пять строк для отражения исходных данных:

- 1 — первая дата — это день трудоустройства к данному работодателю. Вводите дату в цифровом виде — две цифры для даты, две для месяца, четыре для года. Можно внести день вручную, можно выбрать ее на календаре, который появляется при клике на строку.

- 2 — вторая дата — это день, когда проводится расчет неотгулянного отпуска, к примеру момента увольнения сотрудника или иной. Также можно указать дату в правильном формате вручную или выбрать ее на календаре.

- 3 — третья строка предназначена для отражения количество отгулянных дней отдыха за трудовую деятельность у работодателя в данной организации, следует сложить все периоды ежегодного отпуска и указать получившееся число в строке 3.

- 4 — четвертая строка необходима для указания числа исключаемых дней из отпускного стажа, законом предусмотрены периоды, не дающие права на оплачиваемый отдых, к ним относятся декрет, отгулы за свой счет (только те, что превышают 2 недели за год), отсутствие на трудовом месте без уважительных оснований. Следует посчитать общее количество таких дней и внести получившееся число в строку 4.

- 5 — пятая строка — это длительность оплачиваемого трудового отпуска в днях, в общем случае — это 28 дней, но иногда данный параметр может изменяться. Если вы сомневаетесь в длительности вашего отпуска, загляните в трудовой договор, где в соответствующем пункте всегда прописывается данная продолжительность.

После заполнения указанных пяти строк калькулятора вы получите ответ: показатель отпускного стажа и количество неиспользованных дней отдыха.

Пример онлайн расчета неотгулянных дней

Проведем исчисления неиспользованных дней сотрудника Потапова в связи с его увольнением с работы.

Данные для вычислений:

Потапов принят в компанию 10 сент. 2016, а увольняется 25 нояб. 2019.

За время работы успел отгулять два отпуска по 28 дней каждый.

В период с 10 сент. 2016 по 09 сент. 2017 брал отгулы за свой счет 28 кал.дн.

Заполняем строки онлайн калькулятора:

- 1 — кликаем на строку и находим дату 10.09.2016;

- 2 — аналогично кликаем на второе поле и находим 25.11.2019;

- 3 — указываем 56 (28 + 28);

- 4 — вносим 14 (за первый рабочий год Потапов отгулял за свой счет 28 дней, 14 из которых не входят в отпускной стаж);

- 5 — оставляем 28.

В итоге расчетов получаем отпускной стаж длительностью 3 года 2 месяца и 2 дня, а длительность неиспользованного отпуска = 32,67 дней.

32,67 дней можно округлить, но только в большую сторону — до 33 дней.

Формулы и правила

Иногда важно не только посчитать нужное значение в онлайн калькуляторе, но и понимать, откуда взялись такие цифры. Этот момент накладывает определенные особенности определения стажа:

Этот момент накладывает определенные особенности определения стажа:

- сначала берется первый рабочий год с даты устройства на работу, определяется дата завершения с учетом неучитываемых периодов — это 12 полных кал.месяцев стажа;

- далее берется второй год, определяется дата его завершения — это еще 12 мес.;

- далее подсчет ведется по рабочим годам, пока не наступит дата проведения вычислений;

- итогом становится длительность стажа в месяцах. Остаток в днях менее 15-ти откидывается, 15 и более округляется до полного месяца.

В случае с расчетом неиспользованного отпуска следует действовать в следующем порядке:

- Посчитать длительность стажа (с даты принятия в организацию по день проведения вычислений включительно). Если попадаются не входящие периоды, их следует пропускать, отодвигая момент завершения рабочего года.

- Установить, сколько дней отпуска полагается за каждый отработанный полный месяц (разделить годовую длительность на 12).

- Умножить число месяцев стажа на число отпускных дней, предоставляемых за один месяц — в итоге получаем суммарное количество дней отдыха, которые заработал сотрудника за время работы.

- Для определения неотгулянных дней следует от общей длительности из п.3 отнять уже использованные.

Пример:

Продолжим пример, приведенный выше, и рассчитаем для него неиспользованный отпуск без применения онлайн калькулятора.

Период для расчета стажа: 10.09.2016 — 25.11.2019:

- 1 раб.год — с 10.09.2016 по 23.09.2017 (дата окончания сдвинута на 14 дней из-за попавшего в период отпуска за свой счет) — 12 мес. стажа;

- 2 раб.год — с 24.09.2017 по 23.09.2018 — 12 мес.;

- 3 раб.год — с 24.09.2018 по 23.09.2019 — 12 мес.;

- 4 раб.год — с 24.09.2019 по 25.11.2019 — 2 мес. 2 дня — округляется до 2 мес.

Стаж составляет = 12 + 12 + 12 + 2 = 38 мес.

За каждый месяц положено = 28 / 12мес. = 2,33 дня отдыха.

За отпускной стаж, равный 38 месяцам, положено = 38 * 2,33 = 88,54 дн. (может округлить до 89 дн.)

Так как использовано 56 дней, то не использовано на дату увольнения = 89 — 56 = 33.

Учет премиальных

В ходе калькуляции средних значений заработка премиальные и другие виды дополнительных вознаграждений принимаются во внимание по особому алгоритму. Так, берется в расчет одна премия по какому-либо одному показателю за каждый месяц из рассчитываемых

То есть если предположить, что работник получил два дополнительных вознаграждения за один месяц, но по разным показателям, например, одну за перевыполнение плана, другую – за рацпредложение, то в расчет возьмется только одна из них

Так, берется в расчет одна премия по какому-либо одному показателю за каждый месяц из рассчитываемых. То есть если предположить, что работник получил два дополнительных вознаграждения за один месяц, но по разным показателям, например, одну за перевыполнение плана, другую – за рацпредложение, то в расчет возьмется только одна из них.

Таким же образом в расчет принимаются:

- премии и любые другие вознаграждения, выданные по итогам двух и более (до 12) месяцев;

- премии и иные виды вознаграждений, выданные по годовым итогам в период исчисляемых 12 месяцев. Время начисления годовых премий при этом значения иметь не будет, главное, чтобы период, за который выдавалась премия, входил в последние 12 месяцев;

- единовременные выплаты за выслугу лет.