Как оспорить кадастровую стоимость, и не переплачивать налог на имущество

Содержание:

- Установление кадастровой стоимости в размере рыночной: ГБУ или суд?

- Что такое рыночная стоимость жилья?

- Комментарий к Ст. 66 ЗК РФ

- Процедура уменьшения КС разных объектов недвижимости

- Узнать кадастровую стоимость по адресу

- Последнее изменение КС

- Нормативная цена земли

- Рыночная цена земли

- Разница между рыночной и кадастровой стоимостью

- Повышение земельного налога

- Основания для пересмотра кадастровой стоимости

- Переоценка кадастровой стоимости земельного участка: что это такое и для чего нужно?

- Правомерные ожидания исправления ошибок, или В чем твоя вера, налогоплательщик?

- Пошаговая инструкция: как изменить кадастровую стоимость земельного участка?

- От чего зависит стоимость?

Установление кадастровой стоимости в размере рыночной: ГБУ или суд?

В действующей модели пересмотра кадастровой стоимости законодатель постепенно уходит от обязательного досудебного урегулирования спора о величине кадастровой стоимости. Текущая редакция Закона «О государственной кадастровой оценке» предусматривает право субъекта формировать Комиссию по рассмотрению споров о результатах определения кадастровой стоимости при Росреестре. А заинтересованное лицо имеет право обратиться напрямую в суд, минуя комиссию. Возврат к досудебному административному механизму установления кадастровой стоимости в размере рыночной мы видим в новом законе.

В процессе разработки и принятия законопроекта самым дискуссионным был вопрос о процедуре установления кадастровой стоимости в размере рыночной, которая в первоначальной редакции была полностью делегирована сотрудникам ГБУ. Предусматривалась возможность оспорить в суде решение учреждения об отказе в пересмотре кадастровой стоимости по формальным основаниям – без заявления требований об установлении стоимости в размере рыночной. Конечная редакция законопроекта предоставила заявителю право на пересмотр стоимости в суде, но только после рассмотрения соответствующего заявления ГБУ.

Для применения нормы о делегировании полномочий по рассмотрению заявлений об установлении кадастровой стоимости в размере рыночной сотрудникам ГБУ установлен переходный период – до 1 января 2023 г. В течение этого периода высший исполнительный орган субъекта может принять решение о переходе на новые правила оспаривания кадастровой стоимости. Если такое решение он не примет – до 1 января 2023 г. будет действовать порядок, предусмотренный текущим законодательством (т.е. оспаривание кадастровой стоимости в комиссии и/или суде).

Что такое рыночная стоимость жилья?

Понятие «рыночная стоимость» знакомо всем еще со школьной скамьи. Однако, что оно означает относительно вопросов оценки жилья, знает не каждый.

Рыночная стоимость – это наиболее вероятная цена, по которой объект недвижимости будет реализован на рынке в конкурентных условиях.

Когда речь идет именно о рынке недвижимости, подразумевается, что обе стороны взаимодействия (продавец и покупатель) на равных правах должны иметь максимальные сведения об объекте договора и действовать каждый в своих интересах.

Рыночная стоимость жилья зависит от:

- планировки,

- площади жилых помещений (без учета лоджий, балконов, кладовых),

- технического состояния инженерных систем (водоснабжение, вентиляция и т.д.),

- ремонта,

- наличия мебели,

- расположения (район и инфраструктура).

Комментарий к Ст. 66 ЗК РФ

1. Оценка земли может быть кадастровой и рыночной.

Бесплатная юридическая консультация по телефонам:

8 (495) 899-03-81 (Москва и МО)8 (812) 213-20-63 (Санкт-Петербург и ЛО)8 (800) 505-76-29 (Регионы РФ)

Если кадастровая стоимость земельного участка определяется для исчисления земельного налога с него, то рыночная стоимость — для совершения сделки с таким участком (продажа, аренда и др.) в соответствии с ФЗ об оценочной деятельности, который, в частности, обязывает устанавливать рыночную стоимость объектов оценки (а значит, и земельных участков), находящихся в государственной или муниципальной собственности и предоставляемых частным лицам. Оценка проводится специализированной, имеющей на это право организацией-оценщиком в соответствии с заключаемым с ней договором за плату. Она составляет отчет о рыночной стоимости земельного участка, обосновывая ее различными аргументами.

Однако рыночная стоимость земельного участка — величина весьма непостоянная. На нее влияют множество факторов: плотность грунта на участке, условия проезда к нему, наличие или отсутствие рядом экологически вредной деятельности, обеспеченность инженерными коммуникациями, социальной инфраструктурой и др. Стоимость земли, в том числе кадастровая, как правило, постоянно растет. Например, Постановлением Правительства Республики Мордовия от 27 ноября 2006 г. N 516 была утверждена новая кадастровая стоимость земельных участков сельскохозяйственного назначения, которая по сравнению с предыдущей возросла примерно в 2 — 2,5 раза.

В связи с этим один и тот же земельный участок даже в течение одного года может значительно различаться по рыночной стоимости, что порождает судебные споры, в том числе если обжалуется отчет о рыночной стоимости (оценке) земельного участка. Соответственно, должна изменяться и кадастровая стоимость земельного участка, определяемая согласно п. 3 комментируемой статьи.

Другими словами, подлинно рыночная стоимость земельного участка, как и ряда других объектов имущества, — это стоимость, за которую продавец в данное время согласен его продать, а покупатель согласен купить. «Утвержденной» рыночной стоимости земельного участка, действующей неопределенное время, не может быть.

2 — 3. Кадастровая стоимость земельных участков утверждается нормативно высшим органом исполнительной власти субъекта РФ для различных категорий и видов земель во исполнение Постановления Правительства РФ от 8 апреля 2000 г. N 316 «Об утверждении Правил проведения государственной кадастровой оценки земель» (в ред. от 17 сентября 2007 г.) (взаимосвязанного с комментируемой статьей) для исчисления земельного налога. Однако кадастровая оценка земель для установления кадастровой стоимости земельных участков не проводится, если определена рыночная цена земельного участка: в этом случае кадастровая стоимость земельного участка устанавливается в процентах от его рыночной стоимости.

———————————

СЗ РФ. 2000. N 16. Ст. 1709; 2006. N 16. Ст. 1744; N 52 (ч. 3). Ст. 5587.

Процедура уменьшения КС разных объектов недвижимости

Если КС завышена, ее уменьшение возможно в порядке обжалования. Независимо от типа объекта и правомочий заинтересованного лица процедура оспаривания всегда одинакова. Она состоит из следующих этапов:

- Определение КС. Этот параметр, если он определен по результатам ГКО, содержится в ЕГРН. Узнать КС можно, например, используя:

- ;

- у;

- ;

- Проведение экспертизы. Граждане не могут сами определить, завышена ли КС и не вкрались ли при ее определении ошибки. Для этого нужно обратиться к частным оценщикам, которые проведут собственную экспертизу или определят рыночную стоимость. Если она выше КС минимум на 10%, есть смысл оспорить результаты ГКО.

- Подача претензии в комиссию при Росреестре. Это внесудебный порядок оспаривания, поэтому заявление с пакетом документов подается в свободной форме. Заседание комиссии проводится в течение месяца с момента приема заявки. Если заявление отклоняется, можно оспорить это решение в суде.

- Подача заявления в суд. Для этого не обязательно получать решение комиссии, так как снизить кадастровую стоимость здания можно и без обращения в Росреестр. Заявителю рекомендуется участвовать в заседании. Для получения благоприятного ответа желательно заручиться отчетом авторитетного оценщика – если разница между РС и КС превысит 15%, может быть назначена независимая судебная экспертиза.

- Внесение измененных сведений в ЕГРН. Если суд удовлетворит иск, он обяжет Росреестр внести в ЕГРН новые данные о КС.

В зависимости от вида недвижимости могут возникать разные причины завышения КС. Рассмотрим их подробнее.

КС квартир

Особенность рассматриваемого типа стоимости состоит в том, что она рассчитывается на основании единого удельного показателя КС для всех объектов в рамках одного кадастрового квартала, после чего перемножается на площадь каждой квартиры. При этом не учитываются индивидуальные качества конкретного жилья, например:

- наличие или отсутствие ремонта;

- аварийное состояние;

- этаж;

- состояние инженерных коммуникаций и так далее.

Все эти факторы могут значительно уменьшить цену объекта, вплоть до того, что стоимость одинаковых квартир в одном доме будет отличаться в несколько раз. А с точки зрения ГКО их цена будет одинакова.

КС жилых домов

Аналогичные претензии могут возникнуть и в случае завышения КС частного дома, ведь при ГКО не учитывается:

- год постройки и материал стен;

- наличие городской инфраструктуры;

- наличие/отсутствие утепления;

- степень износа инженерного оборудования;

- этажность;

- наличие обременений;

- обустройство прилегающей территории;

- состояние жилья, ремонт и так далее.

КС нежилых помещений

Вопрос, как уменьшить кадастровую стоимость нежилого помещения, чаще всего интересует юрлиц, частных предпринимателей и арендодателей.

КС земельных участков

Аналогичные проблемы возникают и при ГКО земельных участков

Оценщики не принимают во внимание:

- развитость дорожной инфраструктуры вокруг участка;

- наличие на нем объектов строительства и степень их завершенности;

- состояние земель и их загрязненность;

- влияние антропогенных факторов;

- наличие вблизи вредного производства;

- наличие/отсутствие инженерных коммуникаций и прочие ценообразующие факторы.

Узнать кадастровую стоимость по адресу

Если вам не известен кадастровый номер недвижимости ее кадастровую стоимость вы можете узнать по адресу. Чтобы правильно сформировать запрос в Росреестр необходимо заполнить ту часть формы, где указывается адрес (адресная часть) недвижимости. Остальные поля заполнять не нужно. Вот адресная часть формы:

Адресная часть формы привязана к КЛАДРу (классификатор адресов). Поэтому заполнять ее нужно сверху вниз. Как только вы выбираете субъект России где находится недвижимость (Алтайский край, Вологодская область, Камчатский край и т. д.) автоматически в форму подгружаются области, которые есть в этом субъекте. Поэтому не нужно сперва пытаться выбрать район, а затем субъект России. Чтобы узнать кадастровый номер все поля нужно заполнять по порядку. Некоторые поля можно оставлять пустыми. Но тогда программа может не найти ваш объект. Поэтому лучше заполнять все по максимуму.

Поле «ГКН/ЕГРП»

ГКН – это государственный кадастр недвижимости. ЕГРН – единый государственный реестр недвижимости. Узнать кадастровую стоимость недвижимости можно только в ГКН. Поэтому нужно выбирать или показатель «Все» (он стоит по умолчанию) или показатель «ГКН».

Поле «Субъект»

Здесь в выпадающем списке выбираем тот субъект России где находится недвижимость. Например, Алтайский край, Амурская область, Астраханская область, Белгородская область и т. д.

Поле «Район»

После того как мы выбрали субъект России где расположена недвижимость в форму загрузятся все районы, которые есть в этом субъекте. Из выпадающего списка необходимо выбрать нужный. Во многих случаях это поле можно не заполнять. Вы все равно получите кадастровый номер (он будет определен по другим адресным данным). Но для верности поле «Район» лучше не оставлять пустым.

Поле «Тип населенного пункта»

Здесь нужно выбрать из выпадающего списка тип населенного пункта: город, село, деревня, поселок городского типа, поселок сельского типа и т. д.

Поле «Населенный пункт»

Здесь нужно выбрать конкретный пункт, где находится недвижимость. Это могут быть административные округа в городах, название поселков, сел или деревень.

Поле «Тип улицы»

В этом поле в выпадающем списке нужно выбрать тип улицы, на которой находится недвижимость. Это может быть непосредственно улица, а может проспект, переулок, проулок, площадь и т. д.

Поля «Улица, номер дома, корпус, строение, номер квартиры»

Далее введите все остальные элементы адреса вашей недвижимости. Укажите название улицы (слово «улица» или «ул.» писать не надо) номер дома, корпуса или строения (если они есть) и квартиры.

Чтобы узнать кадастровую стоимость вам осталось нажать на кнопку сформировать запрос

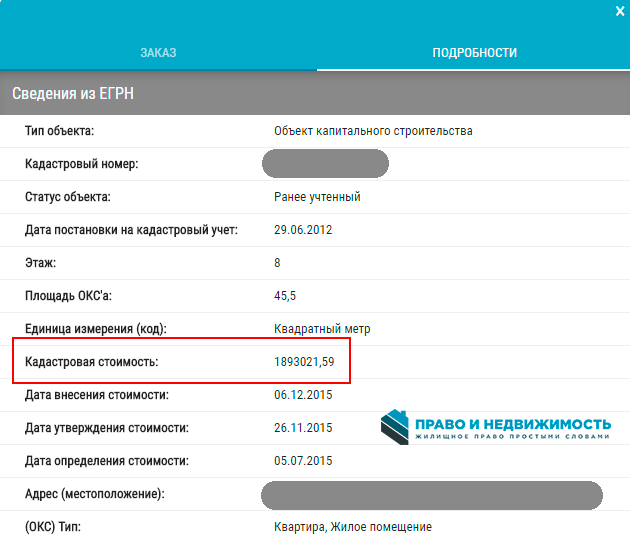

Узнаем кадастровую стоимость

Если адрес введен верно перед вами откроется страница с данными по недвижимости, которые есть в Государственном кадастре недвижимости. Вам осталось лишь нажать на гиперссылку возле надписи «ГКН» …

… и получить необходимую информацию.

Если же вы ошиблись в адресе, то узнать кадастровую стоимость недвижимости не получится. Вы увидите вот такую картинку:

Но расстраиваться не нужно. Попробуйте изменить запрос и ввести данные заново. Количество попыток у вас не ограничено.

Последнее изменение КС

Ответ на вопрос, меняется ли кадастровая стоимость квартиры ежегодно, установлен на уровне законодательства. Как упоминалось выше, очередная переоценка должна происходить не реже раза в пять лет. А вот насколько часто она делается, решает собственник, которым может быть и частное лицо, и предприятие, и орган власти.

Владелец имеет право инициировать пересмотр результатов оценки земли. Причем для этого не придется долго изобретать причины. По закону изменения рыночных показателей уже достаточно для того, чтобы вызывать инженеров для оценки. К тому же нигде точно не определено, что входит в эти «рыночные показатели».

Еще одна важная задача собственника – определить, когда изменилась кадастровая стоимость земли. Для этого инженер-оценщик предпринимает следующие действия:

- изучает документы относительно недвижимости;

- выезжает на объект и изучает его характеристики путем визуального осмотра;

- подготавливает акт, в котором описывает свойства недвижимости и указывает ее ценовое значение.

После этого изменившая информация вносится в реестр недвижимости. Однако именно дата составления акта и есть днем, когда меняется цена объекта.

В отношении земли существуют особые причины, почему меняется кадастровая стоимость земельного участка:

- Уменьшение или увеличение размеров и, соответственно, площади.

- Перенос участка в новую категорию.

- Изменение целевого назначения или введение нового вида пользования, разрешенного местными органами власти.

Подробнее о пересмотре КС домов, квартир и земельных участков читайте в статье «Изменение кадастровой стоимости недвижимости».

Нормативная цена земли

Нормативная цена земли применяется в определенных законодательством случаях с целью обеспечения государственных интересов. Эта цена земли является одним из способов участия государства в регулировании рыночных земельных отношений.

Нормативная цена земли применяется как нижний предел стоимости земли при продаже земель, находящихся в государственной или муниципальной собственности (например, она применяется в качестве цены земли при выкупе незастроенных земельных участков в населенных пунктах, при продаже участков для индивидуального предпринимательства и т. д.).

— показатель, характеризующий стоимость участка определенного качества и местоположения, исходя из потенциального дохода за расчетный срок окупаемости.

Согласно постановлению Правительства нормативная цена земли применяется в случаях, предусмотренных законодательством Российской Федерации, и ежегодно определяется органами исполнительной власти субъектов РФ для земель различного целевого назначения по оценочным зонам, административным районам, поселениям или их группам.

Предложения об оценочном зонировании территории субъекта Российской Федерации и о нормативной цене земли по указанным зонам представляются комитетами по земельным ресурсам и землеустройству.

Органы местного самоуправления (администрации) по мере развития рынка земли могут своими решениями уточнять количество оценочных зон и их границы, повышать или понижать установленную нормативную цену земли, но не более чем на 25%.

Нормативная цена земли не должна превышать 75% уровня рыночной цены на типичные земельные участки соответствующего целевого назначения.

Рыночная цена земли

В случаях определения рыночной стоимости земельного участка кадастровая стоимость этого земельного участка устанавливается равной его рыночной стоимости.

Рыночная стоимость земельного участка:

1) зависит

-

- от спроса и предложения на рынке и характера конкуренции продавцов и покупателей (принцип спроса и предложения);

- от ожидаемой величины, срока и вероятности получения дохода от земельного участка за определенный период времени при наиболее эффективном его использовании (принцип ожидания);

- от его местоположения и влияния внешних факторов (принцип внешнего влияния);

- от изменения его целевого назначения, разрешенного использования, прав иных лиц на земельный участок, разделения имущественных прав на земельный участок.

2) не может превышать наиболее вероятные затраты на приобретение объекта эквивалентной полезности (принцип замещения).

3) изменяется во времени и определяется на конкретную дату (принцип изменения).

4) определяется исходя из его наиболее эффективного использования, то есть наиболее вероятного использования земельного участка, являющегося физически возможным, экономически оправданным, соответствующим требованиям законодательства, финансово осуществимым и в результате которого расчетная величина стоимости земельного участка будет максимальной (принцип наиболее эффективного использования).

Кадастровая оценка

С 01.01.2017 г. отношения, возникающие при проведении государственной кадастровой оценки на территории Российской Федерации, регулирует «О государственной кадастровой оценке».

Для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель.

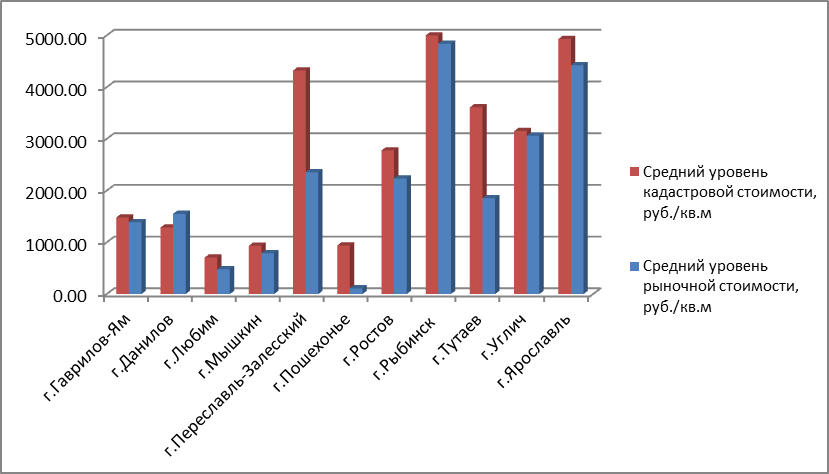

Средний уровень кадастровой стоимости по муниципальному району (городскому округу) утверждают органы исполнительной власти субъектов Российской Федерации. Если была определена рыночная стоимость земли, то ее кадастровая стоимость устанавливается в процентах от ее рыночной стоимости.

Подробнее о постановке земельного участка на кадастровый учет

Разница между рыночной и кадастровой стоимостью

Вы знаете, что справедливой цены нет. Есть рынок. Рыночная стоимость — это цена, о которой договорились продавец и покупатель.

Кадастровая стоимость определяется государством по результатам оценки. Это не значит, что кадастровая стоимость справедливая, а рыночная нет.

Представьте, вы хотите купить квартиру в Москве. Цена изначально была 20 000 000 р., но вы умеете вести переговоры, а продавцу срочно нужны деньги наличкой, поэтому он уступает квартиру за 14 000 000 р. При этом кадастровая стоимость квартиры может быть 15 000 000 р.

Внимание! Если вы хотите купить квартиру у государства, то не сможете заплатить меньше кадастровой стоимости. Торговаться с вами не будут, потому что это не рынок.

Повышение земельного налога

В соответствии с гл. 31 , земельный налог – это один из видов имущественного сбора, база по которому определяется с учетом КС. Соответственно, если в результате смены разрешенного использования или категории земель выросла кадастровая стоимость, повысится и сумма налога.

Изменения, произошедшие в текущем налоговом периоде, применяются только со следующего периода.

Обращаем внимание, что, согласно ст. 394 НК, земельный налог не может превышать:

- 0,3% для земель сельхозназначения, жилфонда, личного подсобного хозяйства, садоводства и огородничества;

- 1,5% для остальных земель.

Конкретные ставки устанавливаются нормативными актами муниципальных образований, поэтому в каждом населенном пункте они могут отличаться. Чтобы повысить поток налоговых средств, местные власти прибегают к повышению ставок. Узнать актуальные цифры для конкретного муниципального образования можно .

Расчет несложно произвести с помощью .

Основания для пересмотра кадастровой стоимости

Оснований для пересмотра результатов определения кадастровой стоимости существует только два:

- недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

- установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

Под недостоверными сведениями обычно понимаются ошибки, допущенные при проведении оценки, в том числе неправильное определение характеристик объекта недвижимости, повлиявшее на кадастровую стоимость. Верховный суд РФ в п. 13 Постановления Пленума Верховного Суда РФ от 30 июня 2015 г. № 28 «» указывал, что допущенное при проведении кадастровой оценки искажение данных об объекте оценки включает следующие обстоятельства:

- неправильное указание сведений в перечне объектов недвижимости, подлежащих государственной кадастровой оценке;

- неправильное определение оценщиком условий, влияющих на стоимость объекта недвижимости, в том числе:

- местоположение объекта оценки;

- его целевое назначение;

- разрешенное использование земельного участка;

- аварийное состояние объекта;

- нахождение объекта в границах санитарно-защитных зон и других зон с особыми условиями использования территории;

- иные условия;

- неправильное применение данных при расчете кадастровой стоимости;

- неиспользование сведений об аварийном состоянии объекта оценки.

Чтобы определить наличие или отсутствие оснований для пересмотра результатов определения кадастровой стоимости жилья, можно запросить сведения об объекте недвижимости, использованные при определении кадастровой стоимости у заказчика проведения кадастровой оценки, сведения о котором можно узнать в территориальных подразделениях Росреестра. Ответить на такой запрос заказчик и оценщик обязаны в семидневный срок с момента его поступления (ст. 24.18 Федерального закона от 29 июля 1998 г. № 135-ФЗ «»)

Если же основанием к оспариванию кадастровой стоимости является превышение ею рыночной цены недвижимости, следует принять во внимание, что рыночная цена должна определяться не на текущий момент, а на момент установления кадастровой стоимости. Таким образом, даже резкое падение стоимости недвижимости, произошедшее позднее установления кадастровой стоимости, не поможет ее снизить

Не получится оспорить кадастровую оценку и жителям тех регионов, в которых налог по прежнему исчисляется по инвентаризационной стоимости. Позиция Верховного суда РФ заключается в том, что если права и обязанности лица еще не затрагиваются, то оно не имеет права обжаловать кадастровую оценку (определение Верховного Суда РФ от 24 июня 2015 г. № 18-АПГ15-6).

Переоценка кадастровой стоимости земельного участка: что это такое и для чего нужно?

Не реже пяти лет и не чаще трёх с половиной, Госкадастром недвижимости (ГКН) проводится ревизия (переоценка) земель в соответствующем массиве — она так и называется «переоценка кадастровой стоимости земельного участка». После её проведения, кадастровая стоимость фиксируется до проведения следующей инвентаризации. Кадастровая инвентаризация определяет цены на ЗУ, находящиеся в одном массиве. С полученной в результате переоценки стоимости, начисляется земельный налог.

Налог перечисляется в бюджет администрации населённого пункта с титульных владельцев:

- собственников;

- правообладателей на основании постоянного (бессрочного) пользования;

- пожизненно наследуемого владения.

Ревизионная комиссия проводит расчёт удельной стоимости, оценивая 1 м2 земли в массиве. Подробно, как рассчитать кадастровую стоимость можно узнать в этой статье. Переоценка производится отдельно для земель различных категорий, в том числе:

- земель поселений;

- сельскохозяйственного назначения;

- промышленных зон и т.п.

Сумма оценки опирается на кадастровые и технические характеристики земель, такие как их категория, целевое назначение. Соразмерную роль играет общий контекст местности. В частности существенно расположение вблизи или в отдалении:

- от инфраструктуры;

- центра;

- транспортных линий;

- линейных объектов и инженерных коммуникаций.

Правомерные ожидания исправления ошибок, или В чем твоя вера, налогоплательщик?

Итак, по мнению ВС РФ, защите подлежат только правомерные ожидания налогоплательщика, а исправление ошибок, допущенных при проведении государственной кадастровой оценки и установление налоговой базы, в основе которой лежит рыночная стоимость объекта недвижимости, не может свидетельствовать об ухудшении его положения и не дает основания для выводов о нарушении принципа доверия к закону.

Другими словами, государство имеет полное право на исправление допущенных ошибок, даже если это приводит к ретроспективному увеличению размера налога.

Нам представляется, что подобные выводы, применительно к сложившейся в Москве в 2016 году ситуации, сделаны Судом без учета одного очень важного обстоятельства. Дело в том, что действующая в 2016 году редакция допускала возможность ретроспективного применения измененной и увеличенной кадастровой стоимости объекта недвижимости только в случае исправления технической ошибки

Дело в том, что действующая в 2016 году редакция допускала возможность ретроспективного применения измененной и увеличенной кадастровой стоимости объекта недвижимости только в случае исправления технической ошибки.

Федеральным законом от 30 ноября 2016 г. № 401-ФЗ из положений было исключено прямое указание на технический характер ошибки.

В новой редакции использовался термин «ошибочно определенная кадастровая стоимость» и действие указанной нормы было распространено на ситуации, связанные с исправлением любых ошибок при установлении кадастровой стоимости.

Однако новая редакция стала действовать только с 1 января 2017 года и не регулировала отношения, возникшие в 2016 году.

Если, техническая ошибка – это описка, опечатка, грамматическая или арифметическая ошибка либо подобная ошибка, допущенная органом кадастрового учета при ведении государственного кадастра недвижимости и приведшая к несоответствию сведений, внесенных в государственный кадастр недвижимости, сведениям в документах, на основании которых вносились сведения в государственный кадастр недвижимости (подп. 1 п. 1 ст. 28 Федерального закона от 24 июля 2007 г. № 221-ФЗ «»), то рассуждения о возможности применения увеличенной кадастровой стоимости в качестве налоговой базы в 2016 году будут приемлемы только тогда, когда отсутствие надлежащего учета стоимостных характеристик объекта недвижимости будет признано именно технической, а не какой-либо иной (кадастровой, учетной, реестровой и пр.) ошибкой.

Между тем, ВС РФ не стал разбираться в характере ошибок, приведших к необходимости изменения кадастровой стоимости, ограничившись лишь указанием на возможность определения налоговой базы по налогу на имущество организаций расчетным путем применительно к на основании объективных и соответствующих действительности сведений о стоимости объектов недвижимости.

Что же получается? По мнению ВС РФ правомерные ожидания налогоплательщика – это необходимость уплачивать налог на имущество организаций, исходя из объективных и соответствующих действительности сведений о стоимости объекта недвижимости, и налогоплательщик всегда должен быть готов к тому, что государство может увеличить налоговое бремя задним числом, если посчитает сведения об объекте недвижимости ошибочными.

Но что же такое правомерные или законные ожидания, существование которых в качестве правовой презумпции, если верить ВС РФ, должно являться принципом российской правовой системы?

Так, например, Шерстобитов О.Н. в материале «Защита законных ожиданий – основополагающий принцип административного права» («Административное право и процесс, 2019, № 2) рассуждает: «Любое лицо имеет право получать ясную и правдивую информацию о деятельности публичной администрации заранее, до вступления в правоотношение. В этом случае оно сможет ориентироваться в публичном порядке, просчитывая свое поведение в отношении органов управления и действия этих органов в отношении себя. Властные субъекты, в свою очередь, не будут произвольно и непредсказуемо изменять практику даже при наличии права действовать по усмотрению». Исходя из этого, правомерные ожидания налогоплательщика обусловлены верой, прежде всего, в неукоснительное соблюдение государством требований закона, а применительно к рассматриваемой ситуации – верой в возможность увеличения налогового бремени задним числом только в случае совершения именно технической, а не какой-либо иной ошибки в процессе проведения государственной кадастровой оценки.

Попытка иначе использовать тезис о «правомерных ожиданиях», как инструмента увеличения возлагаемого на налогоплательщика фискального бремени, будет достижением цели негодными средствами.

Пошаговая инструкция: как изменить кадастровую стоимость земельного участка?

Куда обращаться и в какие сроки

Изменение стоимости по результатам проведённой ревизии, производят беспрепятственно в течение 6 месяцев после обнародования таковых на официальном сайте. В этом случае обращаются в отделение Росреестра.

Если не успели в срок

Впоследствии проявить инициативу правообладатель может только по одной из перечисленных причин:

- Когда он не был информирован о проводящейся ревизии в месте нахождения ЗУ, а результаты не обнародовались в открытом доступе.

- Когда претензия на переоценку не превышает 30% от установленной комиссией кадастровой стоимости.

- Если установленная сумма оценки превышает установленную рыночную стоимость или приравнена к ней.

- Если нарушения получены почвой ЗУ при использовании ядохимикатов, по объективным обстоятельствам, без вины правообладателя.

- уменьшение площади ЗУ;

- изменение разрешённого использования;

- изменение категории земель.

Для снижения стоимости, правообладатели обращаются в местное отделение Росреестра по электронной очереди. Подают заявку об уменьшении стоимости. Заявление рассматривается администрацией Росреестра. Положительное решение приводит механизм внесения изменений без промедления. Отказ допускает условия:

- технические недочёты;

- мотивированные законодательством.

В первом случае гражданин вправе получить представленный перечень условий для выполнения, с учётом исправления которых допускается подать заявление повторно. В другом случае целесообразно обратиться в суд.

Составление и подача заявления на переоценку земельных участков

В основной части существенную роль играет указание обстоятельств дела, на основании которых:

- нарушились права истца при переоценке;

- нарушились права истца при незаконном отказе снижения стоимости;

- причины, по которым требуется снижение стоимости.

Если граждане имеют загородный дом или живут в райцентре, сельской местности – они, по желанию, высылают оригиналы заявлений и нотариально удостоверенные ксерокопии документов, в том числе доказательной базы – почтой РФ, с уведомлением о получении адресатом. Высылаются документы так же в местное отделение ГКН.

Документы

К заявлению прилагают доказательную базу о незаконном повышении кадастровой стоимости ЗУ и отказ администрации ГКН в её исправлении. В число доказательств, входят:

- Правоустанавливающая документация.

- Свидетельство о собственности;

- Справки, подтверждающие допустимость требуемых изменений, в том числе — акт исследования почв, акты независимой оценки.

- Выписка, выданная Росреестром с указанием констатации факта отказа и мотивационных причин.

- Квитанция об уплате госпошлины.

Госпошлина в суд составляет 300 рублей. Внесение изменение в ГКН пошлиной не облагается.

От чего зависит стоимость?

Кадастровая стоимость зависит от различных факторов, к ним относятся:

- Месторасположение участка;

- Качество земли;

- Разрешенный способ использования;

- Его площадь;

- Наличие построек;

- Район;

- Перспективность участка и многое другое.

Информация!

В зависимости от этих факторов рассчитывается окончательная цена на землю, по которой начисляют налоги собственнику. Если участок изменяется, например, уменьшается в размерах, то и цена за землю будет меняться. Когда изменения вносятся в ЕГРН происходит перерасчет налога за текущий год.