Как оформить ипотеку на часть дома, квартиры: обзор банков

Содержание:

- Кто не сможет получить ипотеку на покупку части квартиры?

- Как выкупить долю в квартире в ипотеку у родственников, третьих лиц

- Что необходимо для получения займа при наличии плохой КИ?

- Продажа доли квартиры: пошаговая инструкция

- Процедура оформления ипотеки на долю в квартире

- Общая схема оформления долевой ипотеки

- Куда обратиться?

- От чего зависит сумма кредита?

- Особенности владения долями

- Ипотека под залог части имущества

Кто не сможет получить ипотеку на покупку части квартиры?

Практика показывает, что взять в ипотеку не все жилье, а только его часть не очень просто. Более того, существует ряд ситуаций, когда гражданин не сможет оформить ссуду. В первую очередь, сложность связана с низкой ликвидностью залогового имущества. Часть имущества редко когда имеет высокую стоимость и может быть реализована в самый короткий срок. Потенциальные покупатели предпочитают всю квартиру, а не ее часть. В итоге по ссуде банки устанавливают достаточно высокие проценты и повышенные требования к заемщику.

Если обратившееся лицо не может предложить кредитному учреждению другое залоговое имущество или высоколиквидную долю приобретаемого жилища, в предоставлении займа, скорей всего, будет отказано

Чтобы оценить, насколько имущество соответствует установленным требованиям, стоит обратить внимание на такие критерии:

- помещение должно быть пригодным для проживания;

- в комнате должны быть все необходимые коммуникации;

- размер помещения – от 12 кв. метров;

- отсутствие деревянных перекрытий и соединений;

- дом должен быть возведен после 1970 года.

Если жилье перечисленным параметрам не отвечает, то оно не может выступать в качестве залога по ипотечному займу.

Как выкупить долю в квартире в ипотеку у родственников, третьих лиц

Закон не делает разницы между покупкой квартиры у родственников или третьих лиц. Правила везде одинаковые. Но вот банки далеко не всегда согласны оформить кредит, когда получателем средств становятся родные (пусть даже и отдаленные) потенциального заемщика. Дело в том, что подобная схема имеет все признаки мошенничества. Получивший платеж от банка владелец доли может разделить ее с заемщиком и последний, что бывает нередко, может просто перестать выполнять свои обязательства по кредиту.

И это является второй причиной того, что банки позволяют взять ипотечный кредит на покупку доли в квартире не слишком часто. С ней сложной что-то сделать дальше. Отдельное жилье можно продать, но мало кому понадобиться небольшая (общая или раздельная) жилплощадь в одной квартире с абсолютно посторонними людьми.

Оптимальный вариант покупки доли в ипотеку, который будет одобрен банком с большой долей вероятности – приобретение последней оставшейся доли, когда у заемщика уже оформлена в собственность вся остальная квартира. К сожалению, подобное бывает не слишком часто.

Порядок действий

Чтобы получить ипотечный кредит на выкуп доли в квартире нужно следовать данной инструкции:

- Выбрать подходящий банк. Примерный перечень финансовых организаций, выдающих (пусть и не слишком часто) подобные кредиты представлен ниже, но помимо них можно пробовать обращаться абсолютно в любой банк, занимающихся ипотечными займами.

- Подготовить пакет документов (подробнее см.ниже).

- Собрать первоначальный взнос. Абсолютное большинство банков не выдают ипотечные кредиты без первоначального взноса. Единственный небольшой альтернативный вариант – использовать в качестве такого взноса материнский капитал.

- Обратиться в банк. Проще всего это сделать в режиме онлайн, однако если нужно обсудить все вопросы, нужно посещать отделение финансовой организации лично.

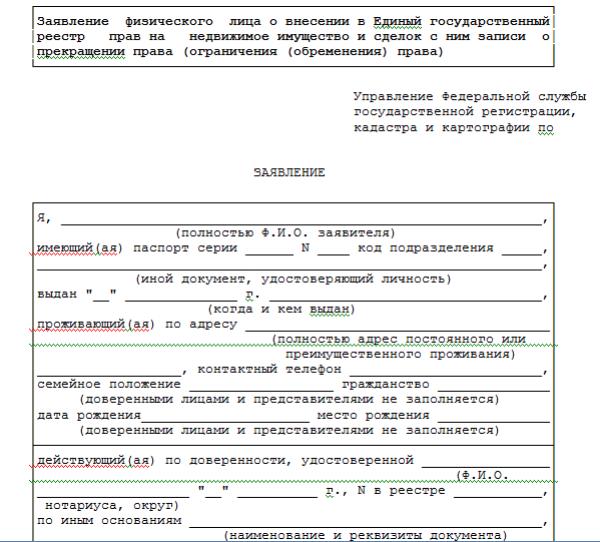

- Заполнить заявление по форме банка. Выполняется на месте. У каждой организации есть свой вариант такой бумаги.

- Передать менеджеру документы и заявление. Если это возможно, рекомендуется забрать ответную бумагу о том, что заявление принято и будет рассмотрено на кредитном комитете.

- Ожидать решение банка. В среднем, в зависимости от того, куда клиент обращается, на это может уйти от нескольких дней, до месяца.

- Получить решение. Если оно отрицательно – искать другой банк. Если положительное – двигаться дальше.

- Подписать кредитный и залоговый договора. Обычно это выполняется у нотариуса с одновременным заверением, однако у некоторых банков есть свои нотариусы, которые все это делают «на месте».

- Получить подтверждение факта оплаты.

- Оформить право собственности на приобретенную долю в квартире.

Документы

Конкретный перечень документов может сильно видоизменяться от банка к банку, однако чаще всего он выглядит примерно так:

- Паспорт заемщика.

- Справка о доходах (2-НДФЛ или аналоги).

- Копия трудовой книжки.

- Документы на долю в квартире.

- Документы продавца.

Расходы

Покупка доли в ипотеку предполагает достаточно большое количество всевозможных расходов связанных, в первую очередь, с требованиями банка. Усредненный список будет выглядеть так:

| Тип расходов | Сумма платежа |

| Оплата услуг нотариуса | 1000-2000 рублей |

| Страхование жизни | Индивидуально |

| Страхование недвижимости | Индивидуально |

| Первоначальный взнос | От 10% размера кредита |

| Оформление права собственности | 2000 рублей с человека |

И разумеется придется ежемесячно выплачивать полученный кредит + проценты. Также следует учитывать, что за обладание долей нужно ежегодно платить налог. Его размер также зависит от региона.

Сумма страховки напрямую зависит от суммы кредита и рыночной стоимости доли. Обычно банк заинтересован в том, чтобы оформить все быстро и получить максимальную выгоду. Как следствие, лучше соглашаться на его условия. В частности – на предложенную страховую компанию.

Отдельно нужно учитывать тот факт, что вариант с приобретением доли в ипотеку и так не слишком интересен банку и если клиент будет «качать права», то рискует тем, что ему просто откажут в кредитовании.

Сроки

Как и многие другие элементы, сроки также зависят преимущественно от банка. Подготовка документации и обращение в банк вряд ли могут отнять больше 1 дня, а вот заявка может рассматривать и около 1 месяца. На практике, решение обычно выдается в течение 1 недели, но рассчитывать стоит на самый негативный вариант. Само оформление всех договоров и заключение сделки также обычно проходит в течение 1 дня, как и перечисление средств продавцу. Ну а на оформление права собственности уйдет еще порядка 1-2 недель. Итого, вся операция займет от 1 недели и до 1 месяца.

Что необходимо для получения займа при наличии плохой КИ?

Информация, находящаяся в базе БКИ, не всегда достоверна. Чтобы узнать кредитную историю, гражданин вправе раз в год получить справку в бюро. Если в выписке обнаружатся неточности, ошибки, то следует получить в банке справку, подтверждающую своевременную выплату займа. Справка прилагается к заявке на ипотеку.

Важно! Многие банки осуществляют свою деятельность не со всеми бюро кредитных историй. Поэтому есть вероятность, что сведениями о КИ клиента они могут не располагать, что увеличивает шансы заемщика на получение средств

Для оформления займа можно воспользоваться услугами МФО. Стоит помнить, что займы подобные учреждения выдают под большие проценты и на определенных условиях.

| Получение микрозайма | Для получения кредита заемщику потребуется предоставить паспорт. |

| Услуги кредитного брокера | Брокер располагает сведениями о названиях БКИ, которые сотрудничают с тем или иным банком. Несмотря на это велика вероятность получения отказа от банка, который указал брокер. |

| Услуги частного инвестора | В качестве оплаты за оказанные услуги в получении займа инвесторы требуют его часть. |

Продажа доли квартиры: пошаговая инструкция

Продажа долевой собственности осуществляется в несколько основных этапов:

- Выделение доли.

- Установление стоимости части квартиры и условия ее реализации.

- Уведомление других собственников.

- Сбор необходимых документов.

- Оформление сделки, согласно действующему законодательству.

- Полный расчет сторон.

Итак, начнем с самого начала. А именно: выделение своей доли в квартиры

для последующей продажи. Процедура осуществляется «мирным» путем, при

договоренности между совладельцами, либо задействуется суд. Количество

квадратных метров рассчитывают, согласно общей площади объекта недвижимости и

числа претендентов на право владения.

Выделение доли в квартире

Проще всего выделить долю в виде комнаты. Например, если разделу подлежит жилая площадь размером 100 м2, а собственников двое, то на каждого приходится 50 м2. Если была осуществлена незаконная перепланировка, придется сначала ее узаконить в БТИ, и только потом делить квартиру.

Совладелец вправе отказаться от своей доли, получив вместо нее

компенсацию, выраженную в денежном эквиваленте. Также квартира может быть

поделена не поровну. К примеру, супруги приобрели ее, будучи в браке, жилая

площадь составляет 80 м2. Мужу отводится 45 м2, а жене —

35 м2. В таком случае супругу придется компенсировать недостающую

часть (5 м2). Стоимость квартиры, на основе которой рассчитывается

компенсация в денежном эквиваленте, устанавливает независимый эксперт.

Установление стоимости доли квартиры

Чтобы определить стоимость доли квартиры, которую планируется продать, следует вызвать оценщика. Он выезжает на указанный адрес, проводит экспертизу и определяет цену недвижимости, которая близка к рыночной. На основе полученной оценки устанавливается стоимость доли. К примеру, если квартиру оценили в 2 млн. рублей, а совладельцу принадлежит половина площади, он может продавать ее за 1 млн. рублей. Но, как показывает практика, довольно трудно найти покупателя только на часть квартиры. А потому, цена существенно падает.

Уведомление о продаже других собственников

Как уже указывалось выше, в первую очередь необходимо уведомить совладельцев о решении продать свою долю. Им будет предложено выкупить часть недвижимости, чтобы избежать продажи сторонним лицам. Для этого создается письменное уведомление. На принятие решения совладельцам дается 1 месяц.

Если в течение месяца не будет получен ответ, владелец доли вправе

продавать ее кому угодно.

Сбор документов

Для оформления сделки понадобится следующий перечень документов:

- паспорта продавца и покупателя;

- выписка из ЕГРН (в этом документе указана площадь продаваемой доли);

- документ, подтверждающий право продавца на долю квартиры;

- техпаспорт на квартиру;

- отказы совладельцев от выкупа доли продавца.

Если продавец находится в браке, дополнительно придется предъявить

согласие мужа или жены на продажу доли квартиры. Документ должен быть

обязательно заверен у нотариуса.

Оформление сделки

Когда пакет необходимых документов собран, можно приступать к продаже

доли квартиры. Оформляется договор по стандартной форме. В нем указывают личные

данные сторон, их права и обязанности, сроки передачи доли имущества, а также

ее стоимость.

Скачайте образец договора купли-продажи, чтобы иметь представление о том, как он выглядит.

В договор можно вносить дополнительные данные. К примеру, если доля

квартиры продается с мебелью, ее нужно описать.

Договор купли-продажи обязательно заверяют у нотариуса.

Полный расчет

Расчет между покупателем и продавцом происходит перед подписанием договора купли-продажи и его заверки у нотариуса. По желанию сторон можно составить предварительный договор, согласно которому покупатель вносит задаток. Это является гарантией того, что сделка состоится.

Рассчитаться можно наличными в присутствии юриста или через банковскую ячейку, как и при стандартной продаже квартиры.

Процедура оформления ипотеки на долю в квартире

Чтобы ускорить процедуру оформления ипотеки на долю в квартире, лучше действовать строго по определённой схеме. Необходимо:

Выбрать финансовую организацию, в которой присутствует соответствующее предложение. Лучше ознакомиться с услугами финансовых организаций. Это позволит найти наиболее подходящий тариф.

Подать заявку в выбранную организацию

Важно максимально подробно заполнить анкету. Банк хочет знать всю информацию о потенциальном клиенте

Поэтому важно внимательно заполнять все пункты анкеты, даже если сведения не являются обязательными. От этого зависит вероятность положительного решения.

Дождаться решения банка. Компания сообщит вердикт в течение 5 дней. С клиентом свяжутся по телефону. Если компания согласна выдать денежные средства, потенциального заемщика пригласят в офис организации для начала процедуры оформления.

Гражданин должен собрать пакет документов и вновь посетить финансовую организацию. Представитель компании проверит бумаги. Они должны подтверждать сведения, которые ранее были отражены в анкете.

Выбрать квартиру, в которой можно приобрести долю, и переговорить с собственником о возможности покупки помещения в ипотеку. Если он согласен, предстоит встретиться с хозяевами других долей и узнать их мнение о заключении сделки.

Заключить предварительный договор купли-продажи и получить согласие владельцев долей на передачу части собственности в обременение.

Забрать документы на квартиру. В список предстоит включить правоустанавливающие бумаги, техпаспорта, справки и выписки, позволяющие составить представление о количестве лиц, проживающих в квартире. Дополнительно необходимо пригласить оценщика. Он определит стоимость доли.

Передать полный пакет бумаг в банк. Финансовая организация проведет проверку. Если ошибки отсутствуют, с клиентом будет заключён договор.

Заплатить первоначальный взнос и оформить страховку при ипотеке. В статье 31 ФЗ №102 от 16 июля 1998 года говорится, что получатель денежных средств обязан защитить имущество от от риска повреждения и утраты. Все остальные виды страхования считаются добровольными. Однако отказ от защиты жизни и здоровья, а также титула может стать поводом для отклонения заявки. Необходимо помнить о том, что выдача ипотеки – это право финансовой организации, а не обязанность. Однако не все банки отклоняют заявку в случае отказа от добровольных видов страхования. Так, Сбербанк лишь повысит ставку на 1%. Если компания придерживается подобной политики, необходимо оценить, какой вариант выгоднее для заемщика – с покупкой страхового полиса или без него.

Перерегистрировать недвижимость, оформить закладную и передать документы в банк. Здесь бумага будет храниться до полного расчета по обязательствам.

Дождаться, пока финансовая организация перечислит деньги продавцу квартиры. Сумма наличными не предоставляется.

Внимание Оформив ипотеку на долю в квартире, заёмщик становится полноправным собственником недвижимости. Однако он не сможет полноправно распоряжаться помещением до снятия обременения

На выполнение всех юридически значимых действий необходимо получать разрешение финансовой организации.

Общая схема оформления долевой ипотеки

Этапы оформления ипотеки под долю в квартире:

- Подача заявки на кредит. Подать ее можно в отделении банка или на официальном сайте ДомКлик.

- Ожидание решения. Предварительное одобрение — неокончательный ответ. Кредитор, при выявлении в дальнейшем факта мошенничества или предоставления ложных сведений, может отказать в займе.

- Проверка и оценка объекта недвижимости. Услуги оценщика оплачиваются заемщиком.

- Заключение договора купли-продажи совместно с продавцом.

- Подписание соглашения о кредитовании, внесение первоначального взноса.

- Регистрация недвижимости в Росреестре.

В сравнении с оформлением полноценной квартиры, кредитование доли немного сложнее, особенно на начальном этапе, т. к. вероятность получения положительного решения по заявке крайне мала.

Куда обратиться?

Какие банки дают ипотеку на долю в квартире?

Сбербанк

Одним из банков, который готов кредитовать приобретение доли жилья является Сбербанк. Но получить кредит можно только при условии, что после сделки вся квартира будет принадлежать заемщику, либо вторая часть остается в собственности у супруга или супруги. В залог Сбербанк оформляет только всю недвижимость. Сейчас банк предлагает следующие условия:

- Сумма кредита от 300 тысяч до 15 миллионов рублей, причем его размер не может превышать 80% стоимости объекта.

- Процентная ставка от 12% годовых.

- Срок кредитования – до 30 лет.

Сбербанк допускает привлечение созаемщиков. Особенно приветствуется ситуация, когда в его качестве выступает супруг или супруга заемщика. Недвижимость при этом может находиться в совместной собственности.

Сделка происходит по стандартной процедуре: деньги клиент получает после регистрации ипотечного договора.

Газпромбанк

Также кредит на приобретение последней доли в квартире предоставляет Газпромбанк. Ипотека оформляется на следующих условиях:

- Сумма кредита до 45 миллионов рублей.

- Процентная ставка от 12% годовых.

- Срок кредитования – до 30 лет.

- Размер первоначального взноса за счет личных средств заемщика – не менее 15%.

Обязательным является страхование жилья от риска повреждения или физической утраты. В отдельных случаях банк может потребовать заключить договор титульного страхования.

Стоит обратить внимание, что Газпромбанк не выдаст кредит, если жилье попадает под одну из категорий:

- объект находится в аварийном состоянии или подлежит капитальному ремонту;

- комнаты в коммунальных квартирах;

- малосемейки;

- дома, имеющие деревянные внешние стены;

- «хрущевки», если дом находится в Москве или Московской области.

Русский ипотечный банк

Одним из немногих банков, которые дает кредит на приобретение комнаты, когда после сделки объект не переходит в полную собственность заемщика, является Русский ипотечный банк. Кредит «Не последняя комната» выдается на следующих условиях:

- Сумма кредита не менее одного миллиона рублей.

- Заемщик за счет собственных средств должен оплатить не менее 25% стоимости комнаты.

- Допускается использование материнского капитала, при этом сумма первоначального взноса может быть снижена на размер сертификата.

- Базовая ставка – от 14,5% годовых. Ее размер для конкретного заемщика зависит от суммы кредита и первоначального взноса.

- Максимальный срок ипотечного договора составляет 25 лет.

Русский ипотечный банк требует заключения договора страхования недвижимости, жизни и здоровья заемщика и титульного риска. От заключения двух последних договоров заемщик вправе отказаться, но банк тогда повысит процентную ставку по кредиту.

По данной программе можно получить и кредит на покупку доли квартиры, когда заемщик после сделки становится собственником всего объекта. В такой ситуации банк снизит ставку на 0,5%.

Банк «Зенит»

Кредит на покупку доли или комнаты в квартире предоставляет банк «Зенит». Условия следующие:

- Минимальная сумма кредита: 800 тысяч рублей для Москвы и Московской области, 270 тысяч рублей для остальных регионов.

- Максимальная сумма кредита: 14 миллионов рублей для Москвы и Московской области, 10,5 миллионов рублей для остальных регионов.

- Процентная ставка зависит от размера первоначального взноса и срока кредитования:

- взнос 20-30%, ставка 15%-15,5%;

- взнос 30-50%, ставка 15,25-15,75%;

- взнос от 50%, ставка 15-15,5%.

- Срок кредитования не может превышать 25 лет и должен быть кратен 12 месяцам.

- При отказе заемщика заключать договор страхования своей жизни и здоровья, а также договор титульного страхования недвижимости, банк повышает ставку на 3 процентных пункта.

Транскапиталбанк

При желании купить комнату в квартире можно обратиться в Транскапиталбанк. Ипотека оформляется на следующих условиях:

- Сумма кредита – от 500 тысяч рублей.

- Первоначальный взнос не менее 20% стоимости объекта.

- Максимальный срок кредитования 25 лет.

Банком допускается привлечение до 4 созаемщиков. Кроме договора страхования недвижимости для заемщиков, чей возраст превышает 65 лет, обязательным является заключения договора страхования жизни и здоровья.

Таким образом, несмотря на повышенный риск таких операций, на рынке работает немало банков с конкурентоспособными условиями, готовых предоставить кредит на покупку доли или комнаты в квартире.

От чего зависит сумма кредита?

При определении суммы кредита под залог доли в квартире банки ориентируются на несколько факторов:

- Вид кредита – целевой или нецелевой. В первом случае потом надо будет документально доказать, что средства израсходованы по назначению. По такому займу выше денежный лимит, длительней период рассрочки и меньше процентные ставки.

- Размер доли в квартире – предпочтение отдается равной или большей, чем части других собственников. Например – 1/2 или 2/3 принадлежит заемщику.

- Техническое состояние квартиры, в котором имеется доля – обязательно наличие водопровода, канализации и электричества. Иными словами, она должна быть пригодна для проживания.

- Месторасположение – чем ближе к центру города располагается жилплощадь, тем легче ее будет потом продать в случае неисполнения заемщиком долговых обязательств. Также пользуются популярностью строения с хорошей транспортной развязкой и вблизи метро. Чем хуже инфраструктура, тем ниже стоимость квартиры. Поэтому банки не связываются с такими объектами.

Особенности владения долями

Обладатель доли в жилой недвижимости имеет все права собственника, то есть:

- право владения;

- право пользования;

- право распоряжения.

Однако реализовать эти права без согласования с другими собственниками невозможно. Если человек имеет в собственности какую-либо вещь, несет бремя её содержания, он всегда будет расценивать вмешательство других людей в сферу своего владения как посягательство на свои естественные и неотделимые права. Не является исключением и право общей долевой собственности. При этом оно обладает одной отличительной особенностью: традиционно право собственности защищается от посягательств третьих лиц, а вот в праве общей долевой собственности требуется и защита участников этого самого права друг от друга. Особенно, если между участниками общей собственности происходят конфликты. То есть, в первую очередь собственник доли должен понимать, что своими действиями ему не следует нарушать права владельцев других долей.

Из этого истекают ограничения, которые накладываются на действия в отношении долевой собственности:

- особенности сделок с участием долевого имущества (продажа, сдача в аренду, дарение и т.д.);

- порядок прописки в долевой собственности третьих лиц;

- порядок оплаты коммунальных услуг и имущественного налога;

- порядок пользования жилищем;

- порядок его содержания, в том числе капремонт, текущий ремонт, порядок реконструкции, порядок подключения различных коммуникаций (газ, электроэнергия, вода и т.д).

То есть, собственник доли в жилой недвижимости обязан платить имущественный налог и коммунальные платежи, оповещать других собственников жилья о планируемых сделках со своей долей собственности (продажа, аренда и т. п.). Владелец доли в помещении должен содержать свою собственность в порядке, устранять аварийные ситуации, даже если он фактически не использует помещение.

Ипотека под залог части имущества

Итак, мы разобрали, что больше шансов получить ипотеку под залог доли, если Вы собираетесь завладеть квартирой целиком.

Важно! В таком случае залогом по ипотеке станет целая квартира, а не та часть, которой Вы владеете на данный момент.

Однако и в таких случаях могут быть исключения. Связаны такие ограничения с тем, если сделка проводится «не совсем честно» и между ее сторонами есть определенный сговор, если один из собственников получил одну из частей по дарственной или в наследство или в случаях, когда заемщик все-таки не становится полноправным владельцем целой квартиры.

Приведу пример! Семенов владел 2/3 части трехкомнатной городской квартиры, ему оставалось выкупить только одну часть недвижимости. Решив прибегнуть к кредитным деньгам по ипотеке, Семенов начал искать подходящего кредитора. Оставшейся частью квартиры владел его племянник, который получил собственность по наследству и готов был без проблем продать такую недвижимость.

Ипотека была получена, сделка по продаже осуществлена, но уже через год была оспорена. Дело в том, что за это время нашелся еще один законный наследник доли квартиры и оспорил свидетельство о наследстве племянника Семенова.

Примечание: срок исковой давности в делах о наследстве в три года еще не истек, поэтому сделка была оспорена. Ипотека стала не обеспеченной, ведь Семенов лишился 1/3 квартиры.

Если доля в частном доме

Если заемщик хочет взять ипотеку под залог доли в частном доме – действует то же правило, что и для части квартиры. Охотнее всего кредитуют, если заимополучатель собирается выкупить оставшуюся долю и стать полноправным собственником.

Увеличить шансы на получение ипотеки позволяет часть, изолированная ото всех остальных, то есть имеющая выделенные границы, собственный выход и отдельные коммуникации. Выделять долю в натуре дело затратное и по деньгам, и по времени. Но такая недвижимость будет более ликвидной, чем просто часть дома.

Используется материнский капитал

Сертификат материнского капитала будет полезен и для погашения ипотеки. Известно, что деньги могут быть направлены:

- на первоначальный взнос;

- на уплату процентов по ипотеке.

То же касается ипотеки на часть квартиры. Опять же, применительно только в случае выкупа всей квартиры.