Ипотека без согласия второго супруга: возможно ли это в 2020 году

Содержание:

- Что делать, если банк отказал

- Как передать долю в квартире жене, мужу

- Алименты и льготы при оформлении кредита

- Раздел ипотечной недвижимости

- Ипотека на двоих не в браке

- Как это можно оформить:

- Как переоформить ипотеку с бывшего мужа на созаемщика жену, если квартира вдобавок и еще не сдана?

- Порядок оформления на двоих собственников

- В чем суть

- Кредит без согласия жены или мужа: перспективы и последствия

- Как переоформить квартиру при разводе, чтобы не делить

Что делать, если банк отказал

Если один банк отказал в предоставлении ипотеки, можно обратиться в другой. Иногда отказы связаны с кредитной политикой конкретного банка.

Но если вы получили отказ в нескольких банках, стоит предпринять следующие действия:

- Найдите поручителей или созаемщиков. Это могут быть близкие родственники, гражданские супруги и т. д.

- Проверьте свою кредитную историю. Возможно, в ней есть ошибки, и их нужно исправить перед новым обращением.

- Закройте часть или все имеющиеся кредиты. Отказы могут быть связаны с большой закредитованностью.

- Проверьте информацию, указанную в анкете. Иногда простая ошибка в данных работодателя, например, в номере телефона или ИНН, становится причиной отказа.

- Увеличьте первоначальный взнос.

Подавать новую заявку сразу после получения отказа не имеет смысла. Отрицательное решение банка действует в течение 3 — 6 месяцев. Только после истечения этого срока стоит обратиться повторно.

Как передать долю в квартире жене, мужу

Отчуждение объекта недвижимости происходит путем заключения соответствующего соглашения. Например, можно оформить договор купли-продажи или дарения. Второй вариант предпочтительнее. Он позволяет избежать уплаты НДФЛ. При отчуждении долевой собственности также не нужно согласие других собственников.

Дарственная заключается в письменном виде. Сделка подлежит нотариальному удостоверению. Финальная часть процедуры – внесение данных в государственный реестр прав.

Порядок действий

Алгоритм действий отчуждения долевой собственности:

- Подготовка документов на жилье.

- Разработка проекта соглашения.

- Согласование нюансов сделки с выгодополучателем.

- Обращение к нотариусу.

- Оформление дарственной.

- Обращение в Росреестр или МФЦ.

- Регистрация права собственности.

При совместной собственности владельцу предварительно придется решить вопрос о выделении своей части квартиры. Потребуется провести переговоры с совладельцами, прийти к общему знаменателю, заключить договор о выделении долей или получить их согласие на сделку. После чего выполнить весь комплекс вышеуказанных действий.

Процедура

При отчуждении целой квартиры участникам сделки достаточно оформить письменное соглашение. То есть можно обойтись без нотариуса. Аналогичный порядок действовал в отношении долей квартиры до 2020 года. Позже были внесены поправки в закон. Теперь граждане при отчуждении части жилья вынуждены оформлять договор у нотариуса.

Проект соглашения можно разработать самостоятельно. Например, обратившись к профильному юристу. Также формуляр документа имеется у нотариуса. Однако редактировать соглашение в нотариальной конторе не совсем удобно.

Оформление договора дарения происходит при наличии соответствующих документов. Дарителю придется подтвердить права на отчуждаемое имущество.

В обязанности нотариуса входит установление личности каждого участника сделки, проверка представленных документов, разъяснение прав и обязанностей гражданам, удостоверение соглашения.

После подписания договора нотариус делает запись в соответствующем журнале и вносит сведения в государственный реестр. Одновременно участникам сделки разъясняется порядок регистрации права собственности на жилье.

Документы

Оформление дарственной возможно при наличии следующих документов:

- Паспорта участников сделки.

- Бумаги на отчуждаемую часть квартиры.

- Выписка из домовой книги. Документ берется по месту нахождения имущества.

- Согласие остальных совладельцев квартиры (при необходимости).

- Доказательство родства.

- Подтверждение уплаты госпошлины.

Если соглашение заключается между супругами, то выгодополучатель освобождается от уплаты НДФЛ. Правило действует только при наличии свидетельства о заключении брака. Если жилье отчуждается бывшему супругу, то налоговая льгота ему не полагается.

Расходы

При отчуждении части квартиры стороны договора несут определенные расходы. Базовая ставка госпошлины – 0,5%. Сумма сбора рассчитывается исходя из стоимости жилья. Минимальная ставка составляет 300 руб. Максимальная сумма сбора – 20 тыс. руб.

Необходимые расчеты нотариус делает на основании одного из двух документов – отчет о рыночной стоимости объекта недвижимости или кадастровой справки. Оценка проводится накануне заключения договора дарения.

Услуги правового/технического характера оплачиваются помимо госпошлины. Сумма вознаграждения нотариуса может отличаться по регионам. Средняя стоимость услуг в районе 5 тыс. руб. Детали по стоимости сделки нужно уточнять у конкретного нотариуса.

Дополнительные расходы выгодополучатель несет при внесении сведений в ЕГРП. За переоформление части совместной квартиры в многоквартирном здании необходимо заплатить 200 руб. При оформлении права собственности на всю квартиру размер налога увеличивается до 2 тыс. руб.

Налоги

Основное преимущество при оформлении дарственной между родственниками – освобождение от уплаты НДФЛ. Сумма довольно внушительная – 13%. Супругам достаточно представить нотариусу доказательства регистрации брака.

Если отчуждение имущества происходит в интересах бывшей супруги, то выгодополучателю придется заплатить подоходный налог.

Сроки

Супруги самостоятельно решают, когда именно им оформить договор дарения. Закон не содержит фиксированных сроков для подобного рода сделок.

Единственное ограничение – при покупке или строительстве жилья был задействован материнский капитал. Тут нужно учитывать момент возникновения права на объект недвижимости. Он является отправной точкой для исчисления срока исполнения обязательств о выделении долей совладельцев. Правообладателям дается шесть месяцев (ст.10 ФЗ № 256-ФЗ).

Алименты и льготы при оформлении кредита

Разведенные супруги, у которых есть общие малыши, не рассматриваются государством как отдельные представители социальной группы. Дадут ли ипотеку женщине в разводе, если на ее попечении дети, зависит не только от ее зарплаты, но и от суммы выплат на обеспечение детей от бывшего супруга. Менеджеры банка обязательно спросят об этом источнике денежных средств. Если супруг уклоняется от выплат или утаивает свой доход, необходимо подать в суд соответствующее заявление и добиться алиментов.

Как взять ипотеку после развода, если ваш доход низкий? Стоит узнать о льготах от государства и различных банков. Если в вашем регионе нет возможности получить помощь для одинокого родителя, вы можете воспользоваться федеральной программой. Чтобы воспользоваться гос. программой «Молодая семья», необходимо наличие следующих условий:

- матери не должно быть больше 35 лет;

- дата рождения ребенка – после 1.01.2018 года;

- нужны документальные подтверждения нехватки квадратных метров для совместного проживания женщины и ребенка.

По законодательству на каждого человека полагается не менее 18 м?. Если площадь вашего жилья меньше, то есть большой шанс получить помощь от страны для ее увеличения. Россия может оплатить первый взнос на покупку недвижимости или берет на себя часть задолженности за ипотечное жилье.

Раздел ипотечной недвижимости

Многие семейные пары оформляют кредит на недвижимость для улучшения условий проживания. В среднем, ипотеку берут на 10 лет, но из статистики видно, что больше половины разводов происходит в первые 5 лет супружеской жизни. При оформлении ипотечного кредита на квартиру или дом второй супруг автоматически становится созаемщиком. Это условие есть в кредитных договорах практически всех банков. Таким образом, кредитор имеет гарантию, что займ будет выплачен в срок. Если супруг перестанет вносить обязательные платежи, банку можно будет обратиться за уплатой к жене.

Чтобы разделить квартиру в ипотеке поровну между супругом и супругой, если у них нет детей, и это не единственное место проживания, можно прибегнуть к одному из вариантов:

- Переоформить ипотечную квартиру на одного из супругов. При мировом соглашении, кредитные средства продолжают выплачиваться поровну каждым. В таком случае сам кредитный договор в переоформлении не нуждается. Главным условием является составление соглашения супругов на равную выплату. После полного погашения ипотеки бывшие партнеры должны совместно решить дальнейшие действия с квартирой. Они могут продать ее и поделить вырученные средства пополам, либо оставить ее и оформить право на равную часть каждому.

- Переоформление ипотеки при разводе на одного заемщика – это возможно в том случае, если второй супруг отказывается от своей части ипотечного жилья. Сделать это он может, отказавшись от денежной компенсации за свою половину, а может и потребовать полагающуюся ему сумму. Отказ необходимо письменно оформить и заверить у нотариуса. К данному варианту прибегают те, у кого есть своя квартира и нет никаких жилищных проблем. Банк может согласиться на такое переоформление в случае, если второй заемщик предоставит сведения о своей платежеспособности;

- Досрочное погашение ипотеки – быстрое решение проблемы раздела общего имущества. Если у пары есть достаточное количество денег для полного погашения ипотечной задолженности, или остаток взноса небольшой, то стоит это сделать до начала бракоразводного процесса. После развода супруги смогут без проблем продать квартиру и поделить поровну деньги, или остаться совладельцами с равными частями недвижимости;

- Когда супругам не подходит ни один из трех указанных выше вариантов, они могут продать квартиру. Из полученных денег можно погасить задолженность перед банком, остаток разделить между собой. Такая процедура невозможна без ведома и согласия кредитора (банка), так как квартира является залоговым имуществом. В банке могут и не дать согласие на продажу, так как это им невыгодно, ведь в результате такой сделки и досрочного погашения кредита они теряют проценты.

Любое действие с ипотечной недвижимостью необходимо согласовывать с банком, в противном случае сделка будет считаться недействительной.

Ипотека на двоих не в браке

Купить квартиру до брака хотели бы многие пары, проживающие в гражданских отношениях, чтобы жить вместе, но отдельно от родственников. Можно ли взять ипотеку на двоих людям, если они не состоят в законном браке, или же на родственников, не являющихся близкими? Банки кредитуют пары, не состоящие в браке, не так охотно. Но все же взять кредит на покупку жилья представителям данной категории клиентов можно. Для этого привлекаются поручители или созаемщики. Такой способ будет интересен тем, кто не имеет достаточно средств, чтобы подтвердить свою платежеспособность.

Ипотека на двоих граждан не в браке возможна, но банк не относится к ним как к созаемщикам. Ипотека оформляется на одного из них, и право собственности после полного погашения кредита остается за получателем кредита, подписавшим договор с банком. Если не в браке, отношения могут прекратиться, долг будет выплачивать тот, кто оформил на себя ипотеку. В этом случае результат судебных разбирательств при разделе имущества будет зависеть от того, кто из супругов оформлял на себя жилье, какую сумму средств каждый из них внес в покупку недвижимости и других нюансов.

Чтобы шансы на получение займа повысились, при покупке недвижимости в кредит двумя гражданами можно воспользоваться возможностью привлечения поручителя. Ему не нужно подтверждать наличие доходов. В этом случае поручитель:

- не получает прав на жилье, за выплату ипотеки по которому ручается;

- обязан уплачивать долг перед продажей жилья банком, если заемщик перестанет платить взносы.

Эти условия часто становятся проблемой при поиске поручителей, поэтому найти такого человека не просто.

Бывают случаи, что квартиру в ипотеку на двоих приобретают для инвестирования. Такие клиенты банка могут вовсе не быть родственниками, но финучреждение не отказывает им в предоставлении займа. Это могут быть юридические лица, которые покупают нежилые помещения, или друзья, желающие сохранить и приумножить свои средства путем их вложения в недвижимое имущество.

Кредиты не родственникам и парам, не состоящим в браке, банки предлагают оформить по ипотеке в виде долевой собственности в соответствии с понесенными расходами каждого из получателей займа.

Как это можно оформить:

1 шаг. Покупка квартиры.

Оформлять документы следует сразу на супругу, чтобы потом не пришлось повторно регистрировать право собственности. Оформление собственности на квартиру осуществляется в Росреестре. Для этого в соответствующий орган нужно обратиться с заявлением установленной формы, оплатить пошлину, и предоставить договор о приобретении квартиры в трех экземплярах.

2 шаг. Заключение брачного договора.

Брачный договор заключается между законными супругами и подлежит нотариальному заверению.

Составить такой договор можно самостоятельно, включив в него всю необходимую информацию и сведения, включая данные сторон (ФИО, паспортные данные, адреса регистрации), данные квартиры (кадастровый номер, адрес, площадь), информацию о том, что эта квартира, купленная в браке, признается частной собственностью супруги, а также иную информацию, которую стороны считают важным согласовать.

Составление договора можно доверить нотариусу. Для этого ему необходимо предоставить оригиналы паспортов, свидетельства о регистрации брака, а также документы на квартиру. Нотариус сам составит и заверит договор.

Как переоформить ипотеку с бывшего мужа на созаемщика жену, если квартира вдобавок и еще не сдана?

Адвокат Антонов А.П.

Добрый день! Согласно ст. ст. 391-392.3 Гражданского кодекса, перевод долга с должника на другое лицо может быть произведен по соглашению между первоначальным должником и новым должником. В обязательствах, связанных с осуществлением их сторонами предпринимательской деятельности, перевод долга может быть произведен по соглашению между кредитором и новым должником, согласно которому новый должник принимает на себя обязательство первоначального должника. Перевод должником своего долга на другое лицо допускается с согласия кредитора и при отсутствии такого согласия является ничтожным. Если кредитор дает предварительное согласие на перевод долга, этот перевод считается состоявшимся в момент получения кредитором уведомления о переводе долга. При переводе долга по обязательству, связанному с осуществлением его сторонами предпринимательской деятельности, в случае, предусмотренном абзацем вторым пункта 1 настоящей статьи, первоначальный должник и новый должник несут солидарную ответственность перед кредитором, если соглашением о переводе долга не предусмотрена субсидиарная ответственность первоначального должника либо первоначальный должник не освобожден от исполнения обязательства. Первоначальный должник вправе отказаться от освобождения от исполнения обязательства. К новому должнику, исполнившему обязательство, связанное с осуществлением его сторонами предпринимательской деятельности, переходят права кредитора по этому обязательству, если иное не предусмотрено соглашением между первоначальным должником и новым должником или не вытекает из существа их отношений. К форме перевода долга соответственно применяются правила, содержащиеся в статье 389 настоящего Кодекса. Новый должник вправе выдвигать против требования кредитора возражения, основанные на отношениях между кредитором и первоначальным должником, но не вправе осуществлять в отношении кредитора право на зачет встречного требования, принадлежащего первоначальному должнику. Кредитор может осуществлять в отношении нового должника все права по обязательству, если иное не предусмотрено законом, договором или не вытекает из существа обязательства. Если при переводе долга первоначальный должник освобожден от обязательства, обеспечение исполнения обязательства, предоставленное третьим лицом, прекращается, за исключением случая, когда такое лицо согласилось отвечать за нового должника. Освобождение первоначального должника от обязательства распространяется на всякое предоставленное им обеспечение, если только имущество, являющееся предметом обеспечения, не передано им новому должнику. Долг может перейти с должника на другое лицо по основаниям, предусмотренным законом. Для перехода долга в силу закона не требуется согласие кредитора, если иное не установлено законом или не вытекает из существа обязательства. В случае одновременной передачи стороной всех прав и обязанностей по договору другому лицу (передача договора) к сделке по передаче соответственно применяются правила об уступке требования и о переводе долга. Таким образом, изменение должника в договоре ипотечного кредита возможно, но при согласии кредитора (банка).

управляющий партнер адвокатского бюро «Антонов и партнеры».

Остались вопросы к адвокату? Задайте их прямо сейчас здесь, или позвоните нам по телефонам в Москве +7 (499) 288-34-32 или в Самаре +7 (846) 212-99-71 (круглосуточно), или приходите к нам в офис на консультацию (по предварительной записи)!

Порядок оформления на двоих собственников

Чтобы взять ипотеку на двоих собственников, потребуется более объемный пакет документов, чем при самостоятельном оформлении. Порядок прохождения процедуры аналогичный:

- Сбор и подача документов на созаемщиков. Вы подтверждаете свою платежеспособность, банк оценивает риски. Оформление платных документов на этом этапе преждевременно. Их перечень может отличаться у разных банков, срок действия некоторых справок и выписок ограниченный.

- Получение предварительного одобрения суммы кредита.

- Выбор помещения. Этот этап может быть начат раньше, но до получения предварительного одобрения от кредитора подписывать какие-либо соглашения рискованно. Сделка может сорваться или затянуться. Вы можете потерять задаток.

- Подписание предварительного договора на приобретение жилья.

Рекомендуемая статья: Можно ли оформить ипотеку на другого человека

- Передача . Наиболее предпочтительным вариантом для покупателя является безналичное перечисление денег со своего счета на счет продавца с получением платежного поручения. Выбрать что лучше аванс или задаток при покупке квартиры в ипотеку с образцами договоров можно, прочитав другую статью.

- Заказ отчета об оценке. Вы можете обратиться к любому лицензированному оценщику или в оценочную компанию. Банки часто работают на постоянной основе с несколькими специалистами и рекомендуют клиентам их контакты. Обращение к рекомендованному оценщику сэкономит ваше время, а отчет об оценке будет гарантированно соответствовать требованиям банка. Предварительно сравните цены на услуги с предложениями сторонних оценщиков.

- Сбор остальных документов на недвижимость от продавца или застройщика по списку банка. К этому моменту должно быть составлено нотариально заверенное согласие супруга при необходимости его оформления.

- Подача пакета документов и получение одобрения сделки от банка.

- Подписание кредитного договора. Процедура проходит в банке под руководством сотрудника.

- Составление и подписание договора купли-продажи. Если собственность долевая, оформление происходит у нотариуса. Оно требует времени и внимательности всех сторон сделки. О встрече с нотариусом следует договориться заранее.

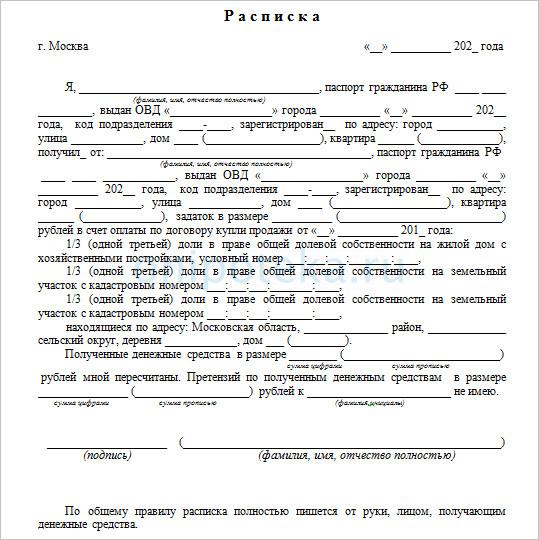

- Передача/перечисление первоначального взноса (за вычетом задатка). Получение расписки от продавца.

- Передача на госрегистрацию договоров, расписок и других документов об оплате покупателем из собственных средств. Подача возможна через МФЦ или Росреестр. Потребуется уплатить госпошлину (2000 руб. – купля-продажа, 350 руб. – долевое участие в строительстве ().

- Получение документов с отметкой о регистрации – не позднее 2-х недель после подачи.

- Представление в банк зарегистрированного договора.

- Перечисление кредитных средств на счет продавца (Как происходит передача денег при ипотеке продавцу описано в другой статье) .

- Страхование рисков в соответствии с кредитным договором. При желании заемщики могут оформить дополнительные полисы, например на случай утраты трудоспособности. Где дешевле страхование ипотеки мы анализировали в другой статье)

В чем суть

Гражданским браком принято называть отношения между людьми, проживающими вместе, которые не зарегистрированы в установленном государственными актами порядке. То есть фактически мужчина и женщина живут как семья, но их отношения не зарегистрированы в загсе.

Раньше банки отказывали в кредитовании подобных семей. Однако со временем подходы к оценке рисков изменились — намного безопаснее, когда за кредит отвечают два человека, а не один. Поэтому сейчас ответ на вопрос, можно ли ипотеку оформить на двоих, утвердительный.

Как такового понятия «гражданский брак» в российском законодательстве не существует. Но этот факт особо не влияет на оформление кредита и его обслуживание. Вопросы начинают возникать, когда сожители расходятся и приступают к разделу имущества. Тогда появляется проблема, как распорядиться ипотечным жильем.

Что требуется для оформления

Документы, которые потребует кредитор для рассмотрения заявки на ипотеку от пары в гражданском браке, ничем не отличаются от стандартного пакета, который включает:

- гражданский паспорт;

- справку о доходах за последние полгода;

- копию трудовой книжки с отметками кадровой службы работодателя.

Кроме этого, обязательно представляются документы на недвижимость, которую планируется приобрести в кредит.

Как это сделать

В соответствии с ФЗ № 102 «Об ипотеке» пары, проживающие в гражданском браке, могут выбрать оптимальный для себя вариант:

- Право собственности оформляется на одного супруга. При этом один из сожителей будет основным заемщиком, а другой – поручителем или созаемщиком.

- Право собственности оформляется на обоих сожителей. В этом случае каждый супруг станет владельцем доли недвижимости.

В какие банки обращаться

Ипотека на двоих супругов оформляется всеми банками, которые выдают кредиты на покупку жилья. Ее можно получить, например, в «Открытие», Альфа-банк Сбербанке, ВТБ 24, ТКБ, Россельхозбанке, Газпромбанке, ВТБ Банк Москвы и многих других финансовых учреждений.

Условия кредитования для семей в гражданском браке такие же, как и для остальных клиентов:

- первоначальный взнос – его размер зависит от типа недвижимости и от того, на каком рынке она покупается — первичном или вторичном. В среднем аванс устанавливается на отметке 10-15%. Если заемщик не предоставляет информацию о доходах – тогда не менее 50% от стоимости жилья;

- срок кредитования – до 30 лет;

- процентная ставка – зависит от многих факторов, таких как категория клиента, срок кредитования, наличие не/полного пакета документов, типа недвижимости и т.д. При покупке жилья на первичке плата по кредиту обычно на несколько процентных пунктов ниже. В среднем кредиты на жилье можно получить под 8-10% годовых и выше.

Как происходит раздел имущества

При незарегистрированном браке имущество, нажитое общими усилиями, не считается совместным, а значит, и делить нечего. Просто каждый должен забрать свое. С личными вещами все ясно, но что делать с жильем, купленным в ипотеку. Тут возможны варианты:

- Продать недвижимость, расплатиться с долгами, а остаток средств разделить между собой.

- Один из экс-сожителей выкупает у второго его долю и становится владельцем недвижимости.

- Все остается как есть, но каждый из бывших супругов выплачивает свою часть кредита пропорционально той части недвижимости, которой владеет. Не самый лучший вариант, так как одна из сторон ипотечной сделки со временем может отказаться выполнять свои долговые обязательства. Тогда они лягут на плечи второго супруга с перспективой вернуть свои деньги через суд, или же банк в принудительном порядке продаст жилье.

На что обратить внимание

Если оформлена ипотека на двоих не в браке, супругам стоит воспользоваться одной из рекомендаций:

- во всех квитанциях об оплате займа должны быть указаны Ф.И.О. плательщика;

- перед оформлением ипотеки следует заключить договор займа, в котором должно быть прописано, кто и сколько будет платить по кредиту на жилье.

Преимущества и недостатки

Если говорить о положительных моментах покупки жилья в ипотеку при незарегистрированном браке, то он один – паре не придется ютиться по съемным квартирам. При достаточном уровне платежеспособности клиентов банк оформит ипотеку — и уже сразу, а не через несколько лет можно будет вселиться в квартиру.

Однако при разрыве отношений придется делить имущество, при этом доказывая друг другу или в суде (если придется), кто и сколько вложил своих денег в жилье. Кроме того, ипотека в гражданском браке вряд ли будет оформлена по льготным условиям. Поэтому, если отношения еще не достигли такого уровня доверия, чтобы закрепить их официально, лучше с кредитом повременить.

Кредит без согласия жены или мужа: перспективы и последствия

В случае, когда между супругами не было официальной договоренности, все имущество будет подчинено закону, описанному выше, то есть будет считаться общим. Согласно Гражданскому Кодексу Российской Федерации кредитная операция, проведенная в банке, может быть не принята второй половиной в течение одного года, при условии, что все произошло без его введенья. Однако прошел год, а заявлений не поступал от второй половины, соответственно никто не против. А если не был против, значит, согласился.

Рассмотрим следующую ситуация. Отсутствует подтверждающий согласие супруга на получение кредита документ, тогда образовавшаяся сумма кредитного долга судом как общая не признается, и его не распределят между супругами. Такая ситуация возможно, если супруг скажет: «Я не знал/не знала о получении кредита моей второй половиной. И денег тоже не видел/не видела, он/она потратил их только на себя».

Бывают ситуации, когда суд признал долг общим, но сами банки-кредиторы ссылаются на статьи 307 и 391 Гражданского Кодекса Российской Федерации, и обжалуют решения суда первой инстанции в судах районного или городского уровня.

Кредит, взятый без согласия второго супруга

Отличным вариантом раздела долга будет как единогласие между мужем и женой в этом вопросе, так и решение данной проблемы с банком в большой степени. Благодаря этому получится избежать последующих судебных тяжб. Что для этого необходимо? С вашей стороны потребуется:

- предложить в письменном виде банку прийти к согласию в отношении вопроса по признанию образовавшегося долга общим.

- взять согласие (в письменной форме) банка-кредитора для того, чтобы в дальнейшем вы имели шанс подтвердить согласие банковского учреждения во время судебного процесса в случае обращения последнего в суд.

Когда у кредитора нет согласия второго супруга на получение кредитора, он может взыскать долг с части имущества, принадлежащего заемщиком, но ни в коем случае его второй половине.

Поэтому кредитору порой заботятся о согласии супруга, чтобы в дальнейшем не было проблем с имуществом, подлежащему реализации в случае невыполнения обязательств заемщика.

Порой требуется не только письменное согласие второго супруга, но еще его личное присутствие в банковском учреждении, когда подается заявление на получение кредита, или когда подписывается Кредитный Договор, или договор на автокредит.

Кредит взятый без согласия жены или мужа: перспективы и последствия

Рассмотрим вопрос, как происходит раздел долгов после развода. Представим такую ситуацию. Во время брака муж взял потребительский кредит, его основной целью было развивать бизнес. Через некоторое время супруги официально были разведены. Однажды работники банковского учреждения, где был взят кредит бывшим мужем, стали звонить жене, более того теперь звонят даже судебные приставы и требуют, чтобы жена оплатила долг своего бывшего супруга. ведь тот прекратил совершать выплаты.

Что делать? Не теряйтесь! Вот несколько важных моментов:

- Заявите в местном отделении Федеральной службы судебных приставов, что кредит ваш бывший муж брал для себя и вашего согласия на этот кредит не получал.

- Найдите и подготовьте все имеющиеся у вас договора, чеки и тому подобное, что подтверждает находящиеся в наличии вещи квартиры, мебель и так далее, в случае, когда квартира была приобретена супругами в прошлом совместно. Для чего? Чтобы в случае прихода приставов с целью наложить арест, у вас были документы, подтверждающие ваше право собственности.

- А если муж взял в качестве займа миллионы? Постарайтесь как можно скорее реализовать имеющееся имущество и найти другое жилье. В противном случае, на долю мужа будет наложено взыскание.

Однако последний пункт происходит не часто.

Как переоформить квартиру при разводе, чтобы не делить

Важно знать, что при разводе раздел имущества может происходить по одному из трех сценариев:

- По договоренности супругов;

- В соответствии с брачным контрактом;

- По решению суда.

Если к процессу подключается Фемида, то обычно недвижимость между супругами распределяется поровну. Но что предпринять, когда делить квартиру совершенно не хочется. Например, если она была куплена на наследственные деньги, или в нее был вложен капитал, скопленный еще до вступления в брак.

Как вариант может быть – перерегистрация квартиры на одного из ближайших родственников еще до развода. Например, жилье можно переписать на мать или отца. Но этот способ действенен исключительно в том случае, если в собственниках числится только один из супругов

Но тут важно учитывать тот факт, что опасность такого метода еще и в том, что если у родителей есть другие наследники, то они также смогут претендовать на эту недвижимость

Второй вариант – заключить брачный контракт. Но это возможно только в том случае, если расставание происходит полюбовно, и муж или жена готовы пойти на соглашение и не претендовать на имущество второй половинки.

Можно также собрать доказательства того, что квартира была куплена на добрачные деньги. Например, предоставить справки о том, что взнос за жилье был получен от продажи квартиры, которая имелась в собственности до заключения брачного союза. Это несложно сделать, отследив банковские расчеты.