Последствия банкротства для должника

Содержание:

- Последствия для родственников

- Банкрот: что это значит

- Банкротство ИП в 2019 году

- Последствия как для физического лица

- Можно ли открыть ИП, если был признан банкротом как предприниматель

- Сколько стоит банкротство и есть ли упрощённая процедура?

- Что может помешать списанию долгов через банкротство

- Процедура банкротства

- Последствия для должника: в чем они проявляются?

- Последствия для должника

Последствия для родственников

Банкротство физ лиц и признание неплатежеспособности предпринимателя заденет членов его семьи. В первом судебном заседании по делу будет назначен финуправляющий, и семья банкрота получит следующие ограничения:

-

Банкрот не сможет распоряжаться своим имуществом. Любые сделки проводятся только с одобрения финуправляющего. Это правило не распространяется на сделки с единственным жильем должника, если оно не передано в залог, и имуществом, не включаемым в конкурсную массу.

-

Банкрот потеряет доступ к расчетным счетам: это влияет как на счета индивидуальных предпринимателей, так и на личные счета гражданина. Все карты и пин-коды для них будут переданы управляющему.

Со всех поступивших средств банкроту и его иждивенцам будет начислена сумма, равная установленному по региону прожиточному минимуму. Она будет увеличена, если предоставить аргументы: необходимость затрат на лечение, выплаты алиментов в установленном размере и прочие.

-

Если супруг обанкротившегося ИП был его поручителем или созаемщиком, банк предъявит требования по выплате долга ему. Юристы рекомендуют в таких ситуациях прибегнуть к семейному банкротству.

Другие члены семьи могут не беспокоиться о собственности, которая была получена от банкрота путем приобретения или принятия дарения, если с момента отчуждения прошло более 3 лет. Такие сделки суд не рассматривает и не отменяет.

Важно! Собственность родственников банкрота: родителей, детей, братьев, сестер и далее, независимо от степени родства, является неприкосновенной и не используется для погашения его задолженностей

В случае банкротства индивидуального предпринимателя важно учитывать, что основным последствием для родственников является именно ухудшение финансового положения. Действительно, в процессе признания неплатежеспособности семейный бюджет будет временно урезан

Это особенно актуально для ИП, которые решили прибегнуть к судебной реструктуризации долгов. Поскольку максимально допустимый срок этой процедуры достигает 3 лет, в течение всего этого периода семья будет ограничена в финансовом отношении.

Но если должник решит списать долги через реализацию, то сможет завершить процедуру за 8–10 месяцев. После этого ограничения с должника будут сняты.

Признайте банкротство и освободитесь от долгов в 2021!

Банкрот: что это значит

С момента признания должника банкротом, он теряет статус индивидуального предпринимателя и на некоторое время лишается права заниматься законной коммерческой деятельностью.

Процедура банкротства индивидуальных предпринимателей – процесс многоэтапный, долгий и непростой. Надо сказать, что она не всегда заканчивается собственно банкротством. Иногда, после тщательной и подробной проверки конкурсный управляющий предоставляет в суд отчет о нормальной деятельности ИП. Поэтому прежде чем решаться на подобный шаг, необходимо тщательно просчитать все иные пути выхода из кризисной ситуации и по возможности попытаться избежать судебных разбирательств.

Банкротство ИП в 2019 году

Банкротство индивидуальных предпринимателей до 1 октября 2015 года работало в нашей стране по аналогии с банкротством юридических лиц. Но после вступления в силу поправок 1 октября 2015 года в Федеральный Закон 127-ФЗ «О несостоятельности (банкротстве)», предприниматели стали банкротиться по новым правилам, как обычные граждане. И это существенно снизило стоимость процедуры банкротства индивидуальных предпринимателей.

Стоимость банкротства ИП в 2019 году:

- вознаграждение арбитражного (финансового) управляющего снизилась с 30 тысяч рублей в месяц, до 25 тысяч рублей за всю процедуру. (Процедуры длятся не менее 4 месяцев, поэтому вознаграждение управляющего ранее составляли не менее 120 тысяч рублей, против 25 тысяч сейчас).

- уменьшилось количество обязательных публикаций в газете «Коммерсантъ», которые ранее могли вылиться в круглые суммы.

Процедура банкротства ИП по шагам

Банкротство ИП в 2019 году: «Долги как физлица тоже гасятся»!

По «старым правилам» при банкротстве предприниматели не освобождались от долгов по потребительским кредитам. А ведь зачастую индивидуальные предприниматели для развития бизнеса брали обычные потребительские кредиты. С 1 октября 2015 года предприниматели после успешного завершения процедуры банкротства освобождаются от всех обязательств, даже не связанных с предпринимательской деятельностью. Исключения составляют лишь долги по алиментам, компенсации морального вреда, вреда здоровью и иные долги личного характера. (Подробнее читайте в статье «Списание долгов в процедуре банкротства»).

Процесс банкротства индивидуального предпринимателя в 2019 году на 99% соответствует процессу банкротства гражданина, не являющегося ИП. Вот 3 различия:

- с момента признания индивидуального предпринимателя банкротом он утрачивает статус индивидуального предпринимателя;

- в течение 5 лет после завершения процедуры банкротства ИП нельзя снова зарегистрироваться в качестве индивидуального предпринимателя;

- индивидуальный предприниматель должен сообщить о своем намерении обратиться с заявлением о признании его банкротом путем включения этого уведомления в Единый федеральный реестр сведений о фактах деятельности юридических лиц.

Кроме этих трех различий больше различий нет, и все наши статьи о банкротстве в разделах: «Основы банкротства физических лиц» и «Банкротство физлиц в деталях» 100% применимы и к банкротству индивидуальных предпринимателей. Причем ничего не мешает предпринимателю перед банкротством сняться с учета как ИП в налоговом органе и банкротиться уже как обычному гражданину.

Посмотрите мнение о процедуре банкротства ИП человека, прошедшего процедуру:

Антикризисный центр «Долгам.Нет» помогает пройти процедуру банкротства как физическим лицам, так и ИП. Вы платите фиксированную сумму в рассрочку на 10 месяцев. Никаких дополнительных непонятных платежей!

Посмотреть выигранные дела

Последствия как для физического лица

Подавая в суд заявление о признании собственной некредитоспособности в качестве индивидуального предпринимателя, ИП нужно готовиться к ряду последствий, наступающих в отношении физического лица:

- его обяжут в течение 5 лет сообщать предполагаемым кредиторам о факте банкротства в прошлом — это может несколько осложнить оформление банкротом новых кредитов;

- банкроту запретят повторно проходить процедуру банкротства в течение 5 лет;

- также в отношении банкрота вводится 3-летний запрет на работу в руководящих должностях или управление организациями иными способами.

Также стоит учесть, что во время самой процедуры:

- будут заморожены и направлены в счет погашения долгов финансовые активы как предпринимателя, так и физического лица;

- в процедуре реализации будет участвовать имущество предпринимателя и физлица;

- гражданину могут запретить выезд за границу на время банкротства.

Здесь стоит отметить, что все вводимые в отношении должника (как физического лица, так и предпринимателя) ограничения имеют временный характер. И не идут ни в какое сравнение с возможностью избавиться от долгов законным способом.

Если своими действиями до банкротства и во время его предприниматель не нарушал нормы административного, гражданского законодательства и Налогового кодекса РФ, то за ним сохраняется право повторно заниматься коммерческой деятельностью спустя 5 лет после банкротства.

Чтобы минимизировать последствия банкротства ИП для должника, процедуру нужно проводить при поддержке опытных кредитных юристов. Мы расскажем вам, как правильно банкротится с долгами по предприятию, и что можно сделать для максимального сохранения вашего имущества.

Наши юристы добьются признания вас банкротом и полного списания долгов. Для консультации позвоните нам или напишите в онлайн-чат.

Можно ли открыть ИП, если был признан банкротом как предприниматель

В условиях кризиса удержаться на плаву и продолжать работать удается далеко не всем, даже несмотря на поддержку государства. Карантин весны 2020 года и ограничения, скачки валютных курсов привели к тому, что у российских предпринимателей появились задолженности по налогам и сборам во внебюджетные фонды, долги по зарплате работникам, просроченные платежи по банковским кредитам.

Но даже в такой ситуации у индивидуальных предпринимателей в запасе есть совершенно законный способ избавиться от долгов — запустить процедуру банкротства, признав себя финансово несостоятельным.

Прежде чем обращаться в суд с заявлением о банкротстве, мы рекомендуем должникам , чтобы понять, в каком статусе выгоднее объявлять себя банкротом.

Ведь процедуру можно проходить в качестве физ. лица или ИП

И тот, и другой статус позволит избавиться от кредитного бремени, однако, они предусматривают разные последствия, что важно для человека, который планирует продолжить свое дело после признания его банкротом

Банкротство — это сложная и продолжительная правовая процедура, проводимая в соответствии со специальным законом №127-ФЗ. Независимо от того, идет речь о физлице или индивидуальном предпринимателе, признаки несостоятельности будут классическими:

- Неспособность в обозримом будущем исполнять финансовые обязательства.

- Текущая просрочка по долговым обязательствам или наличие убедительных причин их наступления в дальнейшем.

- Если совокупный размер задолженности перед кредиторами по личным обязательствам или долгам ИП составляет более 500 тысяч рублей с просрочкой от 3 месяцев, то объявить с несостоятельности гражданин (или предприниматель) просто обязан.

С момента вынесения судом определения о признании банкротом:

- статус ИП аннулируется;

- заверенная копия определения о банкротстве направляется в отделение налоговой службы;

- все лицензии и патенты, которые выдавались ИП для осуществления коммерческой деятельности, также аннулируются.

Реализацию имущества бизнесмен будет проходить как гражданин, а не предприниматель. В 2020 году приняты изменения в закон о банкротстве — введено понятие моратория и институт внесудебного банкротства. Но принципиальных отличий в порядке банкротства для граждан и ИП по-прежнему нет.

В соответствии с пунктом 2 ст. 216 127-ФЗ после банкротства ИП действует пятилетний запрет на занятие коммерческой деятельностью. Срок запрета начинается со дня завершения арбитражного процесса и вынесения соответствующего определения.

При этом закон не запрещает:

- после объявления банкротом или даже при банкротстве открыть ИП, зарегистрировав в качестве предпринимателя родственника — родителей, детей, супругу;

- регистрироваться в качестве самозанятого, чтобы продолжать оказывать услуги, реализовывать товары и платить налоги;

- после банкротства открыть ООО на мужа/жену — участником будет числиться супруг, но доля в ООО, нажитая во время брака, принадлежит мужу и жене пополам.

Примечательно, что помимо пятилетнего ограничения на открытие нового ИП, закон также запрещает обанкротившимся предпринимателям занимать высшие руководящие посты в компаниях. Это касается должностей, которые в Уставе поименованы как управленческие: президент Совета директоров АО или гендиректор Общества с ограниченной ответственностью, директор. Работать заместителем директора, руководителем структурного подразделения по трудовому договору банкроту разрешено.

Если у предпринимателя отсутствуют огромные долги по налогам и сборам во внебюджетные фонды (ПФР, ФСС, ОМС), юристы рекомендуют придерживаться следующего алгоритма:

- Выплатить персоналу задолженность по заработной плате.

- Уволить сотрудников с оформлением соответствующих записей в трудовые книжки.

- Официально закрыть статус ИП в налоговой.

- Обратиться в арбитражный суд и подать заявление о признании банкротства.

Как закрыть ИП с долгами мы рассказали здесь.

Если предприниматель при наличии крупных долгов перед бюджетом закрывает ИП и после этого банкротится как физическое лицо, не исключено, что ИФНС оспорит прекращение его регистрации в качестве ИП. В этом случае гражданин будет банкротиться как предприниматель, и впоследствии не сможет зарегистрировать ИП 5 лет.

, как подготовиться к банкротству, и есть ли смысл закрывать ИП перед банкротством в вашем случае.

Срок моратория на банкротство бизнеса кредиторами истек

Начиная с середины января 2021 года кредиторы имеют право подавать иски о банкротстве бизнеса любой величины, в том числе — ИП. В банкротстве предпринимателей широко распространен принцип введения внешнего наблюдения. Поэтому шквал закрытия малого и среднего бизнеса настигнет Россию к осени 2021 года.

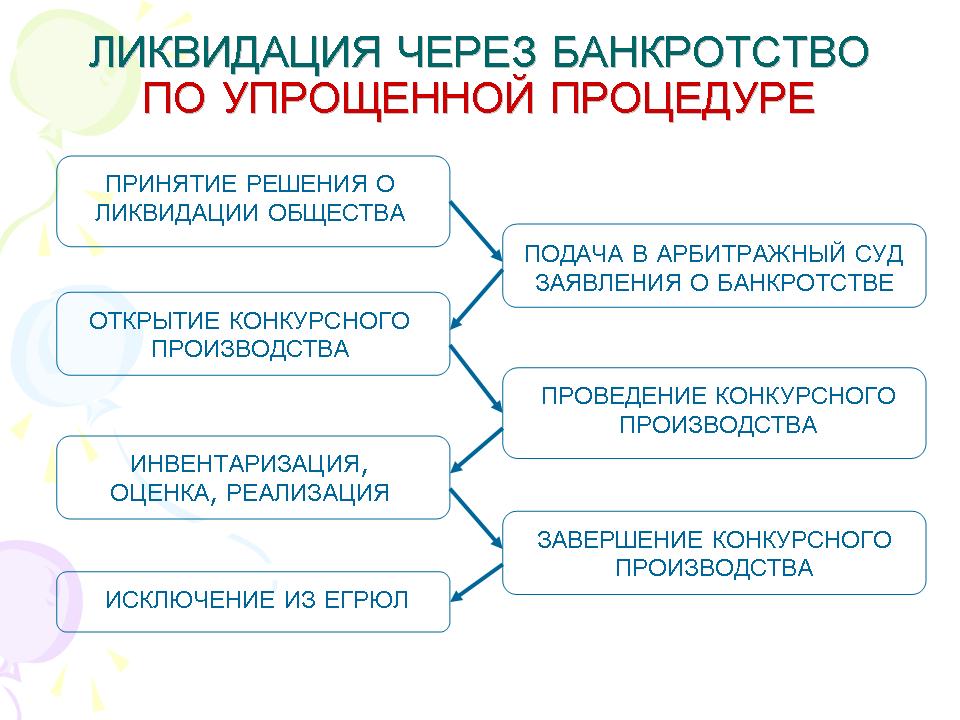

Сколько стоит банкротство и есть ли упрощённая процедура?

В разных случаях стоимость процедуры варьируется. Основные затраты:

- госпошлина — 300 рублей;

- депозит в суд — 25 000 рублей;

- расходы финансового управляющего — от 15 000 рублей;

- публикации в СМИ о реструктуризации долгов, продаже имущества — от 7 000 рублей;

- почтовые издержки.

Итого, минимальная стоимость процедуры банкротства — более 40 000 рублей. Также не стоит забывать о проблемах с доходами — их может попросту не быть, если бизнес остановился.

Есть вероятность, что итоговая сумма окажется неподъемной для кандидата в банкроты. Для таких случаев разработан проект закона об упрощённом банкротстве, принять который могут принять в ближайшее время.

Зачастую причиной денежных затруднений становится неспособность выполнять обязательства по займам. Чтобы облегчить финансовую нагрузку, кредит можно рефинансировать — привлечь средства в другом банке по более выгодным условиям. Например, это можно сделать в МТС Банке.

Что может помешать списанию долгов через банкротство

Суд откажет в списании задолженности, если:

- должника привлекли к ответственности по УК РФ или КоАП РФ за фиктивное или преднамеренное банкротство, либо за иные противоправные действия при проведении процедуры;

- должник не представил обязательные сведения, либо представил заведомо недостоверные данные, что подтверждено судебным актом;

- при оформлении кредитов гражданин совершил мошенничество, злостно уклонялся от погашения долгов или налогов, представил ложную информацию в заявлении, скрывал или уничтожал имущество.

Эти основания будет проверять суд по своей инициативе, по отчету управляющего, по возражениям и документам кредиторов.

Для внесудебного банкротства действуют другие основания для отказа в списании долгов. МФЦ откажет в списании задолженности, если:

- отсутствуют сведения об окончании производства, либо оно было возобновлено по заявлению кредитора;

- если по заявлению кредиторов банкротное дело было передано для рассмотрения в арбитражный суд (в том числе при обнаружении имущества или оспаривании сделок должника);

- если заявление подано ранее 10 лет после прекращения или завершения внесудебного дела о банкротстве.

Особенности банкротства через МФЦ заключаются в отсутствии такой стадии, как реализация имущества. Управляющий в упрощенной процедуре не привлекается. Проверять, что у должника нет имущества для погашения долгов будут по постановлению приставов об окончании производства.

Подразумевается, что при совершении исполнительных действий приставы сделают необходимые запросы, проведут розыск имущества должника. Поэтому специалисты МФЦ запросят информацию из Банка данных исполнительных производств, проверят основания для окончания дела.

Частые вопросы

-

Как признать внесудебное банкротство, если есть открытое исполнительное производство?

Признать себя банкротом во внесудебном порядке не получится, если есть открытые исполнительные производства. Закон четко устанавливает обстоятельства, при которых должники могут обращаться за внесудебной процедурой: долг в пределах 50-500 тысяч рублей и закрытые исполнительные производства ввиду отсутствия имущества для взыскания. У должника не должно быть дополнительных незавершённых дел в ФССП.

-

Признают ли банкротом пенсионера?

Возможностями банкротства может воспользоваться любой гражданин РФ, вне зависимости от его возраста (если его ситуация соответствует критериям банкротства). Соответственно, если у пенсионера достаточная сумма долгов, он не привлекался к уголовной ответственности, и не признавал банкротство в течение последних 5 лет, то он может смело обращаться с заявлением.

-

Можно ли стать банкротом, если нет имущества?

За признанием банкротства могут обратиться граждане РФ, которые не в силах выплачивать долги по своим обязательствам. Не имеет значения наличие или отсутствие имущества. Если собственность есть, и она не подлежит исключению из конкурсной массы, она будет реализована с целью удовлетворения требований кредиторов. Если ее нет, процедура будет проведена без электронных торгов, ввиду отсутствия конкурсной массы.

-

Может ли стать банкротом не гражданин РФ, если у него есть кредиты в России?

К сожалению, это невозможно. Признать несостоятельность в судебном и внесудебном порядке могут только граждане РФ. В процессе возбуждения банкротной процедуры заявитель должен представить паспорт, ИНН, СНИЛС — набор личных документов, стандартных для граждан РФ. Процедура недоступна для иностранцев, по крайней мере — в текущей редакции законодательства.

Наша команда

-

Владислав Квитченко

генеральный директор -

Татьяна Смирнова

Старший юрист по банкротству физ. лиц -

Григорий Нечаев

Юрист по банкротству физ. лиц -

Олег Мартин

Финансовый аналитик -

Ярослав Митьков

Младший юрист по банкротству физ. лиц

Процедура банкротства

Теперь о том, как оформить банкротство ИП.

Управляющий будет проводить процедуру и заниматься оповещением кредиторов. Для поиска управляющего можно воспользовался данными из Федерального реестра сведений о банкротстве. Кроме того, необходимо:

- оплатить госпошлину в размере 300 рублей;

- внести на депозитный счет суда 25 000 рублей (эта сумма пойдёт в оплату услуг финансового управляющего);

- уведомить кредиторов о подаче заявления на банкротство, разместив публикацию на сайте fedresurs.ru за 15 дней до обращения в суд.

Подготовка документов в суд

Процедура банкротства ИП / гражданина начинается с заявления в арбитражный суд. Туда нужно представить комплект документов, полный перечень которых есть в статье 213.4 закона 127-ФЗ. Документов очень много, но подавать нужно не все, а только те, которые относятся к конкретной ситуации. Все документы можно поделить на три группы:

- Документы гражданина / ИП. Это паспорт, ИНН, СНИЛС, при наличии семьи – свидетельства о браке и о рождении детей. А также документы, подтверждающие статус ИП: свидетельство или лист записи ЕГРИП.

- Документы, которые подтверждают задолженность: договоры кредита / займа, документы, подтверждающие просрочку и так далее.

- Документы, подтверждающие наличие у ИП имущества и доходов.

Примерный перечень будет таким:

- Выписка из ЕГРИП (получена не позже 5-ти рабочих дней до даты подачи в суд).

- Перечень собственного имущества ИП с приложением документов о собственности.

- Список кредиторов, их адреса и суммы задолженностей, а также документы, которые подтверждают обоснованность требований кредиторов.

- Список должников индивидуального предпринимателя (с указанием их адресов и суммы задолженности).

- Другие документы, которые подтверждают неплатежеспособность ИП.

Далее нужно посчитать сумму задолженности. Теперь можно приступать к формированию заявления в арбитражный суд.

В течение 5 дней после получения документов суд должен вынести определение, которое направляется заявителю, должнику, а также саморегулируемой организации арбитражных управляющих (из числа которых должен быть назначен управляющий). В определении должна быть указана дата рассмотрения обоснованности требований заявителя к должнику. Срок рассмотрения – от 15 до 30 дней с даты вынесения определения арбитражным судом.

Судебное заседание

Задача суда – принять решение о том, обоснованно ли заявление гражданина о банкротстве. Может быть и так, что в приёме заявления откажут. Причины разные: неправильно посчитана сумма задолженности, неверно составлено заявление. Также может оказаться, что по факту у ИП имеется достаточно имущества для покрытия долгов, и оснований в признании его несостоятельным нет. В ходе заседания предпринимателю нужно постараться убедить суд в своей неплатёжеспособности.

На втором заседании собираются кредиторы, должник и его управляющий. На данном этапе задача суда – установить, насколько обоснованы требования каждого кредитора. После этого требование утверждается полностью либо частично, а кредитор становится конкурсным. Это означает, что должник обязан с ним рассчитаться.

Последствия для должника: в чем они проявляются?

Что значит объявить себя банкротом? Главное последствие банкротства физ. лица заключается в том, что с момента завершения процедуры банки и иные кредиторы больше не могут предъявлять претензии к должнику. Вне зависимости от размера долга и желаний кредиторов — долги списываются.

Чем плохо банкротство? Судебная процедура идет слишком долго, а должнику придется нести значительные расходы. Также есть риск привлечения к ответственности, аннулирования сделок, отказа в списании задолженностей. Все подводные камни и минусы можно предусмотреть и избежать, если обратиться к юристу и заранее оценить перспективы дела.

Среди негативных последствий и ограничений при банкротстве физических лиц следует выделить:

-

невозможность какое-то время повторно признать банкротство;

Должник не сможет повторно подать на несостоятельность в течение 5-ти лет после завершения предыдущего банкротного дела.

-

нельзя скрывать факт банкротства;

При попытках взять новый кредит физлицо должно будет предоставлять банкам информацию о факте своего банкротства в течение 5 лет после такового.

-

лишение права занимать руководящую должность;

В течение 3-х лет (иногда и дольше) после признания гражданина банкротом ему запрещено быть руководителем юр. лица или государственной компании, входить в состав совета директоров. Если должник проходил банкротство как ИП, то статус индивидуального предпринимателя он не сможет оформить в течение 5-ти лет.

-

сведения о банкротстве отразятся в кредитной истории.

После завершения процедуры банкротства физического лица в БКИ (бюро кредитных историй) фиксируются сведения о факте банкротства гражданина.

Статья 213.30. Последствия признания гражданина банкротом

- В течение пяти лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры он не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства.

- В течение пяти лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры дело о его банкротстве не может быть возбуждено по заявлению этого гражданина.

- В течение трех лет с даты завершения в отношении гражданина процедуры реализации имущества или прекращения производства по делу о банкротстве в ходе такой процедуры он не вправе занимать должности в органах управления юридического лица, иным образом участвовать в управлении юридическим лицом, если иное не установлено настоящим Федеральным законом.

Федеральный закон от 26.10.2002 N 127-ФЗ (ред. от 30.12.2020) «О несостоятельности (банкротстве)» (с изм. и доп., вступ. в силу с 02.01.2021)

Читать полностью

Последствия для должника

Стоит выделить следующие основные заблуждения относительно последствий банкротства индивидуального предпринимателя:

-

Испорченная репутация. Когда ИП обанкротился, кредиторы не могут взыскать с него долги, а значит, потеряют прибыль. Но признание банкротом в 2021 рассматривают как соблюдение финансовой дисциплины.

Вместо того, чтобы прятаться от кредиторов, предприниматель действует по закону: объявил себя некредитоспособным и погасил часть своих долгов за счет имущества.

-

Запрет вести бизнес. После объявления некредитоспособности ИП запрещено заниматься бизнесом в течение 5 лет и занимать руководящие должности в компаниях 3 года. Но закон не запрещает супруге банкрота регистрировать ИП или юр. лицо, также банкроту можно работать как самозанятый.

-

Наложение штрафов или арестов. Это актуально только для предпринимателя, который грубо нарушил закон, интересы кредиторов или Налоговый кодекс.

-

При рассмотрении вопроса о несостоятельности индивидуального предпринимателя необходимо учитывать, что это является как законным правом, так и обязанностью.

И если при возникновении всех признаков неплатежеспособности индивидуальный предприниматель не объявляет о банкротстве, он может быть привлечен к ответственности:

Разъяснения ФНС о банкротстве

Наши услуги

Негативным последствием банкротства ИП является сложность при дальнейшем кредитовании. Причем это касается как индивидуального предпринимателя, так и физлица.

Гражданин не имеет права скрывать информацию от потенциальных кредиторов о признанной неплатежеспособности и списании прошлых долгов.

В течение 5 лет после завершения процедуры он обязан сообщить об этом банкам при оформлении кредитов. Кроме того, информация о банкротстве отражается в кредитной истории заемщика.

Однако банкам и МФО не запрещено выдавать займы человеку, который объявлен банкротом. Снижение кредитного рейтинга заставляет банки быть более осторожными при выдаче ему кредита, но стабильная финансовая ситуация и поручительство надежного заемщика повышают шансы на одобрение кредитов и ипотек после банкротства.

Наряду с этим, к негативным последствиям относятся:

-

аннулирование лицензий, делающее незаконной любую лицензированную деятельность;

-

лишение предпринимателя всех финансовых активов, размещенных на счетах, то есть деньги пойдут на погашение требований;

-

невозможность списания задолженностей по зарплате и социальным выплатам работникам — даже после банкротства бывшему индивидуальному предпринимателю долги по трудовым договорам придется погашать;

-

продажа имущества, задействованного в бизнесе, и личное, включая долевое и общее с супругой.

Однако если индивидуальный предприниматель не сможет выполнять обязательства, его активы и имущество пострадают и без банкротства: ИП расплачивается всем своим имуществом как за коммерческие долги, так и за потребительские.

Но если активов недостаточно для покрытия долгов, оставшиеся долговые обязательства не спишутся. В ФССП будет годами висеть долг, информация о движении по счетам будет отслеживаться. Избавиться от требований кредиторов удастся только в случае банкротства.