Договор купли-продажи через банковскую ячейку образец 2019 скачать бесплатно типовой бланк пример форма распечатать

Содержание:

- Аккредитив: особенности

- Как лучше себя обезопасить?

- Ответы юриста на частые вопросы

- Как правильно купить недвижимость с использованием аренды сейфа?

- Плюсы и минусы

- Как арендовать депозитарий для сделки с недвижимостью

- Как оформить договор?

- Договор купли–продажи в 2020 году

- Способы передачи денег

- Порядок расчетов

- Особенности проведения альтернативной сделки

Аккредитив: особенности

Аккредитив – это вид безналичного расчета с открытием специального счета. Его используют при совершении сделок с крупными суммами наличности. Гарантом таких сделок выступает банк.

Покупатель/получатель вносит на аккредитив сумму в соответствии с заключенным договором. А продавец получает ее после того, как выполнить все обязательства перед продавцом.

Аккредитивы бывают разных видов, хоть и не все из них подходят для проведения сделки купли-продажи недвижимости:

| Название | Характеристики |

|---|---|

| Отзывной | У отправителя денежных средств есть преимущество. Он может отозвать/аннулировать счет в любой момент. Для этого ему достаточно написать соответствующее заявление. При таком аккредитиве поставщик не получает никаких гарантий. Он не защищен от рисков, связанных с недобросовестностью отправителя. |

| Безотзывной | У отправителя нет права аннулировать счет. У поставщика есть гарантии того, что за товар с ним рассчитаются в полном объеме в соответствии с заключенным договором. |

| Подтвержденный | При этом аккредитиве незащищенной стороной является банк. Деньги поставщику должны быть отправлены даже в том случае, если они отсутствуют на счету у отправителя. За такую услугу банк берет дополнительную комиссию. |

| Покрытый | Денежные средства перечисляют из одного банка в другой в установленный промежуток времени. Это безопасная сделка как для продавца, так и покупателя. |

| Непокрытый | Средства автоматически списываются со счета отправителя. |

| Револьверный | Этот аккредитив используют при торговых операциях с фиксированным графиком. Счет будет пополнятся отправителем до того момента, пока сумма отправлений не достигнет указанного в договоре лимита. |

| Резервный | При таком аккредитиве защищен поставщик. Даже если покупатель не исполняет свои обязательства, указанные в договоре, банк перечисляет ему средства в любом случае. |

| Циркулярный | Этот аккредитив позволяет получить денежные средства у любого корреспондента (партнера) банка. |

Благодаря тому, что покупатель и продавец не касаются денежных средств, и все расчет безналичные, снижается риск обмана и мошенничества. В договоре по аккредитиву можно указать дату и время отправки денег продавцу от покупателя. Также в документе оговаривают обязанности сторон. С ними должен согласиться банк, так как он является гарантом проведения операции.

Рассмотрим на примере: физическое лицо приобретает квартиру в ипотеку. Первоначальный взнос составляет 1,2 млн. руб., хранить такую сумму в банковской ячейке, а затем при передаче пересчитывать вручную, совсем неудобно. Поэтому покупатель и продавец заключают договор на открытие аккредитива. В нем указывают условия, после выполнения которых банк перечисляет продавцу определенную сумму.

Недостатки аккредитива

К недостаткам такой банковской услуги можно отнести большое количество подписываемых бумаг. Более того, если клиент сталкивается с аккредитивом впервые, ему придется изучить достаточное количество правил. Но это при условии, что банковский сотрудник не подскажет, какой аккредитив выбрать при совершении той или иной сделки. Открытие аккредитива оплачивает клиент. Его стоимость, например, в УралСиббанке составляет 1000 рублей.

Как лучше себя обезопасить?

Согласно ст. 223 ГК РФ право собственности по договору с недвижимостью возникает с момента его государственной регистрации. До этого покупатель не вправе распоряжаться имуществом, поскольку право собственности на него сохраняется за продавцом.

Чтобы уменьшить риски:

- Лучше использовать схемы, где выдача денег производится после проверки купчей и отметки о госрегистрации. Тогда на недвижимость накладывается обременение. Чтобы его снять, нужно будет показать расписку или другой документ, подтверждающий оплату.

- Не стоит торопиться с передачей крупного задатка продавцу особенно, если у вас есть хоть какие-либо сомнения относительно самого человека или вашей готовности купить квартиру. Формально в случае отказа от сделки без причины продавец обязан не просто вернуть аванс, а сделать это в двойном размере. Но на практике подобные споры иногда заканчиваются в суде, а в худшем случае в полиции. Для обеспечения сделки вполне достаточно 10-20% стоимости жилья. Остальная сумма может быть в распоряжении продавца уже через 1-2 недели.

Если же вы сами передумаете покупать квартиру, то просто потеряете все внесенные в качестве задатка средства.

- Если вы опасаетесь, что продавец не выпишет людей из квартиры, то можно предусмотреть двухэтапный процесс расчетов. Например, арендовать не одну, а два ячейки. Во вторую поместить остаток суммы за квартиру, который станет доступным только после предъявления справки о зарегистрированных лицах или выписки из Домовой книги.

Ответы юриста на частые вопросы

Чем отличается задаток от аванса?

Аванс вносится в качестве подтверждения намерения купить квартиру. Если покупатель отказывается от сделки, он может его вернуть. Задаток покупателю не возвращается, но при отказе продавца от договора возвращается покупателю в двойном размере.

Как рассчитаться с продавцом, если квартира покупается в ипотеку?

Способ расчета зависит от конкретного банка. Иногда аванс вносится покупателем самостоятельно, остальное перечисляет продавцу банк. Может использоваться аккредитив, банковская ячейка или сервис безопасных платежей.

Можно ли рассчитаться за квартиру в иностранной валюте?

Да, но в договоре указывается стоимость в рублях по курсу на момент подписания.

Кто контролирует расчеты, если в сделке участвует риэлтор?

Риэлтор может представлять интересы продавца или покупателя. Его обязанности зависят от условий договора с ним, но обычно риэлторы сопровождают сделки от просмотра квартиры до регистрации права собственности.

Может ли Росреестр отказать в регистрации, если аванс уже передан продавцу?

Да. Основанием для отказа в регистрации может послужить наличие обременений. Также проблемы нередко возникают при продаже недвижимости несовершеннолетних или недееспособных, особенно если не получено разрешение органа опеки. Аванс подлежит возврату покупателю.

Как правильно купить недвижимость с использованием аренды сейфа?

Для покупки жилья с использованием денежной ячейки нужно выбрать квартиру и договориться с продавцом о цене. Далее предстоит уговорить его воспользоваться для расчетов именно банковским сейфом. Если все в порядке, то обычно покупатель передает аванс, чтобы вывести квартиру из оборота (об авансе, задатке и залоге при покупке квартиры читайте здесь).

Инструкция по оплате стоимости жилья:

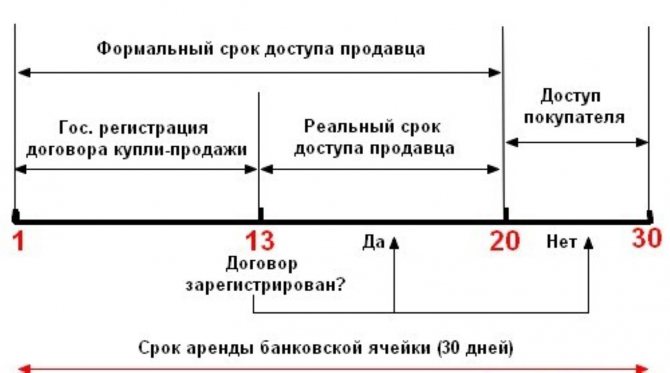

- После подписания договора купли-продажи, при условии, что деньги должны уже находиться в ячейке, покупатель передает ключ от банковской ячейки продавцу.

- После регистрации в Росреестре продавец получает доступ к сейфу (в течение 5-7 дней пока идет регистрация продавец не имеет доступа к деньгам, только получив документы из Росреестра можно отправляться в банк).

- После предъявления пакета документов продавец забирает денежные средства из ячейки (банковский клерк сверяет паспортные данные продавца, адрес проданной квартиры, проверяет подлинность свидетельства о регистрации договора купли-продажи недвижимости в Росреестре, а также сам договор купли-продажи, ключ от ячейки).

Если ключ утерян, сейф вскрывается сотрудником банка в присутствии обеих сторон (продавца квартиры и покупателя). При наличии ключа продавец забирает деньги и пишет расписку.

При срыве сделки доступ к сейфу получает исключительно покупатель и его доверенные лица. В договоре аренды можно прописать порядок совместного доступа продавца и покупателя в любой день при возникновении определенных условий. Если регистрации договора затягивается, то аренда ячейка может быть продлена. Например, затягивание возможно в случае, если в Росреестре возникли вопросы к договору (нет согласия супруга и пр.). После устранения недочетов договор может быть зарегистрирован, а продавец получит доступ к сейфу с деньгами.

При отказе в регистрации покупатель забирает свои деньги самостоятельно, а договор расторгается либо решение Росреестра обжалуется в суде.

Как грамотно составить договор?

Договор аренды банковского сейфа составляет банк. Его необходимо будет изучить и подписать, но корректировке он, как правило, не подлежит

Особое внимание стоит обратить на пункты, описывающие порядок доступа к сейфу, ответственности банка за сохранность средств, а также способ решения проблемы в случае утери ключа, форс-мажорных обстоятельств, в том числе срыва сделки. Если что-то не устраивает, то лучше обратиться в другое банковское учреждение

В договоре купли-продажи квартиры необходимо будет указать, что расчеты между сторонами производятся именно через банковскую ячейку в конкретном банке, а не любым другим способом.

Делается отметка о том, какая сумма прячется в банковскую ячейку перед сдачей документов на госрегистрацию перехода права собственности. Выбор банка осуществляется по соглашению сторон.

Отмечается и срок, когда деньги будут изъяты из хранилища продавцом, а также список документов при наличии которых это будет возможно. В договоре купли-продажи указывается и номер договора аренды сейфа, чтобы не было путаницы или поводов для мошенничества.

- Скачать бланк договора аренды банковской ячейки

- Скачать образец договора аренды банковской ячейки

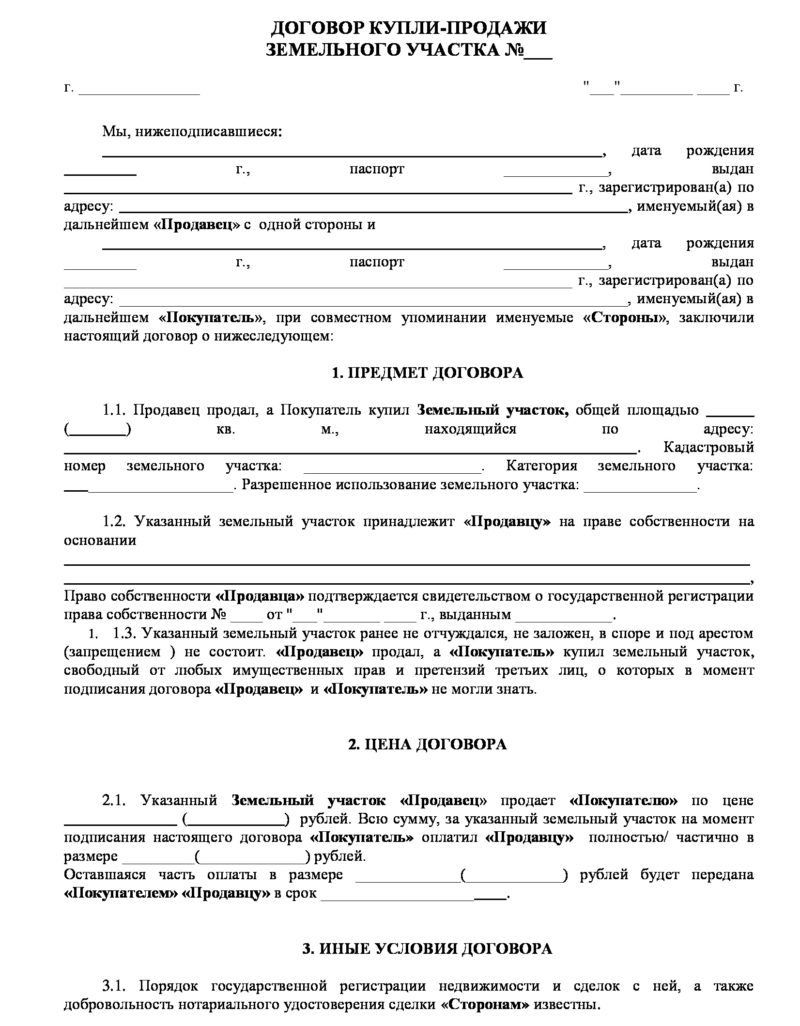

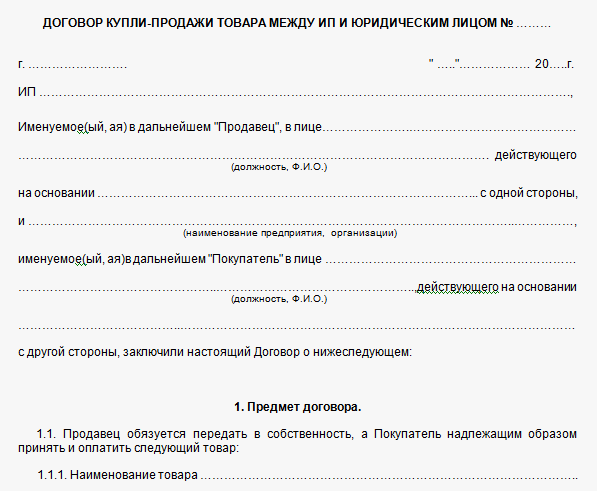

- Скачать бланк договора купли-продажи квартиры через банковскую ячейку

- Скачать образец договора купли-продажи квартиры через банковскую ячейку

Плюсы и минусы

Резюмируя все вышесказанное можно сказать что аренда индивидуальных сейфов, предоставляемая банками, является нужной для людей услугой. Спрос на банковские ячейки продолжается, несмотря на явное устаревание данного хранения имущества.

Плюсы сейфа в банке:

- Анонимность – зачастую только вы знаете, что кладете в ИС;

- Защита от банкротства банка;

- Надежность и безопасность;

- Возможность совершать сделки купли-продажи на крупные суммы без риска.

Несмотря на большое количество плюсов использования индивидуальных сейфов у них есть и значительные минусы:

- Стоимость аренды;

- Риск кражи все равно остаётся;

- При потере магнитного ключа вернуть имущество обратно очень сложно.

Как арендовать депозитарий для сделки с недвижимостью

Допустимо заключение трехстороннего договора, либо только между банком и покупателем. В типовом соглашении кроме общих позиций отмечают следующие нюансы:

- служащим разрешено вскрывать индивидуальные банковские ячейки только при пожаре или при возникновении других форс-мажорных ситуаций с предупреждением клиентов;

- банк отвечает за доступ в хранилище, но не за содержимое сейфа;

- отсутствует компенсация по причине порчи денег повышенной влажностью, температурой;

- не разрешено хранение наркотиков, боеприпасов, иных запрещенных вещей;

- допуск в хранилище обеспечивается только в рабочие часы;

- каждое посещение фиксируется в специальном журнале;

- клиент оплачивает утерянный ключ, затраты по ремонту поврежденного оборудования;

- превышение срока аренды без уведомления и продления основного договора наказывают неустойкой.

Способ аннулирования согласованных условий доступа к ячейке отмечают в отдельном пункте. Как правило, пользуются письменным уведомлением с подписью клиента.

В каком банке лучше арендовать ячейку

- Хранилище подбирают с учетом удобства территориального размещения.

- Стоимость аренды типового сейфа не превышает 2,5-3,5 тыс. руб./мес.

- Отдельную плату берут за дополнительное соглашение с описанием доступа (до 4-6 тыс. руб. – разовый платеж).

- Иногда требуют залог за ключ, оплату страховки.

Проверить актуальные условия можно на официальном сайте выбранного финансового учреждения.

С учетом отмеченных выше особенностей обращают внимание на репутацию банка. Возможное увеличение расходов незначительно

Кроме этого проверяют:

- удобство расположения подходящего отделения с депозитарием;

- основные условия, возможность внесения необходимых правок в текст приложения;

- часы работы;

- размеры сейфа, наличие встраиваемого контейнера для лучшей сохранности;

- допустимый срок аренды;

- типовые тарифы;

- особые скидки в рамках маркетинговых мероприятий.

Как положить деньги в банковскую ячейку

Закладка денег происходит с участием двух сторон, чтобы предотвратить случайные ошибки (мошенничество). Присутствие банковского служащего не обязательно.

Некоторые банки предлагают бесплатно:

- отдельное помещение без камер видеонаблюдения;

- специализированную технику для пересчета и проверки подлинности купюр.

Ключ от ячейки должен быть у покупателя. Ключ можно в любое время передать покупателю. Главное – точно описать в соглашении порядок банковской проверки.

Кто оплачивает ячейку в банке

Небольшая стоимость аренды минимизирует споры по оплате. Как правило, с банком рассчитывается продавец. При договоренности стороны сделки могут разделить расходы пополам.

Как оформить договор?

Поэтому, надо правильно оформить ПД. При этом, ПД нередко путают с протоколом о намерениях. В отличии от ПД, протокол предполагает стремление сторон заключить будущую сделку без юридических последствий.

Для присвоения договору юридической силы, требуется соблюсти 3 условия:

- Четко отобразить название договора: «Предварительный договор».

- прописать обязательства участников соглашения по оформлению основного ДКП в четко установленный срок.

- Обязан быть раздел, в котором прописаны условия основного ДКП.

Структурно ПД состоит из 2-х частей: условий основного ДКП и условий ПД.

В первой части отображаются обязательства сторон по основному ДКП и его стоимости. Во второй – отображены условия ПД, в том числе:

- Дата заключения основного ДКП.

- Условия приготовления документов.

- Порядок оповещения сторон о готовности к основной сделке.

- Ответственность сторон при отказе от заключения основного ДКП.

- Прочие условия, являющимися важными, которые прописываются в результате договоренностей сторон в каждом конкретном варианте.

Нередко возникает вопрос: нужно ли нотариальное подтверждение ПД. Закон гласит:

Следовательно, если основной ДКП подлежит нотариальному подтверждению в соответствии с ч. 1 ст. 42 ФЗ «О государственной регистрации недвижимости», то и ПД обязан также заверяться нотариусом.

Содержание договора

1, Название документа: «Предварительный договор», с указанием места оформления и даты его составления.

2. Далее заполняется Преамбула.

3. Предмет договора – это договоренность сторон оформить в ближайшей перспективе основной ДКП квартиры (ст. 554 ГК РФ). Здесь же отображается характеристика квартиры, с указанием:

- Почтового адреса.

- Кадастрового номера.

- Площади жилья.

- Числа комнат и прочих особенностей.

4. Стоимость квартиры, которая отображается в ПД полностью. Она должна соответствовать стоимости, которую обязан заплатить покупатель продавцу (ст. 555 ГК РФ). При заключении ПД нельзя требовать уплаты всей суммы или частичной до оформления основного ДКП.

5. Если при оформлении ПД передается задаток, то прописывается условие о задатке.

6. Заключительные положения

Здесь отмечаются:

- Условия расторжения ПД.

- Условия возложения расходов за оформление ПД.

- Условия рассмотрения возникающих споров.

- Число экземпляров составленного ПД и т.д.

В квартире на момент оформления ПД вместе с продавцом могут быть зарегистрированы лица, которые будут выписаны. Требуется перечислить их, отобразив паспортные данные и сроки их выписки.

Также, необходимо отметить список граждан, которые остаются в квартире. Это условие отображается обязательно (п. 1 ст. 558 ГК РФ). Такими лицами могут быть бывшие члены семьи продавца, отказавшиеся от ее приватизации, но давшие согласие на приватизацию продавцу.

Также в ПД отмечаются:

- правоустанавливающие документы на квартиру.

- Права и обязанности участников сделки.

- Порядок передачи квартиры покупателю.

- Ответственность за неисполнение условий ПД.

Срок действия

Данный пункт в ПД отображает срок подписания основного ДКП. Если срок в ПД не прописан, то согласно нормативам ГК РФ, основной ДКП квартиры обязан быть подписан на протяжении одного года с даты заключения ПД. Если на протяжении года основной ДКП не заключен, то ПД перестает действовать.

Договор купли–продажи в 2020 году

Начиная с 2017 года, внесено ряд положений, которые меняют процедуру регистрации имущественного права и заключения сделки с недвижимостью.

- Срок государственной регистрации уменьшен до 10 дней, за исключением оформления документов через МФЦ, где максимальный срок составляет 12 дней.

- Допускается оплата документов на регистрацию в электронном виде, при этом применяется уменьшенный коэффициент госпошлины, который равен 0,7.

- Внесено ряд изменений в закон « О долевом участие в строительстве», которые находят отражение в договорах о продаже имущества.

- Со 2 января 2017 года вступил в силу новый Федеральный Закон «О госрегистрации недвижимости» №218 от 15 июля 2016 года. Постановка на кадастровый учёт и государственная регистрация права объединены в единое целое, срок оформления документов составляет 10 дней.

- По инициативе регистратора возможна приостановка процедуры регистрации на 3 месяца, по инициативе заявителя, сроком на 6 месяцев.

- Государственный кадастр недвижимости (ГКН) и единый государственный реестр права (ЕГРП) объединены в единую структуру ЕГРН – единый государственный реестр недвижимости.

Определено ряд положений, когда документы можно будет подавать в электронном виде, а также на бумажном носителе.

Способы передачи денег

Передача денег происходит в пару способов – наличными и через счет в финансовом учреждении. Интересно: согласно статистике, до 95% расчетов за недвижимость происходит наличными средствами. Остается только выбрать наиболее приемлемый и безопасный вариант.

Важно: регистрация имущества является фактом его перехода к новому владельцу, но для этого необходимо время. Тогда возникает вопрос, когда следует оплачивать покупку? Вариантов три:

- Предоплата – передача средств до регистрации имущества в Регистрационной палате;

- Оплата по факту – после получения свидетельства на право собственности;

- Через банковскую ячейку.

Безопасные расчеты в сделках с недвижимостью рассмотрены в этом видео:

Первые два способа имеют свои недостатки:

- Во-первых, существует вероятность остаться ни с чем, как для покупателя, так и для продавца;

- Во-вторых, передвигаясь с объемным портфелем наличных средств, человек становится приманкой для мошенников;

- В-третьих, сам продавец может оказаться тем самым грабителем, ведь такая сумма – это испытание для каждого;

- В-четвертых, необходимо обеспечить присутствие третьей незаинтересованной стороны, лучший вариант – банк или агентство недвижимости и лучше, чтобы помещение было оборудовано видеонаблюдением.

Третье лицо – банк

Его роль в данном деле – это временное хранение наличности клиента. Хранить денежные средства можно в два способа:

Индивидуальное сейфовое хранение – обязательства по договору в этом случае существуют между продавцом и банком

Важно: существует только одно условие передачи денег при индивидуальном хранении – после окончательного выполнения всех пунктов процесса купли-продажи

При этом хранение денег начинается от момента прихода денег до окончания регистрационного времени недвижимости плюс 5 рабочих дней – в этот период продавец, представив доказательства продажи, может забрать средства, когда же период полностью истек за финансами приходит покупатель, так как сделка не состоялась.

Как оплатить подоходный налог на продажу квартиры, читайте здесь.

Также существуют такие условности:

- Вносить деньги могут обе стороны, чтобы точно знать вложенную сумму;

- Также в банке можно воспользоваться услугой пересчета денег или проверкой подлинности купюр;

- Ячейка арендуется на 1 – 2 месяца.

Схема оплаты через банковскую ячейку. Фото:realty-ask.ru

Сам процесс передачи средств выглядит так:

- Оформляется аренда ячейки;

- Закладываются деньги в ячейку совместно;

- Ячейка запирается на 2 ключа;

- Подписывается договор между сторонами;

- Продавец забирает средства, представив доказательства продажи.

Преимущества использования ячейки

Применение банковской ячейки при передаче денег, безусловно, имеет множество положительных сторон:

- Это самый безопасный способ передачи средств;

- Намного дешевле, нежели использование в таком случае депозита или услуг нотариуса;

- Удобно для обоих участников – продавец уверен, что деньги будут в полном объеме в назначенный час при выполнении всех условий сделки, покупатель знает, что деньги вернутся, если сделка не состоится;

- Сохранность – в ячейку можно вложить сколько угодно денег, они все равно не исчезнут;

- Арендовать ячейку доступно необходимое количество времени, аренду можно продлить;

- Банк предоставляет дополнительный пакет услуг – проверка купюр и пересчет;

- Средства стороны сделки могут забрать в любой указанный в договоре день, не уведомляя об этом никого из участников;

- Снятые деньги можно положить на счет в этом же учреждении.

Важно: при банкротстве банка деньги в ячейке остаются нетронутыми, они не являются активами банка и остаются доступными для их владельца

Есть ли недостатки

Естественно, данный способ не во всех вопросах безупречен:

- По условиям договора с банком – учреждение не обязано интересоваться содержимым ячейки и его подлинностью;

- Сумма также не фиксируется банком и не проверяется.

Инструкция по оформлению покупки квартиры находится тут.

- Нет проверки документов на подлинность и количества купюр;

- Подставной человек может забрать из ячейки то, что ему не принадлежит;

- Существует еще одна схема – аренда сразу двух ячеек, в одной, лежат деньги, а другая пустая предназначенная для жертвы.

Порядок расчетов

Расчеты через банковскую ячейку проводятся в определенном порядке с выполнением ряда требований.

Подробнее о порядке расчетов по купле-продаже недвижимости читайте тут.

Выбор финансового учреждения

К выбору банка нужно подходить ответственно, поскольку нередки случаи отзыва лицензий у кредитных организаций. Лучше всего отдать предпочтение банку из 10-20 наиболее рейтинговых. Если такой возможности нет, то можно посоветоваться с юристом или риелтором, который сопровождает сделку: в силу своей деятельности он неоднократно сталкивался с подобной ситуацией, поэтому сможет дать хороший совет.

Следует обратить внимание на то, что не все банки, предоставляющие в аренду ячейки, делают это под условия. Следовательно, проведение сделки купли-продажи недвижимости в таком случае будет невозможно.

Условия доступа к деньгам

На первом этапе сделки обе стороны договора одновременно приходят в депозитарий и закладывают туда предварительно пересчитанные и опечатанные денежные средства. Ключ в этот момент находится у покупателя.

После заключения договора купли-продажи ключ получает продавец. Но пока у него ее нет доступа к банковской ячейке. Он получит его лишь после того, как обе стороны получат на руки документы, свидетельствующие о переходе права собственности на недвижимость.

Как получить доступ к сейфу?

Для проведения расчетов таким способом нужно выполнить определенную последовательность действий:

- выбрать банк;

- заключить договор аренды сейфа (в том случае в нем не указывается хранимое имущество) или хранения (он составляется с подробной описью содержимого);

- оплатить услуги банка по договору;

- заплатить залог за ключ от ячейки и получить его на руки.

После этого сейфом можно пользоваться.

Подписание документов

В первую очередь покупатель должен заключить договор аренды ячейки. Для этого он должен выбрать банк и прийти туда, имея на руках паспорт. В банке ему выдадут бланк договора и заявления, которые он должен заполнить и подписать. В договоре аренды ячейки должны быть предусмотрены такие условия:

- Сроки и порядок доступа (например, «с … (дата) по … (дата) продавцу предоставляется одноразовый доступ продавцу»).

- Необходимые документы для получения доступа к ячейке (производится перечисление документов и их реквизитов). Обычно требуется оригинал договора купли-продажи недвижимости с отметками о регистрации.

- Количество ключей от ячейки с указанием мест хранения (например, «для осуществления доступа к банковской ячейки используются два ключа. Один из них находится в банке, второй передается сторонам сделки»). На практике встречаются ситуации, когда банк отдает оба ключа арендаторам. В любом случае это должно быть отражено в соответствующем пункте документа.

Важно! В договоре указывает срок его действия и оговаривается, что если в течение месяца после этой даты ячейка не была освобождена, то банк имеет право вскрыть ее. После того, как договор аренды ячейки подписан, покупатель оплачивает услуги кредитной организации.

- Скачать бланк договора аренды банковской ячейки

- Скачать образец договора аренды банковской ячейки

Сроки использования

Стандартный срок, на который заключается договор, составляет один месяц. Это обусловлено тем, что на оформление договора и регистрацию прав собственности на нового владельца потребуется определенное время. Как правило, срок составляет не менее недели. Так что арендовать сейф нужно на срок не менее 7-14 дней.

На момент подачи документов для регистрации сделки ключ от ячейки находится на руках у продавца. После того как новые документы получены сторонами, он может идти в банк и вынимать деньги их сейфа. При этом должен присутствовать и покупатель. Продавец достает деньги, пересчитывает их. После этого он должен составить расписку о получении денежных средств. На этом сделка считается исполненной.

Особенности проведения альтернативной сделки

Сбор цепочки

Очень часто проблемы с организацией альтернативной сделки возникают у тех, кто самостоятельно продает квартиру. Даже если вы нашли покупателя и подобрали себе новую квартиру, вы не сможете предугадать, сколько времени займут поиски альтернативы у вашего продавца, и так далее по цепочке. Часто участники сделки просто не могут сойтись в условиях: сроках переезда, ценах и т. д. В результате покупатели выходят из цепочки и появляются новые. Все это оттягивает поход в МФЦ для регистрации сделки.

Чтобы избежать ошибок и ускорить куплю-продажу, люди обращаются за помощью к специалистам (риелторам или юристам). Так как каждый участник цепочки отвечает за свой участок сделки, то и специалиста каждый для себя нанимает сам. Задача профессионала – решение всех организационных вопросов с другими покупателями и продавцами.

Специалист проводит переговоры с потенциальными покупателями или продавцами, помогает правильно оценить шансы на реализуемость альтернативы выбранной квартиры, заключает необходимые предварительные договоры, чтоб вы не потеряли деньги.

Если вы участвуете в готовой цепочке, отличий от обычной купли-продажи почти не увидите. Лично для вас это будет простая сделка, потому что ждать никого не придется. Вам нужно будет подписать договоры и пройти процедуру государственной регистрации перехода права собственности.

Подписание договоров

Специального договора купли-продажи для этого случая не существует. Для каждой сделки в цепочке составляется свой договор, который не связан с остальными. Каждый договор подписывается отдельно и на регистрацию подается тоже отдельно.

Допускается заключать договор в простой письменной форме (ППФ) или с участием нотариуса. Первый вариант подходит для сделок, которые не являются обязательными для нотариального удостоверения.

- Если вы хотите использовать ППФ, лучше обратиться к юристу, который проверит все детали договора.

- Услуги нотариуса необходимы, если в сделке участвуют несовершеннолетние, заключается договор пожизненного содержания с иждивением (рента), у квартиры несколько собственников и т. д.

Передача денег

Передача денег по договорам купли-продажи проходит одновременно для всех участников сделки. И это условие не зависит от количества участников сделки: их может быть хоть 10, хоть 20. Это справедливо для случаев, когда в договоре не прописаны особые условия. В порядке исключения вы можете добавить пункт, по которому оплата производится только после регистрации всей цепочки сделок.

Для неподготовленного человека передача денег – это самый сложный и рискованный этап. Именно при обсуждении условий того, как продавец получит оплату, возникает больше всего разногласий. Поэтому часто без помощи юриста здесь не обойтись.

Важно! Не стоит передавать деньги наличными из рук в руки. Используйте для этого аккредитив или банковскую ячейку

Подробнее о процедуре мы рассказывали в статье «Покупка квартиры на вторичном рынке без риелтора: пошаговая инструкция». В таком случае получить деньги можно будет только после государственной регистрации передачи права собственности

Обратите внимание, что ипотечный займ и средства материнского капитала в альтернативных сделках можно использовать на стандартных условиях

Регистрация сделок

Регистрация сделок в МФЦ не требует одновременной подачи документов для всех сделок из цепочки. Хотя этого никто и не запрещает. Стороны каждой сделки выбирают день и время и вместе приходят с готовыми документами. При наличии доверенности от всех участников подать документы могут доверенные лица: родственники, юристы, риелторы и т. д.

После подачи документы попадают к разным государственным регистраторам

Отследить связь между квартирами регистратор не может, поэтому особенно важно правильно подготовить документы. Если одну из сделок не зарегистрируют, вся цепочка приостановится, пока не исправят проблему или не найдут замену проблемной квартире