Депонированная зарплата: проводки и выдача

Содержание:

- Выдана заработная плата — проводка и особенности ее составления

- Порядок получения и выдачи

- Общий порядок учета депонированной зарплаты

- Как поступить с налогами и отчислениями?

- Выплата налогов и взносов: проводки

- Порядок получения

- Как депонирование заработной платы отражается в бухгалтерском учете: составляем проводки

- Отражаем депонирование в первичных документах и учете

- Алгоритм действий бухгалтера при депонированной заработной плате

- Особенности и порядок выплаты ДЗ

- Заключение и рекомендации

Выдана заработная плата — проводка и особенности ее составления

Если работникам начислена заработная плата, проводка принимает следующий вид:

|

Счет Дт |

Счет Кт |

Проводка |

Сумма |

|

20 (25, 26, 29, 44) |

70 |

Выдача зарплаты |

Сумма зарплаты |

После того как были выделены средства, необходимые для выплаты заработной платы, необходимо произвести их выдачу работникам. Это можно сделать 2 способами:

1. Через кассу. В этом случае в качестве кредитового будет использоваться субсчет под номером 50.1. Подобный подход используется на тех предприятиях, где в строго установленные дни и в определенное время будет наличными средствами выдана заработная плата работникам, проводка при этом выглядит так:

|

Счет Дт |

Счет Кт |

Проводка |

Сумма |

|

70 |

50.1 |

Выдача зарплаты из кассы |

Сумма зарплаты |

2. На банковский счет работника. В качестве кредитового счета должен использоваться счет 51 — он позволяет отразить безналичный перевод, посредством которого начислена заработная плата рабочим, проводка при этом составляется так:

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

|

Счет Дт |

Счет Кт |

Проводка |

Сумма |

|

70 |

51 |

Перечисление зарплаты на банковскую карту |

Сумма зарплаты |

ВАЖНО! В некоторых случаях банк удерживает с организации-работодателя денежные средства в качестве комиссии за перевод зарплаты на расчетные счета работников. Эта операция также должна найти отражение в бухгалтерском учете в виде проводки:

|

Счет Дт |

Счет Кт |

Проводка |

Сумма |

|

91.2 |

51 |

Уплата комиссии за перевод денежных средств |

Сумма комиссии |

Используемый субсчет 91.2 носит название «Прочие расходы».

Подпишитесь на рассылку

Порядок получения и выдачи

Зарплата может быть получена как самим сотрудником компании, так и уполномоченным лицом, на которого оформлена соответствующая доверенность. В том случае, когда на протяжении всего отрезка времени, во время которого осуществляется выдача финансовых средств труженик не смог явиться в бухгалтерию компании, финансовые ресурсы депонируются. Неполученная выплата передается в банковскую службу, обслуживающую расчетный счет предприятия. В платежных документах, передающихся работникам банка, следует указать о наличии тружеников, которые не получили оклад и другие причитающиеся выплаты.

При депонировании оплаты труда, бухгалтеру компании необходимо сформировать письменное уведомление для сотрудника. Данный документ является простым бланком, содержащим в себе сведения о состоянии финансовых средств.

Действия работника

Не выданная заработная плата фиксируется в расходном кассовом ордере. Данный документ используется для выдачи денежных средств работнику. Сотрудник имеет право затребовать оплату в любой из дней. Нужно отметить, что денежные средства выдаются только при условии наличия необходимой суммы в кассе компании. Если объема имеющихся денежных средств не хватает для расчета с сотрудником, бухгалтеру компании необходимо затребовать необходимую сумму в банковской организации. Как правило, продолжительность данной процедуры составляет около одного рабочего дня.

Давайте рассмотрим порядок действий, которые необходимо выполнить работнику, не получившему оплату:

- Заполнить соответствующее заявление и передать его бухгалтерскому отделу.

- Дождаться ответа.

- Явиться в кассу для получения денежных средств.

Обязанности бухгалтерии

При выполнении финансовых операций, бухгалтерскому отделу необходимо сделать соответствующие отметки в специальных журналах. Проводка депонированной заработной платы в бухгалтерском учете представляет собой следующую последовательность действий:

- Д70 (Выдача оплата сотрудникам компании) – К50 (Касса).

- Д70 (Выдача оплата сотрудникам компании) – К76, сч4 (Выдача депонированной оплаты). Данная операция выполняется в том случае, когда работник компании не получил часть или полную сумму заработной платы по различным причинам.

- Д51 (Расчетный счет) – К50 (Касса). Согласно постановлению Центрального Банка Российской Федерации, денежные средства, не переданные сотрудникам, должны быть возращены банковской организации. Данная сумма впоследствии будет использоваться для выдачи депонированной оплаты.

Расчеты в бухгалтерии не представляют особого труда. Опытный специалист в данной сфере способен составить необходимый отчет в течение нескольких минут после получения заявки от работника компании.

Если работник не получил зарплату в указанный срок (например, был на больничном или в командировке), он имеет право получить ее в любое время

Общий порядок учета депонированной зарплаты

Сроки выплаты заработной платы определяются соглашением между администрацией и сотрудниками организации и фиксируются в трудовом договоре или в коллективном договоре.

Заработную плату выплачивают в течение пяти рабочих дней начиная с установленной даты ее выдачи. Заработная плата, не выданная в этот срок из кассы ввиду неявки получателей, депонируется.

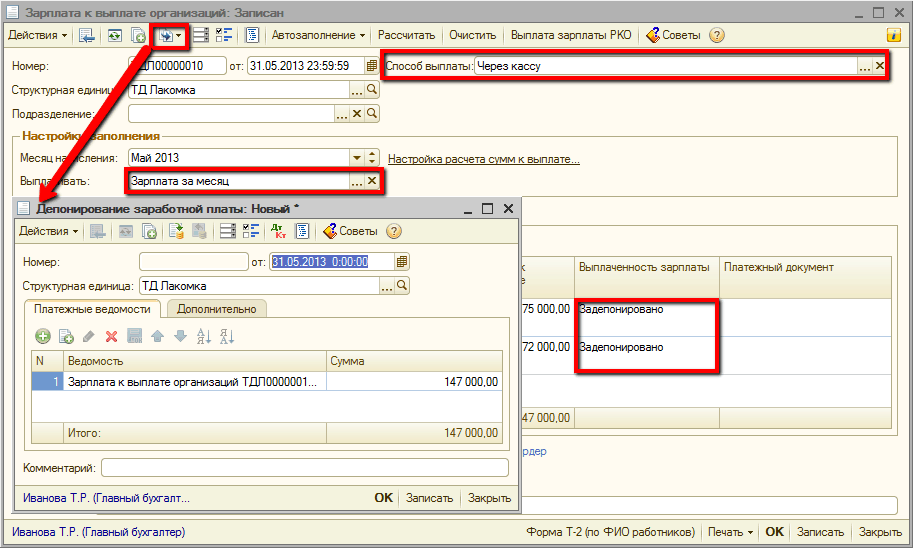

По истечении пяти дней, установленных для выдачи заработной платы, кассир должен построчно проверить в расчетно-платежной ведомости расписки в получении денег и суммировать выданную заработную плату.

Напротив фамилий тех, кто не получил заработную плату, в графе «Деньги получил» (при выдаче денег по форме N Т-49) или «Подпись в получении денег» (при выдаче денег по форме N Т-53) проставляется штамп или пишется от руки «Депонировано».

На депонированные суммы необходимо оформить реестр.

Нумерация реестров депонированных сумм осуществляется в хронологической последовательности с начала календарного года.

С 1 июня 2014 года вести реестр депонированных сумм не обязательно, поскольку в порядке ведения кассовых операции от 11.03.2014 N 3210-У такого требования нет.

Однако этот документ удобен для отслеживания задолженности перед работниками, поэтому отказываться от него совсем не стоит.

Реестр депонированных сумм заполняют в произвольной форме. Как правило, он включает следующие реквизиты:

- наименование (фирменное наименование) организации;

- дата оформления реестра депонированных сумм;

- период возникновения депонированных сумм наличных денег;

- номер расчетно-платежной или платежной ведомости;

- фамилия, имя, отчество (при наличии) работника, не получившего наличные деньги;

- табельный номер работника (при наличии);

- сумма невыплаченных наличных денег;

- итоговая сумма по реестру депонированных сумм;

- подпись кассира;

- расшифровка подписи кассира.

Реестр депонированных сумм может содержать дополнительные реквизиты, например, о выплате депонированных сумм.

Нумерация реестров депонированных сумм осуществляется в хронологической последовательности с начала календарного года.

Учет расчетов с депонентами (сотрудниками, чья заработная плата была депонирована) можно вести в книге учета депонированной заработной платы.

Ее форму фирма разрабатывает самостоятельно. Книга открывается на год. В ней каждому депоненту отводится отдельная строка, в которой необходимо указать его табельный номер, фамилию, имя и отчество, депонированную сумму.

Депонированные суммы нужно сдать в банк, и на сданные суммы составить один общий расходный кассовый ордер.

Депонированную заработную плату выдают сотрудникам по расходному кассовому ордеру.

Дату и номер расходного кассового ордера указывают в книге депонентов или реестре депонированной заработной платы.

Сумму депонированной зарплаты учитывают по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет 4 «Расчеты по депонированным суммам». В балансе учитывают кредитовое сальдо по этому счету, не погашенное на отчетную дату. Сумму депонированной заработной платы, которая не была выдана работникам по состоянию на отчетную дату, отражают по строке 1550 «Прочие обязательства». Она не считается кредиторской задолженностью. Это следует из п. 78 ПВБ (Приказ Минфина 34 н).

В случае депонирования заработной платы момент уплаты НДФЛ в бюджет определяется в соответствии с п. 6 ст. 226 НК РФ (не позднее дня, следующего за днем выплаты налогоплательщику дохода).

Как поступить с налогами и отчислениями?

Исчисленные на доходы работников налоги (НДФЛ), пенсионные отчисления, страховые взносы удерживаются и перечисляются в бюджет (внебюджетные фонды) не позднее фактического дня снятия с банковского счета денег на цели выдачи заработной платы. Обратного хода в связи с процедурой депонирования законодателем не предусмотрено.

Независимо от того, получена зарплата или нет, сведения о ее размере и обязательных отчислениях установленным порядком сообщаются Пенсионному фонду.

Налоги на прибыль:

- для организаций, использующих метод начисления, депонированная зарплата из расходов не исключается;

- при кассовом методе такие зарплатные суммы признаются расходами по факту выплаты.

Если объектом налогообложения при упрощенной системе (УСН) выбраны доходы за исключением расходов, вычет производится в месяце реальной выплаты из кассы.

Как правильно заполнять журнал учета рабочего времени — читайте в этой статье. О том, как рассчитать чистую прибыль предприятия, смотрите здесь.

Выплата налогов и взносов: проводки

С выплаченной зарплаты («основной» выплаты) удерживается и перечисляется НДФЛ — не позднее дня, следующего за днем выдачи денежных средств.

Важно учесть! Рекомендация от «КонсультантПлюс»: 1.2. НДФЛ с аванса Решение вопроса о том, уплачивается ли НДФЛ с аванса, зависит от того, в какое число выплачивается аванс: 1) до последнего числа месяца — НДФЛ…(подробнее смотрите в К+)

Взносы переводятся до 15 числа месяца, идущего за тем, за который начислена зарплата.

Сведения об этом отражаются в бухгалтерских регистрах при задействовании проводок:

- Дт 68 Кт 51 — уплачен налог;

- Дт 69 Кт 51 — перечислены взносы.

В целях отражения в бухгалтерском учете сведений о прочих разновидностях трудовых выплат — отпускных, командировочных — применяются те же корреспонденции. Но нужно иметь в виду, что в применяемых при начислении заработной платы проводках и тех, что характеризуют выдачу, к примеру, отпускных, даты удержания и исчисления НДФЛ определяются по-разному.

Дело в том, что начисление НДФЛ по отпускным осуществляется не в конце месяца, а в момент оплаты отпуска. Удержание налога производится в день выдачи работнику средств. Перечислен НДФЛ с отпускных может быть в любой день до конца расчетного месяца (пп. 4, 6 ст. 226 НК РФ).

Порядок получения

Если описать пошагово процесс получения депонированной зарплаты, то это выглядит так:

- сотрудник подает письменную просьбу кассиру;

- кассир передает ее секретарю;

- секретарь регистрирует документ соответственно правилам предприятия и отправляет его главному бухгалтеру;

- бухгалтер оформляет соответствующим образом заявку.

Все это можно сделать и короче, минуя промежуточные инстанции. Сотрудник обращается к кассиру, тот показывает заявление бухгалтеру, который и проводит нужное оформление. Правда, в первом случае всегда можно отследить, где находится заявление и в случае его потери, всю вину на работника переложить не получится.

Когда платежная ведомость уже закрыта, депонированную сумму работник может получить только по расходному ордеру. В нем указываются все данные, в том числе и коды предприятия, а также наименование финансовой операции. Сам работник заполняет только графу «получил». Сумма в рублях в ней пишется прописью, копейки проставляются цифрами. Ниже полученной суммы вносятся данные предъявленного документа. Обычно это паспорт.

Если деньги за работника получает кто-то другой, то в ордере проставляются данные, удостоверяющие личность получателя, а доверенность прикладывается к ордеру. Свою графу заполняет и кассир. Ордер подписывают директор предприятия и главный бухгалтер. Документ остается на предприятии, он не выдается работнику.

Согласно закону, получить депонированную зарплату можно в течение трех лет.

Как депонирование заработной платы отражается в бухгалтерском учете: составляем проводки

Если депонирована невыданная зарплата — проводка должна найти свое отражение в соответствующих финансовых документах. Как правило, при депонировании наличности составляется не одна, а несколько проводок, которые фиксируют не только перевод средств в разряд депонированных, но и их дальнейшее движение на расчетный банковский счет и обратно в кассу с целью последующей выдачи работникам.

Учет депонированной заработной платы на предприятиях выполняется в следующем порядке:

1. Депонирована невыплаченная заработная плата — проводка выглядит следующим образом:

|

Счет Дт |

Счет Кт |

Проводка |

Сумма |

|

70 |

76.4 |

Депонирование неполученных средств |

Сумма невыданной зарплаты |

2. Перечисление депонированных средств на расчетный банковский счет компании. Составляется следующая проводка:

Подпишитесь на рассылку

|

Счет Дт |

Счет Кт |

Проводка |

Сумма |

|

51 |

50 |

Зачисление денег на банковский счет организации |

Сумма невыданной зарплаты |

3. Получение в банке наличности для выплаты депонированной зарплаты с составлением следующей проводки:

|

Счет Дт |

Счет Кт |

Проводка |

Сумма |

|

50 |

51 |

Получение в банке наличных средств, подлежащих выплате |

Сумма выплаты |

4. Выдача депонированной заработной платы — проводка имеет следующий вид:

|

Счет Дт |

Счет Кт |

Проводка |

Сумма |

|

76.4 |

50.1 |

Выдача депонированной зарплаты из кассы |

Сумма выплаты |

Указанные проводки депонированной заработной платы обязательны к составлению во всех случаях, когда на предприятии возникает необходимость в депонировании наличности, подлежащей выдаче работникам в качестве зарплаты.

Итак, под депонированной заработной платой понимаются наличные средства, которые должны были быть выплачены работнику (или работникам) предприятия, но по какой-либо причине не были получены им и остались в кассе. Такие средства должны быть перечислены на расчетный счет организации, а затем вновь получены наличностью для выплаты работникам.

Каждая операция в ходе движения депонированных денежных средств должна найти свое отражение в виде соответствующей проводки. Если депонирована не полученная в срок заработная плата — проводка состоит из двух счетов и составляется предельно просто. Всего при депонировании зарплаты потребуется составить четыре проводки.

***

Таким образом, само по себе возникновение депонированной заработной платы не является нарушением действующего законодательства, однако несвоевременная выплата депонированных средств работнику может повлечь за собой трудовой спор.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Отражаем депонирование в первичных документах и учете

Для учета депонированных сумм предусмотрен счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам».

В последний день срока, на который открыта расчетно-платежная или платежная ведомость (п. 6.5 Указания № 3210-У) бухгалтер отражает депонирование заработной платы:

- Дебет 70 Кредит 76, субсчет 76-4 «Расчеты по депонированным суммам» — депонирована сумма неполученной зарплаты без НДФЛ;

- Дебет 51 Кредит 50 — сумма депонированной зарплаты зачислена на расчетный счет компании.

Выдача депонированной заработной платы отражается проводками:

- Дебет 50 Кредит 51 — получены деньги в банке на выдачу депонированной зарплаты;

- Дебет 76, субсчет 76-4 «Расчеты по депонированным суммам», Кредит 50 — выдана депонированная зарплата.

Если зарплата не востребована сотрудником в течение трех лет (ст. 196 ГК РФ), то бухгалтер включает ее в состав доходов в целях бухгалтерского учета, а в целях налогообложения — в состав внереализационных доходов для целей налогообложения прибыли (Письмо Минфина РФ от 22 декабря 2009 г. № 03-03-05/244).

Для этого нужно:

- провести инвентаризацию расчетов с сотрудниками по оплате труда,

- подготовить акт инвентаризации, составить бухгалтерскую справку

- издать приказ руководителя организации.

Признавать соответствующий доход необходимо в последний день непосредственно того отчетного периода, в котором истекает срок исковой давности.

Списание невостребованной заработной платы отражается проводкой:

Дебет 76, субсчет 76-4 «Расчеты по депонированным суммам», Кредит 91-1 субсчет «Прочие доходы»

депонированная заработная плата включена в состав прочих доходов по истечении срока исковой давности.

Если сотрудник не получил аванс (зарплату за первую половину месяца, выплачиваемую до его окончания), то проводки будут те же.

Пример 2.

В январе 2017 года работникам основного производства ООО «Лабиринт» начислена заработная плата в сумме 500 000 руб. Общая сумма налога на доходы физических лиц, подлежащая удержанию из начисленной заработной платы, составила 65 000 руб.

Сотрудник «Лабиринт» Иванов из-за болезни заработную плату за январь не получил. Ему было начислено 30 000 руб. Сумма налога на доходы, подлежащая удержанию с заработной платы Иванова, составляет 3900 руб. Заработная плата должна быть выдана Иванову в сумме 26 100 руб. (30 000 — 3 900).

В ноябре бухгалтер «Лабиринта» должен сделать записи:

Дебет 20 Кредит 70 — 500 000 руб. — начислена зарплата за январь;

Дебет 70 Кредит 68, субсчет «Расчеты по налогу на доходы физических лиц» — 65 000 руб. — удержан НДФЛ из заработной платы, начисленной сотрудникам организации.

В день выдачи заработной платы бухгалтер «Лабиринта» сделал записи:

Дебет 50 Кредит 51 — 435 000 руб. (500 000 — 65 000) — оприходованы денежные средства, снятые с расчетного счета на выдачу заработной платы за январь;

Дебет 70 Кредит 50 — 408 900 руб. (435 000 — 26 100) — выдана заработная плата сотрудникам «Лабиринта» (за исключением Иванова);

Дебет 68, субсчет «Расчеты по налогу на доходы физических лиц», Кредит 51 — 61 100 руб. — перечислен в бюджет НДФЛ (за исключением Иванова).

В день депонирования заработной платы бухгалтер «Лабиринта» должен сделать записи:

Дебет 70 Кредит 76-4 — 30 000 руб. — депонирована заработная плата Иванова;

Дебет 51 Кредит 50 — 30 000 руб. — депонированная заработная плата Иванова сдана на расчетный счет в банк.

Предположим, что Иванов в отчетном году зарплату за январь так и не получил. В этой ситуации сумма его заработной платы в размере 30 000 руб. должна быть указана по строке 1550 баланса за отчетный год.

Пример 3.

Через восемь лет после выхода на свободу в организацию обратился бывший работник, уволенный в связи с осуждением к лишению свободы, с просьбой выплатить неполученную заработную плату. Его зарплата была депонирована, а потом списана. Оплата труда на момент увольнения производилась через кассу организации. Вправе ли работник истребовать указанную заработную плату?

Ответ: В случае если заработная плата работника была депонирована, а депонентская задолженность по истечении срока исковой давности (срок исковой давности по обязательству работодателя произвести окончательный расчет с работником начинает течь со дня, следующего за днем увольнения (в данном случае со дня вступления в законную силу приговора суда)) списана в установленном порядке, истребовать у работодателя неполученную заработную плату бывший работник уже не сможет.

Алгоритм действий бухгалтера при депонированной заработной плате

Действие 1. Проверяем расписки в получении денег в расчетно-платежной ведомости.

По истечении 5 дней, отведенных на выплату зарплаты, бухгалтер напротив каждой неполученной суммы в графах «Деньги получил» (при выдаче денег по форме № Т-49) или «Подпись в получении денег» (при выдаче денег по форме N Т-53) должен поставить штамп или отметку от руки «депонировано» в графе, предназначенной для подписи.

Если сотрудник не успел получить зарплату, то он может обратиться с устным или письменным заявлением в бухгалтерию с просьбой выдать ему деньги. Бухгалтер по заработной плате делает заявку в банк на получение депонированных денежных средств. Работник может получить эти деньги в день аванса, в день выдачи следующей зарплаты или выдача средств будет отложена на день депонированных выплат (если на предприятии определён таковой). Рекомендации по выплатам депонированных денежных средств обязательно должны быть прописаны в локальных документах организации.

Действие 2. Подводим итог по платежным ведомостям.

В итоговой строке ведомостей формы № Т-49 или формы № Т-53 необходимо посчитать и записать суммы:

- фактически выданных наличных денег;

- подлежащие депонированию и сдаче в банк.

Если деньги на зарплату выдавал не кассир, а другое лицо, на ведомости дополнительно делается запись «Деньги по ведомости выдавал (подпись)».

Действие 3. Составляем реестр депонированных сумм.

В Указании о порядке ведения кассовых операций от 11.03.2014 № 3210-У нет требования вести реестр депонированных сумм. Поэтому с 1 июня 2014 г. этот документ считается необязательным. Но он очень удобен для отслеживания задолженности перед работниками, поэтому отказываться от него совсем не стоит. Нумеровать реестры депонированных сумм следует в хронологической последовательности с начала календарного года.

Реестр депонированных сумм составляют в произвольной форме. Рекомендуем включить в него следующие реквизиты:

- наименование (фирменное наименование) организации;

- дата оформления реестра депонированных сумм;

- период возникновения депонированных сумм наличных денег;

- номер расчетно-платежной или платежной ведомости;

- фамилия, имя, отчество (при наличии) работника, не получившего наличные деньги;

- табельный номер работника (при наличии);

- сумма невыплаченных наличных денег;

- итоговая сумма по реестру депонированных сумм;

- подпись кассира;

- расшифровка подписи кассира.

Реестр депонированных сумм может содержать дополнительные реквизиты, например, о выплате депонированных сумм.

Действие 4. Вносим в книгу учета депонированные суммы.

Обязательство вести книгу учета депонированных сумм также не прописано в Указании о порядке ведения кассовых операций от 11.03.2014 № 3210-У. То есть она не является обязательной. Форму данной книги каждая организация разрабатывает самостоятельно. Книга открывается на год. В ней каждому депоненту отводится отдельная строка, в которой указывают его табельный номер, фамилию, имя и отчество, депонированную сумму.

В группе граф «Отнесено на счет депонентов» должны быть указаны месяц и год, в которых образовалась депонентская задолженность, номера платежных (расчетно-платежных) ведомостей и суммы депонированных выплат, а в группе граф «Выплачено» против фамилии депонента записываются номер расходного кассового ордера и выплаченная сумма за соответствующий месяц.

Действие 5. Заверяем подписью.

После этого кассир подписывает платежные ведомости, реестр и книгу учета депонированных сумм (при их наличии) и передает их на подпись бухгалтеру.

Действие 6. Передаем на проверку.

Заверенные подписью бухгалтера формы № Т-49 или № Т-53, реестр и книгу учета депонированных сумм необходимо передать на проверку главному бухгалтеру.

Действие 7. Оформляем расходный кассовый ордер.

Депонированные суммы сдаем в банк, и на сданные суммы составляем один общий расходный кассовый ордер.

Депонированную заработную плату так же выдают сотрудникам по расходному кассовому ордеру. РКО подписывает главный бухгалтер организации (либо иное лицо, уполномоченное на подписание кассовых документов приказом или доверенностью (пп. 4.2, 4.3 п. 4 Указания № 3210-У)).

Дату и номер расходного кассового ордера указывают в книге депонентов или реестре депонированной заработной платы.

Особенности и порядок выплаты ДЗ

Выдать недополученную зарплату наниматель обязан сразу по обращению сотрудника. Документ должен быть составлен в письменном виде, на имя руководства. Если лимиты достаточны, то зарплата выдается без задержек.

Лимит – это максимально разрешенная сумма денег, которая может быть в кассе компании до завершения рабочего времени.

Ограничения устанавливает руководитель компании самостоятельно, но с учетом указаний ЦБ РФ. Превышение ограничений может привести к нарушению работы предприятия и к применению штрафных санкций.

При выдаче ДЗ необходимо оформить расходный ордер на имя получателя. В расходнике указывается в качестве основание выплата депонированной зарплаты.

Выдать средства наниматель обязан в полном размере. В дальнейшем, оформленный документ является первичным и может выступать доказательством того, чтоб заработная плата была выдана гражданину в полном объеме и в установленные сроки.

Заключение и рекомендации

Депонированная зарплата – зарплата, вовремя не полученная сотрудником и вновь отправленная в банк на хранение, до ее дальнейшего востребования заинтересованным лицом, когда ему будет угодно. Не получивший не обязан отчитываться в бухгалтерии, почему его не было. Депонирование (хранение) — обычная бухгалтерская операция в рамках действующего закона РФ.

Рекомендации:

Работникам:

Такую зарплату можно получить когда угодно, по требованию. Не стоит слишком затягивать с получением. Исключение — что-то упущено, о чем-то забыто, а бухгалтерия об этом не проинформировала. Если в течение трех лет работник так и не увидел свою зарплату или сумма была настолько мала, что он о ней забыл, законодательством РФ определен общий срок исковой давности, равный трем годам. Три года спустя работник уже не сможет затребовать свои сбережения, потому как в силу вступает разрешение о списании денежных остатков по зарплате. Поэтому только в течение трех лет у работника есть время, чтобы все-таки получить зарплату в бухгалтерии, или, при необходимости, в качестве истца потребовать ее в судебном порядке.

Бухгалтерам и руководителям:

Если в кассе фигурирует не выплаченная денежная сумма, желательно поинтересоваться, почему ее не забрали ни в установленный срок, ни позже, в качестве депонированной. И выплатить по первому запросу. Стараться не пускать на самотек случаи, когда на счетах фирмы долго «висит чья-то неизвестная», уже потерявшая своего владельца сумма. Существует вероятность возникновения спора с работником, когда он все-таки «поздно, но спохватится». Да и вообще у работодателя в дальнейшем гипотетически могут быть проблемы судебного характера по этому поводу. В конце концов ему придется назначить и заплатить компенсацию сотруднику. Необходимая компенсация к выплате складывается из размера ставки Банка России.

Пример ситуации с получением депонированной зарплаты:

Гражданин Петров Г. А. работает в ООО «Эверест» по трудовому договору. Он содержит вот такие условия, касающиеся депонированной зарплаты: деньги выдаются, если в кассе имеется необходимое количество наличных и только по письменному заявлению работника в день обращения. Не задерживаются более пяти дней с момента обращения, если нужен предварительный заказ в банке.

Дата получки в ООО «Эверест» в десятых числах. Этот срок оговорен и в положении об оплате труда. Десятого Петров Г. А. находился дома по болезни и на работе оказался лишь восемнадцатого апреля. Его заработок был депонирован — доверенных лиц на получение зарплаты у него не было. Когда после болезни он пришел на службу, то принес заявление с просьбой о выдаче своего сохраненного заработка. Нужной суммы в кассе тогда не случилось. Поэтому бухгалтер подала заявку на снятие наличных с счета в банк и получила искомую сумму только двадцать первого числа. В конце дня она уже была у Петрова Г. А.

Мнение эксперта:

Надо сказать, это крайне редкое явление, на практике многим специалистам оно почти уже не встречается. А если и произошел какой-нибудь разовый прецедент, кассир на короткое время, если знает, что сотрудник скоро появится, может отложить сумму в сейф, хотя это уже не правильно. Или даже может взять расходный ордер и деньги, и поехать к человеку, если он в больнице, например, и отдать ему деньги на месте. Зарплата нужна всем и быстро. Но даже если это не частое явление, все равно грамотный бухгалтер-кассир должен знать о депонировании хотя бы в общих чертах. Эти знания пригодятся в случае смерти человека или других внезапных форс-мажорных ситуациях на предприятии. В последнее время на форумах встречала вопросы специалистов по теме депонирования. Например, умер сотрудник, какие документы должны предоставить родственники, чтобы получить его зарплату? И еще, это может быть не только солидная зарплатная сумма, о которой мало кто из сотрудников может забыть и не прийти за ее получением. Это могут быть маленькие суммы, оставшиеся от всякого рода компенсаций, за неиспользованный отпуск и т.д. и их обязательно надо учитывать.