Что делать с зарплатной картой сбербанка после увольнения

Содержание:

- Уведомление банка об увольнении

- Что делать с картой после увольнения

- Даются ли бонусы?

- Возможности зарплатных карт

- Способы закрытия дебетовой карты на примере банков

- Зарплатная карта Сбербанка после увольнения

- Плюсы и минусы

- Что предпочесть: полное аннулирование или блокировку

- Основные виды

- Можно ли продолжать пользоваться

- Преимущества

- Что такое зарплатная карта Сбербанка

- Условия перечисления на карту работника.

Уведомление банка об увольнении

После получения окончательного расчёта банк уведомляется об увольнении сотрудника. Дальнейшая судьба зарплатного проекта зависит от условий договора субъекта хозяйствования и банковской организации. Бухгалтер обязан исключить уволенного работника из расчётно-платёжной ведомости и зарплатного реестра, после чего возможны ответные действия банка:

- Перевод карты на тарифы для физического лица с автоматическим переносом расходов по обслуживанию. В частности, Сбербанк не требует подтверждения факта увольнения, а переводит карту самостоятельно, если на протяжении трёх месяцев гражданину не перечисляются средства работодателем.

- Продолжение использования зарплатного тарифа до окончания срока действия. Обязательное условие – сделанная работодателем предоплата за расчётно-кассовое обслуживание.

- Прекращение работы карты после проведения окончательного платежа по фонду оплаты труда. Уведомление бухгалтера – основание для аннулирования карточного счёта после снятия причитающихся денежных средств или перечисления согласно документам гражданина.

Банковская организация вправе закрыть счёт, если клиент им не пользовался в течение двух лет (ст.859 ГК РФ) или сумма денежных средств ниже установленного банком лимита на протяжении месяца. Банк также может осуществить перевыпуск карты, если владелец не уведомил кредитное учреждение об отказе от использования. Расходы по переоформлению возлагаются на держателя.

Что делать с картой после увольнения

После увольнения работника, являющегося держателем зарплатной карты, у него есть два варианта действий:

Аннулирование карточки посредством закрытия счёта.

Дальнейшее её использование в качестве обычного дебетового «пластика».

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

После прекращения трудовых отношений карта автоматически становится собственностью её держателя, поэтому уволившийся сотрудник сам определяет её дальнейшую судьбу.

Аннулирование

Если вы не хотите пользоваться картой, то надо аннулировать счёт в банке

Если работник после увольнения решит, что он больше никогда не будет пользоваться данной карточкой, лучше сразу произвести её деактивацию. Необходимость объясняется тем, что при расторжении трудового договора «пластик» автоматически переводится в разряд обычных дебетовых карт, за обслуживание которых ежегодно взимается комиссия в соответствии с тарифами банка-эмитента.

Процедура деактивации во всех финансовых учреждениях примерно одинакова и проходит по следующей схеме:

- Обнулить баланс по счёту. Это можно сделать самостоятельно, сняв деньги в банкомате, оплатив покупки в магазине или совершив перевод через онлайн-банкинг, либо написать соответствующее заявление о переводе на другой счёт.

- Необходимо лично явиться в банковское отделение. При себе следует иметь карточку и документ, удостоверяющий личность.

- Написать заявление о деактивации, приложить к нему сам «пластик».

- Составить в произвольной форме заявление о закрытии счёта.

- Когда процесс будет завершён (обычно на это отводится месяц), получить выписку об аннулировании счёта.

Особенностью зарплатных карт является то, что комиссию за их обслуживание платит работодатель. С работника деньги взимаются только при желании получить продукт более высокого уровня (например, Gold или Platinum). Однако такие привилегии действуют только до момента увольнения.

Блокировка

Заблокировать карту это ошибка, не делайте этого!

Многие сотрудники после увольнения совершают следующую ошибку: они блокируют зарплатную карту, после чего просто забывают о ней или выбрасывают. Подвох заключается в том, что обычная блокировка означает прекращение действия только самого «пластика», но не приводит к деактивации счёта. В результате банк продолжает ежегодно удерживать с клиента комиссию за его обслуживание. При отсутствии на карточке достаточных средств на её держателя налагается штраф, который может неблагоприятно сказаться на кредитной истории.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно осознавать, что блокировка предназначена для защиты денег в случае утраты контроля над картой (например, кражи или утери). При принятии решения о полном отказе от использования недостаточно её просто заблокировать

Необходимо также отказаться от обслуживания счёта, полностью его закрыть и аннулировать карточку. Выполнить эти действия можно только при личном визите в офис эмитента.

Даются ли бонусы?

Основная выгода карт именно в доступе к бонусам. При тратах не менее 5-15 тыс. рублей в месяц в магазинах, ресторанах и других торговых точках, держателям зарплатного пластика доступны кэшбэки от 1 до 30%. Для понимания того, сколько вы можете получить, используется калькулятор на сайте Сбера.

Условия начисления бонусов:

- за каждые потраченные с карты 100 рублей в течение 5 дней с момента транзакции;

- самые минимальные бонусы предусмотрены за покупки в супермаркете (всего 0,5-1 %);

- максимум доступен при оплате картой заказов в ресторанах и кафе (до 5 %) и до 30 % кэшбэка получают только при расчетах у партнеров Сбера.

Размер поощрений ограничен банком (не более 1000-2000 бонусов в месяц). Существуют разные уровни начисления привилегий в рамках программы «СберСпасибо». Действуют они один сезон (весна, лето, зима и осень).

Для получения доступа к кэшбэкам нужно, чтобы сумма покупок по карте была не менее половины от суммы снятой в банкомате. Отслеживать свои уровни разрешается на сайте: spasibosberbank.ru.

Возможности зарплатных карт

Помимо комфортного получения оплаты труда, для зарплатных клиентов Сбербанка доступны все возможности дебетовых карт:

- 24-часовой доступ к наличным деньгам в крупнейшей сети банкоматов;

- полная сохранность счета;

- расчет за товары/услуги в любой точке мира;

- бесплатные «Сбербанк Онлайн» и «Мобильный банк»;

- специальные предложения, бонусы и привилегии банка и партнеров;

- выпуск дополнительных карт.

Накопительный счет

Зарплатная карта позволяет не только сохранять, но и приумножать заработанные средства. Заявление на выпуск зарплатной карты Сбербанка подается в любой офис, а ее обладатель является полноправным клиентом Сбербанка. Он имеет право открыть накопительный счет, на котором будут аккумулироваться проценты на остаток. Размер получаемой прибыли будет зависеть от суммы и срока нахождения средств на счете.

Для открытия одного из онлайн-вкладов заключается универсальный договор банковского обслуживания (УДБО). Также необходимо получить доступ к «Сбербанку Онлайн». Вклад может быть бессрочным. Помимо этого, существует возможность использования депозитных программ, названия которых указывают на их предназначение:

- «Сохраняй»;

- «Пополняй»;

- «Управляй»;

- «Растущий»;

- «Мультивалютный»;

- «Сберегательный счет».

Всего до четырнадцати программ плюс услуга «Копилка». Это вклады до востребования, то есть снять с них деньги в любое время по желанию без потерь не получится. Некоторые предусматривают возможность частичного снятия, другие – нет.

Хороший процент в «Растущем» – до 8,5%, но самый большой предлагает «Сберегательный счет» – 9,3%. Это не вклад в привычном понимании, а ценная бумага, которая дает следующие преимущества:

- возможность пополнения и снятия средств в любое время;

- процентная ставка зависит только от величины минимального остатка на счете.

Социальные счета с начислением

Карты с социальными счетами предназначены для облегчения жизни пенсионеров. Депозиты «Сохраняй» и «Пополняй» – специальные предложения с повышенными ставками. Можно не только сберечь пенсию, но и подзаработать на ней.

Кроме того, «пенсионные» предложения гарантируют бесплатное обслуживание в Сбербанке и позволяют оформлять дополнительные карты для внуков (детей с семилетнего возраста), получать бонусные программы и скидки платежных систем и снимать наличные за рубежом на «российских» условиях.

Кредитки с начислением на остаток

В качестве акции банк предлагает выборочно своим клиентам оформить кредитную карту на особо выгодных условиях. Предложение предполагает начисление процентов на остаток собственных средств. Размер зависит от величины остатка и варьируется в пределах 4-10%. Собственные средства можно расходовать после обнуления лицевого счета (кредитных средств). Более того, на держателей зарплатных карт распространяются льготные условия кредитования:

- Пониженные процентные ставки.

- Отсутствие комиссий.

Для получения требуется минимальный пакет документов, а заявки рассматриваются в кратчайшие сроки.

Способы закрытия дебетовой карты на примере банков

В различных банках методы закрытия дебетовых карточек могут отличаться. Ниже будет рассмотрен процесс аннулирования счета в популярных российских финансовых учреждениях.

Как закрыть карту банка Тинькофф через интернет?

Закрытие карточки Тинькофф-банка online выполняется поэтапно.

- Для начала необходимо погасить все долги по карте (когда подключена услуга овердрафта). Получить точные сведения можно у оператора банковского отделения или в личном кабинете интернет-банкинга. Когда счет выйдет в ноль, это значит, что клиент банку ничего не должен.

- Закрытие счета возможно через онлайн-банкинг Тинькофф. На сайте следует выбрать соответствующую опцию, затем нажать «Подтвердить». Также необходимо скачать, после чего заполнить заявление на данную процедуру. Затем клиенту нужно дождаться звонка от представителя банка и подтвердить действие.

- Расторжение карточного договора – это делается за 30 суток до закрытия счета. Следует посетить отделение банка. Менеджер распечатает клиенту договор о закрытии счета. После ознакомления с документом клиенту необходимо заверить подписью согласие с его положениями.

- Возврат карточки банку. Делать это не обязательно – по желанию держателя.

- Проверка статуса карты – активность счета проверяется в соответствующем разделе интернет-банкинга.

- При желании карту можно разрезать и выбросить.

Как правильно закрыть карту Сбербанка?

Чтобы прекратить действие карточки, нужно закрыть счет. Способов закрытия несколько. Основные из них описаны ниже.

В отделении

Клиент может посетить банковское отделение, где была выдана карточка, и написать специальное заявление. Получить форму документа рекомендуется у менеджера финансового учреждения. Она заполняется с проставлением дат, подписью клиента и специалиста.

К примеру, если Сбербанк через несколько лет сообщит бывшему клиенту о наличии задолженности, он может смело отрицать этот факт, предъявив выписку.

Затем клиент обязан сдать карточку. Ему будет выдан мемориальный ордер по принятию ценностей на уничтожение

В данном случае важно проверить документ на наличие опечаток, ошибочных сведений. Карта будет заблокирована, но счет аннулируется через 45 суток после того, как клиентом было подано заявление

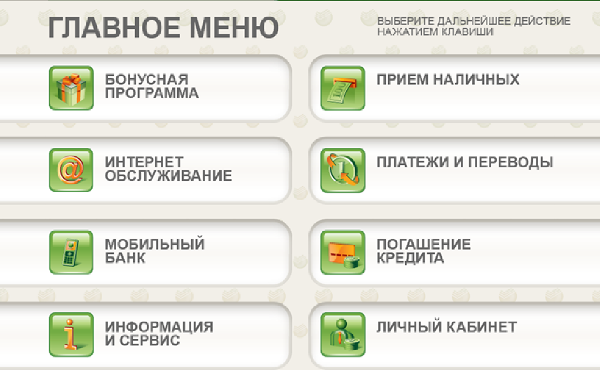

Онлайн

Закрыть карточку можно в Личном кабинете интернет-банкинга Сбербанка после авторизации клиента. В меню следует выбрать пункт «Закрыть карту». Затем необходимо проделать все шаги, которые даются в онлайн-инструкции.

Как закрыть карту банка ВТБ 24?

Необходимо посетить отделение ВТБ 24 и сообщить специалисту о намерении закрыть счет. Затем клиенту выдается распечатанное заявление. Делается копия, на которой специалист ставит отметку, подтверждающую, что документ является действительным.

Если по карте имеются задолженности, их нужно устранить. Закрытие счета будет невозможно, даже если долг составляет несколько рублей. После погашения задолженности следует попросить у менеджера справку о том, что долга нет. Затем карта сдается в банк. Специалист обязан уничтожить ее в присутствии клиента (разрезать, выбросить).

Если все прошло нормально, в реестре финансового учреждения данных по счету не будет. Когда же они обнаружены, нужно показать менеджеру заявление клиента и справку, что задолженность отсутствует. Проблема будет решена.

Как закрыть карту банка Хоум Кредит?

Схема закрытия дебетовой карточки Хоум Кредит такая же, как и в ВТБ 24. Достаточно посетить офис банка, подать заявление на аннулирование счета и карты. Через время также желательно проверить, насколько успешно прошла операция. Для этого нужно повторно посетить банковское отделение и проверить статус карты в реестре финансового учреждения.

Как закрыть карту Ситибанка?

Клиент должен с паспортом посетить отделение банка. Менеджер поможет составить заявление на закрытие карточного счета. В кассе учреждения можно получить на руки деньги – остаток по счету. Если очереди отсутствуют, на закрытие карты уйдет не более 10-20 минут.

Когда сумма остатка счета свыше 600000 руб., в таком случае нужно заказать выплату средств заблаговременно. Как правило, стандартный срок ожидания составляет несколько рабочих дней. Если же деньги необходимы держателю карточки срочно, он должен сообщить о данном факте менеджеру банка по телефону. Карта, которая привязана к определенному счету, будет аннулироваться в присутствии клиента Ситибанка.

Сложности возникают при закрытии счета, когда кроме личных средств имеются кредитные. Тогда пользователь должен погасить всю задолженность. Только после этого возможно закрытие дебетовой карточки.

Зарплатная карта Сбербанка после увольнения

Современные работодатели все чаще начинают принимать участие в такой услуге от Сбербанка, как зарплатный проект. Данное направление уже показало и доказало свою эффективность и выгодность как для работодателей, так и для самих служащих. Оформление зарплатных карт от Сбербанка занимает немного времени и значительно экономит ресурсы предприятия.

А сами работники, становясь держателями зарплатного пластика, получают ряд льгот от банка, которые становятся наиболее актуальными при желании кредитоваться. Но сдается ли назад зарплатная карта Сбербанка после увольнения? Что делать с этим пластиком, есть ли возможность оставить себе или обязательно следует его деактивировать?

Лучшим выходом станет переоформление зарплатной карты в обычный, дебетовый после увольнения сотрудника

Зарплатная карта: ее особенности и достоинства

Зачастую все хлопоты по заказу и выдаче зарплатных карточек сотрудникам ложится на плечи самих работодателей. Первоначально организация становится участницей зарплатного проекта, затем оформляет отдельный договор на получение и обслуживание рабочей карты для своих подчиненных.

По умолчанию все зарплатные карточки выпускаются в виде дебетовых, но при желании клиента такую карточку можно переоформить в кредитную с овердрафтом.

Зарплатным может стать практически любая сбербанковская карта. Выпускается такой пластик в следующих типов:

- Maestro;

- Visa-Gold;

- MasterCard;

- Visa-Classic;

- Visa-Electron;

- Visa-Platinum.

Какую именно рабочую карту выбрать для своих подчиненных, решает руководство организации, опираясь на принятую политику и величину своего производства. Учитывается и занимаемая должность работника, его стаж и величина оклада. Но, независимо от типа карточки, каждый работник одновременно с ней, получает и возможность пользоваться особыми условиями, предлагаемые Сбером. А именно:

- доступ к онлайн-сервису Мобильный банк;

- открытие вкладов с повышенными процентными ставками;

- быстрота оплаты покупок товаров при безналичном расчете;

- использование многофункционального сервиса Сбербанк-Онлайн;

- возможность кредитоваться по льготным предложениям от Сбера по сниженным ставкам;

- услуги SMS-уведомления, позволяющие контролировать передвижение денег, хранящихся на счете;

- участие в акционной программе Спасибо (получение бонус-баллов за покупки по безналу, накопленные кэшбэки впоследствии разрешается тратить на часть оплаты товара).

Также стоит отметить и лояльный, индивидуальный подход Сбербанка к клиентам, держателям зарплатных карточек. Такие лица могут рассчитывать на ускоренное рассмотрение заявлений на кредитование и довольно высокие шансы одобрения ссуды. Для действующих работников получение и обслуживание зарплатного пластика является бесплатным.

Участие в зарплатном проекте приносит немало выгоды держателям зарплатных карт

Что делать с рабочей картой после увольнения

Пока человек, владеющий таким пластиком, числится на предприятии, никаких проблем не возникает, но что делать с зарплатной картой Сбербанка после увольнения? Для уволенных сотрудников есть два варианта действий:

- Аннулировать карточку, полностью закрыв счет, к которому она была привязана.

- Оставить пластик себе, переведя его в разряд обычных и пользоваться дальше, но уже на уровне классического пластика.

Зарплатная карта сотрудника после его увольнения автоматически переходит в разряд собственности, становится личной. Что с ней делать в дальнейшем, решает сам держатель.

Аннулирование карты

Если бывший работник твердо уверен, что сбербанковская карточка ему больше не пригодится, ее следует деактивировать.

Сделать это следует обязательно, ведь при увольнении бесплатный зарплатный пластик становится обычной картой с ежегодной оплатой за обслуживание. Банковский тариф будет зависеть от типа пластика.

Чтобы провести такую процедуру, действовать следует по данной инструкции:

- Посетить банковское учреждение с карточкой и паспортом.

- Отдать заявление и карточку сбербанковскому служащему и проследить, чтобы пластик был уничтожен.

- Написать заявление на закрытие счета, к которому был привязан пластик. Данная бумага составляется в произвольной форме.

- После закрытия счет (это произойдет в течение месяца) следует вновь посетить банка и взять на руки выписку о том, что счет аннулирован.

- Предварительно обнулить счет. Это можно сделать самостоятельно, сняв деньги их банкомата/термина или же дополнить заявление просьбой о переводе денежного остатка на иной сберсчет/карту.

Плюсы и минусы

На протяжении всего времени работы в организации, участвующей в зарплатном проекте, держатель карты в большинстве случаев не платит комиссию за её обслуживание. Однако в случае расторжения трудовых отношений бесплатный период заканчивается. Если карта не будет закрыта, бремя оплаты ложится на плечи бывшего работника.

Для банков основным преимуществом заключения договоров с предприятиями является увеличение оборотного капитала и активов. Кроме того, банк получает большое количество новых клиентов, которые, помимо стандартного набора услуг дебетового «пластика», могут воспользоваться другими финансовыми продуктами.

Преимущества от использования карточек получают и их обладатели:

- Получать деньги, перечисляемые на карту, и распоряжаться ими гораздо проще и удобнее по сравнению с наличностью, выдаваемой в кассе предприятия. Работнику не требуется лично наносить визит в бухгалтерию. Зарплата будет перечислена в установленный срок вне зависимости от его местонахождения, даже если в это время он будет в другом городе или стране. Расплатиться за товары и услуги можно в любой точке, где имеется соответствующее оборудование, даже при отсутствии наличных денег;

- Многие банки предоставляют зарплатным клиентам возможность воспользоваться услугой овердрафта. Она является неким подобием кредита: при недостаточном количестве денег на счёте обладатель карты всё равно может продолжать использовать её для покупок, занимая, таким образом, деньги у эмитента. Долг будет списан при последующих пополнениях (например, при перечислении зарплаты). Лимит обычно устанавливается в зависимости от среднего дохода работника. Приятной особенностью является то, что проценты за овердрафт не взимаются.

- Оформление кредитов и депозитов на более выгодных условиях.

Что предпочесть: полное аннулирование или блокировку

Закрыть карту можно двумя способами: полностью аннулировав ее или же заблокировав карту. Выясним, что же представляет из себя каждый из этих способов.

- Полное аннулирование карты означает, что и сама карта и тот расчетный счет, к которому она привязана, будут полностью закрыты. Для этого необходимо обратиться в отделение банка с паспортом и картой, которую следует аннулировать. Специалист кредитного учреждения предложит написать заявление о закрытии карты, в случае если на карте имеются денежные средства, их можно будет получить в кассе банка. После этого банку потребуется в среднем 30 дней для окончательного завершения процедуры аннулирования карты.

- Блокировка карты не означает закрытия счета, к которому она привязана, а лишь не дает возможность ее дальнейшего использования. При этом за обслуживание счета также необходимо будет платить. Поэтому наиболее предпочтительным вариантом является полное аннулирование карты.

Основные виды

В Сбербанке выдают различные виды зарплатных карт следующих платежных систем:

- Национальной платёжной системы МИР (пока доступна только классика);

- Mastercard Standart / Visa Classic Momentum – бюджетные банковские карты;

- Visa (классика, золото и платина);

- MasterCard (классика и золото).

В числе последних двух групп можно получить в качестве зарплатной и кобрендовые карты (Сбербанк сотрудничает с Аэрофлотом, сотовым оператором МТС, и занимается благотворительностью).

Самыми популярными являются карты международных платежных систем Visa (Visa Classic и Visa Electron) и MasterCard (Maestro и MasterCard Standart). Отличаются они стоимостью годового обслуживания и возможностями использования. Так, например, самые дешевые — Visa Electron и Maestro, принимаются к обслуживанию в основном только на территории Российской Федерации.

Существует еще один вид международных карт – корпоративные. Их назначение – оплата представительских и командировочных расходов. Чаще всего работодатель устанавливает на них определенный лимит. Выдаются обычно такие карты лицам, которые представляют интересы предприятия в различных городах России и за рубежом.

Можно ли продолжать пользоваться

Карточка лишь инструмент для доступа к деньгам на счете. При увольнении человека банк не расторгает с ним договор обслуживания. Он может спокойно продолжить пользоваться пластиком для других целей или подать заявление новому работодателю для перевода на него заработной платы. Надо учитывать, что привилегии зарплатных клиентов, включая бесплатное обслуживание, не действуют для держателей, которые не получают на карточку выплат от работодателей – партнеров банка. Клиента переводят на один из стандартных тарифных планов в соответствии с условиями договора.

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Дебетовая карта CashBack Альфа-Банка

Подробнее

Кредитный лимит:

руб.

Льготный период:

дней

Ставка:

от

%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

рублей

Оформить

Дебетовая карта Tinkoff Black

Подробнее

Кредитный лимит:

руб.

Льготный период:

дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Преимущества

Сразу отметим, что специальных карточек, которые используются только для перечисления заработка, нет. Выдадут вам ту же самую карту, которую вы могли бы оформить на себя как физическое лицо с той лишь разницей, что карточный счёт будет «корпоративным» или зарплатным. Особый статус возникает у держателя карты лишь при условии участия в зарплатном проекте банка. Некоторые важные преимущества для владельцев таких карт описаны ниже:

- Хорошо развитая сеть банкоматов Сбербанка, которые можно встретить даже в самом небольшом городке нашей страны. Что это дает рядовому гражданину? Возможность получить свои заработанные деньги в любой точке страны и в любое время суток.

- Любые услуги и товары оплачиваются без комиссий как в России, так и за её пределами.

- Отсутствие расходов по выпуску и обслуживанию карты (нюансы мы уже обговорили чуть выше). На самом деле, эти расходы есть, но ложатся они на работодателя. На «плечи» работника ложатся лишь расходы за дополнительные услуги: смс-информирование или страховка (необязательная).

- Удобство хранения денежных средств. Пластиковая карта сочетает в себе 2 полезных качества. С одной стороны, это ваш кошелек, находящийся всегда под рукой и в который вы точно не забудете положить необходимую сумму. С другой – надежная сберкнижка, при утере которой все деньги сохраняются на счете в полном объеме.

- Возможность пополнить баланс сотового телефона, оплатить покупки, штрафы, коммунальные платежи с помощью интернета или мобильного телефона. Класть на неё деньги (помимо перечисления на него зарплаты) можно также как и по всем сбербанковским карточкам.

- Возможность оформить овердрафт или кредит на льготных условиях. Для участников зарплатного проекта Сбербанком разработаны специальные условия кредитования: короткий срок рассмотрения заявки, пониженные процентные ставки и минимум документов. Стоит отметить, что для «своих» банк выдаёт кредитки на очень привлекательных условиях, в том числе в рамках предодобренного персонального предложения.

- Дополнительные карты для родственников или других доверенных лиц (в том числе для детей с 7 лет!). Оформить их можно на случай, если снятие наличных необходимо без вашего участия, а просто оставить карту родным тоже никак нельзя. Например, когда вы находитесь за границей – карточка нужна самому, а родственникам тоже деньги потребовались.

- Бонусная программа «Спасибо». Разработана специально для тех, кто любит расплачиваться не наличными, а с помощью карты. Получить бонусы или скидку при покупке товаров и услуг можно в том случае, если продавец является партнером банка и заключил с ним соответствующий договор.

Подведем итоги. Плюсы для работодателя:

- Нет крупных партий налички;

- Нет рисков при хранении денег;

- Удобно рассчитываться с работниками удаленных филиалов;

- Не нужен кассир.

Плюсы для работника:

- Зарплата без задержек и очередей;

- Широкая сеть банкоматов и терминалов;

- Постоянный контроль денег с мобильным банком;

- Расчеты онлайн;

- Сохранение средств на личном счете держателя карты при её утере.

Недостатки:

- Невозможность снятия средств за пределами РФ для некоторых видов зарплатных карт;

- Значительная плата за обслуживание для Visa и Gold .

Что такое зарплатная карта Сбербанка

Как таковых зарплатных карт в этом банке нет. Имеются в виду выпущенные в рамках зарплатного проекта, оформляемого работодателем с предоставлением определенного пакета документов. Заказать зарплатную карту через «Сбербанка Онлайн» нельзя, но это может быть практически любая дебетовая карта со всеми ее преимуществами и недостатками. Такие выдаются служащим, рабочим, военным, учащимся, студентам, аспирантам и т.д., заключившим договор в рамках соответствующего проекта.

Разновидности карт и стоимость обслуживания

В качестве предложения для зарплатных проектов рассматривается пластик, эмитированный в следующих платежных системах:

- Visa (Моментальная, Classic, Gold и Platinum);

- MasterCard (Standart для молодежи);

- «МИР» (Классическая).

Имеется большой выбор кобрендового пластика, выпускаемого в сотрудничестве с «Аэрофлотом» или связанного с благотворительными целями. В принципе, если нет возможности сделать зарплатную карту Сбербанка, можно попросить бухгалтера перечислять заработанные средства на любую имеющуюся, в том числе кредитную. Стоимость годового обслуживания зависит от конкретного предложения, класса карты и срока использования.

Остальные карты

У банка достаточно кредитных предложений, также имеются ориентированные на пенсионеров. Но они не рассматриваются как вариант для зарплатных проектов.

Как проходит оформление

Чтобы оформить карту Сбербанка для зарплаты, руководство заключает специальный договор, и служащий в результате получает платежный инструмент и конверт с PIN-кодом не в банке, а уже на самом предприятии. Как уже было отмечено, бухгалтер или представитель работодателя не может заказать пластик для зарплатного проекта через интернет. Зато это вполне реально сделать работнику, затем полученная карта прикрепляется к проекту. Для комфортного пользования необходимо зарегистрироваться в системе интернет-банкинга. С помощью «Сбербанка Онлайн» клиенту доступна онлайн-заявка на потребительский кредит.

Регистрация в «Сбербанке Онлайн»

Для регистрации в системе «Сбербанк Онлайн» требуется актуальная карта Сбербанка, привязанный к «Мобильному банку» телефон и компьютер с подключенным интернетом. Сервис имеет собственный сайт, на котором и осуществляется процедура.

После входа на главной странице нужно найти и выбрать ссылку «Регистрация», заполнить форму, а после проверки карты ввести код из СМС, придумать пароль и логин для последующего использования.

Кто и сколько должен платить

Теперь разберемся, кто платит и сколько стоит зарплатная карта Сбербанка. Обычно предприятия берут обслуживание зарплатных проектов, в том числе карт, на себя. Таким образом, все заботы ложатся на руководство, а расходы оплачивает бухгалтер. Правда, есть исключения. Например, за карты «Аэрофлот» и «Подари жизнь» придётся платить пользователю, поскольку это предусмотрено тарифами банка. Примерно та же ситуация с золотыми и платиновыми картами.

Легче и быстрее заказать зарплатную карту Сбербанка через интернет. Бланк с данными организации, работников и размером фонда оплаты труда заполняется на официальном сайте. Выпуск любого пластика бесплатен, но уже со второго года использования необходимо платить за обслуживание.

В описании каждого вида карт есть необходимая информация. Кроме того, на сайте Сбербанка можно обнаружить документ в формате PDF, в котором изложены все тарифы и особенности обслуживания карт, в том числе зарплатных. В частности, там указаны следующие суммы:

- Visa Classic: первый год – 750 руб., последующие – 450 руб. (молодежные – 150 руб. независимо от года использования; «Аэрофлот»: первый год – 900 руб., далее – 600 руб.);

- Visa Gold: каждый год – 3000 руб. («Подари жизнь» – 2-4 тыс. за первый год и 2-3 тыс. – со второго года пользования, «Аэрофлот» – 3500 руб. ежегодно);

- Visa Platinum – до 10 тыс. рублей независимо от срока;

- «МИР»: за первый год – 750 руб., со второго года использования – 450 руб.

Кроме того, там указана стоимость годового обслуживания выпущенного ранее пластика, который более не эмитируется. Если есть необходимость, всегда можно воспользоваться телефоном контактного центра банка (смотрите на сайте).

Условия перечисления на карту работника.

Порядок, место и сроки выплаты сотруднику заработка установлены в ст. 136 ТК РФ. Согласно ч. 3 этой статьи зарплата:

-

либо выплачивается в месте выполнения им работы;

-

либо переводится в кредитную организацию, указанную в заявлении сотрудника. Причем обязать сотрудника получать заработную плату в безналичной форме работодатель не может (Письмо Минтруда РФ от 20.03.2015 № 14-1/ООГ-1830).

Условия перевода зарплаты на банковскую карту должны быть зафиксированы в коллективном или трудовом договоре. При этом сложилась судебная практика, согласно которой отказ работодателя переводить зарплату на карту работника признается арбитрами нарушением права работника на получение заработной платы удобным для него способом (апелляционные определения Свердловского областного суда от 25.01.2019 по делу № 33-659/2019, Хабаровского краевого суда от 21.08.2015 по делу № 33-5298/2015).

За работником закреплено право указать кредитную организацию по своему выбору, кроме того, он может заменить банк, в который должна быть переведена зарплата, сообщив в письменной форме работодателю об изменении реквизитов не позднее чем за 15 календарных дней до дня выплаты заработка.

Если работнику помешали сменить зарплатный банк, то учреждение могут привлечь к ответственности – так же, как и за невыплату зарплаты. Дело в том, что Федеральный закон от 26.07.2019 № 221-ФЗ дополнил абз. 1 ч. 6 ст. 5.27 КоАП РФ отдельным видом нарушения: воспрепятствование работодателем осуществлению работником права на замену кредитной организации, в которую должна быть переведена заработная плата.

С 06.08.2019 абз. 1 ч. 6 ст. 5.27 установлена следующая ответственность:

|

Виновное лицо |

Административная ответственность |

|---|---|

|

Учреждение |

Штраф за первое нарушение: 30 000 – 50 000 руб. или предупреждение. Штраф за повторное нарушение: 50 000 – 100 000 руб. |

|

Руководитель или бухгалтер |

Штраф за первое нарушение: 10 000 – 20 000 руб. или предупреждение. Штраф за повторное нарушение: 20 000 – 30 000 руб. или дисквалификация |

Следует помнить, что перевод зарплаты на карты не отменяет обязанности учреждения выдавать работникам расчетные листки (Письмо Минтруда РФ от 23.10.2018 № 14-1/ООГ-8459). При этом работодатель обязан извещать в письменной форме каждого работника (ч. 1 ст. 136 ТК РФ):

-

о составных частях заработной платы, причитающейся ему за соответствующий период;

-

о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

-

о размерах и об основаниях произведенных удержаний;

-

об общей денежной сумме, подлежащей выплате.

Форма расчетного листа утверждается работодателем с учетом мнения представительного органа работников в порядке, установленном ст. 372 ТК РФ для принятия локальных нормативных актов (ч. 2 ст. 136 ТК РФ).

Порядок выдачи расчетных листков, в том числе при перечислении заработной платы на банковскую карту, законодательством не определен. Следовательно, такой порядок может быть определен в локальном нормативном акте организации.

Зачастую работодатели перечисляют сотрудникам зарплату на банковские карты и одновременно уплачивают НДФЛ. Является ли это нарушением? Статьей 226 НК РФ предусмотрена обязанность налогового агента:

-

удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате, то есть в день выплаты зарплаты работникам (п. 4);

-

перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода, то есть не позднее следующего дня после выплаты зарплаты (п. 6).

Уплатить налог ранее дня выплаты дохода нельзя, так как отсутствует факт удержания, а уплата НДФЛ за счет средств налогового агента не допускается (п. 9 ст. 226 НК РФ). При этом запрет на перечисление НДФЛ в день выплаты зарплаты (ее перечисления на банковские карты работников) данной нормой не установлен.

За перевод денежных средств банк может взимать комиссию. Причем работодатель не вправе удерживать с работника расходы, которые понесет в связи с выплатой заработка, – не вправе удерживать комиссию банка из зарплаты работника. Дело в том, что по правилам ст. 22 ТК РФ на работодателя возлагается обязанность выплачивать работникам зарплату в полном объеме. Удержания с работника могут производиться только в случаях, перечисленных в ст. 137 ТК РФ. Взимание комиссии банка в данном списке отсутствует.