Зарплата гросс (gross) и нет (net)

Содержание:

- А если работать на себя

- Общие понятия

- Как их рассчитать

- Прожиточный минимум и МРОТ в Москве и Московской области в 2021 году

- Понятия gross и net зарплаты

- Определения видов зарплат

- Соотношение и взаимозависимость номинальной и реальной оплаты труда. Индексы, пример расчетов

- Основные отличия оклада от зарплаты

- Зарплата gross что это?

- Как не запутаться сотруднику

- Что такое Gross зарплата простыми словами

- Как увеличить «нет» зарплату?

А если работать на себя

Самому влиять на свой доход — очень заманчиво. Сам себе работодатель — это ИП или самозанятый.

Некоторые фрилансеры не платят никаких налогов. Однако многие компании не сотрудничают с частниками без официального статуса.

Проще всего стать самозанятым фрилансером. Самозанятость легко оформить, не надо строчить отчеты в налоговую и нанимать бухгалтера. И в доходах потеряешь немного — 4% налога на прибыль от работы с физическими лицами и 6% — от работы с организациями.

По данным большого совместного исследования НИУ ВШЭ и биржи фрилансеров Fl.ru, каждый четвертый фрилансер зарабатывает менее 24 тыс. рублей в месяц. Доход зависит от специализации: если среди копирайтеров 54% зарабатывают меньше 36 тыс. рублей в месяц, то среди программистов 55%, наоборот, имеют доход больше 36 тыс. рублей.

Среди фрилансеров, которые могут похвастаться российской «зарплатой мечты» — 33% айтишников, 13% дизайнеров, 10% копирайтеров и 14% других специалистов.

Фрилансер работает не просто много, а очень много: 60% специалистов на фрилансе заняты 6-7 дней в неделю, 50% работают больше 46 часов в неделю. Ради работы от праздников и выходных отказываются 78% фрилансеров.

Unsplash

Unsplash

Общие понятия

Как гласит статья ТК РФ под номером 129 заработной платой называют вознаграждение сотрудника за труд, размер которого варьируется в зависимости от сложности, качества и прочих критериев выполненной деятельности, а также прочие выплаты.

Право работника на получение зарплаты не менее минимального размера оплаты труда, установленного в Российской Федерации, гарантируется Конституцией РФ.

Положения о форме оплаты, предоставляемых государственных гарантиях и иных условиях осуществления выплат сотрудникам указаны в 20 главе ТК (статьи 129-132).

Что такое заработная плата читайте в нашей статье.

Подробно об установленном МРОТ, исчислении зарплаты, условиях оплаты труда, законности удержаний и прочих нюансах, связанных с заработной платой, говорится в 21 главе Трудового Кодекса (статьи под номерами 133-158).

Как их рассчитать

Это может сделать каждый сотрудник. «Гросс» прописывают в трудовом договоре при трудоустройстве. Зная размер подоходного налога и сумму прочих удержаний или льгот (если они существуют), можно произвести довольно простые расчёты. Окончательный итог должен совпасть с тем, что прописывают в расчётном листке.

Пример расчета

Для того чтобы точно понимать разницу в понятиях, необходимо привести несколько примеров.

Пример 1. «Гросс» составляет 35 000 рублей. Никаких налоговых преференций или удержаний из зарплаты не производится. Расчёт:

- 35 000 * 13% = 4 550 – сумма НДЛФ к уплате.

- 35 000 – 4 550 = 30 450 рублей – сумма к выплате на руки.

Доход «нет» составляет 30 450 рублей.

Пример 2. «Гросс» составляет 42 000 рублей. У работника 2 несовершеннолетних детей. На них полагаются вычеты в размере 1 400 рублей на каждого. Расчет:

- 1 400 + 1 4000 = 2 800 рублей – необлагаемая налогом сумма;

- 42 000 – 2 800 = 39 200 рублей – налоговая база для расчёта НДЛФ;

- 39 200 * 13% = 5 096 рублей – НДЛФ;

- 42 000 – 5 096 = 36 904 рублей получит работник на руки.

Доход «нет» составит 36 094 рублей.

Пример 3. Зарплата «гросс» равна 39 800 рублей. У работника есть 2 детей, на одного из них он платит алименты в размере 25% от зарплаты. Расчёт:

- 1 400 + 1 400 = 2 800 рублей не облагаются налогом.

- 39 800 – 2 800 = 37 000 рублей – база для налогообложения.

- 37 000 * 13% = 4 810 рублей – НДФЛ.

- 39 800 – 4 810 = 34 990 – зарплата после налогообложения.

- 34 990 * 25% = 8 747,5 рублей – это сумма алиментов на ребёнка.

- 34 990 – 8 747,5 = 26 242,5 рублей – получит на руки.

Доход «нет» составляет 26 242, 5 рублей.

Пример 4. В объявлении указана зарплата «нет» в размере 26 600 рублей. Расчёт:

- 26 600 / 0,87 = 30 575 рублей – доход «гросс».

Пример 5. Женщина имеет 2 несовершеннолетних детей. Она устраивается на работу, выбирает между объявлениями, в которых указано:

- в одном прописано, что зарплата «гросс» составляет – 42 300 рублей;

- в другом прописано, что зарплат «нет» составляет – 39 150 рублей.

Какой вариант выгоднее для этой работницы? Расчёт:

- Доход «гросс» во втором случае будет равен 39 150 / 0,87 = 45 000 рублей.

- 2 800 рублей не облагаются налогом ни в одном из случаев.

Подробный расчёт для каждого варианта. 1 вариант:

- 42 300 – 2 800 = 39 500 рублей – налоговая база для подсчёта НДЛФ.

- 39 500 * 13% = 5 135 рублей – подоходный налог для перечисления в бюджет.

- 42 300 – 5 135 = 37 165 рублей сумма к выдаче на руки.

- «нет» равно 37 165 рублей.

Подробный расчёт для 2 варианта:

- 45 000 – 2 800 = 42 200 рублей – от этой суммы будет рассчитан налог.

- 42 200 * 13% = 5 486 рублей – налог к перечислению в бюджет.

- 45 000 – 5 486 = 39 514 рублей – получит работница на руки.

Согласно произведённым расчётам, в первом объявлении указан «гросс» в размере 42 300 рублей, по факту она ежемесячно будет получать 37 165 рублей (при условии, что у неё не будет больничных, и месяц будет отработан полностью). Во втором объявлении прописан «нет» в размере 39 150 рублей, на руки она будет получать ежемесячно 39 514 рублей (при выполнении тех же условий).

Выгоднее женщине устроиться на работу по второму объявлению.

Как увеличить чистый доход

Есть несколько законных способов увеличения той суммы, которая выдаётся на руки после окончательных расчётов. Это:

- использовать право на имущественный вычет. Например, несовершеннолетние дети дают возможность ежемесячно освободить от налогов 1 400 рублей;

- если детей 3 или больше, то сумма вычета увеличивается до 3 тысяч рублей;

- если ребёнок имеет инвалидность, то в зависимости от статуса налогоплательщика по отношению к несовершеннолетнему (опекун или родитель) государство не облагает налогом 6 и 12 тысяч рублей соответственно;

- имущественный вычет. У продавцов и покупателей недвижимости есть право на возврат подоходного налога. Это можно осуществить разовым платежом через ФНС или регулярно не платить налог на работе.

Работник должен посетить бухгалтерию и написать заявление в свободной форме на имя руководителя предприятия. К заявлению прикладываются копии свидетельств о рождении детей. Каждый календарный год эти сведения нужно обновлять.

Прожиточный минимум и МРОТ в Москве и Московской области в 2021 году

С 1 января 2021 года федеральный МРОТ составляет 9489 рубля. См. «МРОТ с 1 января 2021 года». Однако «минималка» Московской области больше федеральной. Ведь регионы вправе устанавливать свой МРОТ, но не меньше общефедерального (ч. 4 ст. 133.1 Трудового кодекса РФ).

Минимальный размер заработной платы в Московской области напрямую зависит от прожиточного минимума для трудоспособного населения, проживающего в этом регионе. Поэтому такая сумма и продолжает действовать с 1 января 2021 года:

| Регион | Код региона | Минимальная заработная плата (руб.) |

| Московская область | 50 | 13 750* |

* Размер минимальной зарплаты включает доплаты, надбавки, премии и другие выплаты, кроме выплат в соответствии со статьями 147, 151–154 ТК.

С 1 мая 2021 года МРОТ в Нижегородской области, как и во всех регионах РФ, повышен до федерального уровня минимальной зарплаты. В связи с этим работодателям необходимо увеличить выплаты работникам и пересчитать пособия.

МРОТ в Нижегородской области с 1 мая 2021 года — 11 163 рубля.

Каждый субъект РФ вправе устанавливать свой размер минимальной зарплаты, единственное ограничение — он должен быть не менее федерального МРОТ. Нижегородская область относится к числу тех регионов, которые устанавливают свою минималку. С 2013 года в области применяются дифференцированный подход к утверждению минимального заработка в бюджетных и внебюджетных организациях. Согласно Региональному соглашению о минимальной заработной плате в Нижегородской области на 2021 год от 09.01.18 № 1-П/2/А-9, на территории Нижегородской области с 1 января 2021 года размер МРОТ для работников, полностью отработавших норму рабочего времени и выполнивших свои трудовые обязанности составляет: Реклама 17 для организаций внебюджетного сектора экономики — 10 000 руб.; для учреждений бюджетной сферы на уровне — 9 489 руб. (не ниже МРОТ, установленного Федеральным законом от 19.06.00 № 82-ФЗ «О минимальном размере оплаты труда»). Региональное соглашение о минимальной заработной плате в Нижегородской области на 2021 год (от 09.01.18 № 1-П/2/А-9) С 1 мая 2021 года МРОТ в Нижегородской области для всех организаций (бюджетных и небюджетных) составит 11 163 рубля согласно статье 1 Федерального закона от 19.06.00 № 82-ФЗ (в ред. Федерального закона от 07.03.18 № 41-ФЗ). Пока региональным соглашением не утверждена минимальная зарплаты выше федерального МРОТ.

Работодатели Московской области (организации и ИП) должны установить зарплату не меньше подмосконого МРОТ (13 750 р.), только если они присоединились к московскому региональному соглашению. Автоматически присоединяются к нему те работодатели, которые в течение 30 календарных дней после публикации соглашения не направили в орган по труду субъекта РФ письменный мотивированный отказ присоединиться. Если такой отказ был отправлен, то зарплату в Московской области с 1 января 2021 года можно сравнивать с федеральным МРОТ (9489 р). Если отказа не было, то с 1 января 2018 года опирайтесь на МРОТ Московской области – 13 750 р.

МРОТ Московской области, применяемый с 1 января 2021 года, уже включает тарифную ставку (оклад) или оплату труда по бестарифной системе, а также доплаты, надбавки, премии и другие выплаты, за исключением выплат:

- за работу во вредной вреде и опасных условиях;

- совмещение профессий (должностей), расширение зон обслуживания, увеличение объема работы;

- ночную и сверхурочную работу, труд в выходные и праздники.

Иными словами, за сверхурочную работу, нужно платить сверх подмосковного МРОТ.

С МРОТ сравнивайте общую сумму выплаты за месяц до того, как удержите НДФЛ. То есть на руки человек может получить и меньше минимальной оплаты.

Включайте в МРОТ все премии и вознаграждения, входящие в систему оплаты труда. Исключение – районные коэффициенты и надбавки, их начисляйте сверх минимальной оплаты.

За зарплату ниже МРОТ без надлежащего обоснования вменяют штрафы. Компании, если нарушение первое, грозит штраф от 30 000 – до 50 000 руб. Если нарушение повторное – от 50 000 до 70 000 руб. Для должностного лица санкции соответственно: штраф от 1000 до 5000 руб. и от 10 000 до 20 000 руб. либо дисквалификация от года до трех лет. В отношении предпринимателя действуют те же нормы, что и для должностного лица, только к ИП не может быть применена дисквалификация (п. 1 и 2 ст. 5.27 КоАП РФ).

Понятия gross и net зарплаты

Мода на эти термины пришла к нам из англоговорящих стран. Практика применения этих обозначений относительно новая для России, тем не менее встречаются такие наименования заработной платы достаточно часто. Понятия «гросс» и «нет» обобщенно можно трактовать как «грязная» и «чистая» зарплата.

Гросс зарплата: понятие, размер

Итак, под обозначением «гросс» скрывается весь размер заработка, включая суммы удержаний из нее. Очень часто именно эта величина обозначается на собеседовании при трудоустройстве, отражается в трудовом договоре и прочих аналогичных документах. С немецкого и английского языков термин дословно можно трактовать как большой, полный, крупный. Это значит, что в подавляющем большинстве случаев сумму, обозначенную при трудоустройстве как gross заработок, на руки или на карту работник не получит. Аналогами гросс выплат в русском языке являются такие обозначения, как брутто или грязный заработок.

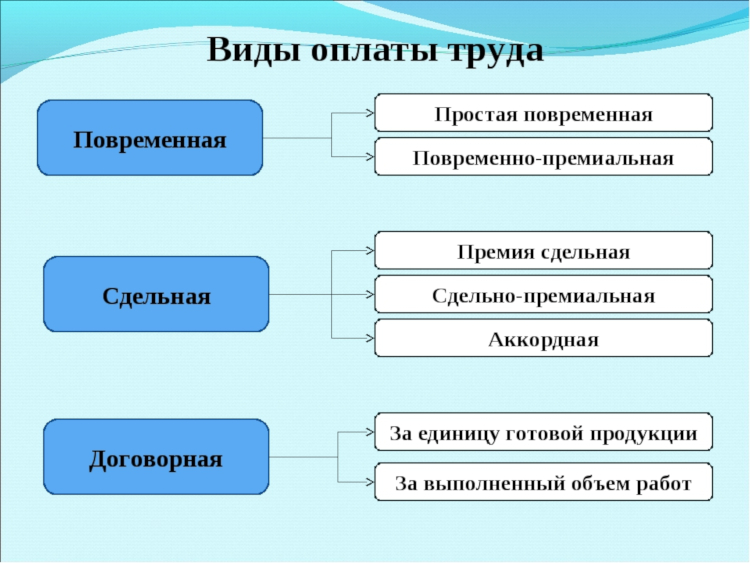

Определения видов зарплат

Заработная плата для наемного персонала в России состоит из следующих компонентов:

- оклад;

- различные надбавки, если их предусматривает законодательство и трудовой договор;

- премия или другое поощрение (если это предусмотрено и/или заслужено).

Заработная плата составляет основную форму дохода физических лиц, поэтому с нее взимается подоходный налог – НДФЛ. Этот фактор и является определяющим в различии заработных плат «gross» и «net».

Gross-зарплатой в бухгалтерском учете именуют сумму вознаграждения за труд работника, включающую все компоненты зарплаты, в том числе и НДФЛ. Разговорные синонимы – «Зарплата по документам», «зарплата грязными», «черная зарплата», «брутто».

Net-зарплата – денежная сумма, из которой исключены все обязательные налоговые платежи (НДФЛ), то есть количество денег, получаемых работником в свое распоряжение в качестве платы за труд (в кассе или на банковскую карту). Разговорные синонимы: «зарплата на руки», «чистыми», «белая зарплата».

Соотношение и взаимозависимость номинальной и реальной оплаты труда. Индексы, пример расчетов

Оптимальное соотношение рассматриваемых видов заработка достигается, если рост инфляции и цен на товары не превышает уровня роста номинальной зарплаты. Из таблицы видно, как изменяется реальная зарплата в зависимости от вариаций номинальной оплаты труда, инфляционного, ценового уровня. Можно отследить прямую и обратную зависимость этих взаимосвязанных показателей:

|

Номинальная зарплата (НЗ) |

Уровень инфляции, потребительских цен |

Реальная зарплата (РЗ) |

|---|---|---|

| увеличивается | стабилен растет быстрее НЗ уменьшается | увеличивается уменьшается увеличивается |

| не изменяется | стабилен увеличивается уменьшается | не изменяется уменьшается увеличивается |

| уменьшается | стабилен растет быстрее НЗ уменьшается быстрее НЗ | уменьшается уменьшается увеличивается |

Исследование показателей номинальной и реальной заработной платы тесно взаимосвязаны.

Анализ реального дохода невозможно провести без установления номинального заработка. Определение зависимости доходов от экономических факторов производится в динамике. Для этого применяются специальные индексы.

Расчет индекса номинального заработка делается по формуле:

Ином = НЗ тг / НЗ пг ×100%, где

Ином — индекс номинальной зарплаты (%);

НЗтг — номинальная сумма заработка за текущий год;

НЗпг — номинальный заработок за предыдущий год.

Для анализа роста или снижения реальной оплаты труда используют такую формулу:

Ир = И ном / И ц (%), где:

Ир — индекс реальной зарплаты;

Ином — индекс номинального заработка;

Иц — индекс цен.

Индекс цен экономисты рассчитывают путем деления уровня цен текущего года на уровень прошлогодних цен и умножением на 100.

Приведем пример расчета данных величин:

В январе 2018 года сотрудник получил номинальную заработную плату в сумме 24 тысячи рублей. С марта 2018 года ему повысили оклад, поэтому номинальный заработок составил 25 тысяч рублей. Индекс цен в этом периоде равен 101%.

1. Найдем индекс номинальной заработной платы работника:

Ином = 25 тыс. руб. / 24 тыс. руб. х 100 = 104,17%.

2. Вычислим индекс реального заработка:

Ир = 104,17 / 101,0 = 1,03.

Из примера ясно, что за прошедшее время номинальный доход сотрудника вырос на 4%, а реальный увеличился всего на 1%.

Используемые индексы доходов и цен имеют большое значение для определения инфляционного роста. Эти расчеты позволяют разработать стратегии по эффективному преодолению негативных инфляционных процессов, найти пути выхода из экономического кризиса.

Одним из мероприятий по снижению влияния инфляции является индексация зарплаты сотрудников. Размер и периодичность индексации указывается при заключении трудового договора или в приложении к нему.

Задача бухгалтеров-расчетчиков — досконально знать тонкости начисления и индексации оплаты труда сотрудников, чтобы исключить возникновение ошибок при начислении зарплаты.

Непрофессионализм зарплатного бухгалтера ведет к недовольству работников, недостаточному или излишнему начислению налогов, санкциям проверяющих органов.

Если на предприятии нет отдельного специалиста по зарплате или допускаются ошибки, лучше передать эту часть работы бухгалтерской компании

Опыт экспертов по расчету заработной платы 1С-WiseAdvice обеспечивает как грамотную оплату труда работников, так и решение сложных или нестандартных ситуаций, например, расчет зарплаты с северными надбавками.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

Основные отличия оклада от зарплаты

Зарплата содержит только окладную часть при установлении «голой» тарифной системы оплаты труда, в остальных случаях окладная составляющая будет являться только составляющей в общей сумме вознаграждения. Чем отличается оклад от заработной платы по конкретным определяющим критериям, представлено в таблице:

| Критерии | Оклад | Зарплата |

| Указание в индивидуальном договоре | Фиксируется, если вознаграждение имеет окладную часть или установлена окладная зарплата – это оплата по стандартному месячному тарифу | Отражается в обязательном порядке, включая систему и механизм формирования конкретного размера |

| Установление ниже уровня федерального или регионального МРОТ | Не запрещено при условии доплаты до размера МРОТ за счёт других составляющих | Запрещено устанавливать ниже при полной отработке нормы времени и выполнении трудовой функции (ст. 133 ТК РФ) |

| Дополнительные выплаты | Не включаются, поскольку определение содержит прилагательное «фиксированный» (ст. 129 ТК РФ) | Включаются доплаты, надбавки и премии |

| Изменение величины | Не допускается без согласования с работником, при отработке неполного месяца корректируется отработанным временем | Происходит в автоматическом режиме, путём изменения премиальной или компенсационной составляющей |

Фиксированная составляющая, что означает оклад в зарплате, подлежит выплате исходя из отработанного времени. Если период отработан не полностью, то производится корректировка на затраченное время. Зарплата включает кроме постоянной части переменную составляющую, состоящую из доплат, надбавок и премиальных выплат.

Если сотрудник не осуществлял производственную деятельность без наличия уважительных причин, то вознаграждение в денежном измерении будет начислено ниже, чем установленная окладная часть.

Зарплата gross что это?

Необходимо указать, что указанные понятия зарплаты не предусмотрены законом. Они не содержатся в подзаконных нормативных актах — постановлениях Правительства, Указах, разъяснениях и разного рода письмах. Это исключительно профессиональные названия, которые существуют в обиходе работодателей и работников рекрутинговых агентств. Между тем, словосочетание зарплата gross и net встречается весьма часто. Ее можно встретить в объявлениях, услышать в разговоре. И следует понимать их значение, ведь такая осведомленность продемонстрирует знания лица и его владение им профессиональным сленгом.

Кроме того, знание указанной терминологии даст верное понимание смысла разговора или рекламного объявления.

При этом условия, что включает в себя зарплата gross означают объем денежных средств, которые получит на руки работник по окончанию месяца.

Общеизвестно, что сумма дохода складывается из нескольких частей. Это окладная часть, премиальные выплаты и прочие вознаграждения. Чтобы посчитать чистую заработную плату, следует узнать общую сумму перечислений и вычесть налог НДФЛ. Названый термин означает полную сумму выплаты, которая начисляется работнику.

То есть, при зарплате gross не учитывается налоговое отчисление. Соответственно, термин gross означает так называемую «грязную» выплату. Это понятие проще проиллюстрировать примером. Если работнику начислено 50000 рублей, то его НДФЛ составит 6500 рублей. Бухгалтерия автоматически вычтет данную сумму и сотрудник на руки получит 44500 рублей. Это и будет доход gross. Указанное значение следует знать и понимать, о чем говорится в объявлениях про трудоустройство.

К слову, чтобы узнать, что это — белая зарплата, следует заглянуть в этот материал.

Зарплата net что значит?

Доход net означает чистую выплату, которую получит на руки сотрудник после всех налоговых перечислений. Таким образом, понятие net означает сумму gross с учетом НДФЛ.

Чтобы посчитать объем net, необходимо узнать размер первого значения и вычесть из него стандартные 13% подоходного налога. Это нужно учитывать при переговорах с работодателем. Нередко в объявлениях о трудоустройстве можно прочитать, что зарплата net составляет ту или иную сумму. Это позволяет сразу понять, сколько именно денежных средств работник получит в чистом виде. А публикации с указанием на доход gross означают общую сумму перечислений.

Понимание смысла данных понятий и способов, как их можно рассчитать, позволит правильно понять предложение работодателя и не разочароваться впоследствии.

Кстати, о том, чем является зарплата в конверте, рассказано здесь.

Зарплата gross и net в чем разница?

Зарплата на руки это gross или net, важно для понимания. Ведь работник при устройстве на работу должен точно знать своей уровень заработной платы

При этом не нужно утруждать себя расчетами и вычетами налога из общего дохода. Чтобы понять различие между указанными терминами, такое объяснение следует представить в таком виде:

- первое обозначение, это сумма заработка, без учета налоговых удержаний. Такие деньги сотрудник не получает на руки, он получает меньше. Поскольку с него в любом случае удерживается 13% налог;

- второй термин означает чистые денежные средства, после всех вычетов. Именно их сотруднику выдает бухгалтерия или перечисляет на его банковскую карту;

- соответственно, второе понятие зарплаты всегда будет меньше первого. И разница между указанными значениями всегда будет составлять 13%.

Ведь именно 13% установлено в качестве подоходного налога для работающих граждан.

Как посчитать net зарплату от gross?

Чтобы рассчитать свой реальный доход, сотрудник должен знать простое правило. Его лучше всего объяснить на примере. Итак, по окончанию месяца бухгалтерия рассчитала доход сотрудника в 50 000 рублей. Но всю данную сумму ему не зачислят, поскольку нужно удержать подоходный налог. А это стандартные для физических лиц 13%. Вычитаем данное значение от 50000 рублей и получаем 44500 рублей.

Это и будет размером net. Таким образом, рассчитать указанный размер можно путем совершенно несложных математических вычислений.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Как не запутаться сотруднику

В документах, оформляющих отношения с работодателем, указывается гросс-зарплата, то есть официальный оклад. Так происходит, потому что именно работодатель обязан быть налоговым агентом для своего подчиненного – вычислять и высчитывать необходимую сумму налогов со всех заработных плат еще до их выплаты самому работнику, а также отчитываться об этом перед налоговыми органами.

Иногда сумму «гросс» указывают в объявлениях о найме – ведь более внушительная сумма привлекательнее для соискателей, а значение термина знают не все. Таким образом, формально объявление не содержит неправдивой информации, тогда как сотрудник будет получать значительно меньшую сумму, чем он прочитал.

ВАЖНО! Если вас привлекла цифра в объявлении, указывающая размер вашей будущей зарплаты, не спешите радоваться щедрому предложению, уточните, «gross» или «net» имеет в виду работодатель

Что такое Gross зарплата простыми словами

Заработная плата в любом случае включает в себя вознаграждения за труд в зависимости от уровня работ и квалификации сотрудника, а также сложности, общего количества, а также условий по выполняемой работе.

Кроме этого, имеют значения и различные компенсационные и даже стимулирующие выплаты, которые производятся в соответствии со статьёй 129 Трудового кодекса России.

Всё это крайне важно, ведь именно оплата труда сотрудника — это те денежные средства, которые позволяют абсолютному большинству все работающих граждан приобретать продукты питания, а также производить оплату коммунальных услуг и многого другого. Для того, чтобы понимать некоторые термины и тонкости по теме «заработная плата», для начала следует разобраться с самим понятием заработной платы

Итак, заработная плата (в повседневной жизни мы чаще пользуемся термином зарплата) — это определённая денежная компенсация, которую может получить тот либо иной сотрудника за свою трудовую деятельность (в обмен на труд)

Для того, чтобы понимать некоторые термины и тонкости по теме «заработная плата», для начала следует разобраться с самим понятием заработной платы. Итак, заработная плата (в повседневной жизни мы чаще пользуемся термином зарплата) — это определённая денежная компенсация, которую может получить тот либо иной сотрудника за свою трудовую деятельность (в обмен на труд).

Ещё заработную плату (в том числе и Gross зарплату, о которой пойдёт речь ниже по тексту) можно описать как часть совокупного общественного продукта, которая выражена именно в денежной форме и поступает для личного потребления трудящегося с учётом количества, а также качества потраченного труда.

Ещё заработную плату можно описать как часть необходимых затрат для производства, а также реализации какой-либо продукции, которая направляется на оплату труда сотрудников и работников компании или какого-либо предприятия.

Важное замечание

Право на оплату труда в РФ гарантированно конституцией, поэтому платить слишком маленькую зарплату может быть незаконно. Очевидно, что это не означает, что работодатель вынужден платить сотруднику, которые ему не нужен, поэтому он может его и вовсе уволить.

Понятие Gross зарплаты

Данное понятие в переводе означает сумму до всех вычетов

Почему же это так важно и зачем нам это знать? Всё дело в том, что любая заработная плата в каком-либо государстве учитывается с самых разных точек зрения

К примеру, для того, чтобы иметь легального сотрудника, следует платить определённую заработную плату в каком-то конкретном размере. К примеру, она должна удовлетворять целому ряду различных требований.

https://youtube.com/watch?v=C3c_mhTUa3Y

Гросс зарплата, как зарплата для какого-либо сотрудника, определяется в качестве заработной платы, которая устанавливается и начисляется в соответствии с трудовым договором. Если говорить простым языком, то гросс зарплата — это зарплата ещё до выплаты различных отчислений.

Таким образом можно сказать, что если в вашем трудовом договоре указана заработная плата в размере 100 тысяч рублей, то после того, как вы уплатите налоги (в размере 13 процентов), то реально будете иметь заработную плату в размере 87 тысяч. Данная сумма называется нетто зарплата.

Для чего нужна гросс зарплата?

Данный вид заработной платы необходим для компании или предприятия, чтобы представлять сумму, которую необходимо выделять на каждого отдельно взятого работника.

Всё дело в том, что для того, чтобы работать легально, будет недостаточно наличия лишь одной зарплаты на руки. Вам также потребуется знать и то, какую сумму и куда необходимо заплатить для того, чтобы вас не обвинили в уклонении от уплаты налогов.

Гросс зарплата сегодня

На данный момент это понятие может быть актуально только лишь для работодателя, ведь обычно в объявлениях о поиске того либо иного сотрудника указывается заработная плата, которую человек сможет получить на руки «чистыми» деньгами. Это связано с тем, что никому особенно и не хочется обременять себя различными дополнительными расчётами, связанными с бухгалтерией.

Тем не менее для работодателя данное понятие представляет интерес, ведь с его помощью можно намного быстрее рассчитать собственные расходы и понять, сколько денег нужно для ведения дел

Вывод

Гросс зарплата — это заработная плата сотрудника + необходимые отчисления государству для нужд пенсионного фонда и всего остального.

Как увеличить «нет» зарплату?

Отечественное налоговое законодательство предусматривает способ увеличения «чистой» зарплаты. Для этого определенные группы наемных лиц могут воспользоваться стандартными налоговыми вычетами (регламентируемыми ст. 218 НК), социальными (ст. 219 НК РФ), имущественными (ст. 220 НК РФ) и профессиональными (ст. 221 НК РФ).

Они представляют собой определенный объем денежных средств, на который уменьшается налогооблагаемая база.

На практике наиболее распространенный вид вычетов для увеличения «нет» зарплаты — это стандартный вычет на детей, который предоставляется, если:

- НДФЛ удерживается по стандартной ставке;

- доход лица, рассчитываемый с начала года, не превышает 350 тыс. руб.

Его размер зависит от количества воспитываемых детей и их физического здоровья:

- 1 ребенок – 1400 руб.;

- 2 ребенка – 3000 руб.;

- несовершеннолетний ребенок-инвалид, или получающий высшее образование инвалид 1 и 2 группы, не достигший 24 лет – 6.000 руб. (опекунам и попечителям) и в 2 раза больше – родителям и усыновителям.

Если у супругов до вступления в брак уже имеются дети, совместный ребенок будет считаться третьим.

Воспитывающий в одиночку ребенка родитель должен получить вычет в двойном размере. Однако, нахождение в разводе и неуплата алиментов вторым родителем не подразумевает его отсутствия и не оправдывает его неучастия в жизни отпрыска.

Социальный вычет полагается при осуществлении расходов на обучение и лечение (свое, своих детей или родственников), а также благотворительность, добровольное пенсионное и медицинское страхование.

–Максимальный размер вычета в этом случае не может превышать 120 тысяч рублей.

Имущественный вычет позволяет вернуть до 260 тыс. руб. от затрат на приобретение недвижимости (либо 390 тыс. руб. при покупке в кредит). Максимальная сумма, с которой положен имущественный вычет – 2 млн. руб.

Максимальная сумма возврата в случае с профессиональным вычетом не может превышать 25% от налогооблагаемого дохода.