Что такое страховой депозит при съеме квартиры в 2020 году

Содержание:

- По каким ставкам платить страховые взносы в 2021 году: таблицы

- Взаимодействие страхователя с ФСС РФ и ФНС России по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВниМ) по правоотношениям, возникающим с 1 января 2017 года

- Что это такое

- Куда отправлять «несчастные» взносы

- Оплата налогов ФНС через Сбербанк Онлайн

- Как платят льготники

- Новые пониженные тарифы для малого бизнеса

- Документы, которые понадобятся чтобы вернуть страховку ВТБ

По каким ставкам платить страховые взносы в 2021 году: таблицы

Организации и индивидуальные предприниматели выплачивают страховые отчисления в Пенсионный Фонд за своих сотрудников из собственных средств, не в ущерб начислению заработной платы. К обязательным платежам относятся взносы:

- в Пенсионный Фонд;

- на медицинское страхование;

- на социальное страхование.

Размер выплачиваемых средств формируется в соответствии:

- с категорией плательщика;

- типом трудовой деятельности;

- категорией сотрудника, получающего доход;

- размером заработной платы.

Если организация, индивидуальный предприниматель или субъект МСП не наделен правом льготного тарифа, применяются общие ставки для начисления платежей. Ориентир для начисления взносов в Пенсионный Фонд — размер средней з/п, которую ежегодно устанавливает Правительство. На 2021 год база по ОПС составляла 1 миллион 292000. На 2021 год страховая база будет составлять 1 миллион 465 тыс. рублей.

| Отчисления | Ставка (%) | Условие | Лимит (рублей) |

| Пенсионные | 22 | До достижения | 1 465 000 |

| 10 | После превышения | ||

| Социальные на ВНиМ | 2,9 | До достижения | 966 000 |

| После превышения | |||

| Медицинские | 5,1 | Лимита нет | |

| Травматизм | Индивидуально от 0,2% до 8,5%, лимитирование отсутствует |

Для некоторых учреждений и предприятий предусмотрены льготные тарифы на ОПС. К ним относятся компании, занимающиеся:

- IT-технологиями;

- интеллектуальной деятельностью;

- благотворительностью;

- некоторые другие виды деятельности.

Льготные ставки для отдельных субъектов РФ:

| Работодатель | ПФР (%) | ФСС (%) | ФОМС (%) |

| Благотворительные организации на УСН | 20 | ||

| НКО на УСН (за исключением государственных муниципальных учреждений), осуществляющих, в соответствии с учредительными документами, деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства (работа театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального) | 20 | ||

| ИТ-компании РФ, которые занимаются разработкой и реализацией программ для ЭВМ и информационных баз, оказанием услуг по разработке, адаптации, модификации программ для ЭВМ, баз данных, — установкой, тестированием и сопровождением программ. | 8 | 2 | 4 |

| Компании и ИП с выплат и вознаграждений членам экипажей судов РФ. Исключение — работа для хранения и перевалки нефти и нефтепродуктов в морских портах России. | |||

| Участники проекта «Сколково». | 14 | ||

| Российские предприятия, которые производят и продают произведенную ими анимационную аудиовизуальную продукцию. | 8 | 2 | 4 |

| Участники свободной экономической зоны Крыма и Севастополя | 6 | 1,5 | 0,1 |

| Резиденты территории опережающего социально-экономического развития | 6 | 1,5 | 0,1 |

| Резиденты свободного порта Владивосток | 6 | 1,5 | 0,1 |

| Резиденты особой экономической зоны в Калининградской области | 6 | 1,5 | 0,1 |

За опасные и вредные условия труда работодатели отчисляют дополнительные проценты в ОПС, в этом отношении изменений нет. Уровень опасности и вредности производства устанавливает специальная комиссия. Самая высокая 4-я категория опасности. Размер доп. выплаты в Пенсионный Фонд составляет 8%.

Класс и подклассы вредности:

| Класс опасности | Подкласс | Ставка доп. взносов в ПФР, % |

| Класс 4 — Опасный | 4 | 8 |

| Класс 3 —Вредный | 3.4 | 7 |

| 3.3 | 6 | |

| 3.2 | 4 | |

| 3.1 | 2 | |

| Класс 2 — Допустимый | 2 | |

| Класс 1 — Оптимальный | 1 |

Если условия труда в компании отнесены к 1 или 2 классу вредности, дополнительные денежные средства в ОПС не вносятся.

Для всех российских компаний и индивидуальных предпринимателей установлен единый срок внесения взносов в Пенсионный Фонд — 15 число следующего месяца. Если последний день выплаты совпадает с выходным или праздничным днем, то разрешается перенести оплату на следующий за ним.

Пример

Взнос за январь нужно оплатить до 15 февраля. Если установленная дата совпадает с праздничным или выходным днем, оплату можно произвести 16 или 17.

ИП уплачивают ОПС за самих себя. Для них предусмотрены 2 способа:

- вносить частями;

- выплачивать сразу в полном объеме.

Фиксированную сумму в размере 36 455 руб. необходимо внести до 31.12.21 г. Если годовой доход индивидуального предпринимателя превысил 300000, до 1.07.22 г нужно уплатить 1% от дополнительного заработка (суммы свыше 300000 р).

За несоблюдение сроков выплаты последуют штрафные санкции в виде пени за каждый просроченный день.

Взаимодействие страхователя с ФСС РФ и ФНС России по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВниМ) по правоотношениям, возникающим с 1 января 2017 года

Страхователь в рамках взаимодействия:

- представляет в ФНС России расчет по страховым взносам не позднее 30-го

числа месяца, следующего за расчетным (отчетным) периодом (подпункт 1 пункта 1

статьи 419, пункт 7 статьи 431 Налогового Кодекса Российской Федерации). Форма

расчета и порядок ее заполнения утверждаются ФНС России по согласованию с

Минфином России; - производит уплату страховых взносов по ВНиМ в ФНС России на новый КБК,

открытый ФНС России с 1 января 2017 года; - подает заявление в ФНС России на возврат переплаты страховых взносов

(деньгами); - проводит сверку расчетов с ФНС России по начисленным и уплаченным страховым

взносам по обязательствам возникшим с 01.01.2017; - обжалует решения, вынесенные ФНС России по результатам камеральной

(выездной) проверки по правоотношениям, возникшим с 01.01.2017, - подает в ФСС РФ заявление, в том числе в межотчётный период, на возмещение

расходов по выплате страхового обеспечения; - обжалует в ФСС РФ решение, вынесенное по результатам камеральной (выездной)

проверки правильности расходов страхователя на выплату страхового

обеспечения.

ФСС РФ в рамках взаимодействия:

- проводит камеральные проверки расходов по ВНиМ:

- по заявлению страхователя на возмещение средств на выплату страхового

обеспечения; - на основании сведений из расчета по страховым взносам, полученным из ФНС

России;

- по заявлению страхователя на возмещение средств на выплату страхового

- проводит внеплановые выездные проверки страхователей в части правильности

расходов страхователя на выплату страхового обеспечения; - проводит совместно с ФНС РФ плановые выездные проверки страхователей в

части правильности расходов страхователя на выплату страхового

обеспечения; - рассматривает жалобы страхователей на акты проверок правильности

расходования средств социального страхования на выплату страхового обеспечения,

жалобы на действия (бездействие) должностных лиц территориального органа ФСС

РФ.

Обращаем внимание!

Взыскание недоимки по страховым взносам по ВНиМ, образовавшейся с 01.01.2017

по результатам камеральных и выездных проверок в связи с непринятием к зачету

расходов, будет проводить ФНС России

ФСС РФ направляет в ФНС России в рамках межведомственного

взаимодействия:

- — информацию о подтверждении заявленных страхователем расходов (заявление

страхователя); - — решения о непринятии к зачету расходов на выплату страхового обеспечения

за текущие периоды (по субъектам Российской Федерации в которых не реализован

механизм прямых выплат);

ФНС России:

- — с 1 января 2017 года осуществляет контроль за исчислением и уплатой

страховых взносов за отчетные (расчетные) периоды в порядке, установленном

Налоговым кодексом Российской Федерации, а именно проводит камеральные проверки

единого расчета по страховым взносам по форме, утвержденной ФНС России, и

осуществляет выездные проверки плательщиков страховых взносов по

правоотношениям, возникшим с 01.01.2017, совместно с ФСС РФ; - — учитывает обязательства плательщика страховых взносов по ВНиМ с 1 января

2017 года; - — проводит сверку расчетов по начисленным и уплаченным страховым взносам по

ВНиМ по исполненным обязательствам с 01.01.2017; - — выносит решения о привлечении (об отказе в привлечении) к ответственности

за совершение налогового правонарушения по результатам рассмотрения материалов

камеральной, выездной (повторной выездной) налоговых проверок плательщиков

страховых взносов по правоотношениям, возникшим с 01.01.2017; - — рассматривает жалобы страхователей на акты проверок, жалобы на действия

(бездействие) должностных лиц налогового органа.

ФНС России направляет в ФСС РФ в рамках межведомственного

взаимодействия:

- — информацию из расчета по страховым взносам в части начислений страховых

взносов по ВНИМ (взносы, расходы страхователя, необлагаемые суммы, пониженные

тарифы); - — решения (выписки из решений) о привлечении (об отказе в привлечении)

плательщиков страховых взносов к ответственности за совершение налогового

правонарушения по результатам рассмотрения материалов камеральной, выездной

(повторной выездной) налоговых проверок плательщиков страховых взносов; - — информацию о списанных суммах недоимки, пеней и штрафных санкций по

страховым взносам, по основаниям, возникшим после 01.01.2017.

Обращаем внимание!

Отчетность по страховым взносам по обязательствам по ВНиМ с 01.01.2017

представляется страхователем в налоговые органы в виде Расчёта по страховым

взносам, раздел Расчёта (расходы) ФНС России передает в ФСС РФ

Что это такое

Действующее законодательство под ставками страховых взносов (называя их тарифами) определяет обязательные платежи, которые взимаются с работодателей или предпринимателей, направленные на реализацию прав застрахованных лиц в части пенсионного, медицинского и социального страхования.

Соответственно, из данного определения можно сделать несколько выводов. Так, денежные средства перечисляются в счет обеспечения следующих видов страхования:

- Пенсионного. В данном случае за счет взносов формируется страховая пенсия застрахованного лица.

- Медицинского. В рамках программы ОМС застрахованные лица вправе получать бесплатную медицинскую помощь в государственных и муниципальных учреждениях здравоохранения.

- Социального. Социальное страхование предполагает два вида взносов: на случай временной нетрудоспособности, беременности и родов; на случай несчастного случая или профзаболевания (перечисления за травматизм).

За каждый из этих видов страхования перечисляется сумма, рассчитываемая как процент от заработной платы работника (ставка).

Важно! Следует отметить, что работодатели, несмотря на то, что процент перечислений зависит от размера заработной платы конкретного сотрудника, осуществляют платежи за свой счет. В свою очередь, ИП, а также частнопрактикующие специалисты платят сами за себя.. Перечень доходов довольно широк

Это могут быть:

Перечень доходов довольно широк. Это могут быть:

- заработная плата;

- премии;

- отпускные;

- выручка от предпринимательской деятельности.

При этом не перечисляются взносы с выплат компенсационного и социального характера, к примеру, с пенсий, пособий и прочего.

В соответствии с действующим законодательством на сегодняшний день администрирование взносов осуществляется Федеральной налоговой службой. Это означает, что все перечисления и сопутствующая им отчетность направляются именно в ФНС. Единственным исключением из данного правила являются взносы за травматизм. Они по-прежнему администрируются Фондом социального страхования (ФСС).

Куда отправлять «несчастные» взносы

Куда платить страховые взносы в 2021 году, если они относятся к категории «несчастных»? По-прежнему в соцстрах, указывая его реквизиты в полях платежного документа, предназначенных для данных получателя. Прежним останется и КБК, используемый для такого платежа (39310202050071000160).

Помимо обязательных «несчастных» взносов, уплачиваемых с выплат работникам, в соцстрах могут делаться и добровольные платежи. Они возникают у ИП, вообще-то не обязанного делать подобные перечисления, но самостоятельно заключившего добровольный договор страхования с фондом. КБК для таких платежей — 39311706020076000180.

Подробнее обо всех применяемых с 2021 года КБК читайте здесь.

Оплата налогов ФНС через Сбербанк Онлайн

Начнет действовать четкое правило на случай, когда бухгалтерия вычитает из зарплаты работника деньги в счет погашения задолженности перед бюджетом. Далее удержанную сумму переводят в казну отдельным платежным поручением. В такой платежке в поле «ИНН плательщика» с 17 июля 2021 года категорически запрещено указывать идентификационный номер компании-работодателя. Вместо этого нужно поставить ИНН самого работника (поправки, внесенные приказом № 199н).

До октября 2021 года в платежках, оформленных при погашении задолженности по истекшим периодам, в поле 106 можно при необходимости указать одно из следующих значений:

«ТР» — погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

Есть новшества для физлиц, которые уплачивают налоги, сборы, страховые и иные платежи, администрируемые налоговыми органами. Изменения касаются поля 101 (в него заносят статус составителя платежки).

До октября 2021 года при заполнении поля 101 указанные физлица должны выбрать одно из следующих значений:

- «09» — ИП, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- «10» — нотариус, занимающийся частной практикой, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- «11» — адвокат, учредивший адвокатский кабинет, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами;

- «12» — глава крестьянского (фермерского) хозяйства, уплачивающий налоги, сборы, страховые взносы и иные платежи, администрируемые налоговыми органами.

- «13» — «обычное» физическое лицо.

Начиная с октября 2021 года, значения «09», «10», «11» и «12» будут упразднены. Вместо них остается значение, единое для всех физлиц («обычных», ИП, адвокатов и проч.) — «13». Изменения внесены приказом № 199н.

То есть, когда будете оформлять эти две квитанции на пенсионное и медицинское страхование проделаете эту процедуру два раза, но на этом шаге укажете разные КБК и разные суммы платежей, которые указаны выше и выделены желтым цветом.

А ИП на УСН 6% еще может делать вычеты из авансов по УСН

Обратите внимание , что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2021 года и этот момент контролируют

И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными

Итак, Альфа-банк как и многие другие банки предоставляет для ИП расчётно-кассовое обсуживание (РКО). Причём имеет весьма конкурентные условия в сравнении с остальными банками. Подробно рассмотрим, как оплатить взносы ИП через интернет-банк Альфа-Бизнес.

1. Одинаковая для всех часть. Представляет собой отчисления на обязательное пенсионное страхование (ОПС) в размере 26 545 руб. и отчисления на обязательное медицинское страхование (ОМС) — ещё 5 840 руб. Таким образом, всего индивидуальный предприниматель в срок до 31 декабря должен заплатить 32 385 р.

Как платят льготники

Согласно Налоговому кодексу РФ, вопросы пониженных страховых взносов регулирует ст. 427. Их применяют в границах установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования (п. 2 ст. 427 НК РФ).

Также учтите, что в пунктах с 4-го по 13-й этой статьи перечислены условия, выполнение которых даёт каждой льготной категории плательщиков право на пониженный тариф страховых взносов.

Традиционно, размер пониженных тарифов страховых взносов в 2020 году актуален для фирм и коммерсантов из отдельных сфер и/или обладающих определённым правовым статусом. Например, это спецрежимники из сферы IT-технологий, резиденты особых экономических зон, участники проекта «Сколково» и другие.

Далее представлена таблица пониженных тарифов страховых взносов на 2021 год для основных категорий плательщиков, которые имеют на них право в 2021 году.

| СТРАХОВАТЕЛИ | ТАРИФЫ И УСЛОВИЯ |

| Некоммерческие организации (кроме государственных/муниципальных учреждений) на УСН, ведущие деятельность в области соцобслуживания граждан, НИОКР, образования, здравоохранения, культуры и искусства, массового спорта (кроме профессионального) | В течение 2017-2024 гг.: · на ОПС – 20,0%;

· на случай ВНиМ – 0%; · на ОМС – 0%. |

| Благотворительные организации на УСН | |

| Российские организации, в сфере IT | В течение 2017-2023 гг.: · на ОПС – 8,0%;

· на ОМС – 4,0%; · на случай ВНиМ – 2,0%; · на случай временной нетрудоспособности с выплат иностранцам (лицам без гражданства), временно пребывающим в РФ (кроме высококвалифицированных специалистов) – 1,8%. |

| Организации – участники проекта «Сколково» | В течение 10 лет с 1-го числа месяца, следующего за месяцем, в котором получен статус участника проекта: · на ОПС – 14,0%;

· на ОМС – 0%; · на случай ВНиМ – 0%. Применять льготу можно и меньше 10 лет. |

| Организации (ИП), которые получили статус участника свободной экономической зоны (СЭЗ) в Крыму и Севастополя не позднее 3-х лет с момента ее создания (не позднее 31.12.2017) | В течение 10 лет со дня получения статуса участника СЭЗ: · на ОПС – 6,0%;

· на ОМС – 0,1%; · на случай ВНиМ – 1,5%. 10 лет отсчитывают с 1-го числа месяца, следующего за месяцем включения в реестр участников СЭЗ. Тарифы применяют в отношении выплат работникам, задействованным в инвестиционном проекте в СЭЗ. |

| Резиденты территории опережающего социально-экономического развития (ТОСЭР), которые получили указанный статус не позднее 3-х лет со дня ее создания (кроме резидентов ТОСЭР в Дальневосточном федеральном округе). Резиденты ТОСЭР в ДФО, которые получили свой статус до 25.06.2018 включительно и не позднее 3-х лет со дня создания указанной территории (объем инвестиций – не менее 500 000 руб.)

Резиденты ТОСЭР в ДФО, которые получили свой статус с 26.06.2018 до 31.12.2025 включительно (объем инвестиций – не менее 500 000 руб.) |

Пониженные тарифы применяют исключительно в отношении физлиц, занятых на новых рабочих местах. Пониженные тарифы взносов применяют в течение 10 лет резидентства:

· на ОПС – 6,0%; · на ОМС – 0,1%; · на случай ВНиМ – 1,5%. 10 лет отсчитывают с 1-го числа месяца, следующего за месяцем регистрации в качестве резидента ТОСЭР. |

| Организации (ИП), которые получили статус резидента свободного порта Владивосток (СПВ) до 25.06.2018 включительно и не позднее 3-хх лет со дня вступления в силу Закона от 13.07.2015 № 212-ФЗ «О свободном порте Владивосток» (объем инвестиций – не менее 5 млн руб.). Организации (ИП), которые получили статус резидента СПВ с 26.06.2018 до 31.12.2025 включительно (объем инвестиций – не менее 5 млн руб.) | Пониженные тарифы применяют исключительно в отношении физлиц, занятых на новых рабочих местах. Пониженные тарифы взносов применяют в течение 10 лет с момента получения статуса резидента:

· на ОПС – 6,0%; · на ОМС – 0,1%; · на случай ВНиМ – 1,5%. 10 лет отсчитывают с 1-го числа месяца, следующего за месяцем регистрации в качестве резидента СПВ. |

| Организации, которые включены в единый реестр резидентов Особой экономической зоны (ОЭЗ) в Калининградской области в период с 01.01.2018 по 31.12.2022 включительно | В течение 7 лет с момента получения статуса резидента (предельный срок – до 31.12.2025): · на ОПС – 6,0%;

· на ОМС – 0,1%; · на случай ВНиМ – 1,5%. 7 лет отсчитывают с 1-го числа месяца, следующего за месяцем включения в реестр резидентов ОЭЗ. |

| Плательщики, производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов | Все взносы – 0% |

| Российские анимационные компании |

|

Новые пониженные тарифы для малого бизнеса

В начале 2020 года в мире возникла угроза эпидемии коронавируса COVID-19, которая не обошла и Россию. Были введены специальные меры для ограничения распространения инфекции. Многие организации и ИП в соответствии с указом Президента и постановлениями губернаторов полностью приостановили свою деятельность на несколько недель. Из-за этого бизнес понёс большие потери.

Новые пониженные тарифы на пенсионное страхование по-прежнему зависят от размера предельной величины базы. Если она не превышена, то применяются такие ставки:

- с выплаты за месяц в пределах МРОТ – 22%;

- с выплаты более МРОТ – 10%.

Если лимит базы преодолён, то есть сначала года работнику выплачено более 1 292 000 рублей, то пенсионные взносы со всей месячной выплаты считаются по ставке 10%.

Аналогично от размера предельной базы зависят и социальные взносы по болезни и материнству. В пределах базы в размере 912 000 рублей действуют тарифы:

- с зарплаты и иных облагаемых выплат за месяц в пределах МРОТ – 2,9%;

- если сумма месячной выплаты превысила МРОТ, ставка равна 0%, то есть взносы не начисляются.

Для взносов на медицину предельной базы нет, поэтому тариф зависит только от размера выплаты за месяц:

- если она в пределах МРОТ, то ставка равна 5,1%;

- если свыше, то взносы взимаются по ставке 5%.

✐ Пример 2 ▼

Зарплата сотрудника малого предприятия ООО «Огонёк» Сергеева С.С. в 2020 году составляет 40 000 рублей в месяц. Необлагаемых доходов либо иных выплат, кроме оплаты труда, не было. Рассчитаем, сколько страховых взносов за работника в I полугодии 2020 года заплатит работодатель.

За период январь-март применяются обычные тарифы взносов. База составляет 40 000 + 40 000 + 40 000 = 120 000 рублей. Лимит не превышен, поэтому применяются стандартные ставки. Сумма отчислений считается нарастающим итогом:

- пенсионные взносы – 120 000 * 22% = 26 400 рублей;

- медицинские – 120 000 * 5,1% = 6 120 рублей;

- ВНиМ – 120 000 * 2,9% = 3 480 рублей.

Общая сумма взносов за январь-март составит: 26 400 + 6 120 + 3 480 = 36 000 рублей.

После 1 апреля 2020 взносы будем начислять иначе. Необходимо взять зарплату за месяц и поделить её на 2 части:

- в пределах федерального МРОТ в сумме 12 130 рублей;

- свыше этой суммы, то есть 40 000 – 12 130 = 27 870 рублей.

Рассчитаем взносы за апрель. Величина базы с начала года равна 120 000 + 40 000 = 160 000 рублей, что меньше лимита. Поэтому с первой части зарплаты взносы начисляются по стандартным ставкам:

- пенсионные – 12 130 * 22% = 2 668,6 рублей;

- медицинские – 12 130 * 5,1% = 618,63 рубля;

- социальные на случай болезни и материнства – 12 130 * 2,9% = 351,77 рублей.

Отчисления с части дохода свыше МРОТ исчислим по новым пониженным тарифам:

- пенсионные – 27 870 * 10% = 2 787 рублей;

- медицинские – 27 870 * 5% = 1 393,5 рубля;

- социальные с этой части ЗП не начисляются.

Общая сумма взносов работника за апрель равна:

- пенсионных – 2 668,6 + 2 787 = 5 455,6 рублей;

- медицинских – 618,63 + 1 393,5 = 2 012,13 рублей;

- ВНиМ – 351,77 рублей.

Общая сумма взносов за апрель составит: 5 455,6 + 2 012,13 + 351,77 = 7 819,5 рублей.

Поскольку размер оплаты труда работника Сергеева от месяца к месяцу не меняется, а предельная база остается в пределах лимитов, то в мае и июне суммы взносов будут такими же. То есть за период апрель-июнь работодатель заплатит за него 7 819,5 * 3 = 23 458,5 рублей в том числе: на пенсионное страхование – 16 366,8 рублей, на медицину – 6 036,39 рублей, на случай нетрудоспособности или материнства – 1 055,31 рублей.

Всего за первое полугодие 2020 года ООО «Огонёк» перечислит за Сергеева С.С. такие суммы:

- на пенсионное страхование – 26 400 + 16 366,8 = 42 766,8 рублей;

- на медицинское страхование – 6 120 + 6 036,39 = 12 156,39 рублей;

- на случай болезни или материнства – 3 480 + 1 055,31 = 4 535,31 рублей.

Итоговая сумма взносов за работника в январе-июне составит 59 458,5 рублей. Если бы применялись стандартные, а не пониженные ставки, то сумма составила бы: 40 000 * 6 (месяцев) * 30% (совокупный тариф взносов) = 72 000 рублей.

В заключение отметим, что хотя эта мера и была принята из-за угрозы пандемии коронавируса, новые тарифы будут применять и в дальнейшем. С 2021 года они будут закреплены в статье 427 НК РФ. Срок отмены этих ставок законодатели не прописали. Кроме того, для некоторых субъектов МСП .

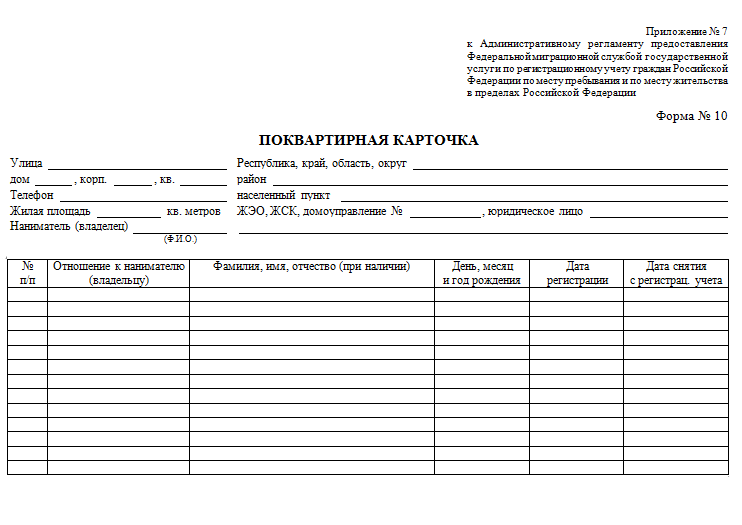

Документы, которые понадобятся чтобы вернуть страховку ВТБ

Перечень документов для возврата страховки ВТБ:

копия страхового полиса;

документ, подтверждающий оплату страховой премии;

банковские реквизиты получателя платежа.

Теперь обо всех этих документах подробнее.

1)Копия Страхового полиса;

Вот пара примеров того, какие полисы (договоры страхования) выдаются клиентам Банка ВТБ при заключении кредитных договоров.

Обратите внимание на выделенные объекты: размер уплаченной страховой премии и номер договора страхования. Они понадобятся при составлении заявления об отказе от страховки

2)Копия документа, подтверждающего факт оплаты страховой премии.

К таким документам относятся: Квитанция (если вы вносили наличные для оплаты страховой премии), Платежное поручение (если осуществлялся перевод денежных средств с вашего счета в адрес Страховщика), кроме того, подтвердить факт оплаты можно также взяв в Банке выписку по счету. В данной выписке вы увидите все транзакции, в том числе и оплату страховой премии по договору страхования (полису).

3)Копия паспорта.

Необходимо сделать копию основной страницы и страницы с пропиской.

4)Банковские реквизиты получателя платежа.

Реквизиты необходимо указать либо в заявлении об отказе от страховки, либо приложить на отдельном листе в качестве приложения к заявлению.

Реквизиты счета должны быть полными и включать в себя: Наименование получателя платежа, Наименование Банка получателя, БИК Банка, ИНН Банка получателя, К/С Банка получателя, Счет получателя в банке получателя.