5 способов сэкономить на покупке валюты

Содержание:

- Еду на курорт уже завтра, и мне нужны наличные другой страны. Где поменять валюту?

- Документы для покупки долларов в банке

- Какие аспекты могут влиять на валютный курс

- Где покупать доллары?

- Как в личном кабинете узнать курс обмена валют?

- Для чего покупать или продавать валюту / доллары?

- Факторы падения доллара

- Онлайн-калькулятор иностранных валют

- Порядок покупки

- Как формируется курс продажи долларов

- Инвестиции в валюте

- Какая есть альтернатива доллару?

- Варианты покупки

- Основные понятия

- Покупайте доллары регулярно

- Плюсы конвертации валют через интернет-банк

- В какой момент выгодно покупать

- В банке нет долларов в достаточном количестве

- Как устанавливается курс покупки/продажи

- Комиссия и налоги при выводе

Еду на курорт уже завтра, и мне нужны наличные другой страны. Где поменять валюту?

Если вам срочно нужно немного наличной валюты, есть три простых способа.

В офисе банка

Это самый надежный способ. Так вы точно не нарветесь на мошенников, которые меняют деньги по грабительскому курсу или берут скрытые комиссии.

Плюсы:

-

Надежный и безопасный способ.

-

Курс валют в разных банках можно заранее сравнить в интернете и выбрать самый выгодный.

-

Комиссию за обмен в офисах, как правило, не берут. Вы видите курс продажи и покупки валюты (обычно на цифровых табло рядом с кассой), и никаких дополнительных расходов у вас не будет.

Минусы:

-

В кассе может не оказаться нужной суммы или номинала (особенно сложно добыть мелкие купюры).

-

Трата времени: надо идти в банк и, возможно, ждать в очереди.

-

Нужно подстраиваться под часы работы офиса.

-

Если меняете больше 40 тыс. рублей, нужен паспорт.

В пункте обмена валюты

Все уличные обменные пункты по закону принадлежат банкам. Так что этот способ аналогичен предыдущему, но есть особенности.

Плюсы:

Курс иногда выгоднее, чем в офисах известных и крупных банков. Впрочем, даже в разных обменниках одного и того же банка курсы могут различаться: рядом с главными достопримечательностями города или в крупном торговом центре, например, валюта может обойтись вам дороже, а на окраине – дешевле.

Минусы:

-

Чаще всего есть комиссия, но ее порой не афишируют. Вы узнаете о ней, лишь когда получаете деньги – меньше, чем рассчитывали. Заранее уточняйте у кассира, сколько вам выдадут за ваши рубли.

-

Курс обменников не получится сравнить заранее: актуальной статистики по ним нет. Придется выбирать из тех, что встретятся вам по пути.

-

Для обмена больше 40 тыс. рублей тоже потребуется паспорт.

-

Менее надежный способ, чем в отделении банка. Редко, но попадаются мошенники. Прежде чем менять деньги, обязательно выясните, какому банку принадлежит обменник.

В банкомате

Многие привыкли снимать в банкомате рубли, а затем менять их. А ведь можно снять сразу доллары или евро.

Плюсы:

-

Курс в банкомате выгоднее, чем в кассе того же банка.

-

Некоторые банкоматы работают круглосуточно. Какие именно – уточните на сайте банка.

Минусы:

-

Валюту выдают не все банкоматы, и в большинстве своем это только доллары или евро. Но всю информацию можно найти на сайте банка.

-

Купюр нужного номинала (мелкие купюры и/или большие суммы) в банкомате может не оказаться.

-

Банкоматы находятся в зоне особого внимания мошенников. Лучше выбирайте те, что расположены в крупных торговых центрах с системой видеонаблюдения, а еще лучше – в офисах банков.

Подробнее – в материале о том, кто и как охотится за вашими банковскими картами.

Документы для покупки долларов в банке

Если необходимо купить большую сумму в долларах, и это касается суммы, большей эквивалента в 15000 рублей, необходимо предоставить ряд документов.

Для гражданина России:

- паспорт гражданина России;

- заграничный паспорт гражданина России без штампа о постоянном проживании за рубежом;

- удостоверение беженца (если таковое имеется);

- удостоверение об отсутствии какого-либо гражданства (если есть, делается для выезда за границу).

Для гражданина другого государства:

- паспорт гражданина другого государства;

- заграничный паспорт гражданина другого государства со штампом о разрешении нахождения на территории России.

Какие аспекты могут влиять на валютный курс

Система валютной торговли в финансовых организациях основывается на законах макроэкономики, и поэтому малейшие колебания рыночного спроса и предложения иностранной денежной единицы практически всегда ведет к изменению курса.

К примеру, коммерческие банки Российской Федерации вправе определять курс на продажу доллара по отношению к российскому рублю вдвое выше, чем установленный курс Центрального банка России. Хотя в таком случае спрос на американский доллар существенно упадет, что весьма невыгодно для банка. Но в случае, если на валютном рынке предусматривается увеличение спроса и предусматривается ажиотаж с целью покупки, то коммерческие банки могут поднять курс продажи иностранной денежной валюты.

Где покупать доллары?

Самый выгодный курс покупки — на Московской валютной бирже (не путать с Forex). Для доступа нужен брокерский счет. Многие брокеры (в том числе и топовые) позволяют открывать счета дистанционно (онлайн). Время открытия может варьироваться от нескольких часов, до пары-тройки дней.

Главный недостаток (но вполне решаемый) — торговля валюты на бирже производится кратно 1 000 у.е. То есть продать-купить 500, 600 и даже 999 долларов — не получится.

Некоторые брокеры разрешают своим клиентам обменивать доллары на любые суммы. Точно знаю про Тинькофф, ВТБ и Открытие. Сам менял у них неоднократно.

Если с брокерским счетом не хочется заморачиваться — остаются воспользоваться услугами банков. Ищем выгодный курс и топаем за долларами. Покупать валюту придется дороже, чем на бирже. Дополнительные потери могут составлять несколько рублей с доллара.

Как в личном кабинете узнать курс обмена валют?

Сбербанк, как и другой банк, интересует только прибыль. Поэтому и курс обмена валют будет всегда в его пользу – то есть, курс продажи валюты будет всегда выше курса покупки. Маржу (разницу) же любой банк определяет самостоятельно и на свое усмотрение. Но здесь стоит отметить, что несмотря на то, что курс продажи выше курса покупки, в личном кабинете купить валюту можно дешевле, чем в отделении банка.

Узнать валютный курс можно на сайте банка на стартовой странице или в разделе «Платежи и переводы». Если клиент зайдет в личный кабинет на сайте банка, то актуальный курс валют будет указан в правом верхнем углу страницы.

Информация по валютному курсу также представлена на официальном сайте Сбербанка в разделе «Курсы валют и котировки».

Курс валют зависит от биржевых котировок, курс на одну и ту же валюту может в течении дня меняться – как в большую сторону, так и в меньшую. Это стоит учитывать при покупке не только долларов, но и других иностранных валют.

Для чего покупать или продавать валюту / доллары?

- собираетесь в отпуск или поездку

- копите на образование детей

- на покупку недвижимости в своей или другой стране

- на пенсию

- на инвестиции

- хотите диверсифицировать свои сбережения и инвестиции

- хотите сохранить сбережения от обесценений нацвалюты

- копите на любые другие большие и долгосрочные цели в будущем

- и если при всем при этом вы не доверяете нацвалюте (а для этого есть основания, если вспомнить 1992 1994 1998 2008 2014 и 2020-й годы — см. здесь),

тогда перед вами рано или поздно встанет вопрос покупки валюты (долларов, евро или любой другой твердой валюты). Ни рубль, ни одна другая валюта любой страны бывшего СССР твердой НЕ является и при нашей жизни таковой скорее всего не станет. По крайней мере сейчас для этого нет ни малейших фундаментальных показателей и даже намека на них.

Итак, если вы решили прикупать валюту, как делаю это я, перед вами встанет вопрос: где и как это делать, где найти лучший курс, как не стать жертвой мошенников и т.д. Сегодня разложу этот вопрос по полочкам, как я люблю это делать. Поделюсь приемами, которым лично следую много лет, некоторым их них — в течение 20+ лет.

Факторы падения доллара

Аналитики расходятся во мнениях, что именно стало причиной падения курса доллара в последние месяцы. Глобальные экономические процессы сложны по своей сути, и зачастую объяснить их можно, только проанализировав совокупность различных факторов. Ниже выделены три причины, которые среди прочих могли оказать наибольшее влияние на доллар.

Ожидания слабого роста американской экономики. Ситуация с коронавирусом в США с самого начала выглядит более серьезной, чем в Европе и Китае. Некоторые штаты вынуждены были быстро вернуться к ограничениям на фоне роста числа заболевших. Среди них такие важные и крупные штаты, как Калифорния, Техас, Аризона, Флорида и ряд других.

Несмотря на беспрецедентную поддержку экономики как со стороны ФРС, так и со стороны конгресса, целесообразность дальнейшей помощи сейчас находится под вопросом и является политическим камнем преткновения между демократами и республиканцами (последний пакет стимулирующих мер минимум на $1 трлн подвис еще в августе и до сих пор так и не был принят). Это также может подорвать наметившееся восстановление экономики.

В целом США справляются с распространением коронавируса хуже, чем Европа. Безработица в стране, несмотря на заметное снижение с пиковых уровней апреля этого года, остается крайне высокой (7,9% в сентябре). С начала кризиса и до осени она была устойчиво выше, чем в еврозоне, поэтому экономисты ожидают, что на горизонте 1–2 лет европейские страны могут показать более уверенное и быстрое восстановление и переход в фазу роста.

Интересно и то, как опасения по длительному выходу экономики США из кризиса сочетаются с рекордными значениями американского фондового рынка. И если в отношении IT-гигантов, которые действительно смогли показать хорошие результаты в период пандемии, такое поведение акций может быть оправданным, то рыночные оценки компаний из реального сектора экономики выглядят все более и более перегретыми.

Президентские выборы в США. Опросы общественного мнения отдают предпочтение кандидату от Демократической партии Джо Байдену. Однако ситуация может меняться очень быстро, а последние президентские выборы 2016 года показали, как подобные опросы могут давать ошибочный результат.

Политическая неопределенность — важный фактор для фондового рынка и может объяснять ослабление доллара.

Укрепление евро. Коррекция индекса DXY во многом объясняется именно ростом курса евро против доллара. За период с мая этого года евро укрепился почти на 10% и торгуется сейчас около отметки 1,2 впервые с 2018 года. Две основные причины происходящего:

- Страны ЕС в июле договорились о совместном пакете помощи экономики, который предусматривает выпуск облигаций на общую сумму €750 млрд. Впервые европейские страны выпускают долговые обязательства не по отдельности, а совместно. Эмитентом выступает ЕС, а рейтинг этих облигаций будет максимальным (AAA). Создание такого рынка рассматривается как важный шаг в направлении фискальной интеграции ЕС, которая до сих пор по сути отсутствовала. Спрос на эти бумаги оказался ажиотажным, что способствует росту привлекательности евро как резервной валюты.

- Сужение разницы ставок в евро и долларе. После того как в марте ФРС понизил ставку до уровня 0,0–0,25%, привлекательность евро как валюты фондирования упала. В последние годы работала следующая стратегия: занять средства в евро (под отрицательную ставку), конвертировать в доллары и заработать за счет разницы процентных ставок. Сейчас инвесторы сворачивают свои позиции, откупая евро и толкая тем самым курс европейской валюты наверх.

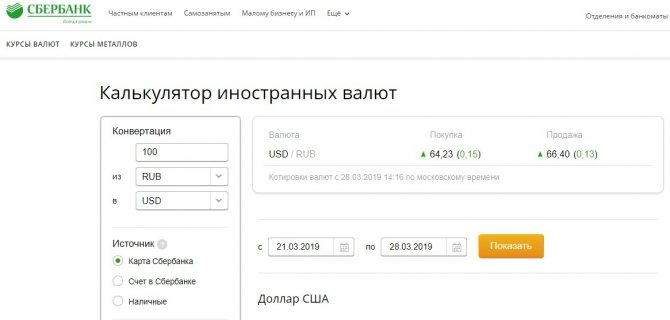

Онлайн-калькулятор иностранных валют

На официальном ресурсе Сбербанка предусмотрен бесплатный инструмент, позволяющий выполнить расчеты будущих валютно-обменных операций. Итоговая сумма, которую вы получите на руки, будет зависеть от параметров ввода:

- предъявляемой валюты;

- суммы конвертации;

- источника денежных поступлений. Средства можно принести с собой наличными купюрами, снять с банковской карты или счета;

- варианта получения. Деньги можно также забрать наличными, вывести на карту, банковский счет или сразу направить на оплату товара или какой-нибудь услуги;

- выбора способа обмена. Деньги меняют в банковских отделениях, банкоматах или через систему «Сбербанк Онлайн»;

- предоставленного пакета услуг, если он предусмотрен по вашему тарифу, или его отсутствия;

- времени выполнения банковской операции.

Где размещен этот инструмент? Чтобы открыть калькулятор, необходимо перейти на официальный ресурс финансовой организации, открыть раздел с курсами валют и перейти на вкладку с расчетами. Если проще, вам достаточно всего лишь перейти по этой ссылке.

Консультанты отдела удаленного клиентского обслуживания ответят на любые вопросы, если набрать 8 800-555-55-50, связанные с обменом валюты. Дополнительную информацию можно получить на месте в отделениях и филиалах Сбербанка.

Порядок покупки

Чтобы купить валюту на Московской бирже, можно воспользоваться торговым терминалом или мобильным приложением.

В качестве примера я взял приложение Сбербанк Инвестор, на котором и продемонстрирую алгоритм действий:

- Открываем приложение и переходим в раздел «Валюта».

- Выбираем валюту и тип сделки – «с расчетом сегодня», «с расчетом завтра».

- Нажимаем «Купить».

- Указываем количество лотов.

- Пишем желаемую цену (с шагом в 0,0025 рублей) или ставим галочку «По рынку».

- Снова ждем «Купить» и подтверждаем операцию вводом одноразового кода, который брокер вышлет в смс.

Чтобы вывести средства, нужно перейти в мобильном приложении в раздел «Прочие».

Приобретенную валюту можно и не выводить, а хранить на брокерском счете. Но такой вариант имеет некоторые недостатки:

- Если брокер объявит себя банкротом, Ваши доллары пропадут, поскольку они не застрахованы.

- Просто находясь на счете, валюта не генерирует прибыль. Доход можно выручить только в том случае, если курс вырастет.

По этим причинам инвесторы предпочитают приобретать не валюту, а ценные бумаги, привязанные к ней. К примеру, еврооблигации или ETF FXTB.

Как формируется курс продажи долларов

Под курсом любой валюты понимается ее стоимость, выраженная в какой-либо другой денежной единице

Такое простое определение не должно вводить в заблуждение: формирование курса, не важно, доллара, евро или рубля – это крайне серьезное и очень важное мероприятие, имеющее чрезвычайно большое значение для экономики любой страны. Более того, стабильность курса национальной валюты воспринимается во всем мире как один из важнейших показателей устойчивости положения в стране в целом

В России официальный курс валют, в том числе доллара, по отношению к рублю определяет, что вполне логично, Центробанк. Существует множество факторов, влияющих на этот важный макроэкономический параметр. К их числу можно отнести:

- уровень цен на нефть, влияющий на объем поступаемой выручки от экспортных операций в валюте;

- экономические и политические прогнозы развития ситуации в стране;

- внешнеполитическая обстановка (действующие санкции, участие в войне в Ливии и т.д.)

Наличие такого большого количества самых разнообразных факторов, каждый из которых оказывает воздействие на курс доллара, делает достаточно сложным прогнозирование динамики дальнейшего его изменения. Это обязательно стоит учитывать, перед тем, как принять решение о покупке или продаже американской валюты.

Инвестиции в валюте

При хранении валюты — мы зарабатываем только в одном направлении. Ее росте.

При попытках игры на валютных колебаниях — росте и падении.

Но можно вложить деньги. И получать дополнительную прибыль от инвестиций.

Валютные депозиты

Банки предлагают физическим лицам открытие вкладов в иностранной валюте. На срок от нескольких месяцев до нескольких лет.

Мы получаем возможность получения двойного дохода:

- начисление процентов по вкладу;

- за счет изменения валютного курса.

Но в этих пунктах кроются и недостатки.

Ставки по валютным вкладам намного ниже рублевых депозитов. Буквально в несколько раз.

Курс валюты может как укрепляться, так и слабеть. В будущем, это может вылиться в получение убытка в рублевом эквиваленте.

Этот вариант по крайней мере хоть и немного, но выгоднее простого хранения пачек денег дома за унитазом. Какая-никая копеечка в виде процентов по вкладу будет капать.

Открытие валютного депозита — это игра с заранее известными параметрами. Без сюрпризов и негативных последствий. Всегда известно, сколько вы денег заработаете (в валюте) за определенный срок.

Еврооблигации

Еврооблигации или евробонды — это долговые бумаги, номинированные в долларах. Выпускаются государством или крупнейшими компаниями: Газпром, Лукойл, МТС, Роснефть.

Облигации называют еще инструментом с фиксированной доходностью.

Владельцы облигаций получают фиксированные выплаты (купоны) каждые полгода. Процентная ставка зафиксирована на весь срок обращения облигации.

Сами облигации напоминают банковский вклад. Вы покупаете ценную бумагу (открываете вклад). Вам заранее известна доходность (проценты по вкладу). В конце срока обращения получаете обратно номинальную стоимость облигации (или тело депозита).

В отличии от вкладов, долговые бумаги имеют ряд преимуществ и особенностей:

- Доходность в 2-3 раза больше, чем по валютным вкладам.

- Срок обращения варьируется от 1 года до 15-20 лет. И на всем отрезке, процентная ставка зафиксирована. Вклады банки открывают максимум на 2-3 года.

- Продать можно в любое время. Без потери начисленных (но еще не выплаченных) процентов.

- Минимальная стоимость одной облигации начинается от 1 тысячи долларов.

Где купить?

Евробонды торгуются на фондовом рынке. Для получения доступа, нужно заключить договор с брокером.

И собственно все. Вносим деньги и зарабатываем на валюте с помощью облигаций.

Статьи про евробонды:

- Еврооблигации простыми словами — что это, сколько можно заработать;

Зарубежные вложения

Вкладываем деньги в активы, номинируемые в иностранной валюте. Прежде всего это акции или недвижимость.

Прибыль формируется за счет поступаемых дивидендов и (или) роста курсовой стоимости.

Стоимость акций различных компаний составляет от нескольких долларов до нескольких сотен и даже тысяч. Большинство торгуются в диапазоне $50-200.

Минусы:

- необходимость самостоятельно отбора выгодных акций (знания по оценке фундаментальных показателей);

- возможность снижения цены, после покупки.

Плюсы:

- высокий потенциал роста;

- дополнительная прибыль в виде дивидендов (в среднем 2-4% в год).

ETF и ПИФ

Новичкам, вместо покупки отдельных акций, лучше обратить внимание на коллективные инвестиции. Паевые и биржевые фонды

В основе лежит тот факт, что фондовый рынок на длительных отрезках всегда растет. А вместе с ним и наши вложения.

Минусы: на короткий срок вкладывать деньги категорически не рекомендуется.

Материалы в тему:

- Зачем покупать ETF;

- ПИФ или ETF — что выгоднее.

Драгоценные металлы

В первую очередь это золото и серебро.

Стоимость привязана к мировым котировкам. В долларах.

Инвестируя деньги в золото, мы фиксируем долларовую цену на грамм металла.

Если доллар будет повышаться (по отношению к рублю) мы зарабатываем.

Дополнительно мы получаем защиту от долларовой инфляции (около 2% в год). Золото и другие металлы — это материальный товар. При росте цен в результате инфляции, стоимость золота будет также увеличиваться.

В среднем, курс золота растет темпами превышающими инфляцию. Но только на длительных периодах времени.

В течение нескольких лет котировки могут «гулять» вверх-вниз.

Где покупать?

- В банке открыть обезличенный металлический счет (ОМС). Бесплатно.

- Покупка физического золота. В банке. Дорого.

- ETF на золото.

На самом деле способов вложиться в золото гораздо больше. Другие варианты смотрим здесь.

Минусы: непредсказуемость поведения курса в будущем. Может получиться, что при росте доллара по отношению к рублю, сами котировки золота будут снижаться.

Плюсы: золото всегда являлось защитным активом. В период нестабильности, финансовых потрясений, кризисов, войн инвесторы ищут защиту в золоте. Чем хуже ситуация в мире, тем дороже становится золото.

Какая есть альтернатива доллару?

Сказать, когда именно закончится текущее ослабление доллара на глобальном валютном рынке, довольно сложно, но долгосрочному инвестору стоит отдать предпочтение именно американской валюте.

Сравнение США и Европы с точки зрения привлекательности на длительном горизонте будет в пользу первых. В последнее десятилетие экономика США стабильно растет быстрее европейской, США имеют более развитый и важный для мировых финансов фондовый рынок, а политическая стабильность даже после протестных событий этого года выше, чем в Европе, где дезинтеграционные процессы возникают регулярно.

Ранее уже упоминалось, что в периоды высокой неопределенности доллар выступает защитным активом, его курс начинает укрепляться.

Помимо доллара есть еще как минимум две валюты, которые воспринимаются в качестве «убежища», — швейцарский франк и японская иена.

Эти валюты могут демонстрировать даже более уверенный рост, когда на фондовых площадках начинают доминировать панические настроения. Но их более долгосрочные перспективы, как и в случае с евро, достаточно туманны, а доходности по надежным облигациям также находятся в отрицательной зоне.

А тут мы писали — куда вложить деньги и получить прибыль?

Варианты покупки

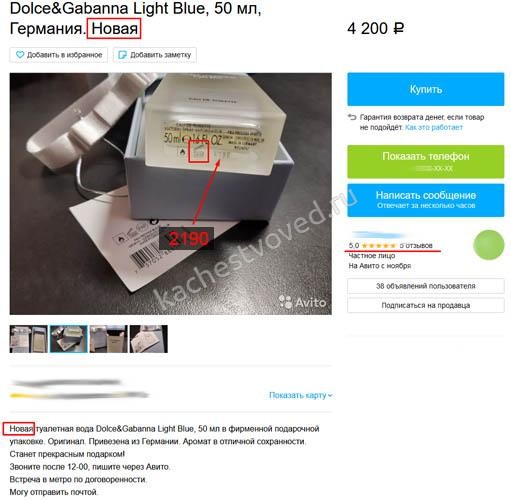

При покупке долларов важно еще учитывать и комиссию. Если вы выберете самый распространенный способ обмена через банк, то не стоит сразу идти в тот банк, в котором у вас открыт счет. Если есть время, то сделайте анализ по банкам, ведь где-то можно будет купить дешевле доллары

Да и сделать это можно, не выходя из дома.

Например, через такие сервисы-сайты как Банки.ру или Сравни.ру можно узнать банк в вашем городе с наиболее выгодным курсом доллара.

Ну а теперь для наглядности давайте разберем пример о том, сколько вы можете переплатить лишних рублей при разном курсе доллара. Ничто так не мотивирует, как яркий пример на деньгах! Посмотрите на разницу и сделайте правильные выводы:

- Официальный курс ЦБ РФ на 19.11.2020 75,926

- Биржевой курс USD/RUB (на 19.11.2020, 15:18) 76,255

- Курс в офисе банка 76,6

Видно, что у банка курс доллара выше и не выгоден для нас. Они продают с наценкой курса доллара. И если при покупке малой суммы долларов это будет не так заметно, то при приобретении существенных объемов доллара переплата будет увеличиваться. В нашем случае при покупке 4 000 $ переплатим банку 2 696 рублей.

Самый удобный способ покупки валюты-это осуществление операций онлайн. Для этого нужно иметь открытым либо сберегательный счет, либо валютную карту. Валютную карту тоже можно открыть, не выходя из дома. Ее привезет домой курьер от банка, хотя ее обслуживание тоже будет не бесплатным.

Но сейчас у каждого банка есть мобильное приложение и через него тоже можно осуществлять покупку валюты. Разница тоже может быть существенной.

Как купить доллары через приложение Сбербанк-онлайн

Например, в офисе Сбербанка -71,15 рублей, а в мобильном приложении или интернет-банке -70,99 рублей.

В Сбербанк-онлайн выбираете раздел “Валюты и металлы”.

Затем нажимаете на кнопку “Купить” и выбираете счет с которого снимутся рубли, и второй счет-куда будут зачислены доллары.

Переходите в Сбербанк-онлайн в каталог. Эта кнопка находится в нижнем правом углу.

Нажимайте в верхнем горизонтальном каталоге ”Вклады и счета”. Вот здесь необходимо выбрать наш любимый доллар США и потом перемотать в самый вниз .Теперь выбираем “Сберегательный счет”.

И вот теперь можно легко покупать доллары и ложить их на открытый нами Сберегательный счет в долларах.

И для снятия долларов просто приходите в офис Сбербанка.

Как купить доллары через брокерский счет

Ну и самый сложный, но в тоже время действенный способ покупки валюты-это через брокерский счет. Если кратко, то для открытия счета нужен паспорт с пропиской. Если не будет прописки, то никто вам брокерский счет никогда не откроет.

Разумеется, что открытие брокерского счета позволяет проводить вам операции не только с валютой, но и с акциями, облигациями, фьючерсами и т.п. И здесь тоже будет комиссия и брокеру и бирже. Но она будет совсем другая, нежели при обмене в банке.

Основные понятия

В простонародии конвертация валюты именуется покупкой, продажей или обменом, но что касается случая, когда меняешь доллары на рубли — это продажа или покупка? Однозначно можно сказать, что производится обе операции.

Покупка валюты

Курс покупки, обозначенный в банковских учреждениях, представляет собой стоимость иноземной денежной единицы, по которой финансовая организация осуществляет покупку непосредственно у своих клиентов.

Продажа валюты

В данном случае курс продажи определяется на основании готовности банковского учреждения отдать имеющуюся иностранную валюту клиентам по установленной цене.

Спред

Данное понятие обозначает разницу между курсом продажи и покупкой иностранной денежной единицей. Именно его величина определяет какую прибыль может получить банковское учреждение осуществляю валютные операции. Чем больше спред, тем соответственно будет выше доход для банка.

То есть, если человеку нужно купить иностранную валюту, то в банковском учреждении требуется смотреть на цену ее продажи. Если необходимо продать иностранную денежную единицу, то смотреть соответственно нужно на цену покупки.

Покупайте доллары регулярно

Как мы уже говорили, на протяжении десятилетий рубль по отношению к ведущим мировым валютам неуклонно дешевеет. Поэтому доллары лучше приобретать регулярно, а точнее — всегда, когда появляются свободные деньги. А чтобы «не хранить все яйца в одной корзине», финансовые накопления можно распределить в пропорции 30/30/40. Из них первые 30% — это сбережения в долларах, следующие 30% — в евро, а оставшиеся 40 % — в нашей национальной валюте, которой мы пользуемся ежедневно.

Граждане, которые приобрели себе иностранную валюту более 10 лет назад, сегодня однозначно в выигрыше. Так, дедушка одного финансового журналиста перевел свои накопления в доллары еще в 90-х годах прошлого века. Теперь он непроизвольно радуется, когда в России происходит очередной финансовый кризис и дешевеет рубль. Ведь свои доллары он покупал по совсем смешной цене — 6 рублей за штуку.

Совершайте сделки во время работы Московской биржи

Банки продают доллары и денежные единицы других государств по рыночному курсу, добавив к нему свою собственную наценку. Курс рубля по отношению к другим валютам формируется на торгах Московской биржи. Поэтому приобрести доллары по рыночному курсу можно в то время, когда биржа работает (в рабочие дни с 10:00 до 23:50 по московскому времени).

В онлайн-приложениях банков валюту можно купить даже ночью и в выходные дни. Но это стоит делать только тогда, когда иностранные денежные знаки требуются срочно. В нерабочее время финансовые организации обычно продают валюту по завышенному курсу. Так они страхуют себя от возможного скачка цен после открытия новой торговой сессии.

Плюсы конвертации валют через интернет-банк

Покупка доллара в любом банке, будь то интернет-банк или любое банковское отделение, не должна становиться неразрешимой задачей. Тем не менее, проведение валютной операции через сайт имеет ряд преимуществ:

- Простота. Нужно зарегистрироваться на сайте интернет-банка и создать личный кабинет. Регистрация и создание кабинета обычно занимает не более 5 мин, на всех интернет-ресурсах подобных банков имеются подробные инструкции по регистрации и созданию личных кабинетов. После создания личного кабинета нужно в него войти, затем выбрать счет, с которого необходимо перевести и конвертировать деньги на другой счет, куда и планируется произвести зачисление. В поле «сумма» нужно ввести нужную сумму, нажать «ОК» и все готово. Вся операция по регистрации и конвертации занимает не более 10 мин и не требует поисков обменного пункта.

- Выгода. Очень часто в обменных пунктах при конвертации валют заламывают такую сумму, что это выглядит как откровенный грабеж. В интернет-банках обычно установлены более выгодные курсы обмена долларов.

- Безопасность. Человеку не приходится разгуливать по городу с большой суммой денег в поисках обменного пункта. Как правило, деньги заготовлены для поездки в другую страну на отдых или работу. А что если за углом поджидает грабитель? Да и с психологической точки зрения через интернет деньги конвертировать безопаснее. Все платежи, переводы, конвертации, совершаемые через интеренет-банк, защищены по максимуму.

- Быстрота. Операция конвертации валют онлайн происходит практически мгновенно. Это не отнимет много времени, курс валют не успеет поменяться, а значит, списание рублей и покупка долларов или любой другой валюты произойдет именно по тому курсу, который установил банк на данный момент.

В какой момент выгодно покупать

Ведущие мировые валюты свободно торгуются на валютной бирже. Их стоимость относительно друг друга постоянно колеблется. Это явление называют валютным курсом. Динамика роста или падения стоимости долларов, евро и фунтов определяется целым рядом макроэкономических факторов. Тем не менее мы можем сказать, что колебания валютного курса происходит по строгим законам.

Определить точное движение стоимости валюты сложно даже опытным финансистам и игрокам, зарабатывающим на валютной бирже. Однако существуют простые закономерности, которые работают всегда. Главная из них состоит в следующем: если в настоящее время стоимость любой рассматриваемой валюты низка, то с высокой степенью вероятности в ближайшем будущем она начнет повышаться.

Это правило актуально во всех ситуациях, когда подобная валютная рецессия носит краткосрочный характер и не обусловлена каким-то глобальным кризисом в политической ситуации или экономике соответствующей страны.

Таким образом, покупка валюты в период подобного спада является правильной инвестиционной стратегией.

Если вы всерьез решили зарабатывать на колебании курса валют, то вам следует взять за правило на регулярной основе изучать открытые прогнозы ведущих аналитиков крупнейших инвестиционных компаний. Рассмотрим пример. В 2014 году многие эксперты еще в конце лета предрекали обвал российского рубля по отношению к американскому доллару и евро. Напомним, что падение курса российской валюты началось в середине осени. То есть люди, которые следили за этими прогнозами вовремя успели купить валюту и спасти свои сбережения.

Более того, давно замечено что в нашей стране самым выгодным временем для приобретения американского доллара считаются:

- период с 15 по 20 число каждого календарного месяца. Это связано с тем, что компании, представляющие крупный бизнес, в это время платят налоги в бюджет и готовятся к зарплатным выплатам. Следовательно, они продают валюту, которая поступила на счета компаний в результате их профильной деятельности. Чаще всего в такие периоды курс российского рубля на валютном рынке укрепляется;

- время с декабря по январь каждого года. Это период, когда в федеральный бюджет России перечисляются денежные средства от иностранных стран-партнеров, в счет оплаты энергоносителей. Естественно, эти поступления переводятся в свободно конвертируемой валюте;

- окончание любого квартала. В это время российский бюджет осуществляет выплаты по внешним долгам. Для этого закупается валюта, что также сказывается на ее курсе.

Перечисленные аспекты наиболее активно действуют на валютные колебания в ситуации, в которой российская экономика стабильна, не испытывает серьезного внешнего давления и не переживает каких-либо потрясений.

В банке нет долларов в достаточном количестве

Что делать в этом случае? Если предполагалось совершить покупку долларов в Сбербанке, а нужной суммы долларов не оказалось в наличии, лучше всего открыть счет в долларах, т. е. завести сберегательную книжку с необходимой суммой. А по истечении срока в 3 рабочих дня закрыть этот счет и снять все средства. Но следует заранее сделать заявку на выдачу средств со сберегательной книжки в долларах. Тогда через 3 рабочих дня нужная сумма окажется в банке.

Как поступить, если предполагалось совершить покупку долларов в любых других банках России, кроме Сбербанка, а нужной суммы в долларах не оказалось? Лучше всего сделать заявку и прийти в тот день, когда работник банка назначит выдачу положенной суммы. Вся процедура может занять от 3 до 10 рабочих дней в зависимости от банка, в котором планируется произвести покупку долларов.

Как устанавливается курс покупки/продажи

Официальный валютный устанавливается в зависимости от спроса и предложения на иностранную валюту на рынке. Операции по покупке/продаже валюты проводятся на МВБ. Крупнейшей биржей в России является Московская МВБ.

Базовым расчетом является установление курса Доллара США к рублю, затем устанавливаются курсы других валют. После определения официального, банки рассчитывают внутренний курс, руководствуясь обстановкой на рынке, валютной позицией финансовой организации, внутренними показателями. Если спрос на валюту растет, курс покупки будет также повышаться.

При безналичных операциях стоимость определяется курсом конвертации. Конверсионные операции производятся при оплате покупок за границей картой со счетом в рублях, при денежных переводах по счету через банк.

Конверсионный курс может быть установлен по действующему в банке внутреннему курсу, официальному курсу ЦБ, курсу ЦБ+%. Самым выгодным является расчет по официальному курсу Банка РФ.

Комиссия и налоги при выводе

Чтобы вывести валюту на внешний счет, нужно создать соответствующий запрос в личном кабинете. При этом потребуется дать согласие на оплату комиссии.

У многих брокеров размер комиссии растет при уменьшении суммы вывода. То есть, чем меньше валюты выводит клиент, тем больше комиссия (в процентном соотношении). По этой причине выгодно выводить крупные суммы. Хотя у многих брокеров, как Кит-Финанс просто берется фиксированный процент от суммы.

Тарифы брокера Кит-Финанс на вывод денег со счета

Существуют также брокерские компании, которые выставляют фиксированную комиссию не в процентах, а в деньгах. Например, 10 или 30$.

Чтобы свести к минимуму подобные затраты, можно открыть счет в том банке, с которым сотрудничает выбранный брокер. В таком случае комиссия брокера будет минимальная или же вовсе отсутствовать. Однако банк все равно может начислить свою комиссию. При выводе незначительных сумм, лучше переводить их на платежную карту, это также позволит уменьшить издержки.

Если клиент покупает валюту для последующей перепродажи, ему придется уплачивать НДФЛ. Когда совершается только покупка, налог не начисляется.

Таким образом, в современном мире даются более интересные возможности для покупки валюты любой страны. И нет никакого смысла совершать операции через обменные пункты.

Кроме того, спекуляция на валютном рынке тоже начинает пользоваться огромной популярностью. Спекулянты называются трейдерами и могут зарабатывать весьма баснословные суммы денег, освоив базовые знания по торговле на бирже.