Ип и получение пособия для беременных и по родам

Содержание:

- Как оформить декретные

- Как оформить декретные работающим

- Заполнение отчета по форме 4а

- Декретные выплаты для индивидуального предпринимателя

- Формулы расчета

- Декретные выплаты для ИП – какие получает, порядок расчета

- Сроки выплат

- Разрешается ли работать в декрете

- Отпуск по уходу за ребенком до 14 лет в 2021 году изменения

Как оформить декретные

Оформлять декретные нужно через своего работодателя, а сама выплата осуществляется за счет средств ФСС.

Беременной работнице нужно предпринять следующие действия для оформления пособия по БиР:

- Встать на учет в медицинской организации. Это может быть женская консультация.

- Получить от врача справку, подтверждающую тот факт, что женщина встала на учет. Помимо этого, в документе отражается срок беременности.

- На 29 неделе беременности получить лист нетрудоспособности.

- Обратиться к работодателю с собранным пакетом бумаг.

В требуемый пакет документов входят следующие бумаги:

- заявление;

- справка о доходах за последние два года работы;

- реквизиты банковского счета, на который будут поступать выплаты;

- справка, выданная врачом.

Через сколько дней перечисляют декретные после подачи больничного? Пособие будет назначено женщине в течение десяти календарных дней. Дата выплаты денежных средств зависит от способа предоставления бумаг:

- Через работодателя. В этом случае пособие будет выплачено вместе с ближайшей заработной платой.

- Через соцзащиту. Выплата будет осуществлена либо через почтовое отделение, либо через банк не позднее 26-го числа месяца, следующего за месяцем приема документации.

Как оформить декретные работающим

Выплата декретных сумм работающим беременным происходит за счет средств ФСС через работодателя. В регионах, участвующих в пилотном проекте прямых социальных выплат, деньги получателю перечисляет орган ФСС. Но документы все равно сдают работодателю.

Беременная сотрудница для получения пособия по БИР выполняет следующие действия:

- Встает на учет в женской консультации или иной медицинской организации.

- Получает справку о постановке на учет с указанием срока беременности.

- На 29 неделе беременности получает листок нетрудоспособности, который выписывают с 30 недели беременности.

- Подает работодателю пакет документов:

- справку о доходах за последние 2 года работы, если была занята в этот период у иных работодателей;

- заявление;

- банковские реквизиты счета (если деньги напрямую платит ФСС);

- справку медицинской организации (для военнослужащих вместо больничного листа).

Если беременная сотрудница работает или работала в последние 2 года по совместительству, то пособие ей выплачивает каждый работодатель.

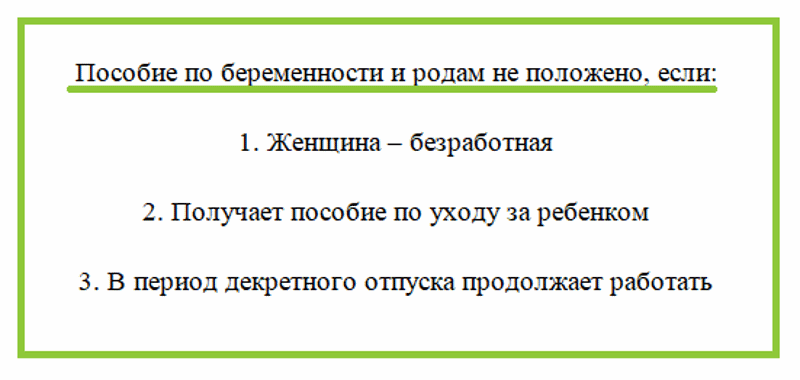

Если женщина себя хорошо чувствует и хочет работать после 30 недели беременности, то надо учитывать следующее правило. Нельзя одновременно получать пособие по БиР и заработную плату. Работодатель за отработанный период начислит заработную плату, а декретные — с момента ухода в отпуск по беременности и родам из расчета оставшихся дней.

Следующее правило, если у женщины возникает одновременно право на пособие по уходу за ребенком до 1,5 лет и на декретную выплату, то получать она может что-то одно. Какую оставить выплату сотрудница решает сама, опираясь на начисленные суммы.

Начисление и выплата декретных

Пособие рассчитывают по формуле:

СГД / КД × КБд,

Где СГД — доходы за 2 календарных года предшествующих году наступления декрета,

КД — количество календарных дней расчетного периода,

КБд — количество больничных дней.

Размер выплаты ограничивается предельной величиной базы для начисления страховых взносов в ФСС за каждый расчетный год. Для 2019 года расчетный период — 2017 и 2018 год. Для них установлены пределы 755 000 рублей и 815 000 рублей соответственно. Если годовой доход сотрудницы больше данных сумм, то для начисления берется предельная величина.

Количество календарных дней в 2017-2018 годах — 731. Из подсчета вычитают периоды, когда сотрудница:

- была в отпуске по уходу за ребенком, по беременности и родам или на больничном;

- не работала по вине работодателя или независимым от обеих сторон причинам;

- получала дополнительные дни отдыха для ухода за ребенком-инвалидом;

- была освобождена от работы с сохранением или без заработной платы.

Подставляя предельные значения в формулу, получаем расчет максимально допустимых значений пособия, где КБл принимает значение 140, 156 и 194 дня:

(815000+755000) / 731 × 140 = 1 570 000 / 731 × 140 = 300 684 рублей

1473000 / 731 × 156 = 335 048 рублей

1473000 / 731 × 194 = 416 662 рублей.

Законодательством предусмотрены ситуации, когда при расчете декретных женщина может заменить расчетный период двумя календарными годами, в которых доход был выше. Например, когда женщина находилась в предыдущем декретном отпуске или отпуске по уходу за ребенком до 1,5 лет.

По статье 11 закона № 255-ФЗ пособие по БиР платят в 100% размере среднего заработка. Но при общем трудовом стаже менее 6 месяцев расчет происходит не по среднему заработку, а по МРОТ, увеличенному на районный коэффициент.

В 2019 году размер МРОТ — 11 280 рублей.

Формула расчета:

11 280 × 24 / КД × КБд,

Найдем минимальные значения выплаты для разных сроков декрета:

11 280 × 24 / 731 × 140 = 51 848 руб.

11 280 × 24 / 731 × 156 = 57 773,35 руб.

11 280 × 24 / 731 × 194 = 71 846,34 руб.

Эти суммы будут начислены сотруднице, если ее среднемесячный доход ниже МРОТ.

Размер декретных для женщин-военнослужащих устанавливается в размере денежного довольствия.

Работодатель обязан начислить пособие в течение 10 календарных дней с даты получения документов и заявления.

Выплата декретных происходит в ближайший день, установленный в организации для получения заработной платы. Эта норма прописана в статье 15 закона от 29.12.2006 № 255-ФЗ и статье 18 Приказа Минздравсоцразвития России от 23.12.2009 № 1012н.

Отказ работодателя выплачивать декретные

Отказ работодателя начислить и выплатить пособие по БиР — это нарушение, которое преследуется по статье 5.27 КоАП РФ. Сотрудница, которой отказали в выплате поступает так:

- Подает документы для начисления декретных в орган ФСС и заявляет о нарушении со стороны работодателя.

- Пишет жалобу в Инспекцию по труду.

- Составляет заявление в Прокуратуру для проверки организации.

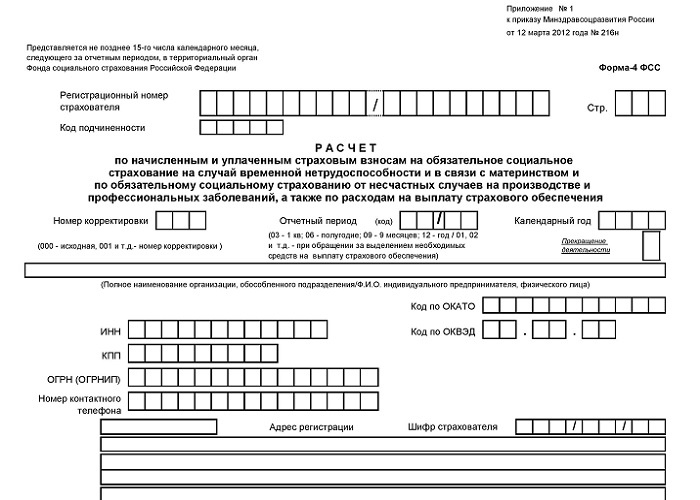

Заполнение отчета по форме 4а

В форме 4а заполнять все поля следует в соответствии с подстрочником. Бланки периодически меняются, поэтому актуальная информация всегда содержится непосредственно на сайте ФСС. Заполнение не по форме является основанием для отказа в предоставлении выплаты.

Форма 4а

Титульный лист

Заполнить титульный лист несложно – важно лишь знать какие данные и куда вносить. Таблица 2

Особенности оформления титульного листа по форме 4а

Таблица 2. Особенности оформления титульного листа по форме 4а

| Заполняемое поле | Значение |

|---|---|

| Регистрационный номер, код подчиненности | Данные есть в уведомлении, которые предоставляются при заключении договора с ФСС |

| ИНН, ОГРН ИП | Берется из свидетельства о регистрации ИП |

| ФИО предпринимателя и место жительства | Данные заполняются, как в паспорте |

| Дата представления | Дата, когда отчет заполнен и отправлен по почте заказным письмом или передается лично |

| Остальные поля | Заполняются сотрудником ФСС |

Титульный лист формы 4а

Второй лист

Правила заполнения второго листа отчета 4а тоже несложные. Необходимо только внимательно вписывать информацию, исходя из имеющихся бухгалтерских данных.

Таблица 3. Особенности оформления второго листа по форме 4а

| Заполняемое поле | Значение |

|---|---|

| Стоимость страхового года | Зависит от МРОТ и рассчитывается, исходя из указанной выше формулы |

| Код | Цифровое значение каждого месяца |

| Платежный документ | Вид платежного документа (платежное поручение, денежный перевод и так далее) |

| Номер ПП с датой осуществления транзакции | Номер платежного документа и его дата |

| Сумма перечисления | Размер перечислений отдельно по каждому месяцу |

Это первая таблица. Вторая будет учитывать в себе расшифровку сумм пособий с начала года.

Если все сведения своевременно отображать в 1с, то возможно посмотреть все требуемые данные через поисковую систему, используя архив. Тогда не нужно будет пересматривать первичные бухгалтерские документы, которых может оказаться много, если объемы ИП достаточно большие.

Вторая страница формы 4а

Декретные выплаты для индивидуального предпринимателя

В данном случае желательно установить в офисе специальное программное обеспечение, которое позволяет производить сдачу отчётности и сверки в считаные минуты

При внесении реквизитов для оплаты особое внимание следует обратить на КБК (код бюджетной классификации) платежа, поскольку бюджетные платежи крайне проблематично вернуть

В данном документе указываются все уплаченные вносы, полученные доходы и по необходимости, расходы за год. Разрешённые сферы деятельности для УСН Бывают ситуации, когда область деятельности бизнесмена противоречит нормам закона и даже при подаче заявления на переход будет получен отказ.

Формулы расчета

Пособие по беременности и родам рассчитывается по следующей формуле:

ПБиР = Д2Г : 731 х ЧДО

где:

- ПБиР – размер пособия;

- Д2Г – сумма доходов за 2 года (если пособие рассчитывают за 2018 год, то берутся доходы за 2021 – 2021 гг.);

- 731 – количество дней в расчетном периоде;

- ЧДО – общее число дней в отпускном периоде.

Расчет суммы пособия в соответствии с МРОТ производят по следующей формуле:

СП = МРОТ х 24 : 731

где:

- СП – размер социального пособия;

- МРОТ – минимальный размер оплаты труда (с 1 января 2021 года МРОТ равен 9 489 руб.);

- 24 – количество месяцев в расчетных годах;

- 731 – количество дней в расчетном периоде.

Расчетный период декретного пособия равен 24 месяцам, предшествующим времени отпуска. При вычислении не учитывается период временной нетрудоспособности и время, в течение которого сотрудник был освобожден от трудовой деятельности, но за ним сохранялась заработная плата и с нее уплачивались взносы.

Если за 2 года, предшествующих отпуску, сотрудник не получал никаких доходов в связи с пребыванием в другом декретном отпуске, закон допускает замену периода на более ранний. Это допускается в связи с возможностью увеличить сумму пособия.

Для вычисления размера пособия используют следующую схему:

- Вычисляются все доходы, облагаемые взносами за 2 последних года по отдельности.

- Получившиеся суммы соотносят с базой максимальных взносов.

- Если есть исключаемые периоды, выясняется их продолжительность.

- Сумму доходов делят на число дней в расчетном периоде.

- Средний доход за день не должен быть ниже исчисляемого на основании МРОТ заработка.

- Вычисляют размер пособия (если трудовой стаж сотрудницы ниже 6 месяцев, то размер пособия не будет превышать МРОТ).

При многоплодной беременности

Женщина, имеющая 5 лет трудового стажа, беременна двойней. Она предъявила больничный лист по беременности и родам, открытый 01.03.2017г. Заработок за 2015 г. равнялся 450 тыс. рублей, за 2016 – 565 тыс. рублей.

Суммарные выплаты сотруднице:

450 000 + 565 000 = 1 015 000 – за 2 года предельный размер не превышается.

Расчетный период:

365 + 366 = 731 день.

Декретные выплаты:

1 015 000 : 731 х 194 = 269 370, 72 руб.

С трудовым стажем менее 2 лет

Женщина устроилась на работу 18.02.2016 г., её стаж 1 год. С 26.02.2017 она ушла в декрет. За 2015 год она ничего не заработала, а за 2021 год ее заработок равнялся 503 тыс. рублей.

Вычисляют доход с последующим сопоставлением их с предельным размером взносов по базе:

0 + 503 000 = 503 000 рублей.

Расчетный период составляет 731 день (то, что сотрудница за 2015 год не работала ни дня, не имеет значения).

Декретные выплаты:

503 000 : 731 х 140 = 96 333, 78 руб., т.к. сумма превышает минимальный размер выплат, то именно эту сумму сотруднице и выплатят.

В случаях, когда сумма оказывается меньше минимального размера выплат, то выдается минимальная сумма.

При замене периода

Трудовой стаж сотрудницы составляет 8 лет. С 01.03.2017 г. она взяла декретный отпуск для осуществления ухода за ребенком, которому не исполнилось 1,5 года. Женщина написала заявление на замену расчетного периода на 2013 – 2014 гг. В 2013 году ее заработок равнялся 380 тыс. рублей, в 2014 году – 480 тыс. рублей.

Заработок сотрудницы за 2 года:

380 000 + 480 000 = 860 000 рублей.

В 2013 году предельный размер был = 568 000 рублей, а в 2014 году – 624 000 рублей. Заработки сотрудницы были ниже положенных сумм.

Расчетный период:

365 +365 = 730 дней.

Размер пособия:

860 000 : 730 х 140 = 164 931,50 рублей.

Декретные выплаты для ИП – какие получает, порядок расчета

В целом, предпринимательницы в декрете могут рассчитывать на большую часть существующих пособий и выплат, связанных с материнством. Однако ряд из декретных пособий для ИП предоставляется в безусловном порядке, другие же требуют обязательной уплаты взносов в ФСС и не предоставляются в случае ухода в декрет без их оформления. К безусловным выплатам, льготам и преференциям, которые положены беременной или родившей предпринимательнице вне зависимости от её статуса плательщика страховых взносов можно отнести:

- Единовременное пособие при рождении ребенка. Это пособие в 2018 году выдается всем без исключения матерям по факту рождения здорового ребенка и выплачивается на каждого конкретного ребенка. Его размер составляет 16873 рубля, оно выдается один раз.

- Ежемесячное пособие при рождении первого или второго ребенка до полутора лет в случае, если семейный доход на человека является ниже полутора прожиточных минимумов по региону. На 2018 год оно выплачивается в размере прожиточного минимума на ребенка, установленного в субъекте РФ, данный показатель не может быть ниже, чем 10532 рубля в месяц.

- Ежемесячное пособие по уходу за ребенком до 1,5-летнего возраста. Такое пособие могут получить как плательщицы ФСС, так и матери детей, не уплачивающие страховые взносы. В первом случае выплата будет производиться из средств ФСС, во второй ситуации – в органах социальной защиты. Предпринимательницы, так же, как и женщины, не уплачивающие страховых взносов, могут рассчитывать лишь на минимальную выплату в размере 3 142,33 рублей и 6284,65 рублей на первого и второго ребенка, соответственно.

- Материнский капитал. Он выдается в виде сертификата при рождении второго или последующего детей, если сертификат не получался ранее. Обналичить данный сертификат можно только при рождении второго ребенка для получения дополнительного ежемесячного пособия, в случае если суммарный доход на семью не превышает 1,5 прожиточных минимумов на каждого его члена. Однако просто сертификат на 453026 рублей выдается каждой матери и может быть потрачен на приобретение недвижимости, погашение ипотеки, покупку лекарств и реабилитационных услуг ребёнку или же получение им образования. Кроме этого, имеет право родившая женщина, в том числе и предпринимательница, использовать его средства для направления на накопительную часть собственной пенсии.

- Родовой сертификат. Данный документ является по методике предоставления средств аналогичным материнскому капиталу – он выдается в размере 10 тыс. рублей и может быть потрачен исключительно на услуги женской консультации, родильного дома или приобретение медикаментов для рожающей или родившей матери. Однако в отличие от маткапитала, данный сертификат предоставляется на каждую беременность.

Получать пособие по уходу за ребенком до 1,5 лет может как его мать, так и любой другой член семьи, в том числе и иные индивидуальные предприниматели. Аналогичным образом имеет право любое означенное лицо и на отпуск до трех лет по уходу за ребенком.

Вышеозначенные льготы предоставляются всем без исключения матерям, как предпринимательницам, так и не имеющим данного статуса лицам. Соответственно, единственным крупным официальным декретным пособием, требующим обязательной предварительной оплаты взносов в ФСС является пособие по беременности и родам. Ежегодный взнос в ФСС должен быть уплачен за весь предшествующий выходу в декрет год. При этом уплатить страховой взнос можно в любой момент до 31 декабря рассматриваемого периода. Размер отчислений в ФСС вычисляется из федерального МРОТ, установленного на начало года, по следующей формуле:

МРОТ*0,029*12

То есть, в 2017 году объем необходимых отчислений составлял 2610 рублей, а в 2018 году он составляет 2714,4 рубля.

Размер же пособия по беременности и родам для декретниц-предпринимателей, вычисляется аналогичным образом из МРОТ, так как именно в означенном объеме они отчисляют взносы в ФСС.

То есть, пособие составляет на 2018 год с 1 февраля 43675,4 рубля и выплачивается единым платежом при предоставлении больничного листа в территориальное отделение ФСС. При этом следует учитывать, что размер пособия может быть выше в случае, если длительность декретного отпуска будет более 140 дней, например, при многоплодной беременности или осложнениях после родов. Также, женщины-предпринимательницы, уплачивающие страховые взносы могут рассчитывать и на получение дополнительного пособия за раннюю постановку на учет в женской консультации. Оно в 2018 году составляет 632,6 рубля.

Сроки выплат

После того, как все необходимые документы собраны и оформлены, сотрудница написала заявление работодателю об уходе в декрет, ей начисляются декретные.

В соответствии со статьей 12 ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» срок обращения за декретными составляет не более 6 месяцев после окончания отпуска по беременности.

По закону декретные должны быть выплачены в течение 10 дней с того момента, как беременная сотрудница предоставит все необходимые документы (листок нетрудоспособности, медицинские справки). В связи с этим она может претендовать на дополнительное пособие, которое будет начисляться в совокупности с основным.

Закон устанавливает сроки выплаты пособия, перечисляемого раз в месяц. Дата выплаты пособия может совпасть с датой выплаты заработной платы, а может и наступить через 10 дней с момента подачи заявления.

В соответствии с законом «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» расчет и выплату декретных пособий осуществляет работодатель. Но ФСС позднее возвращает потраченные работодателем средства на выплату декретного пособия.

Разрешается ли работать в декрете

Вопросы выделения декретного отпуска регламентируются ст. , ТК РФ. Согласно положениям этих статей Трудового кодекса, декретный отпуск подразделяется на две составляющих:

- период, предшествующий родам, и непосредственно рождение крохи;

- уход за младенцем после его рождения.

Далее — детальнее об особенностях предоставляемых сроков.

Скачать для просмотра и печати:

Определение декрета по БиР

Наступление беременности не является причиной для оформления больничного листа, если ее протеканию не сопутствуют осложнения и риск для здоровья матери и плода.

Законодательством определен 30-недельный период от момента зачатия, после достижения которого, разрешается оформить лист нетрудоспособности, чтобы сосредоточиться на рождении ребенка.

Поскольку в данном случае оформляется больничный, ответ на вопрос, можно ли выйти на работу во время нахождения в декретном отпуске, отрицательный. Но оформление больничного не обязательно, если самочувствие позволяет продолжать трудиться. Можно продолжать трудиться вплоть до родов, но до оформления декретного отпуска пособие по беременности не оплачивается, а начисляется заработная плата в обычном порядке.

На заметку! Законодательные нормы не запрещают привлекать женщину, пребывающую в декретном отпуске, к выполнению локальных работ, согласованных в рамках гражданско-правового договора (Письмо Минтруда России от 13.08.2014 № 17-3/В-383).

Отдельные поручения, не влекущие риска для физического состояния будущей матери и не требующие постоянного пребывания на территории предприятия, могут успешно выполняться с соответствующей оплатой компанией.

Декрет по уходу за ребенком

Когда малыш родился, он нуждается в постоянной заботе. В связи с этим матери предоставляется возможность постоянно находиться возле крохи, пока ребенок не достигнет 3-летнего возраста. Но эта обязанность может перераспределяться между другими родственниками матери ребенка, в зависимости от необходимости и индивидуальных обстоятельств, с соответствующим документальным оформлением.

Поскольку в отличие от периода до рождения малыша, больничный лист уже закрыт, то пребывая в декрете, можно официально трудоустраиваться.

Никто не запрещает вернуться к труду раньше установленного срока. Однако стоит помнить, что работодатель не имеет право отозвать из отпуска по беременности и родам сотрудницу (Письмо Роструда от 24.05.2013 № 1755-ТЗ). Законодательством предусмотрены различные формы занятости на период декрета.

Разрешается ли трудиться по совместительству

Согласно ст. ТК для любого работника предусмотрена возможность дополнительной занятости по совмещению. В равной степени указанные моменты распространяются и на данную категорию женщин. Учитывая, что нормы занятости, предусматривающие 4-часовую продолжительность рабочей смены, позволяют обеспечить уход за младенцем без необходимости оформления сокращенного трудового графика. Заявление не потребуется, если мать ребенка собирается выходить не все дни или с меньшей продолжительностью смены.

При совместительстве нет необходимости извещать о данном факте руководство на основном месте.

Скачать для просмотра и печати:

Допускается ли трудиться в режиме неполного рабочего дня

Важный вопрос — можно ли женщине официально работать в декретном отпуске, в режиме неполной загрузки по времени. Такая возможность допускается, а изменения графика выходов оформляются дополнительными пунктами к контракту, заключенному с администрацией предприятия (ст. ст. 93, 256 ТК РФ).

Работа на полставки

Труда оплачивается в зависимости от количества отработанных часов. Если женщина при неполной смене занята ежедневно с 50% временной загрузкой, ей будет выплачиваться половина ставки, а общее рабочее время в неделю составит двадцать часов (Письмо ФСС от 22.03.2010 № 02-03-13/08-2498).

При другой работе

Иногда, выйдя в декрет, женщина устраивается на другую работу. Но при этом необходимо соблюдать требования законодательных актов о труде в плане официального оформления трудовых отношений — заключения соответствующего договора или ГПД (Письмо Минтруда России от 13.08.2014 № 17-3/В-383).

Если занятость по совместительству осуществляется продолжительный период, до факта беременности, сотруднику полагаются соответствующие социальные выплаты от обоих работодателей.

Важно! При дополнительном трудоустройстве в декрете пособие можно получать только с основного места занятости

Отпуск по уходу за ребенком до 14 лет в 2021 году изменения

Рассмотрев вопрос, мы пришли к следующему выводу: Работодатель не вправе предоставить работнице отпуск по уходу за ребенком до достижения им возраста 14 лет. Однако работодатель вправе по просьбе работника предоставить ему отпуск без сохранения заработной платы любой продолжительности.

Предоставление отпуска по уходу за ребенком старше трех лет законодательством не предусмотрено. Однако работодатель вправе в коллективном договоре или в локальном акте предусмотреть возможность предоставления дополнительного оплачиваемого отпуска, обусловленного необходимостью ухода за ребенком до 14 лет. Кроме того, в коллективном договоре может быть предусмотрена обязанность предоставления отпуска без сохранения заработной платы в связи с необходимостью ухода за ребенком до 14 лет. В отсутствие такой обязанности работодатель вправе предоставить работнику отпуск без сохранения заработной платы. Отпуск предоставляется на основании приказа, изданного на основании заявления работника. Дополнительный оплачиваемый отпуск подлежит оплате не позднее чем за три дня до его начала. Обоснование:

Законодательством предусмотрено предоставление отпуска по уходу за ребенком только до трех лет (ст. 256 Трудового кодекса РФ). Для ухода за детьми более старшего возраста непосредственно отпуск по уходу за ребенком не предоставляется. Однако у работодателя имеются иные возможности для освобождения работника от работы в связи с необходимостью ухода за ребенком старше трех лет.Дополнительный оплачиваемый отпуск Уход за ребенком до 14 лет не относится к предусмотренным ТК РФ основаниям предоставления дополнительного оплачиваемого отпуска (ст. 116 ТК РФ). Однако работодатель вправе закрепить возможность предоставления подобного отпуска в коллективном договоре или локальном акте. Есть судебная практика, подтверждающая правомерность таких положений (см. например, Апелляционное определение Верховного суда Чувашской Республики от 11.03.2021 по делу N 33-1090/2021).Отпуск без сохранения заработной платы Случаи, в которых у работодателя есть обязанность предоставить отпуск без сохранения заработной платы, перечислены в ст. 128 ТК РФ. Данная норма не относит к таким случаям необходимость осуществления ухода за ребенком до 14 лет. Таким образом, уход за ребенком до 14 лет не дает работнику безусловное право на такой отпуск. Однако работодатель вправе по семейным обстоятельствам и другим уважительным причинам предоставить работнику по его письменному заявлению отпуск без сохранения заработной платы, продолжительность которого определяется по соглашению между работником и работодателем (ст. 128 ТК РФ). То есть отпуск без сохранения заработной платы может быть предоставлен в случае, если работодатель сочтет причину уважительной и будет согласен с отсутствием работника. Другое дело, если обязанность работодателя предоставить отпуск за свой счет будет предусмотрена коллективным договором (ст. 41 ТК РФ). В таком случае отпуск по уходу за ребенком до 14 лет должен быть предоставлен в обязательном порядке при наличии волеизъявления работника. Также отметим, что в соответствии со ст. 263 ТК РФ для следующих категорий работников коллективным договором могут устанавливаться ежегодные дополнительные отпуска без сохранения заработной платы в удобное для них время продолжительностью до 14 календарных дней: — работнику, имеющему двух или более детей в возрасте до 14 лет; — работнику, имеющему ребенка-инвалида в возрасте до 18 лет; — одинокой матери, воспитывающей ребенка в возрасте до 14 лет; — отцу, воспитывающему ребенка в возрасте до 14 лет без матери. При этом перенос этого отпуска на следующий рабочий год не допускается.Порядок предоставления отпуска При предоставлении отпуска на основании заявления работника издается соответствующий приказ, в котором будет указано, что работнику предоставляется дополнительный оплачиваемый отпуск либо отпуск без сохранения заработной платы, и количество календарных дней отпуска. Работника необходимо ознакомить с данным приказом под роспись. Дополнительный оплачиваемый отпуск подлежит оплате в порядке ч. 9 ст. 136 ТК РФ.

Это интересно: Входит ли учеба в спту в общий трудовой стаж