Онлайн калькулятор стажа для больничного листа

Содержание:

- За какой срок платить пособие по временной нетрудоспособности

- Особенности подсчета

- Как определить величину трудового стажа для начисления больничного листа в 2019 году

- Как стаж влияет на размер пособия при начислении

- Оплата больничного при коронавирусе в 2021 году

- Оплата больничного полностью в 2021 году

- Периоды, включаемые в страховой стаж

- Документы необходимые для подтверждения

- Электронная трудовая книжка (ЭТК)

- Как рассчитать страховой стаж для больничного листа в 2020

- Источник пособий

- Выводы

За какой срок платить пособие по временной нетрудоспособности

Ограничения по срокам выплаты приведены в ч. 2–8 ст. 6 Закона № 255-ФЗ. Рассмотрим их в таблице 1.

| Условие выплаты пособия | Сколько дней максимально может быть оплачено | Комментарии |

|---|---|---|

| Работник долечивается в санатории после прохождения лечения в стационаре | 24 календарных дня | Санаторно-курортное учреждение должно располагаться только на территории РФ |

| Работник признан инвалидом | 4 месяца подряд или 5 месяцев в календарном году | Исключение — заболевание туберкулезом |

| Работник, признанный инвалидом, когда причина — туберкулез | Все дни болезни | До дня восстановления трудоспособности или до дня пересмотра группы инвалидности вследствие заболевания туберкулезом |

| Работник, с которым заключен срочный трудовой договор на срок до 6 месяцев | 75 календарных дней | Исключение — заболевание туберкулезом |

| Работник, у которого заболевание или травма наступили в период со дня заключения трудового договора до дня его аннулирования | 75 календарных дней | Исключение — заболевание туберкулезом |

| Работник, с которым заключен срочный трудовой договор на срок до 6 месяцев (причина — туберкулез) | Все дни болезни | До дня восстановления трудоспособности |

| Работник, который контактировал с инфекционным больным, в случае карантина | Все время отстранения от работы в связи с карантином | — |

| Работник, который контактировал с инфекционным больным, у которого выявлено бактерионосительство | Все время отстранения от работы в связи с карантином | — |

| Работник, который проходил протезирование по медицинским показаниям | Весь период протезирования (в том числе оплачивается время проезда к месту протезирования и обратно) | Оплате подлежат только те дни, в которые работник осуществлял протезирование в стационаре |

Ограничения действуют и когда работник болел не сам, а ухаживал за больным членом семьи, например за ребенком. Рассмотрим их в таблице 2.

- период освобождения работника от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации (исключение — работник заболел или получил травму, когда был в ежегодном оплачиваемом отпуске);

- период отстранения от работы в соответствии с законодательством Российской Федерации, если за этот период не начисляется заработная плата;

- период заключения под стражу или административного ареста;

- период проведения судебно-медицинской экспертизы;

- период простоя, за исключением случаев, предусмотренных ч. 7 ст. 7 Закона № 255-ФЗ).

Условие выплаты пособия

Сколько дней максимально может быть оплачено

Комментарии

Работник ухаживает за ребенком, возраст которого до 7 лет

Все дни, когда ребенок болел

Важно: в год максимально может быть оплачено 60 календарных дней по всем случаям ухода за этим ребенком

Работник ухаживает за ребенком, возраст которого от 7 до 15 лет

15 календарных дней

Важно: в год максимально может быть оплачено 45 календарных дней по всем случаям ухода за этим ребенком

—

Работник ухаживает за ребенком-инвалидом в возрасте до 18 лет

Все дни, когда ребенок болел

Важно: в год максимально может быть оплачено 120 календарных дней по всем случаям ухода за этим ребенком

—

Работник ухаживает за ВИЧ-инфицированным ребенком в возрасте

до 18 лет

Весь период совместного пребывания с ребенком в медицинской организации при оказании ему медицинской помощи в стационарных условиях

Оплачиваются дни болезни только в том случае, если ребенок лечился в стационаре

Работник ухаживает за больным ребенком в возрасте до 18 лет при его болезни, связанной с поствакцинальным осложнением, при злокачественных новообразованиях, включая злокачественные новообразования лимфоидной, кроветворной и родственных им тканей

Весь период лечения ребенка

—

Во всех остальных случаях ухода за больным членом семьи, не указанных выше в таблице 2

7 календарных дней по каждому случаю заболевания, но не более чем за 30 календарных дней в календарном году по всем случаям ухода за этим членом семьи

Оплачиваются только те дни, когда член семьи проходил лечение амбулаторно, не в стационаре

Особенности подсчета

Расчет в калькуляторе стажа достаточно прост, но при вводе в него значений следует руководствоваться требований пенсионного законодательства. Соблюдайте следующие принципы:

- Учитывается работа только на территории Российской Федерации. В нашей стране действует свой порядок определения права на пенсию. Поэтому при осуществлении трудовой деятельности за ее пределами вступают в силу закону другого государства. Эти периоды не будут учтены при подсчете стажа.

- В подсчете участвуют периоды, за которые отчислялись страховые взносы в ПФР. Это может быть работа в организации или на физическое лицо, но по трудовому договору, в рамках которого производится перечисление взносов на обязательное пенсионное страхование.

- Календарный порядок. Все даты начала и окончания периода берутся из трудовой книжки или налоговых деклараций для ИП. В случае совпадения нескольких периодов выбирается наиболее выгодный для обращающегося за пенсией.

- Работа в фермерском хозяйстве и в качестве ИП дает право зачесть этот период в стаж только, если за него производилась уплата страховых взносов в ПФР.

- Получатели авторских гонораров и иных подобных выплат вправе рассчитывать на зачисление периода в стаж при условии отчисления с них взносов в установленном размере. Стаж будет взят пропорционально уплаченным взносам.

- Не имеет обратной силы. Если в период работы действовало законодательство, по которому он засчитывался в страховой стаж, то будет взят в соответствие с прошлыми нормами. Изменения в нормативной базе на него не повлияют.

- Без обозначения точных дат. Если в трудовой книжке нет точных дат, то следуйте правилу (п. 27 № 91 Приказ Минздравсоцразвития России):

- указан только год, то за дату используйте 1 июля этого года;

- указан год и месяц, то дату используйте 15 число этого месяца.

Как определить величину трудового стажа для начисления больничного листа в 2019 году

- наступление временной нетрудоспособности при заболевании или травме;

- уход за членом семьи;

- нахождение в карантине самого гражданина либо члена его семьи, в том числе и ребенка до 7 лет;

- лечение в санатории по направлению лечебного учреждения;

- протезирование по медицинским показаниям.

- работу по трудовому договору. Причем для расчета стажа больничного из него не исключаются периоды, когда взносы не уплачивались, но трудовой договор продолжал действовать. Например, трехлетний отпуск по уходу за ребенком, также войдет в стаж;

- служба в вооруженных силах и периоды, к ней приравненные;

- работа в качестве индивидуального предпринимателя при условии уплаты взносов;

- периоды работы в кооперативах и колхозах;

- периоды деятельности в качестве депутата;

- периоды работы в местах лишения свободы, но только после 01.11.01.

Трудовой стаж – это продолжительность исключительно трудовой деятельности, которая осуществляется на основании трудового договора. Например, работник, которому будет назначено пособие по временной нетрудоспособности в определенные годы был индивидуальным предпринимателем. Трудового договора не было, но за данный период индивидуальный предприниматель перечислял за себя страховые взносы.

Вот налицо расхождение: трудового договора нет и, как следствие, записи в трудовой книжке тоже нет, но есть отчисления за период. Соответственно, работнику при назначении пособия данный период можно зачесть в страховой стаж, но при условии, что работник предоставит определенные документы, например, это может быть справка из территориального отделения ФСС РФ.

Представьте, если вы посчитали работнику стаж ошибочно, и получилось чуть менее 8 лет. А на самом деле его страховой стаж составляет 8 лет и более. Ситуация неприятная. Ошиблись то совсем чуть-чуть, а из-за этого «чуть-чуть» работник получил меньше, чем должен был.

Сотрудник ООО «Лютик» принес в бухгалтерию больничный лист за 20 — 27 марта 2019 г. Работник с 04.02.2013 г. по 11.07.2014 г. трудился в ООО «Тюльпан», с 14.07.2014 г. по 16.05.2019 г. – в ООО «Нарцисс», а с 18.05.2019 по настоящее время — в ООО «Лютик». Периодов неуплаты взносов за указанный промежуток времени не было.

- от 8 лет и более, пособие — 100% среднедневного заработка;

- от 5 до 8 лет, размер пособия — 80% среднедневного заработка;

- от 6 месяцев до 5 лет, выплата в сумме 60% среднедневного заработка;

- меньше 6 месяцев — больничный исчисляется из минимального размера оплаты труда (МРОТ) за календарный месяц.

Как стаж влияет на размер пособия при начислении

Согласно действующему законодательству, размер пособия напрямую зависит от СС работника: чем он выше, тем больше процент среднедневного заработка. В каком размере выплачивать пособие, подскажет таблица:

|

Причина нетрудоспособности |

% оплаты среднедневного заработка в зависимости от стажа |

||

|

До 5 лет |

5–8 лет |

Больше 8 лет |

|

|

Болезнь сотрудника, уход за больным родственником (амбулаторно), уход за больным ребенком (стационар) |

60% |

80% |

100% |

|

Травма, полученная в процессе производства |

100% |

100% |

100% |

|

Уход за больным ребенком в амбулаторных условиях |

60% за первые 10 дней болезни и 50% за следующие |

80% — 10 дней и 50% после |

100% — 10 дней и 50% — все следующие дни болезни |

|

Пособие по БиР |

100% |

100% |

100% |

|

Уход за ребенком до 1,5 лет |

40% |

40% |

40% |

|

В течение 30 дней после увольнения |

60% |

60% |

60% |

Если страховой стаж для оплаты больничных листов менее 6 мес., то расчет осуществляется исходя из МРОТ.

ВНИМАНИЕ! Порядок расчета пособия по временной нетрудоспособности, который устанавливали на период с 1 апреля по 31 декабря 2020 включительно, стал постоянным. Теперь размер больничного, рассчитанного так, будто работник проболел месяц, нужно всегда сравнивать с МРОТ

Напомним, если пособие окажется меньше, его размер посчитают исходя из МРОТ (п. 2 ст. 4, ч. 4 ст. 8 закона «Об особенностях исчисления пособий…» от 01.04.2020 №104-ФЗ). Обращаем внимание, что в 2021 году МРОТ составляет 12 792 руб.

Также см.:

- «Сколько процентов от зарплаты оплачивать по больничному»;

- «Какова минималка для расчета больничного».

Как определить максимальный и минимальный размер больничного, см. в статье «Максимальный размер больничного листа в 2020 — 2021 годах».

Рассмотрим сложные случаи расчета СС в вопросах и ответах.

Вопрос 1

Артемов А. Ю. предоставил в бухгалтерию 2 листка нетрудоспособности: первичный и его продолжение. На момент наступления болезни СС составлял 4 года 11 мес., что соответствует 60% оплаты от среднедневного заработка. Когда сотрудник предоставил 2-й больничный, СС увеличился до 5 лет и 1 мес., то есть 80%. Как в данном случае рассчитать больничный и СС?

Ответ. Поскольку все бюллетени относятся к одному страховому случаю, то СС определяется на дату его наступления и перерасчету не подлежит (письмо ФСС от 18.08.2004 № 02-18/11-5676). То есть в данной ситуации в расчет принимается стаж в 4 года 11 мес., и оплата больничного составит 60% от среднедневного заработка.

Вопрос 2

У сотрудницы заболели 3 детей по очереди. Лечение проводилось в амбулаторных условиях. Ей выдали 1 больничный лист сроком на 35 дней. Стаж сотрудницы превышает 8 лет. Как рассчитывается пособие?

Поскольку у сотрудницы заболели трое детей, то первая десятидневка больничного с оплатой от стажа распространяется на каждого в отдельности. В данном случае 30 дней оплачиваются исходя из 100% (поскольку стаж превышает 8 лет) и 5 дней из расчета 50%.

Какие риски несет работодатель, если не правильно рассчитает стаж сотрудника для оплаты больничного листа, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Оплата больничного при коронавирусе в 2021 году

Рассчитывайте и оплачивайте больничные при коронавирусе по временным правилам. Их установило Правительство своим постановлением от 18.03.2020 № 294. Временные правила действуют в период с 20 марта 2021 года и до 1 июля 2021 года при оформлении листков нетрудоспособности, назначении и выплате пособий по временной нетрудоспособности в период нахождения на карантине в связи с распространением новой коронавирусной инфекции (2019-nCoV).

Также по теме: Расторжение трудового договора: как защитить свои права при увольнении?

Временные правила применяют только к тем застрахованным лицам, которые прибыли в Россию с территории стран с зарегистрированными случаями заболевания коронавирусом, а также к тем, кто проживает с ними совместно. Назначить и выплатить пособие по временной нетрудоспособности таким лицам надо на основании листка нетрудоспособности, который по заявлению застрахованного сформируют и разместят в информационной системе ФСС в форме электронного документа.

Сотрудник должен самостоятельно подать заявление через личный кабинет застрахованного лица и приложить к нему документы. Затем ему оформят больничный, то только в электронном виде. Учтите, что работнику для оформления такого листка нужно получить полную учетную запись на портале госуслуг. Она и позволит авторизоваться в личном кабинете на сайте ФСС.

Для выдачи больничного физлицо заполняет в личном кабинете на сайте ФСС заявление о выдаче электронного листка нетрудоспособности. В заявлении нужно указать:

- фамилию, имя, отчество (при наличии);

- дату рождения и адрес места жительства или места пребывания;

- номера СНИЛС и полиса обязательного медицинского страхования;

- номер и дату выдачи загранпаспорта гражданина России;

- сведения о согласии совместно проживающего физлица, кто не зарегистрирован на портале госуслуг, на подачу заявления о выдаче электронного листка нетрудоспособности от его имени;

- иные сведения, чтобы подтвердить факт совместного проживания.

К заявлению прикладывают скан-копии:

- страниц загранпаспорта гражданина России с подтверждением пересечения государственной границы России (первый лист с фотографией, страницы с отметками о пересечении государственной границы России);

- электронного проездного документа (билета) или электронного образа проездного документа или иных документов, подтверждающих пребывание на территории иностранного государства (при отсутствии отметки о пересечении границы России в загранпаспорте гражданина России);

- документов о совместном проживании с физлицами, которые прибыли в Россию с территории стран, где зарегистрированы случаи заболевания новой коронавирусной инфекцией (для проживающих совместно с застрахованными лицами, прибывшими в Россию с территории стран, где зарегистрированы случаи заболевания новой коронавирусной инфекцией 2019-nCoV).

Пособие назначит и выплатит сотруднику отделение фонда по месту регистрации страхователя в следующие сроки:

- за первые семь календарных дней временной нетрудоспособности – в течение одного рабочего дня со дня получения от страхователя данных для назначения и выплаты пособия, но не позднее окончания 7-го календарного дня временной нетрудоспособности;

- за последующие календарные дни временной нетрудоспособности – в течение одного календарного дня со дня окончания временной нетрудоспособности.

В остальных случаях используйте общий порядок назначения, расчета и выплаты пособия. Больничный при карантине полностью оплачивают за счет средств ФСС. В больничном по карантину должен стоять код «3» в строке «Причина нетрудоспособности».

Рассчитайте больничное пособие по общим правилам и назначьте в течение 10 календарных дней после того, как сотрудник предоставил больничный листок. Выплатите пособие в ближайший после назначения день, который установлен для выплаты зарплаты.

Оплата больничного полностью в 2021 году

Несмотря на уровень заболевания и величину заработной платы, выплата по больничному листу зависит от стажа рабочего и может выплачиваться в 100% размере лишь в нескольких случаях.

В 2021 году на полную выплату вправе рассчитывать в следующих случаях:

- Лица, самостоятельно получившие травму на работе;

- Реабилитация больного члена семьи в амбулаторной форме;

- Уход за малышом, который проходит амбулаторное лечение;

- Беременные женщины, ушедшие в декрет, у которых стаж работы как минимум полгода.

Важно! Все вышеуказанные лица (кроме беременных женщин) должны иметь стаж работы 8 лет. Только при таких условиях полагается стопроцентная оплата больничного листа

Для каких категорий работников

Не каждый работник, выполняющий трудовые обязанности в той или иной компании, может рассчитывать на компенсацию больничного листа. Выделяется только узкий и исчерпывающий перечень лиц, которые могут получить выплаты:

- Лица, заключившие с работодателем трудовой договор. Исключение: договор подряда;

- Лица, заключившие трудовой договор с индивидуальными предпринимателями;

- Лица, по собственной инициативе перечисляющие средства в страховой фонд;

- Члены кооперативов.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Необходимый размер стажа

Страховой стаж работника является одним из важных критериев для определения размера компенсации по больничному листу. Выделяется следующая величина стажа и соответствующий ей коэффициент:

Внимание! Страховой стаж не имеет никакой взаимосвязи с рабочим. Во втором случае учитывается количество тех лет, которые гражданин проработал на том или ином предприятии, эти цифры указываются в соответствующей книжке

А уже страховой стаж — это показатель внесенных страховых взносов.

Документы для подтверждения

Для получения компенсации по больничному листу, работнику необходимо подтвердить свой страховой стаж. Для этого в бухгалтерию организации необходимо представить:

- Трудовую книжку или письменные трудовые договоры, если первого документа нет;

- Платежные документы бывших руководителей, подтверждающих уплату страховых взносов;

- Трудовые договоры, заключенные с иными работодателями;

- Справки из архивов;

- Выписки из приказов работодателя;

- Справка о стаже, которая выдается лично работодателем;

- Лицевой счет или ведомость на выдачу зарплаты.

Выше перечислены документы, которые предъявляются работником в случае отсутствия у него трудовой книжки.

Периоды, включаемые в страховой стаж

Действующее законодательство РФ разделяет все временные отрезки, учитываемые при расчёте страхового стажа, на 2 группы.

Время, когда работодатель уплачивал за работника страховые взносы в ПФР и ФСС РФ

Согласно пункту 2 Правил подсчёта страхового стажа, утверждённых Приказом Минздравсоцразвития РФ № 91 от 06.02.2007 г. в эту группу включаются следующие периоды:

Работа по трудовому договору на условиях полной и частичной (в том числе совмещение) занятости.

Работы на должностях муниципальной и государственной гражданской службы.

Деятельность в статусе индивидуального предпринимателя (индивидуальная трудовая деятельность), члена крестьянско-фермерского хозяйства, родовой или семейной общины малочисленных народностей Севера, а также занятие разрешённой законом частной практикой (нотариус, частный детектив, охранник). При этом, при расчёте используется всё время до 01.01.2001 г. и после 01.01.2003 г

Временной отрезок между этими датами во внимание не принимается.

Работа в качества адвоката до 01.01.2001 г. и после 01.01.2003 г.

Работа в качестве члена колхоза или производственного кооператива, то есть предполагающее личное участие в деятельности предприятия.

Время занятия выборных должностей в Совете Федерации или Государственной Думе РФ, а также замещение должностей на федеральной уровне (спикер, министр, премьер и пр.), уровне субъекта или муниципальной единицы.

Деятельность в качестве священнослужителя любой религиозной конфессии.

Работа, подлежащая оплате, во время заключения в местах лишения свободы

При этом, учитывается только время после 01.11.2001 г.

Время иной занятости работника, приравненное законом ко времени, когда за него уплачивались страховые взносы в ПФР и ФСС РФ. К ним относятся:

Время прохождения военной или любой другой службы, предусмотренной Законом РФ № 4468-1 от 12.02.1993 г.

Время ухода за не достигшим возраста 1 года 6 месяцев ребёнком.

Время ухода за инвалидом 1-ой группы, либо ребёнком-инвалидом, либо престарелым человеком, достигшим возраста 80 лет. При этом степень родства не учитывается.

Периоды так называемой «незанятости» — получение пособий по безработице, участие в работах на общественных началах или время переезда по направлению службы занятости или предложению работодателя в другую местности для трудоустройства.

Периоды содержания под стражей (домашний арест, места лишения свободы) лиц, незаконно привлечённых к уголовной ответственности, а также ссыльных или репрессированных при условии их оправдания или реабилитации по решению суда.

Зачёт в страховой стаж армейской или военной службы

Несмотря на то, что в период прохождения службы в вооружённых силах РФ не всегда уплачиваются страховые взносы, это время также включается в страховой стаж, равно как и время службы в приравненных к армии ведомствах:

- Органы внутренних дел (МВД России), то есть полиция и ГИБДД.

- Органы по контролю за оборотом наркотических средств и психотропных веществ

- Государственная противопожарная служба.

- Учреждения уголовно-исполнительной системы.

- Долгое время был дискуссионным вопрос о включении в страховой стаж службы по призыву. Однако, изменения в законодательстве РФ в 2015 г. и правоприменительная практика, устранили неопределённость в этом вопросе.

Согласно ч. 1.1 ст. 16 Закона № 255-ФЗ в страховой стаж для получения пособия по временной нетрудоспособности засчитываются периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ № 4468-1 от 12.02.1993 г.

При этом, вид военной службы (по призыву, на добровольной основе) не указывается, что приравнивает его к периоду получения пособий по временной нетрудоспособности, уходу за ребёнком и пр.

Документы необходимые для подтверждения

Проще всего для выяснения СС использовать сведения, занесенные ранее в трудовую. Но это не единственное, чем можно удостоверить факт перевода взносов. В тех случаях, когда одна из записей по неизвестным причинам в трудовую не включена, документ утрачен или пришел в состояние, когда его невозможно прочесть, допустимо использовать другие источники для подтверждения. Также прибегают к вспомогательным бумагам, если в трудовой содержатся ошибки, способные повлиять на точность подсчетов.

Как источник вспомогательной информации можно использовать:

- трудовые договоры;

- справки, полученные на предприятиях;

- ведомости по зарплате;

- выпущенные на предприятии приказы и предписания;

- лицевые счета.

Чтобы подтвердить информацию, можно использовать только правильно оформленные бумаги. Метод составления должен соответствовать нормам закона, которые действовали в то время. По правилам каждый источник данных содержит все необходимые записи. Среди главных:

- порядковый номер, зарегистрированный в реестре предприятия;

- дату оформления;

- данные трудящегося (ФИО, дату рождения);

- занимаемую должность;

- период службы.

В ситуациях, когда у сотрудника нет возможности самостоятельно найти и передать в бухгалтерию информацию, подтверждающую СС, допустимо написание запроса от предприятия в Пенсионный Фонд. Это позволяет использовать данные из базы ПФ.

Электронная трудовая книжка (ЭТК)

Актуальным изменением в сфере трудового кодекса в 2020 году, становиться введение электронных трудовых книжек (ЭТК). На данный момент переход на ЭТК является добровольным, работники уже имеющие бумажную книжку могут и далее использовать ее для взаимодействия с работодателем и прочими структурами. Однако, по желанию сотрудника возможен переход на электронный вариант документа, в который будут перенесены все актуальные сведения.

Для лиц, устраивающихся на работу в первый раз с 2021 года, ЭТК становится обязательным электронным документом. В дальнейшем все данные вносятся именно в него и работодатель, при необходимости и наличии доступа может обратиться к электронной книжке для внесения нужных данных о приеме и увольнении рабочего.

Данная мера принята для упрощения ведения отчетности и для дальнейшего перехода на цифровой формат ведения бухгалтерского учета. Данные хранятся в едином реестре. Человек может получить доступ, к своей книжке войдя в личный кабинет с компьютера или мобильного устройства соответствующего формата. Доступ и внесение изменений для работодателя предоставляются после получения разрешения.

Порядок заполнения и ведения сохранился и практически полностью соответствует требованиям, предъявляемым к бумажному документу. В результате, подсчет стажа проводиться тем же способом, что и раньше и может быть выполнен с использованием калькулятора на этой странице.

Что нужно знать для правильных вычислений

Обратите внимание, проводить вычисления нужно со знанием отдельных деталей и правил. К ним относится следующее:

- Учитывайте календарные данные – нужно строго придерживаться и указывать даты приема на работу и увольнения указанные в ТК или ЭТК, вплоть до конкретного дня;

- Если в один период времени гражданин был трудоустроен на нескольких работах, учитывается тот вариант, который будет более выгоден при начислении, в частности – там где зарплата была выше;

- Правила действуют в на основе законодательства РФ – если человек переехал в страну, то будет учитываться только та часть накоплений, которые были проведены на территории РФ, исходя из актуального законодательства;

- Граждане, работавшие без заключения ТК, на правах самозанятого, получавшие авторские гонорары без выплат в ПФР, не имеют промежутков стажа.

По вопросам актуального на данный момент законодательства, можно уточнить информацию на сайте ПФР или обратившись в одно из отделений для получения консультации. С учетом регулярных изменений, лучше уточнять и перепроверять действующие нормы.

Для чего использовать калькулятор

Использовать калькулятор можно для того, чтобы провести расчет трудового стажа онлайн. На странице нужно указать актуальные данные, взятые из ТК или ЭТК в зависимости от того, какая используется гражданином и быстро посчитать все временные промежутки, когда производились взносы.

В дальнейшем полученные цифры можно сравнить с данными в ПФР, которые используются при начислении пенсии. Это поможет оспорить решение ПФР если назначены недостаточные по объему выплаты. Программа подсчета работает моментально и Вы сможете получить актуальные данные для дальнейшего использования.

Как рассчитать страховой стаж для больничного листа в 2020

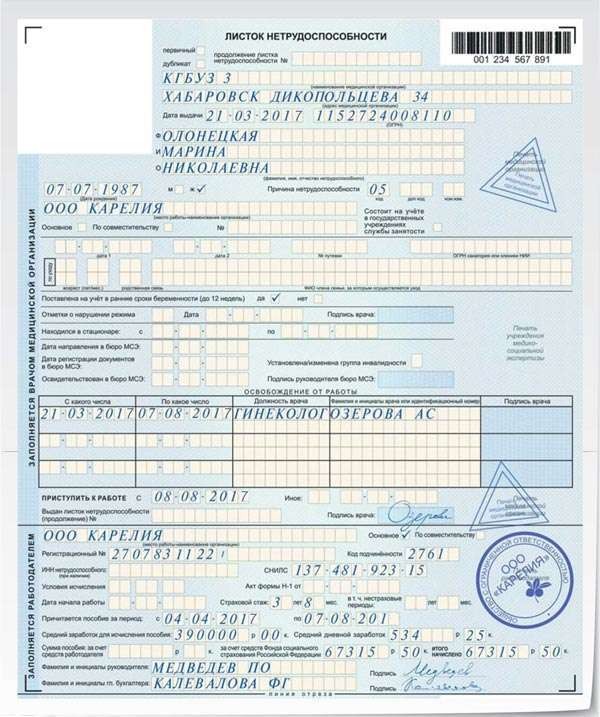

Гражданин может рассчитывать на получение пособия только в том случае, если он предоставит работодателю надлежащим образом оформленный документ – листок нетрудоспособности.

Бланк больничного листа

Что является основанием для больничного

Основания для выдачи работника листа нетрудоспособности приведены в статье 5 Федерального закона «Об обязательном социальном страховании» от 29.12.2006 № 255-ФЗ . К ним относят следующие:

наступление временной нетрудоспособности при заболевании или травме;

уход за членом семьи;

нахождение в карантине самого гражданина либо члена его семьи, в том числе и ребенка до 7 лет;

лечение в санатории по направлению лечебного учреждения;

протезирование по медицинским показаниям.

Все эти случаи предусматривают оформление больничного листа, а соответственно и выплату пособия. Но для этого гражданин должен отвечать следующим критериям:

- Быть застрахованным, то есть официально работать, либо перечислять обязательные взносы в ФСС.

- Трудовой договор прекращен не позднее чем за 30 дней, до получения больничного листа.

В этом случае работодатель (бывший работодатель) оплачивает больничный лист. Оплата производится частично за счет средств предприятия, но большую часть возмещает Фонд социального страхования.

Какой стаж берется для расчета больничного общий или непрерывный

Чтобы рассчитать стаж для больничного 2020 году необходимо сложить все периоды, когда человек был застрахован, то есть за него перечислялись взносы в ФСС.

К таким периодам относят:

- работу по трудовому договору. Причем для расчета стажа больничного из него не исключаются периоды, когда взносы не уплачивались, но трудовой договор продолжал действовать. Например, трехлетний отпуск по уходу за ребенком, также войдет в стаж;

- служба в вооруженных силах и периоды, к ней приравненные;

- работа в качестве индивидуального предпринимателя при условии уплаты взносов;

- периоды работы в кооперативах и колхозах;

- периоды деятельности в качестве депутата;

- периоды работы в местах лишения свободы, но только после 01.11.01.

Таким образом, по действующему законодательству, человек может рассчитывать на 100% пособие, даже если имеет значительные перерывы между трудоустройствами.

Пример расчета трудового стажа для больничного

Мнение эксперта

Лебедев Сергей Федорович

Юрист-практик с 7-летним опытом. Специализация — гражданское право. Большой опыт в защите в суде.

В первую очередь страховой стаж берется из трудовой книжки. В дополнение к ней работник может предоставить другие документы, подтверждающие застрахованные периоды, но не внесенные в трудовую:

- трудовые договоры;

- справки;

- выписки из приказов;

- выписки из зарплатных документов и лицевых счетов.

Эти документы также могут понадобиться, если в трудовой записи сделаны с ошибками, неточностями или помарками.

При подсчете стажа пользуются следующими правилами:

- стаж для больничного выражается только в годах и месяцах;

- 12 месяцев составляют один год;

- 30 дней составляют 1 месяц;

- расчет стажа делается в календарном порядке;

- стаж рассчитывается на дату, когда выписан больничный, то есть последняя дата, которая войдет в расчет это та, которая предшествует началу нетрудоспособности.

Пример расчета стажа

Экономист Анна Павловна принесла больничный лист, выписанный с 03.11.2017 года.

В ее трудовой книжке стоят следующие периоды стажа:

| 01.02.2000 – 12.10.2005 работа в ООО «Лютик»; |

| 14.11.2005 – 31.12.2008 работа в ООО «Листик»; |

| 01.02.2009 – 02.11.2017 работа у текущего работодателя. |

Стаж считаем в календарном исчислении, соответственно, учитываем. сколько дней в том или ином месяце.

| ООО «Лютик» = 5 лет, 8 месяцев, 12 дней; |

| ООО «Листик» = 3 года, 1 месяц, 18 дней; |

| Текущий работодатель = 8 лет, 9 месяцев, 2 дня; |

В общей сложности получаем 16 лет, 18 месяцев, 32 дня. Теперь применяем правило перевода для неполных периодов и получаем:

- 18 месяцев = 1 год, 6 месяцев;

- 32 дня = 1 месяц, 2 дня.

Теперь у нас получается 17 лет, 25 месяцев, 2 дня.

Снова применяем правило перевода и получаем: 25 месяцев = 2 года, 1 месяц.

Сумма страхового стажа получается: 19 лет, 1 месяц, 2 дня.

В больничный вносим только года и месяца: 19 лет и 1 месяц.

Источник пособий

Гарантии частичного или полного сохранения денежного содержания при нетрудоспособности – признанное преимущество официальной занятости. Исчисление размера выплаты напрямую зависит от стажа. Но общий трудовой стаж для больничного листа не актуален. В него входят любые виды занятости на возмездной основе, в том числе по гражданско-правовым договорам.

Страховой стаж (сокращённо СС) складывается из отрезков времени, когда работодатель выполнял функцию налогового агента и перечислял за подопечных взносы в Пенсионный фонд и Фонд социального страхования. Те, кто получал средства по договорам подряда, сами должны были отчитываться о своих доходах, «подрядные» времена при начислении пособия не учитывается.

Нестраховой стаж

У бухгалтеров есть понятие «нестраховой стаж». Это время, когда взносы не платились, однако в зачёт оно идёт:

- отпуск по беременности и родам (БиР);

- отпуск по уходу за ребёнком до полутора лет;

- уход за родственником-инвалидом или за престарелым членом семьи старше 80 лет;

- военная служба по призыву;

- альтернативная гражданская служба.

ИП и самозанятые

Можно ли зачесть время, в течение которого нынешний наёмный работник был (или остаётся) индивидуальным предпринимателем или приравненным к нему экономическим субъектом (фермер, нотариус, арбитражный управляющий)? Инспекторы нередко отказываются зачесть деятельность ИП. Однако статья 16 закона № 255-ФЗ от 29.12.2006 г и ряд более ранних актов недвусмысленно подтверждают право ИП на включение своего предпринимательства в суммарный страховой стаж для оплаты больничного листа.

Предприниматели, вне зависимости от полученного дохода, ежегодно перечисляют в бюджет фиксированный взнос, куда входят отчисления ФСС.

Иное дело – появившиеся в 2019 году самозанятые, плательщики налога на профессиональный доход (НПД). Они обязаны платить только налог (4 или 6%), альтернативу НДФЛ. От платежей в фонды самозанятые освобождены. Поэтому время пребывания «на вольных хлебах» в СС не входит. Но возможны исключения:

- Если гражданин совмещал «самозанятость» и труд по найму.

- Если он заключил с ФСС договор на добровольной основе подобно ИП (такая привилегия самозанятым предоставлена).

Поскольку практика уплаты НПД скудна, нормативная база пока находится в стадии наработки.

Вернёмся к ситуациям, которые встречаются чаще всего – нужно рассчитать стаж для больничного листа сотрудника, оформленного по срочному контракту.

В 2020 году нормы не поменялись, процент больничного от стажа исчисляется по тем же правилам, что и годом раньше. Они сведены в таблицу.

| Категория нетрудоспособности. | Менее 5 лет. | От 5 до 8 лет. | Более 8 лет. | |

| 1. | Заболевание застрахованного лица, уход за престарелым или инвалидом, а также за ребёнком в стационаре. | 60% | 80% | 100% |

| 2. | Травма на производстве. | 100% | 100% | 100% |

| 3. | Уход за заболевшим ребёнком на дому. | 60% в течение первых 10 дней болезни, затем -50%. | 80% и 50% | 100% и 50% |

| 4. | Отпуск по беременности и родам. | 100% | 100% | 100% |

| 5. | Уход за ребёнком до полутора лет | 40% | 40% | 40% |

| 6. | Болезнь в течение 30 дней после увольнения (об этой форме пособия все забывают). | 60% | 60% | 60% |

Подавляющее большинство бухгалтеров использует при исчислениях специальные программы, в которые просто заводятся даты начала и окончания страхового периода, а если он прерывался – то все «активные» трудовые интервалы. Но если вдруг вам придётся обсчитывать бюллетень вручную, следует знать все нюансы. Перечислим принципиальные правила

Это важно, поскольку даже незначительная ошибка в расчёте – формальный повод для ФСС отказать в выплате страхового возмещения. Итак:

- Подсчёт ведётся в хронологическом порядке.

- Неполные месяцы переводятся в полные лишь в том случае, если отработано 30 календарных дней.

- Если гражданин трудился по совместительству, он вправе выбрать конкретного работодателя, написав личное заявление. Такое право требуется редко, но прецеденты случаются, когда речь идёт о фиксации непрерывного периода в 5 или 8 лет.

- Если в результате перерыва работник устраивается на работу не с первого числа, то такой месяц считается неполным и в СС не идёт. Вот почему рекомендуется приступать к работе первого числа (точнее, с первого рабочего дня – ведь из-за новогодних каникул январь испортил бы статистику многим). Идеальный вариант –оформляться на новую работу переводом, это исключает разрывы.

Выводы

Из всего вышесказанного можно сделать основные выводы, имеющие большое значение при расчете:

- Существуют периоды, включаемые и не включаемые в страховой время людей.

- Не всегда в расчет берут только периоды, при которых работодатель уплачивает за человека страховые взносы фонду соцстраха.

- Для расчета бухгалтер берет трудовую книжку и иные предоставленные работников документы, подтверждающие наличие стажа.

- Принцип исчисления содержит необходимость округления периодов: 12 месяцев – год, 30 дней – месяц.

- Нельзя суммировать время работы по совместительству, это приведет к накладке.